Alış-satış marjı nedir?

Küresel ticaret piyasası son on yılda oldukça gelişti. Sade borsanın yerine, artık sürekli büyüyen ve hevesli yatırımcılarla genişleyen bir uluslararası ticaret ortamımı bulunmaktadır. 2023 itibariyle, finansal piyasa tarihinde benzeri görülmemiş işlem hacimleri yaşandı.

Bu yazıda, küresel ticaret piyasasında temel bir mekanizma olan ve çok önemli bir kavramı ele alıyoruz: alış-satış marjı. Bu kullanışlı işlem metodolojisi olmadan, küresel piyasalar tüccarlar ve yatırımcılar için şu anki kadar aktif ve uyumlu olmazdı. Peki, alış-satış marjı tam olarak nedir?

Alış-Satış Marjı Açıklaması

Alış-satış marjı, piyasadaki belirli bir para birimi veya finansal varlık üzerindeki alış fiyatı ile satış fiyatı arasındaki farktır.

Herhangi bir finansal piyasanın gelişmek ve genişlemek için yeterli likiditeye ihtiyacı olduğu herkes tarafından bilinir. Alış-satış marjı olmadan, artık varlıkları almak ve satmak için bir kar teşviki olmayacağından para piyasaları önemli bir yönünü kaybederdi: likidite sağlayıcıları.

Bu kavramı tüm anlamıylaanlamak için alış ve satış kavramlarını kavralamılıyız. Gördüğünüz gibi, işlem piyasaları göreceli istikrar ve fiyat beklentisi üzerine kuruludur. Sonuçta, yatırımcılar anlaşmaları yürütmek için piyasada sağlam fiyat teklifi arar. Serbest bir piyasa ile uğraştığımız için, arz ve talep fiyatları dünya çapında bir çıkar birikimiyle oluşur.

Alış Fiyatı vs. Satış Fiyatı

Kısacası, piyasa talebi, belirli bir para biriminin alış ve satış fiyatları açısından ne kadar değerli olduğunu belirler. Bu kavramı daha da anlamak için, para piyasasında yatırımcı olduğunuzu ve Y para birimini almak istediğinizi düşünün. Dünya çapında çeşitli borsalar, brokerler, bankalar ve diğer taraflarca sunulan bu para biriminin fiyatı satış fiyatıdır.

Tam tersi durumda, Y para birimini satmak istiyorsanız, hedefiniz alış fiyatıdır – karşı tarafların bu işlem karşılığında size vereceği en yüksek fiyat.

Spread, yani yayılma, bu rakamlar arasındaki farktır. Bu, çok sayıda piyasa katılımcısının gelir elde ettiği ve finansal piyasanın sorunsuz çalışmasını sağladığı yerdir. Ancak piyasa genelinde yüksek hacimli likit varlıkları almak ve satmak isteyen bu taraflar kimlerdir?

Piyasa Yapıcılar

Şimdi alış-satış marjının son parçasına geldik. Piyasa yapıcılar, piyasada finansal emtialar alan ve satan çeşitli boyut ve işlevsellikteki taraflardır. Likidite sağlama çabalarını karlı hale getirmek için bu fiyat farkını kullanarak, alış-satış marjı birincil gelir kaynağı olarak kullanırlar.

Bu nedenle, piyasa yapıcılar para endüstrisi için istikrar ve faaliyet sütunları olarak hareket ederler. Piyasanın küçük alış-satış marjı karları karşılığında her zaman uygun likiditeye sahip olmasını sağlarlar.

Tüm alış-satış marjı metodolojisi, sürekli likidite karşılıklarını karşılamak için oluşturulmuştur ve sonuç olarak finansal, artan işlem hacimlerinden yararlanır. Şimdi, alış-satış farkının önemini daha fazla vurgulamak için pratik bir örnek ele alalım:

Örnek:

Alış-Satış Farkı Pratikte Nasıl Çalışır?

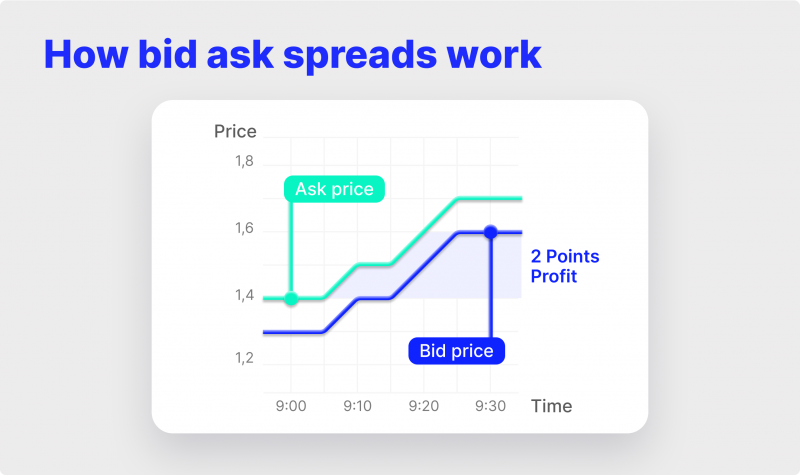

Basit bir örnek için, tek bir para birimine ve bir alıcı ve bir satıcı olmak üzere iki katılımcılı küçük bir borsa hayal edin. Bu iki karşı taraf, aynı X para birimi hisse senedinde uyumlu çıkarı olsun. X Para Birimi şu anda 1,6 $ değerinde ve satıcı bunların hepsini elinde bulundursun. Öte yandan, alıcı bu finansal varlığı kendi amaçları için almak istesin, ama en yüksek alma fiyatı olarak 1,0 $ düşünüyor olsun. Fakat satıcının en düşük fiyatı 1,6$.

Daha derin sektör içgörülerini keşfedin

Finansal hizmetlerin geleceğini şekillendiren uzmanlardan öğrenin — en son strateji ve trendleri edinin.

Bu iki katılımcı, orta yolu bulacak biri olmayan net bir çıkmazda olurlar. Katılımcıların hiçbiri diğerinden kaynaklanan kayıpları kabullenmek istemez. Bu nedenle, takas anlaşması öngörülebilir bir karar olmadığından dondurulur.

Bu senaryoda günü kurtarmak için bir piyasa yapıcıolduğunu hayal edelim. Bu üçüncü taraf, belirtilen para birimini 1,2$’dan alır ve hemen 1,4 $’dan satar. Şimdi, her iki taraf da daha elverişli bir konumdadır. Bu pazardaki alıcılar ve satıcılar artık anlaşmalarında 0,2 dolarlık bir iyileşmeye sahipler, bu da potansiyel karlarını artırır ve muhtemelen anlaşmayı gerçekleştirir.

Bu, likiditenin piyasada akmasına sağlayan ve işlem fırsatlarını ilgili tüm katılımcılar için daha kazançlı hale getiren piyasa yapıcıların gücüdür. Ve bunun için, alış-satış marjını ödül olarak alır. Gördüğünüz gibi, örneğimizde 0,2 dolar olduğu ortaya çıkan alış-satış marjı olmadan, piyasa yapıcıların fonlarını tedarik etme konusunda hiçbir teşvikleri olmayacak ve böylece para piyasalarını hayati bir likidite olmadan bırakacaklardır.

Önemli Çıkarımlar

- Alış-satış marjının hassas bir şekilde ve piyasayı en iyi şekilde anlayarak hesaplanması gerekir. Likidite sağlayıcıları, kar elde etmek ve yatırımcıları mutlu etmek arasında bir denge kurmalıdır.

- Dar alış-satış fiyatları likidite sağlayıcılarının motivasyonunu düşürürken, geniş spreadler yatırımcılar için elverişsizdir.

Mükemmel Alış-Satış Marjı Nasıl Hesaplanır?

Artık alış-satış farkını ve kritik değerini anladığımıza göre, bunların nasıl hesaplandığına geçelim. Spreadler piyasa koşullarına göre türetilir. Likidite sağlayıcıları, herkesi mutlu etmek ve piyasanın aktif olarak işlem yapmasını sağlamak için en uygun rakamları bulmak için zaman ve kaynak harcar.

Mükemmel spreadleri belirlemek için nesnel bir strateji bulunmamakla birlikte, piyasadaki mevcut arz ve talep koşullarına bağlıdır. Artırmak veya daraltmak dengeyi kolayca bozabileceğinden, belirli bir segmentin nerede durduğunu anlamak önemlidir. Hadi şimdi buna göz atalım.

Daha Geniş Alış-Satış Spreadleri Neden İşe Yaramaz?

Piyasa yapıcı geniş alış-satış marjı talep edebilse de, bu karlı bir uygulama değildir. Daha geniş spreadler, piyasa yapıcının karşı taraflarında her iki taraf için de daha az kar demektir ve çok ileri gidilirse, bu taraflar anlaşmanın artık buna değmeyeceğine karar verebilir.

Bu nedenle, piyasa yapıcılar sektörü özenle analiz etmeli ve ilgili tüm taraflar için mantıklı bir spread bulmalıdır. Sonuçta, satıcılar ve alıcılar ilgi göstermeden, piyasa likiditesinin pratik bir faydası olmazdı.

Dar Alış-Satış Spreadleri ile İlgili Sorun

Diğer taraftan, dar alış-satış dağılımı farklı sorunlarla birlikte gelir. Piyasa yapıcıların sektörde kalabilmeleri için belirli bir miktarda kar elde etmeleri gerekir. Belirli bir borsa segmenti fiyat tercihlerinde çok katı hale gelirse, piyasa yapıcı basitçe toparlanabilir ve farklı bir sektöre geçebilir.

Bu durumda, likidite düşebilir ve teklif edilen fiyatlarda artık herhangi bir iyileşme elde edemeyecekleri için ilgili tüm taraflar daha kötü durumda olacaktır. Bu nedenle, en uygun alış-satış marjını seçmek oldukça zordur. Ancak para piyasalarında uzmanlaşmış likidite sağlayıcıları, en uygun alış-satış spreadlerini belirleme sanatında ustalaşmıştır.

Buradaki anahtar, belirli bir segmentteki farklı değişkenleri anlamak ve açıklamaktır. Bazı sektörler, tüccarlar ve işlemlerle dolu yüksek hacimlere ve yüksek taleplere sahiptir. Bu ortamda, artan rekabet nedeniyle piyasada birçok seçenek olduğundan, piyasa yapıcıların dar alış-satış spreadlerini kullanmaları gerekir. Tersine, düşük likiditeli piyasalar, seçim özgürlüğünden yoksun oldukları için daha geniş spreadlere uyum sağlayabilir.

Ek Ücretler ve Masraflar

Amacınız için mükemmel alış-satış marjını hesaplarken, işlem maliyeti yönünü hatırlamak gerekir. Farklı para piyasaların, döviz alım satımında farklı masrafları vardır ve bu masraflar spread karlarınızdan düşülecektir. Çoğu durumda, piyasa yapıcılar birim başına bu maliyet eşiğini rahatça temizleyebilir.

Ancak marjın çok ince olduğu bazı senaryolar vardır ve işlem ücretleri düşüldükten sonra spreadleriniz pozitif rakamlar vermeyebilir. Bu nedenle, hisse senedinin alış fiyatını hesaplarken dikkatli olun ve herhangi bir piyasada fiyat isteyin, çünkü bu, büyük karlar elde etmek ve batık maliyetleri kabul etmek arasında bir fark olabilir.

Alış-Satış Marjı Formülü

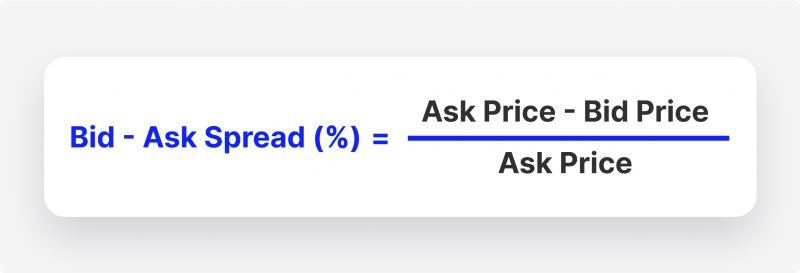

Şimdi, birikmiş bilgilerimizi basit bir formülde birleştirebilirim: Alış -satış marjı aşağıdaki gibi hesaplanır:

En düşük alım fiyatı – En yüksek satış fiyatı = Spread.

Çoğu yatırımcı spreadleri yüzde formatında hesaplamayı tercih eder:

Bu basit bir yöntem olsa da, birçok uzman işlem ücretlerinin her farkın hesaplanmasına girmesi gerektiğine inanmaktadır. Sonuçta, işlem maliyetleri borsa piyasasında iş yapmanın kaçınılmaz bir parçasıdır ve likidite sağlayıcıları yayılmış karlarının çoğunu nadiren korur.

İyi Alış-Satış Marjı Ne Sağlar?

Şimdi, işin zor kısmı – denklemin her iki tarafınca da kabul edilecek iyi bir fiyat nedir? Bu cevap, belirli bir likidite sağlayıcısı için çeşitli piyasa koşullarına bağlı olarak önemli ölçüde değişir. Ele aldığımız gibi, alış-satış spreadleri genellikle yanlış yönde sallanırsa piyasanın her iki tarafına da zarar verebilecek iki ucu keskin bir kılıç görevi görür.

Belirli bir para birimi sektöründe kendilerini kanıtlamaya çalışan bir piyasa yapıcı olarak, çıkarlarınızı yatırımcıların talebine karşı tartmanız gerekir. Daha geniş spreadler işinizi büyütmek için cazip gelse de, rekabeti göz önünde bulundurmalısınız. Daha az rekabeti olan segmentler, likidite sağlama yoluyla daha fazla kar elde etmenizi sağlayacaktır.

500’den fazla aracı kurumu güçlendiren araçları keşfedin

Likiditeden CRM’e ve işlem altyapısına kadar tüm ekosistemimizi keşfedin.

Öte yandan, spreadleriniz rekabete uygun değilse, son derece rekabetçi ve aktif para birimi segmentleri sizinle etkileşime girmeyecektir. Kısacası, burada anahtar dengedir. Ancak çoğu piyasanın yüksek likiditeden düşük likiditeye geçtiğini hatırlamak da önemlidir. Belirli bir segmentteki koşullar hızla değişebilir ve spreadleriniz buna göre takip edilmelidir.

Alış -Satış Marjından Kar Elde Etme

Piyasa yapıcı veya likidite sağlayıcısı olmayı düşünüyorsanız, alış-satış marjı karını anlamak çok önemlidir. Yukarıda belirtilen formül basitleştirilmiş bir cevap verirken, pazara girmeden önce kapasitenizi göz önünde bulundurmalısınız.

Genel kural olarak, sınırlı fonu olan piyasa yapıcılar, düşük likiditeli segmentlerde daha iyi performans gösterir. Bu ortam, daha yüksek alış-satış marjı belirleme fırsatı sunduğundan, daha düşük likidite hacimli Likidite Sağlayıcılar için daha karlıdır. Doğal olarak, büyük piyasa yapıcılar için tam tersi geçerlidir, çünkü yüksek likit piyasaların artan hacmi önemli karlara dönüşebilir.

Ancak dikkate alınması gereken en önemli husus, ilk etapta likidite sağlama kararıdır. Para piyasalarının değişken ve hızlı olduğunu hatırlamalısınız. Yeni gelen likidite sağlayıcılar genellikle iyi spread sunmayan devalüe edilmiş para birimine takılıp kalabilirler. Bu nedenle, fonlarınızı belirli bir finansal varlığa enjekte etmeye karar vermeden önce, temel piyasa eğilimlerini sağlam bir şekilde kavramanız gerekir.

Özetle

Para piyasalarının icadından bu yana alış-satış spreadleri mevcuttur. Piyasa yapıcının katılımını karlı hale getiren gerekli mekanizmalardır. Sonuç olarak, ilgili tüm ticari taraflar için bir Pareto iyileşmesine tanık olduk.

Fakat bu kavram aynı zamanda oldukça bağlamsal olup verilen nişe bağlı olarak çılgınca değişir. Bu nedenle, istekli likidite sağlayıcıları, uygulanabilir ve karlı bir spread bulmak için sürekli gelişen piyasa koşullarını yakından incelemelidir.

Çoğu durumda, sektör trendlerini takip etmek mantıklı bir stratejidir. Fakat mütevazı başlangıçlardan önemli bir büyüme elde etmeyi hedefliyorsanız, düşük likiditeli sektörlerde risk almak tehlikeli bir yaklaşım olabilir.

Son Haberler