Marj Çağrısı nedir?

Finansal işlem dünyasında yeniyseniz, “marj çağrısı” kelimesi korkutucu olabilir. Ancak bunun ne olduğunu ve nasıl çalıştığını anladığınızda, aslında yatırımcılar için değişken piyasalardaki kayıplara karşı koruma sağlayan yararlı bir araç olduğunu göreceksiniz. Bu blog yazısında, marj çağrısının ne olduğuna, neden gerçekleştiğine ve aldığınızda ne yapmanız gerektiğine bakacağız.

Teminat Çağrısı Tanımı

Marj çağrısı, aracı kurum hizmetlerinden veya finansal kurumlardan, müşterinin hesaba ek fonlar veya menkul kıymetler yatırmasını gerektiren bir tüccara verilen bir emirdir. Bu, bir marj hesabındaki varlıkların toplam değeri belirlenmiş bir seviyenin altına düştüğünde ortaya çıkar – sürdürme marjı gereksinimi.

Yatırımcı marj hesabına para eklemezse, broker mevcut pozisyonları tasfiye etmek ve zarar etmek gibi sert önlemler almak zorunda kalabilir.

Marj ticareti, piyasa satın alma gücünü artırmak için popüler bir stratejidir. Yatırımcılar, bir brokerdan marj kredisi alarak pozisyon büyüklüklerini genellikle kendi sermayeleriyle karşılayabileceklerinin ötesinde artırabilirler. Tüccar temelde işlem yapmak için aracı kurumdan borç para alırdı. Daha fazla kaldıraç, piyasa onlara karşı hareket ederse daha fazla potansiyel kazanç ve daha fazla risk anlamına gelir.

Bu nedenle yatırımcıların marj kavramını anlamaları ve aracı kurum hesaplarında yeterli fon veya diğer varlıkları tutmaları gerekir. Brokerler, kendilerini potansiyel kayıplardan korumak için bakım gereksinimini dayatırlar, ancak aynı zamanda yatırımcıları olumsuz piyasa hareketlerinin neden olduğu büyük kayıplardan da korurlar.

Düzenleyici ve Мarj

Finansal düzenleyiciler, yatırımcıların uygun risk yönetimi araçlarına sahip olmalarını sağlamak için minimum bakım gereksinimini belirlemekten sorumludur. ABD’de, Finansal Endüstri Düzenleme Kurumu (FINRA) ve Menkul Kıymetler ve Borsa Komisyonu (SEC), brokerler için minimum marj belirledi.

Çoğu durumda, marj hesabınızın değerinin en az %25’ini nakit veya diğer kolayca devredilebilir varlıklarda tutmanız gerekir. Bununla birlikte, bazı aracı kurumlar, bazıları %40’a kadar olan kendi daha yüksek bakım gereksinimlerini belirlemeyi seçmektedir.

Bu düzenlemeler, kötü işlem kararları veya piyasa oynaklığı nedeniyle hem yatırımcıları hem de brokerleri aşırı kayıplardan korumaya yardımcı olur. FINRA ve SEC tarafından belirlenen marj seviyesi, yatırımcıların kullanabileceği kaldıraç miktarını sınırlamak ve böylece riske maruz kalmayı azaltmak için tasarlanmıştır.

Önemli Noktalar

- Marj hesabınızdaki minimum seviyeleri koruyamazsanız, brokerin nakit veya menkul kıymet yatırma talebi olan bir marj çağrısı alırsınız.

- Bir yatırımcı daha fazla nakit ekleyemezse, aracı kurumlar genellikle marj çağrısını karşılamak için onları varlıkları herhangi bir piyasa fiyatından satmaya zorlayacaktır.

- Yatırımcılar, özkaynaklarını izleyerek ve değeri belirtilen seviyenin üzerinde tutmak için hesapta yeterli paraya sahip olarak marj çağrılarından kaçınabilirler.

Bu Neden Olur?

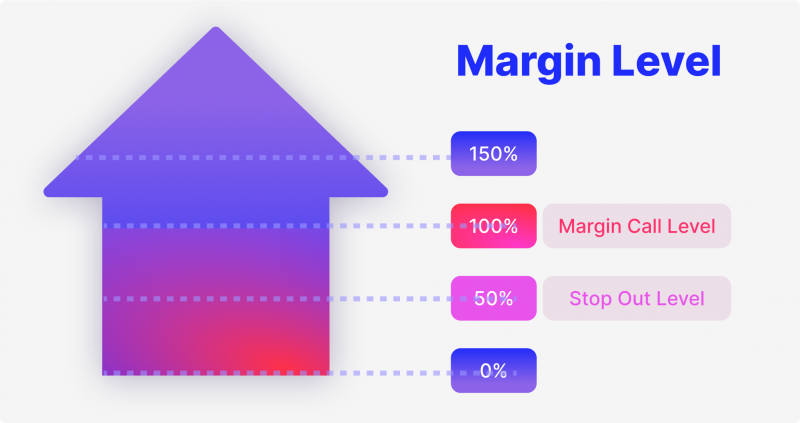

Volatilite, müşterinin hesap değerinin brokerin gereksinimlerinin altına düşmesine neden olduğunda bir marj çağrısı başlatılır. Marjda işlem yapmak için, yatırımcıların pozisyonlarının belirli bir yüzdesini marj hesaplarına yatırmaları gerekir. Marj hesabındaki varlıkların değeri bu seviyenin üzerinde kaldığı sürece, marj hesabının sahibinin daha fazla para yatırmasına gerek yoktur. Ancak, yatırımcının hesap bakiyesi broker tarafından belirlenen eşiklerin altına düşerse, kullanıcı bir marj çağrısı alır.

Piyasa oynaklığının etkisini anlamak ve pozisyon boyutlarınızı buna göre değiştirmek, marj ticareti kritik öneme sahipken çok önemlidir. Yüksek piyasa oynaklığı, marj çağrısı alma olasılığını önemli ölçüde artırabilir.

Piyasalar değişken olduğunda, fiyatlar hızlı ve öngörülemeyen bir şekilde hareket etme eğilimindedir. Piyasadaki bu öngörülemezlik, yatırımcıların ilk marj gereksinimini korumasını zorlaştırır.

Bir varlığın değeri düştüğünde, büyüklüğü mevcut piyasa değerine göre çok büyük olduğu için pozisyonu açık tutmak hızla zorlaşabilir. Bu, tüketicinin mevcut işlemleri için gerekli bakım marjını karşılamak için marj hesabında yeterli fon bulunmadığından bir marj çağrısına neden olabilir.

Brokerinizin marj gereksinimleri hakkında bilgi sahibi olmak da çok önemlidir. Her brokerin kendi değişen başlangıç ve marj bakım gereksinimi olabilir, bu nedenle yatırımcılar bir işlem yapmadan önce bunların farkında olmalıdır. Bu, gelecekte beklenmedik marj çağrılarını önlemelerine yardımcı olacaktır.

Marj Çağrısı Örneği

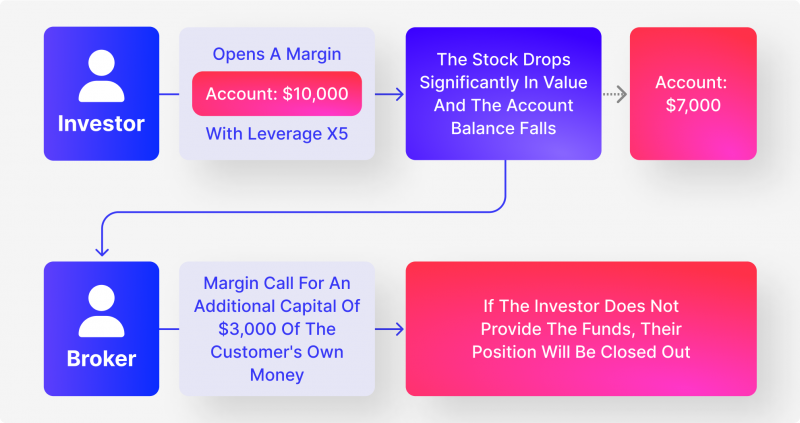

Bir yatırımcı 10.000 $’lık bir marj hesabı açar ve satın alma gücünü 50.000 $’a çıkarmak ve hisse senedi satın almak için kaldıraç kullanır. Bu durumda, kredi tutarı 40.000 $ olacaktır. Birkaç gün sonra hisse senedinin değeri önemli ölçüde düşer ve hesap bakiyesi düşer, böylece hesaplarındaki özsermaye 7.000 $’a düşer. Broker, müşterinin kendi parasının 3.000 $’lık ek sermayesi için bir marj çağrısı yapacaktır.

Yatırımcı, aracı kurum tarafından belirlenen son tarihe kadar fonları sağlamazsa, pozisyonu daha fazla fiyat hareketinden kaynaklanan olası kayıpları karşılamak için kapatılacaktır. Bu durumda, yatırımcı ihtiyaç duyulan fonları sağlayamazsa, mevcut varlıklarının bir kısmını veya tamamını satması ve bir zararı gerçekleştirmesi gerekecektir.

Marj Çağrısı Sırasında Ne Olur?

Marj çağrısı sırasında, broker müşterisine mevcut pozisyonlarını korumak için farkı telafi etmeleri gerektiğini bildirecektir. Daha sonra yatırımcıya, pozisyonunu kapatması veya boşluğu doldurması için bir son tarih verilir. Yatırımcı talebe uymazsa, bakım marjı gereksinimlerini karşılamak için tüm aktif pozisyonlar likide edilebilir.

Bir marj çağrısı sırasında, yatırımcıların likiditeyi artırmak ve riski azaltmak için varlıklarının bir kısmını manuel olarak kapatabileceğini belirtmek gerekir. Daha fazlasına ihtiyaç duyulursa, broker kendisini gelecekteki kayıplardan korumak için açık işlemleri tasfiye etmek zorunda kalabilir.

Marj çağrısı ile karşı karşıya kaldığında, yatırımcının birkaç yanıt seçeneği vardır. En belirgin seçenek, broker tarafından belirlenen seviyeyi karşılamak için yatırımcının kendi parasını yatırmaktır. Bu, yatırımcının pozisyonlarını açık tutmasını ve işlem yapmaya devam etmesini sağlayacaktır.

Diğer bir olası seçenek, genel riske maruz kalmayı en aza indirmek için mevcut varlıkların bir kısmını tasfiye etmektir. Bununla birlikte, bu, daha önce başka önlemler alınmış olsaydı gerekmeyebilecek zararlara yol açabileceğinden, dikkatli bir şekilde yapılmalıdır.

Son olarak, yatırımcılar, bakım marjı seviyelerini karşılamak ve tasfiyeyi önlemek için hızlı bir şekilde yeterli sermaye sağlamaya hazır ek yatırımcılar veya borç verenler arayabilir.

Marj Çağrısından Nasıl Kaçınılır?

Marj çağrısı yatırımcılar için zorlu bir sorun olsa da, bunlardan kaçınmak için birkaç seçenek mevcuttur. Bu stratejileri bilmek ve bunları doğru bir şekilde uygulamak, önemli kayıplar yaşayıp yaşamamanız veya piyasada karlı kalıp kalmamanız konusunda tüm farkı yaratabilir.

Açık Pozisyonları Yönetme

Pozisyonları yakından izlemek ve yeterli marj seviyelerini korumak, marj çağrısından kaçınmak için en etkili tekniklerden biridir. Yatırımcının risk toleransını anlamak ve bir marj çağrısını tetikleyecek kadar büyümeden önce olası sorunları belirlemek için açık pozisyonlara göz kulak olmak önemlidir.

Birinin marj hesabında yeterli miktarda marj tutmak, marj çağrısından kaçınmaya da yardımcı olabilir; yatırımcıların pozisyonlarını kontrol altında tutmalarını sağlar ve yetersiz fonlar nedeniyle işlemlerinin zorla kapatılma şansını azaltır.

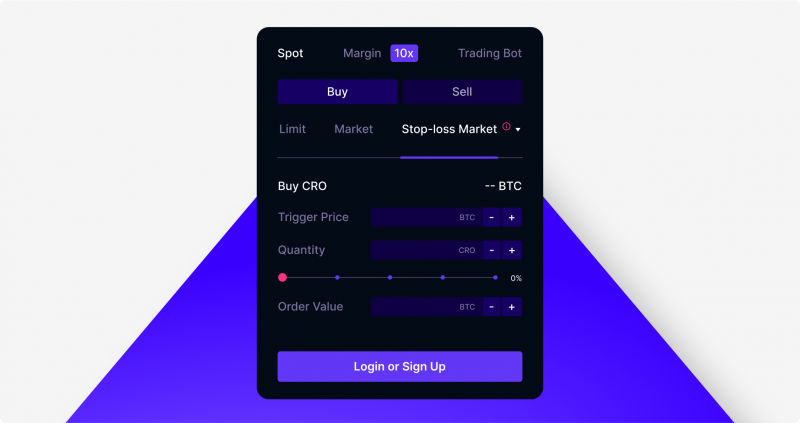

Zarar Durdur Özelliğini Kullanma

Yatırımcılar, kendilerini önemli kayıplardan korumak için işlem yaparken zararı durdurma emirlerini kullanmalıdır. Bu strateji, yatırımcıların potansiyel kayıplar için önceden belirlenmiş sınırlar belirlemelerine izin verdiği için yüksek kaldıraç seviyeleri kullanırken özellikle yararlıdır. Bu limitlere ulaşıldığında, yatırımcının pozisyonları otomatik olarak kapanır ve aşırı kayıplar nedeniyle bir marj çağrısı alma konusunda endişelenmelerine gerek kalmaz.

İşlem Portföyünü Çeşitlendirme

Yatırımcılar ayrıca işlem portföylerini çeşitlendirmelidir. Birden fazla varlık sınıfına ve stratejisine yayılmış işlem, herhangi bir tek yatırımdan kaynaklanan büyük kayıp riskini azaltabilir. Bu, pozisyon önemli bir kayıpla sonuçlanırsa, diğer pozisyonların hala karlı olabileceği ve hesap üzerindeki genel etkiyi azaltabileceği anlamına gelir.

Kaldıracı Sınırlandırma

Yatırımcılar, özellikle deneyimsizlerse veya sınırlı sermayeleri varsa, işlem yaparken kaldıraçlarını sınırlamayı da düşünmelidir. Kaldıraç hem kazançları hem de kayıpları artırır, bu nedenle yatırımcılar ilgili risklerin farkında olmalıdır. Kaldıracı sınırlayarak, yatırımcılar riske maruz kalma durumlarını azaltabilir ve bir çağrıdan kaçınmak için bakım gereksinimini karşılamak için büyük para yatırmaktan kaçınabilir.

Risk ve Tuzaklar

Marj çağrılarının en büyük riski, orijinal yatırımınızdan beklenenden daha fazlasını kaybetmektir. Marj çağrısına yeterince hızlı yanıt vermezseniz ve brokeriniz tarafından talep edilen ek fonları veya menkul kıymetleri bulamazsanız, broker varlıklarınızın bir kısmını bildirimde bulunmaksızın satabilir. Piyasanın dibine yakın bir yerde satış yapacağınız için, kayıplarınız beklentilerinizi aşabilir.

Fonlarınızın olası kaybına ek olarak, bunun gelecekteki ekonomik istikrarınızı tehlikeye atabilecek önemli finansal sonuçları da olabilir. Marj çağrısının taleplerini karşılayamazsanız ve bunu yapmak için belirli varlıkları tasfiye etmek zorunda kalırsanız, başlangıçta yatırdığınızdan daha fazla para kaybedebilirsiniz.

Son olarak, yeterli fonlar zamanında sağlanmazsa, marj çağrıları marj hesabının kapatılmasına neden olabilir. Marj çağrısı sunulduğunda, tüm risklerin farkında olmak ve derhal ve uygun şekilde tepki vermek çok önemlidir.

An investor may avoid the dreaded margin call, and significant losses, by utilizing stop loss orders.

Sonuç

Yatırımcılar hazır değilse, marj çağrısı feci bir olay olabilir. Yatırımcılar, kapsamlı planlama ve hazırlık ile risk maruziyetlerini azaltabilir ve daha yüksek piyasa performansı elde edebilirler.

Yatırımcılar, varlıkları düzenli olarak izleyerek ve uygun marj seviyelerini koruyarak, kaldıracı en aza indirerek, portföyleri çeşitlendirerek ve zararı durdurma emirleri uygulayarak kendilerini olası kayıplardan daha iyi koruyabilir ve marj çağrılarını önleyebilir. Başarı garantisi olmasa da, bu önlemler riski azaltmaya ve hoş olmayan sürprizlerden kaçınma olasılığını artırmaya yardımcı olabilir.

Bu madde yalnızca eğitim ve bilgilendirme amaçlıdır ve herhangi bir tavsiye olarak yorumlanmamalıdır. Geçmiş performans gelecekteki sonuçların göstergesi değildir ve tüm yatırımlar zarar riski taşır. Yatırımlarınızla ilgili herhangi bir karar vermeden önce lütfen kalifiye bir profesyonel danışmana danışın. Yazar, bu makalede ifade edilen görüşlere dayanarak okuyucular tarafından gerçekleştirilen eylemlerden dolayı herhangi bir sorumluluk kabul etmemektedir.

Önerilen makaleler

"Abone Ol" seçeneğine tıklayarak Gizlilik Politikasını kabul etmiş olursunuz. Sağladığınız bilgiler ifşa edilmeyecek veya başkalarıyla paylaşılmayacaktır.

Son Haberler

Ekibimiz çözümü sunacak, demo örneklerini gösterecek ve ticari bir teklif sunacaktır