什么是做市商,为什么市场需要做市商?

金融市场的历史演变可以追溯到其起源和发展,从非正式聚会一直到有组织的交易所。随着市场从交易者真正互动的公开喊价系统转向电子交易平台,流程简化了,效率提高了,市场发生了重大的转变。这一转变对市场动态产生了深远影响,促进提高了交易的速度、可访问性和自动化水平。

做市商(MM)一直就是这一演变的核心,因为他们确保了流动性和持续不断的交易机会。本文将讨论什么是做市商以及他们在市场里扮演什么角色。

主要知识点

- 做市商是积极参与按报价买卖证券的实体。

- 提供流动性和从买卖价差中获利是做市商的核心功能。

- 自动化做市商、指定做市商和加密做市商是做市商的三大类型。

- 做市的未来在于技术进步、全球市场一体化以及克服不断变化的监管环境。

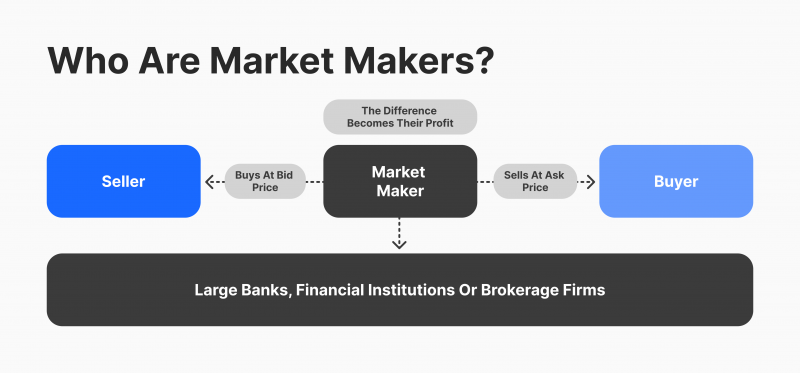

做市商的定义

现代做市商是一种金融中介或机构,通过提供流动性和按报价买卖资产推动金融工具交易。他们通过增强流动性、减少买卖价差、提高价格效率、促进整体市场稳定,在金融市场中发挥着至关重要的作用。做市商积极参与证券买卖,不断报价,确保市场平稳有序。

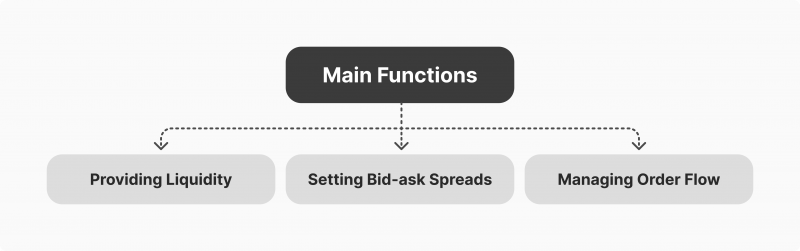

功能

让我们先弄清楚做市商的主要作用和关键功能:

提供流动性

做市商是金融实体,在为金融市场提供流动性方面发挥重要作用。流动性是指在不明显影响资产价格的情况下轻松买卖资产。做市商通过按报价买卖金融工具,促进交易顺利进行。

设置买卖价差

买入价是买方愿意为证券支付的最高金额,卖出价价是卖方愿意接受的最低金额。买卖价差是这两个价格之间的差额,代表做市商的利润率。

做市商根据多种因素确定买卖价差,包括资产的波动性、交易量和市场竞争程度。

管理订单流

做市商负责管理市场上持续不断的买卖订单。他们充当中间人,为买卖双方牵线搭桥。他们的目标是根据市场情况调整买入价和卖出价,从而平衡供求关系。

通过积极监控订单流和调整库存,做市商可以帮助防止价格大幅波动,维持稳定的市场环境。这种管理订单流的积极作用对于整个市场的稳定和投资者的信心至关重要。

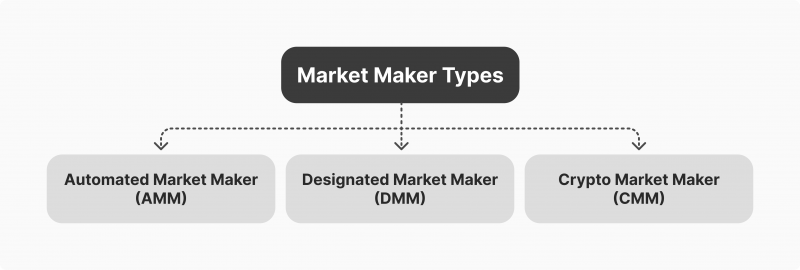

现代做市商及其作用

在现代生活中,最常见的做市商有三种:自动化做市商(AMM)、指定做市商(DMM)和加密市场做市商(CMM)。让我们明确一下。

AMM

自动化做市商(AMM)是一种去中心化金融协议,可以促进数字资产交易,无需交易所等传统中介机构。AMM 在区块链平台上运行,利用智能合约自动提供流动性和完成资产交换。

与传统的订单簿系统不同,AMM 使用流动性池,用户可以将资产存入流动性池,为各种交易对提供流动性。这些流动性池通过算法进行管理,价格则根据数学公式(通常是恒定乘积公式)确定。用户可以直接与流动性池进行交易,智能合约会动态调整价格以保持平衡。

在去中心化金融(DeFi)平台的推动下,AMM 为全球用户提供无需权限的无障碍交易,促进金融服务民主化。

DMM

指定做市商是证券交易所指定的专门个人或公司,负责促进特定证券的交易和维持市场流动性

与普通做市商不同,DMM 必须增强市场稳定性并为指定股票提供连续的买入和卖出报价。他们通过积极管理订单簿、缩小买卖价差和减少波动,在价格发现中发挥关键作用。

DMM 还充当买家和卖家之间的中间人,帮助确保市场公平有序。这一概念在传统证券交易所中普遍采用,因为 DMM 有助于维护市场平稳运行,增强投资者信心。

CMM

在加密货币市场环境下,做市商的运作方式与传统金融市场相似,不同的是,加密做市商面对的是去中心化资产和 24 小时全天候运转的数字世界。

他们不断给出各种加密货币的买卖报价,确保为交易者提供一个随时活跃的市场。CMM 可以在中心化交易所中运作,投入订单簿工作,或者也可以在 DeFi 环境中运作,参与自动化做市商协议。

工作原则和策略

为履行上述功能并从中获利,做市商在日常活动中实施了各种策略。

套利机会

套利是指利用同一资产在不同市场或不同时间的价格差异。做市商参与套利,从低效的定价中获取利润。

他们识别不同市场或交易所的买卖价差,并利用暂时的定价失衡,执行低买高卖的交易。该策略有助于调整各个市场的价格,提高市场效率。

风险管理

做市商会积极评估和管理与其交易活动相关的风险。其中包括监控市场波动、调整库存水平以及采用对冲策略抵消潜在的损失。识别和缓解风险对于维护金融稳定非常重要。

先进的技术工具和算法是做市商风险管理的关键。自动化系统有助于实时监控市场状况,从而能够快速响应不断变化的事态。这些技术有助于快速有效地执行交易、对冲头寸和实施风险缓解策略。

逆势交易——逆向策略

做市商经常采用与当前市场趋势相反的逆向策略进行交易。这样做可以利用趋势的短期偏差,在下跌趋势时买入,在上涨趋势是卖出。

这种逆势策略能够让他们在市场暂时偏离其长期轨迹时获取利润。逆势交易也能起到稳定市场的作用。

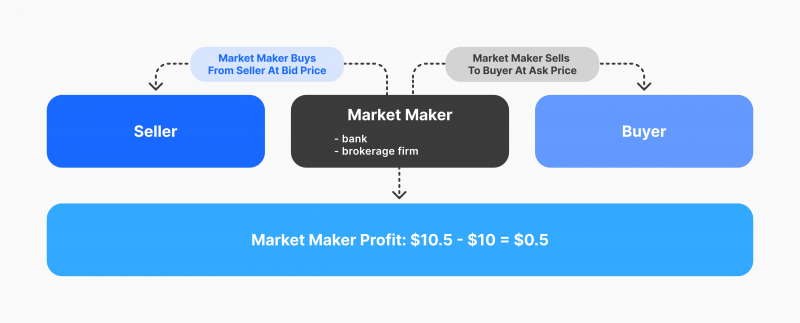

做市商如何获取利润

做市商通过证券买入价和卖出价的差额获取利润。由于他们承担风险持有某种可能贬值的证券,因此他们将因为承担这种风险而获得补偿。

为了说明这一点,假设投资者观察到苹果公司股票的买入价为 60 美元,而卖出价为 60.10 美元。那么,做市商之前以 60 美元的价格购买了苹果股票,现在以 60.10 美元的价格出售,获得了 0.10 美元的利润。

城堡证券有限公司是一家总部位于迈阿密的美国做市商,是全球最大的做市商之一,活跃于 50 多个国家。

做市商与其他市场参与者

要战胜财政市场的复杂性,深入了解市场参与者的角色非常重要。下面来对比一下各个主要市场参与者。

经纪人和交易商的区别

做市商、经纪人和交易商是金融市场中不同的实体。做市商负责提供流动性和持续报出买入价和买入价,从而起到促进交易的作用。

另一方面,经纪人则是充当中间人,在不持有证券库存的情况下为买卖双方牵线搭桥。交易商参与交易,用自己的账户买卖证券。

做市商促进流动性,经纪商促进交易,交易商则为自己的利润进行交易。

流动性提供者与做市商

在金融市场中,流动性提供者负责通过下单买卖资产的方式促进市场深度。做市商是一种特定的流动性提供者,主动向市场双方报价,目的是通过买卖价差获利。

虽然所有做市商都是流动性提供者,但并非所有流动性提供者都是做市商。这两个角色都是增强市场流动性的关键,但做市商更注重持续报价和价差管理。

与机构投资者互动

做市商在与共同基金和对冲基金等机构投资者的互动中发挥重要作用。机构投资者经常进行大额交易,做市商则提供必要的流动性来吸收这些交易,不会对市场价格产生重大影响。

通过协商交易和订单簿管理,做市商协助机构投资者高效执行交易,并将市场影响降至最低。

市场监管与监督

监管框架由金融业监管机构制定,目的是确保市场运行公平、透明。

监管机构通常会制定规则防止市场操纵、确保保护投资者和维护市场的整体完整性。做市商必须遵守特定的合规要求,包括定期报告、财务披露以及保持一定水平的资本充足率。

合规还包括道德方面的考虑,例如避免利益冲突和确保公平对待所有市场参与者。满足这些要求是做市商合法、负责运作的关键。

面对的挑战

做市商在应对波动加剧和市场不确定性方面面临挑战。突然的价格波动和不可预测的市场状况可能会影响他们维持市场秩序的能力,从而增加风险,导致潜在的交易损失。

此外,技术挑战也不得不提。做市商必须不断适应不断发展的技术。股票市场的快节奏特性需要强大而高效的系统来执行订单、风险管理和市场分析。

技术故障或错误可能会扰乱运作并影响及时提供流动性的能力。

做市的未来趋势

做市的未来在于技术进步和市场全球化。在人工智能和机器学习的影响之下,做市加强了预测分析和风险管理。

此外,高频交易利用先进的算法快速执行,会继续对做市产生影响。全球市场互联互通的趋势也会对做市商有所影响,要求他们适应多元的交易环境。

持续发生的监管变化将塑造做市的未来,影响合规策略和运作实践。

关于做市商的示例

设想一个涉及做市商从事 XYZ 股票交易的场景。做市商提供的报价为 10.00 美元 – 10.05 美元,数量为 100×500。在此背景下,做市商愿意以 10.00 美元的买入价买入 100 股,同时以 10.05 美元的卖出价卖出 500 股。

随后,其他市场参与者可以选择以 10.05 美元接受报价(提升卖出价)向做市商买入,或者以 10.00 美元的买入价(触及买入价)出售给做市商。这一动态说明了做市商在促进交易和建立买卖价差方面的作用。

聪明的人会研究别人的失败,所以让我们来分析一下著名的做市失败案例,看一看可以吸取的教训:

2012 年,骑士资本因交易算法故障导致重大损失。这个漏洞导致系统陷入疯狂,以闪电般的速度买卖股票,在短短 45 分钟内造成了数百万美元的损失。

当骑士资本集团意识到发生了什么事时,已经造成 4.4 亿美元的损失。这个事件强调了算法交易的相关风险以及稳健风险管理系统的重要性。

这个案例强调了技术、风险管理和合规性是做做市公司成功与否的关键。

成功的企业展示了创新力和适应力的优势,而失败的企业则强调了谨慎控制风险的重要性以及运营不足的潜在后果。

著名做市商

做市商在提高全球证券市场的流动性、为投资者提供交易服务方面发挥着重要作用。以下是各大交易所的著名做市商:

纽约证券交易所(NYSE)和纳斯达克 (美国): NYSE 将领先做市商定义为“ETP 持有者或注册公司”。纳斯达克将做市商定义为“以显示价格买卖证券的会员公司”。著名的纽约证券交易所做市商包括瑞士信贷、德意志银行、高盛、KCG Americas 和 Timber Hill。

法兰克福证券交易所(德国):法兰克福证券交易所由德意志交易所股份公司运营,称其做市商为“指定保荐人”。Xetra 平台的主要参与者包括 Berenberg、摩根大通、摩根士丹利、Optiver 和瑞银欧洲。

伦敦证券交易所集团(英国):伦敦证券交易所是庞大的伦敦证券交易所集团的一部分。伦敦著名的做市商包括法国巴黎银行、GMP Securities Europe、Liberium Capital、Mediobanca 和渣打银行。

东京交易所集团(日本):东京证券交易所集团由东京证券交易所和大阪证券交易所合并而成,确保提供可靠的交易场所。据 JPX 称,值得注意的做市商包括荷兰银行清算所(ABN AMRO Clearing)、日产证券、野村证券、辉立证券和法国兴业银行。

多伦多证券交易所 (Canada):多伦多是加拿大的金融中心,拥有最大的交易所——多伦多证券交易所(TSX),由 TMX 集团所有。在多伦多证券交易所上市的做市商包括 BMO Nesbitt Burns、Integral Wealth Solutions、Questrade、Scotia Capital 和道明证券。

总结

综上所述,做市商提供流动性,维持市场秩序,并通过报出买入价和卖出价推动高效交易。它们在促进金融市场流动性、稳定性和整体功能方面发挥关键作用,为稳健高效的交易生态系统奠定了基础。做市的未来在于技术进步、全球市场一体化以及克服不断变化的监管环境。

常见问题解答

做市商是做什么的?

做市商是证券市场参与者,为投资者提供交易服务,提高市场流动性。除了做市商自己的市场范围外,他们还为特定证券提供买价和卖价。

做市是否违法?

如果经纪人、经纪商/交易商、金融机构或做市商试图通过人为改变股票或其他证券的价格或市场走势获取非法利润,则有可能会面临严重的责任指控。

做市商能赚很多钱吗?

作为提供服务的回报,做市商可以通过两种方式获取利润。从买卖价差中获利:虽然这种价差通常每股只有几美分,但如果每天交易数十万甚至数百万股,这种利润就非常可观了。

点击 "订阅",即表示您同意隐私政策 。您提供的信息不会被披露或与他人共享。

最新消息