解读暗池交易——这些不透明的市场是如何运作的?

金融市场是一个复杂的系统,由多个基础交易所、公司和做市商组成,它们相互关联、相互依赖。试图理解交易要素的新交易者往往会关注交易工具、流动性水平和市场价格。

然而,其他要素也对金融系统的稳定性有着很大的影响。想象一下,如果有一位亿万富翁投资者想要出售 ABC 公司的 100,000 股股票。这个消息将在公开市场掀起翻天覆地的变化。

这就是暗池登场的时候。让我们来了解一下暗池交易,以及这些私募流动性池都有哪些好处。

主要知识点

- 暗池是大型金融机构和百万富翁投资者执行大宗交易订单的私募交易市场。

- 暗池于 1979 年由 SEC 推行,有严格的监管规则。

- 暗池交易可以通过经纪自营商、私募经纪商或电子做市商模型进行。

- 公司参与暗池交易是为了避免大宗交易订单影响公开市场,同时还能隐藏自己的策略,不被竞争对手发现。

了解暗池

暗池是私有交易所,经过挑选的金融机构、交易所和重要投资人在其中交易股票和其他证券。由于二级市场和公开市场交易者无法进入暗池,所以暗池的透明度遭到了一些批评。

大型公司和投资者可以在暗池股票市场进行大宗交易,但不会影响公开市场和证券价格。反之,如果企业在公开市场进行大宗交易,可能会严重影响公司股价,导致股价大幅上涨或下跌。

与此同时,流动性暗池得名于缺乏透明度的特点,这一特点引发了人们对利益冲突和主要市场参与者意图的担忧,因为这些参与者可以大幅操纵市场并从中获利。

然而,暗池交易所是完全合法的,受美国证券交易委员会(SEC)监管,其负责管理暗池交易市场并确保参与者诚信行事。

暗池的历史

根据负责投资道德、行为准则和教育培训的全球性组织——注册金融分析师协会(CFA Institute)的说法,暗池诞生于 20 世纪 80 年代,与高频交易(HFT)同时出现。

采用 HFT 技术的程序使用算法模型几乎可以即时执行多笔交易。在日常交易中使用高频交易已成为交易商的普遍做法,这样做可以让机构投资者和公司在几毫秒内交易大量证券。为谋取微小的优势,交易商争相在其他市场参与者之前下达市价单,并利用这些机会最大限度提高收益。

在使用高频交易执行大宗交易后,后续交易商更有可能面临交易延迟和价格上涨。然后,交易商可以在后续交易执行之后进行平仓并获得可观的收益。

这些活动导致公开市场发生重大变化,严重动摇相关证券的价格。此外,高频交易技术的广泛运用导致订单难以及时执行,因为这些活动导致流动性水平缺乏变化。

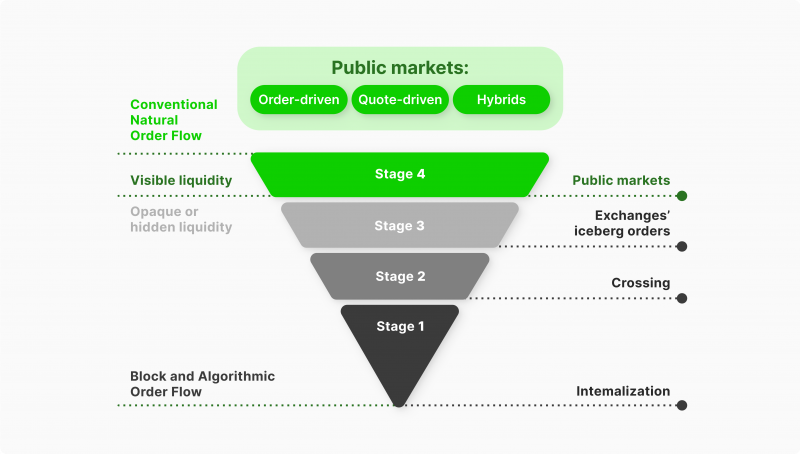

因此,为了避免市场出现过度波动和可能的操作行为,投资银行和大型金融公司成立了私有交易所。为减轻非公开市场对市场价格的影响,非公开市场的透明度较低,因此被称为暗池。

截至 2020 年 2 月,美国 SEC 报告了 50 多个暗池。

暗池是如何运行的?

只有部分对冲基金和金融机构可以访问暗池数据,他们会使用另一种交易系统来隐藏自己的交易活动,不让竞争对手发现,并减轻对公开市场价格的影响。

大宗交易在暗池中进行,买卖双方在暗池中私下协商和交易大量证券,远离公众视线。大型金融机构和美国证券交易委员会负责管理暗池交易。

暗池股市交易对大宗交易的定义是,价值不低于 200,000 美元或超过 1 万股的交易,而实际上,大多数暗池大宗交易涉及的金额远远超过这些数字。

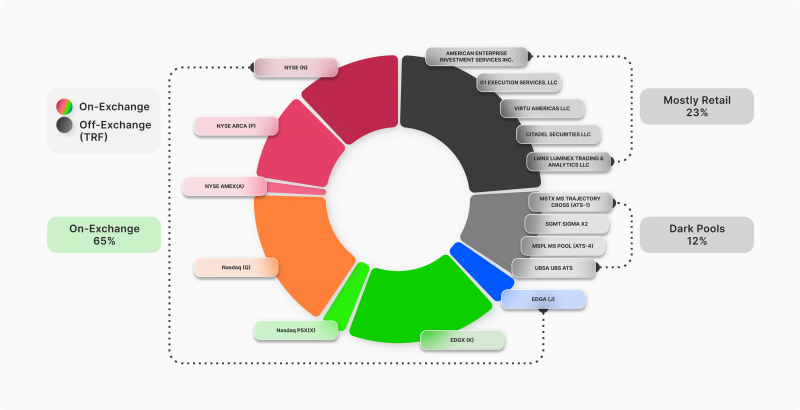

多年来,非交易所(暗池)交易不断扩大,占美国全部股票交易的 40%,比 2010 年的 16% 有所增长。

与公开市场相比,大型投资者和金融机构越来越喜欢通过暗池交易购得大量证券,以免引发重大市场变化。此外,暗池的交易费用也比较低,因为不需要多个交易所平台和中介机构。

暗池交易

散户投资者无法在暗池中交易股票,只有愿意交易特别大量股票和证券的重要金融机构和对冲基金才能在流动性暗池中进行交易。

主要市场参与者更喜欢私募市场,因为私募市场牵涉的中介较少,交易只能通过经纪商进行,因此费用更低。此外,与二级市场相比,企业在私募池里找到买家/卖家进行交易的可能性更大。

这些公司通常交易数十万只证券,价值超过数百万美元,这些交易引发的流言足以导致相关证券的价格发生暴涨或暴跌。

与公开市场相比,暗池的不透明性有助于交易商以更为合适的价格达成更好的交易。

暗池中的买卖双方通过经纪商商定交易价格和交易量。当双方在出价和要价之间的中间点达成一致时,价格也会有所上涨。

然而,对交易细节的保密是确保公开市场不会收到消息的关键。同时,信息必须保密,以免其他暗池交易商利用高频交易技术抢占先机,执行订单,从而通过计划的大宗交易获利。

暗池的类型

暗池和其他类型的非公开交易所通过受美国证券交易委员会监管的私募经纪商运作。因此,尽管这些交易所透明度不足,可能会为大型机构创造不公平的机会,但仍在美国证券交易委员会的监管之下。

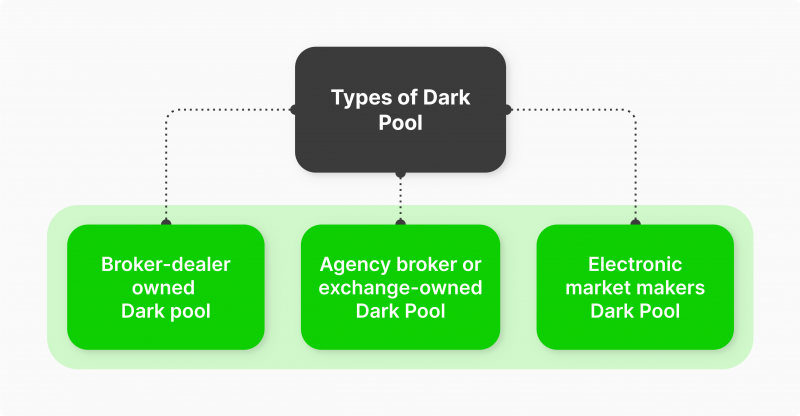

暗池分为三种类型,取决于大宗交易执行过程中使用的技术或经纪商类型。

经纪交易商拥有的暗池

第一类暗池是由经纪交易商提供的,经纪交易商参与金融市场不仅是为了代表客户执行交易赚取佣金外,也为了增加自身的财富。

经纪交易商根据交易量和价格发现来提供价格。价格发现的过程需要根据供需水平、风险承受能力和整体经济状况确定可接受的证券价格。

瑞士信贷 CrossFinder 是一个著名暗池,在电子交易系统中使用了算法。不过,最近它被瑞银收购并关闭了。经纪交易商的其他例子还有高盛的 SigmaX 和摩根士丹利的 MS Pool。

代理经纪商或交易所拥有的暗池

代理经纪商暗池是另一种常见的私募交易系统,这种暗池充当代理人而不是交易主体。交易所拥有的暗池不涉及价格发现,因为他们使用了全国最好的出价要价模型来达成价格中间点。

NBBO 是报价方法,综合了各个交易所和交易系统的最高买入价和最低卖出价。该模型可确保在交易约定证券时最大限度缩小价差。

其中一些类型的池为著名的证券交易市场所有,如纽约证券交易所的泛欧交易所(Euronext)和芝加哥期货交易所的巴兹全球市场(BATS)。

电子做市商暗池

这类暗池由私有金融公司独立创立,他们会利用做市商模型进行交易,为自己谋取利益。做市商参与金融市场,不断买卖各种资产,以增加流动性,吸引更多交易商。

因此,在交易数万或数十万资产和美元时,暗池交易商可以受益于这类暗池的高流动性。

由于这种交易方法的定价不使用 NBBO 报价模型,所以这类独立电子暗池中采用了价格发现机制。

暗池的使用

对于希望下达大宗交易订单,但由于流动性和可用性限制而无法再二级市场完成交易的大型公司,暗池的存在是他们的一条的出路。

假设一家金融公司想要在公开交易所出售 1,000,000 股股票。事情会这样发展:公司场内经纪商发起为期数天的订单,进行价格估算和交易估值,并找到最佳出价和要价。

然后,卖方公司需要根据市场情况分批出售这些股票,每批 100,000 股,甚至更少。

最终,其他市场参与者会注意到这种巨大的波动,继而开始猜测股价,卖空更多股票,有可能引发多米诺骨牌效应,导致股价下跌。

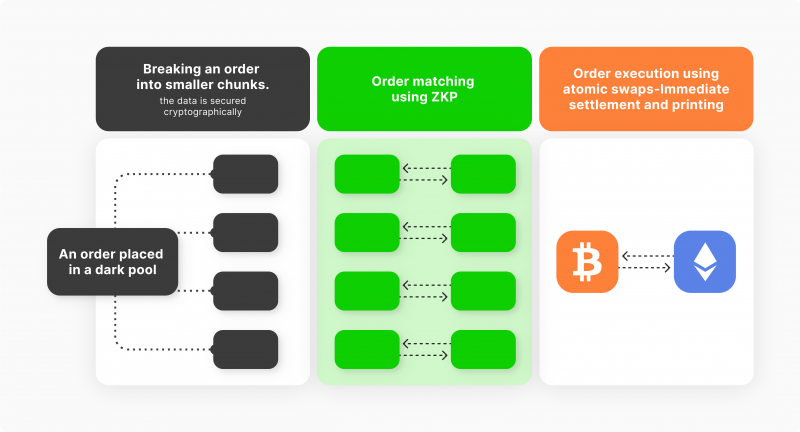

因此,暗池可以帮助大型投资者和公司使用高频交易和算法软件更快地下达交易订单。这些自动交易系统将大宗交易量分成小份,并以尽可能好的价格将其投放到多个私有交易所。

各种暗池里还有其他大型金融公司,他们会接受这些市场订单,并在几秒钟内与卖方完成交易。这个过程速度快、保密性强,可避免信息泄漏或内幕交易。

暗池交易所的法律条例

尽管暗池的透明度不高,而且与公开市场参与者相比,暗池为大型机构提供了明显的优势,但它们受到美国证券交易委员会的严格监管,该机构于1979 年 4 月通过了有关暗池设立的法律。法规规定,上市股票可以通过场外交易平台在交易所外进行交易。

暗池交易仅限于少数几家公司,在总交易量中的占比不大。近 20 年来,“楼上交易”占总交易量的比例不足 5%。

高频交易系统的建立刺激了交易速度,各家公司竞相执行市场订单,抢占先机,以利用公开交易机会获利。然而,这让那些面临内幕交易的公司陷入了不公平的境地,导致他们在交易中蒙受损失。

2007 年,美国证券交易委员会通过了全国市场体系法规,允许公司绕过公开市场,直接在私有交易所进行交易,获得价格优势。高频交易技术的兴起和这条法规的出现增加了私有交易所的交易商数量,催生了越来越多的私有交易所。

2022 年,美国证券交易委员会提出了一条法规,要求暗池经营者在公开二级市场而不是私募市场执行市价订单,除非暗池具有明显的价格优势。

然而,暗池的这一潜在变化引起了企业的警觉,他们担心这会改变暗池的运行和现状,将大型企业的动向暴露在公众面前。

对暗池的批评

尽管美国证券交易委员会对暗池交易和私有证券交易所进行严格审查,但其透明度不足和不可捉摸的特性仍然引起了普通散户交易者的担忧和批评。

公开证券交易所经营者指出,场外交易为机构交易商创造了不公平的价格优势,这些机构交易者可能还在公开市场拥有相当大的份额。这进一步扩大了他们的优势,使他们能够获得比其他交易者更多的收益。

对暗池的其他批评指出,缺乏报告和价格披露可能会引发误导性信息和利益冲突。美国证券交易委员会加大了对暗池的监管力度,呼吁制定交易规则,要求交易商诚信行事。

然而,私有交易所经营者声称,暗池流动性高于公开市场,尤其是对高频交易商而言。

暗池的优势

私有交易池和共同基金为大型公司提供了一些特殊待遇,例如最低的交易透明度最低和其他优势。

二级市场影响最小化

大宗交易通常会影响公开市场,推动投机行为。然而,在私人市场交易大量证券不会影响二级市场。

交易成本低

暗池交易利用了另一种交易系统,其整合了不同交易所的价格,缩小了买卖价差范围,从而降低经纪商的佣金。此外,暗池涉及的中介更少,所以交易费用也更低。

更好的执行价格

参与暗池交易的对象都是重要的市场参与者,他们更有可能匹配机构投资者提出的大宗订单。此外,该市场的高流动性和中间价报价模型也为交易商提供了最好的交易条件。

匿名性

大型公司可以在不向竞争对手暴露信息的情况下交易大量证券,从而保护自己的计划或策略,避免发生内幕交易。

暗池的缺点

私有股票交易和交易带来的以下弊端引起了多方经营者和交易者的关注和批评。

不公平的价格竞争

场外交易的执行价格可能与公开市场价值相去甚远,从而为大型公司创造了相对于散户交易者的不公平优势。另外,大多数暗池使用订单流来估算金融证券价格,但这个价格可能远远低于公开交易所中的价格。

操纵行为

利益冲突和内幕交易是暗池中大型公司和其他投资者关注的两大私募市场压力。

掠夺行为

高频交易系统的广泛运用使公司能够下达多个小额市场订单来识别大量交易量,并利用这些机会获利,进行内幕交易。

结论

暗池是私有交易所和市场,大型公司和金融机构在这里交易各类资产和金融工具。暗池成立于 20 世纪 80 年代,目的是让公司在执行大量订单(如出售 50 万股股票或价值数百万美元的交易订单)时,能够以比较不透明的方式进行公司交易。

暗池可由纽约证券交易所等著名交易所、经纪交易运营商或独立的电子做市商持有。重要的市场参与者利用暗池交易执行订单,可以避免向竞争对手透露其动向,从而尽量减少公开市场的连锁反应。

常见问题解答

什么是交易中的暗池?

暗池是大型企业和机构投资者能够在不向公开市场披露的情况下进行大量证券交易的私有交易所。

暗池交易是否违法?

暗池交易由美国证券交易委员负责监管,自 1979 年以来就一直受到管制和监管。

谁在运营暗池?

私有经纪公司通过匹配买单和卖单、整合竞价和要价,提供了最佳交易条件,从而促成暗池交易。

如何投资暗池?

只有摩根士丹利和巴克莱银行这样的大型企业才能使用暗池,他们交易的是价值数百万美元的大型资产。

推荐文章

28.08.22

最新消息