دور تقنيات KYC (معرفة عميلك) و KYB (معرفة عميل عملك) في صناعتي التكنولوجيا المالية والتمويل

انتشار تقنيات العملات المشفرة قاد إلى تحول هائل في المفهوم المالي، وهو ما أصبح محفزًا لتطوير طريقة جديدة للتفاعل بين الشركات وعملائها ضمن الفكرة التي تجمع بين الحلول المالية والتكنولوجيا، والمعروفة بشكل أفضل باسم التكنولوجيا المالية (Fintech).

ارتفاع شعبية حلول التكنولوجيا المالية (Fintech)، فضلاً عن تقنيات العملات المشفرة، أصبح السبب وراء زيادة الاهتمام بقضايا الأمان والأمان لأصول عملاء مختلف أنواع الأعمال، مما سمح بتطور واعتماد تقنيات التحقق من الهوية KYC (معرفة عميلك) و KYB (معرفة عميل عملك) في عمليات التفاعل بين الأفراد والكيانات القانونية في صناعة التمويل.

سيساعد هذا المقال في فهم ما هي تقنيات KYC/KYB، الفروق بينهما، وآفاق تطويرهما ضمن إطار تنظيم قطاع الخدمات المالية.

النقاط الرئيسية

- إجراءات KYC و KYB هي أدوات مبتكرة توفر مجموعة كاملة من إجراءات التحقق تهدف إلى تحديد هوية المستخدمين في المجال المالي.

- تقنيات KYC و KYB تشكل مجموعة من الحلول التي تشكل جزءًا من نظام مكافحة غسل الأموال (AML) بهدف مكافحة غسل الأموال.

- في المستقبل، ستتمتع كلتا أنواع إجراءات التحقق من الهوية بوظائف إضافية لتقييم هوية الأفراد أو شرعية الكيانات القانونية، بفضل تقنيات الذكاء الاصطناعي والتعلم الآلي.

ما هي تقنية KYC وكيف تعمل؟

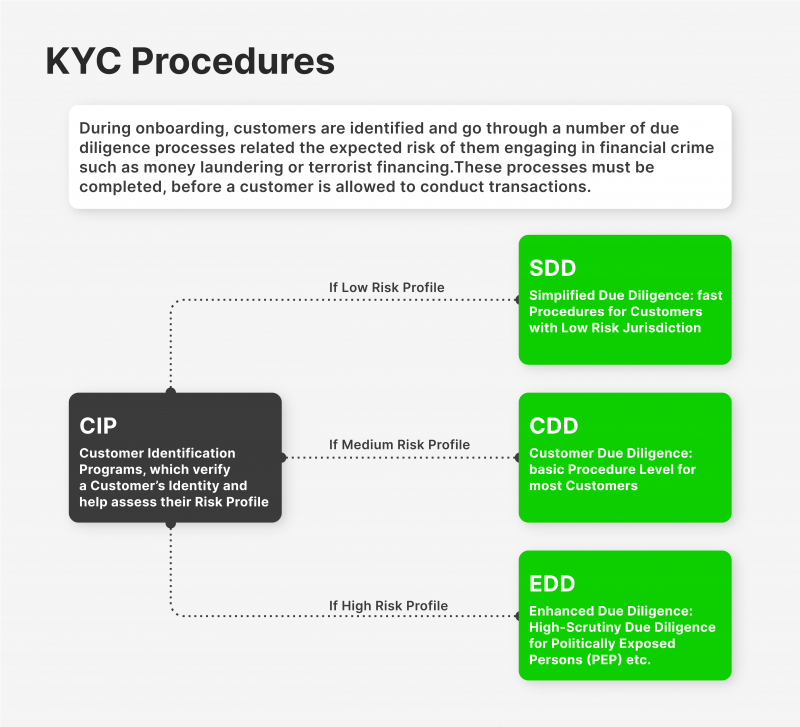

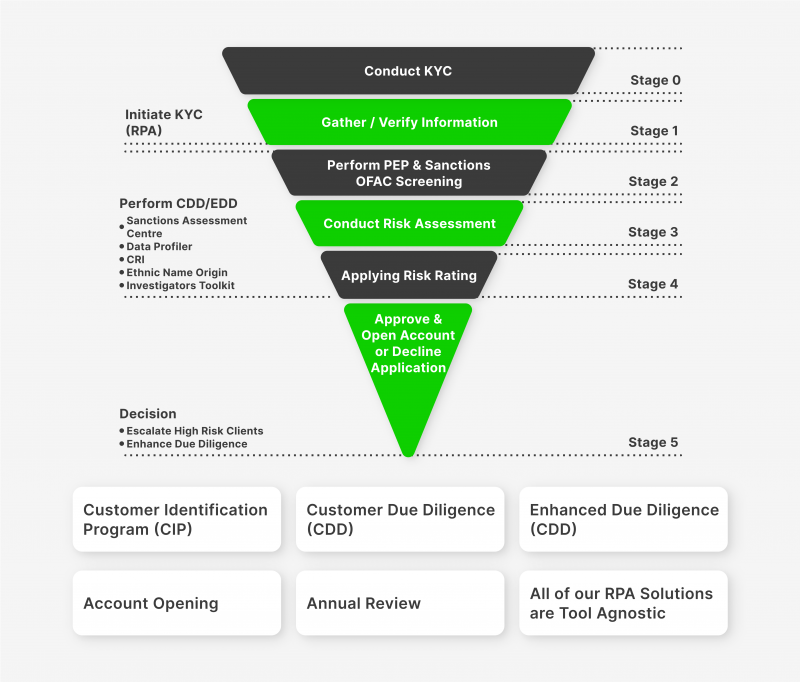

في الوقت الحالي، تقنية KYC هي مجموعة عالمية من الطرق لتحديد هوية المستخدمين ضمن إطار تفاعلهم (تعاونهم) مع شركات التكنولوجيا المالية وغيرها من الكيانات في عالم التمويل. كواحدة من العناصر الأساسية لنظام الأمان استنادًا إلى مبادئ نموذج متطلبات معرفة العميل، والتحقق الجاد من العميل، ونسخته الموسعة، والتحقق الجاد المعزز، توفر إجراءات KYC وصولًا إلى مجموعة واسعة من الأدوات المهنية المتقدمة التي تهدف إلى خلق بيئة آمنة للتفاعل بين الشركات وعملائها.

تُكتب بروتوكولات أي حلاً لـ KYC باستخدام مجموعة متنوعة من لغات البرمجة وتأخذ في اعتبارها العديد من جوانب معايير الأمان التي تصف عملية التحقق من هوية المستخدم، وهي جزء لا يتجزأ من تسجيل الحسابات الجديدة بالتعاون مع معظم الكيانات في عالم التمويل. باستخدام النماذج المضمنة في بروتوكولات أمان التمويل على مستوى عالٍ، وخاصة تشفير البيانات الشخصية المستخدمة في جميع المجالات المتعلقة بالتمويل، تعتبر تقنية KYC الأداة الوحيدة من نوعها التي تقوم بتنفيذ مجموعة كاملة من التدابير اللازمة التي تهدف إلى التحقق من هوية العميل بشكل شامل وتحليل هوية كل مستخدم، مما يساعد في تحقيق مستوى عالٍ من الثقة والموثوقية عند التعامل مع منتجات الاستثمار وغيرها من الأنواع المماثلة.

بفضل التطور السريع لتقنيات الجيل الجديد، وخاصة الحلول المستندة إلى الذكاء الاصطناعي والبلوكتشين، اكتسبت عملية KYC مرحلة جديدة في عالم الأنظمة والأدوات المصممة لتوفير عملية شاملة لتحديد هوية المستخدمين الذين يتفاعلون مع أي نوع من الكيانات في عالم التمويل، خاصة مع المؤسسات المالية التي تمنح الوصول إلى التداول في أسواق رأس المال، سواء كانت فوركس أو عملات رقمية أو تداول مشتقات معقدة. بفضل التكنولوجيا الذكية، أصبح من الممكن استخدام الأنظمة الذكية في عمليات التسجيل لتحقق الاشتباه في النشاط، وعلامات الجريمة المالية، وغسيل الأموال، وتمويل الإرهاب، والنشاط الاحتيالي، وغيرها من الأنشطة المخالفة للأنظمة القانونية كجزء من التحقق من هوية المستخدمين.

وفقًا لتقرير من Market Quadrants، حتى عام 2022، يُؤكد العديد من بائعي حلول KYC على تبني تقنيات الذكاء الاصطناعي والتعلم الآلي.

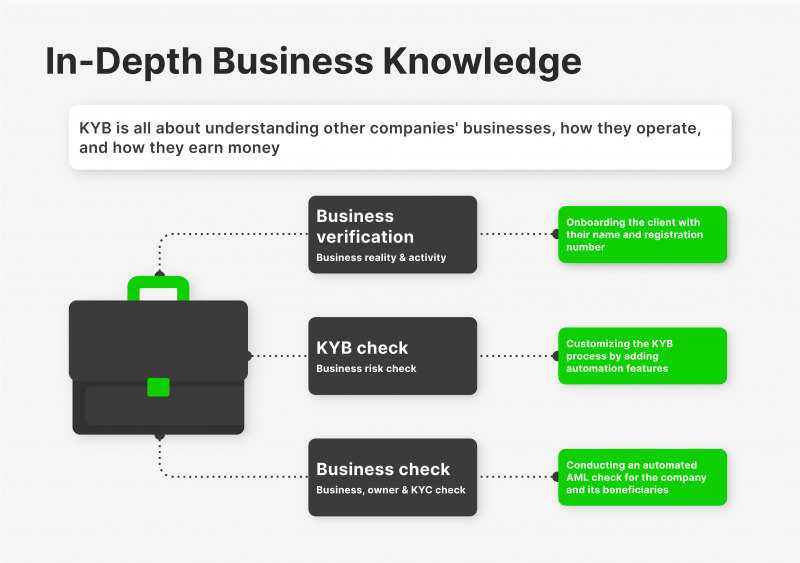

ما هي تكنولوجيا KYB وكيف تعمل؟

بخلاف ما يحدث عندما يتفاعل النشاط التجاري مع فرد، KYB هو إجراء تحقق يتم استخدامه عندما تتفاعل إحدى الشركات مع شركة أخرى. فهو يساعد في تحديد هوية العملاء التجاريين والتحقق منها بطريقة مشابهة لطريقة اعرف عميلك (KYC). يمكن أيضًا تقييم درجة المخاطر المرتبطة ببدء شراكة تجارية مع المنظمة المعنية بدقة. باستخدام KYB، يمكن للشركات التأكد مما إذا كان الكيان هو شركة شرعية أو إذا كان أصحابها قد أنشأوا شركة صورية – وهي شركة تعمل كواجهة لنوع من النشاط غير القانوني.

بعد التحقق من شرعية الشركة، يتم تحديد هيكل ملكية الشركة، بما في ذلك المديرين والمالك الفعلي النهائي (UBO). يمكن أن يساعد العثور على هويات هؤلاء الأشخاص في الكشف عن معلومات حول شرعية الشركة، وأي ارتباطات بالأنشطة الإجرامية، وتورط أطراف مجهولة. بالإضافة إلى ذلك، يمكن أن يساعد عملية KYB الشركات في تقييم المخاطر من خلال الكشف عما إذا كانت المنظمة أو الأفراد الذين يتم التحقق منهم قد واجهوا في وقت ما عقوبات أو تم إدانتهم بجريمة أو كانوا موضوعًا لتغطية إعلامية غير مواتية بسبب تصرفات سابقة.

كما في حالة تكنولوجيا KYC، من المتوقع أن تتلقى حلول KYB أيضًا جولة جديدة من التطوير بفضل إدخال وظائفها لأدوات تعتمد على تقنيات الذكاء الاصطناعي وتعلم الآلة، حيث ستساهم هذه التآزر في إنشاء نظام موثوق لمتطلبات معرفة عملك يتضمن جميع جوانب عملية ضمان أمان العلاقات التجارية، مع مراعاة الخصائص الفردية لأنشطة كل منهم، بما في ذلك تسجيل ومعالجة تلقائية لجميع العمليات المالية، ورصد وتحليل قنوات التفاعل بين الشركتين استنادًا إلى البيانات الإحصائية ونماذج الصورة التاريخية للنشاط للاستجابة الفورية والقضاء على أي علامات على النشاط الاحتيالي بجميع أشكاله.

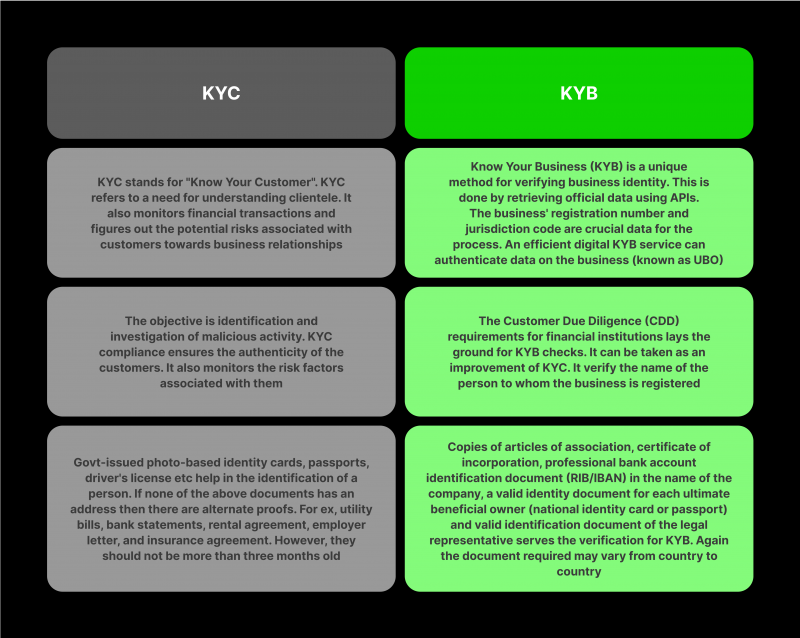

المقارنة بين KYC/KYB: الفروق الرئيسية والخصائص الفريدة للتطبيق في المجال المالي.

كما ذكر أعلاه، تعتبر تقنيات KYC و KYB عناصر أساسية في نظام ضمان مجموعة شاملة من التدابير الهادفة إلى الحصول على معلومات شاملة حول هوية الفرد الذي يتفاعل مع مؤسسة مالية في الحالة الأولى، ووحدات الأعمال التي تتفاعل مع وحدة أعمال أخرى ضمن نوع معين من الأنشطة. تسعى كلتا الإجراءات إلى تحقيق نفس الهدف – تقليل أو القضاء تمامًا على احتمالية حدوث عواقب سلبية مرتبطة بأي نوع من الأنشطة غير القانونية. في الوقت نفسه، تحمل كل منهما عدة اختلافات كبيرة وخصوصيات تطبيق، والتي يتم تقديمها أدناه.

العمليات والإجراءات

تُطبق إجراءات KYC في جميع الهياكل المالية تقريبًا، وكذلك في عمل مؤسسات مالية مثل شركات وساطة الفوركس وبورصات العملات الرقمية، فضلاً عن المؤسسات المالية التي تقدم مختلف الخدمات المتعلقة بتداول العملات الأجنبية والأسهم وغيرها من أنواع الأسواق المالية. يتضمن عملية KYC عملية التحقق من هوية العميل، ورصد AML الشاملة التي تساعد في التعرف على علامات غسيل الأموال، ونظام تقييم المخاطر متعدد المستويات، مما يسمح بالاستنتاج ما إذا كان من المستحسن التعاون مع عميل معين أم لا.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

بدورها، إجراءات KYB تعني استخدام مجموعة من التدابير للتحقق من الكيان القانوني (العمل) بخصوص شرعيته، بما في ذلك تحليل تراخيصه والتصاريح الخاصة به للتشغيل. علاوة على ذلك، يتيح KYB تقييم هيكل المساهمين وUBO (المالك النهائي المستفيد)، وتقييم مخاطر العمل التي قد تنشأ في عملية التعاون، وكذلك رصد العمليات التجارية للمؤسسة باستمرار، مما يساعد في فهم درجة التغيير في مستوى المخاطر الذي يحدد مستوى سلامة إجراء الأعمال.

تطبيقات وأغراض

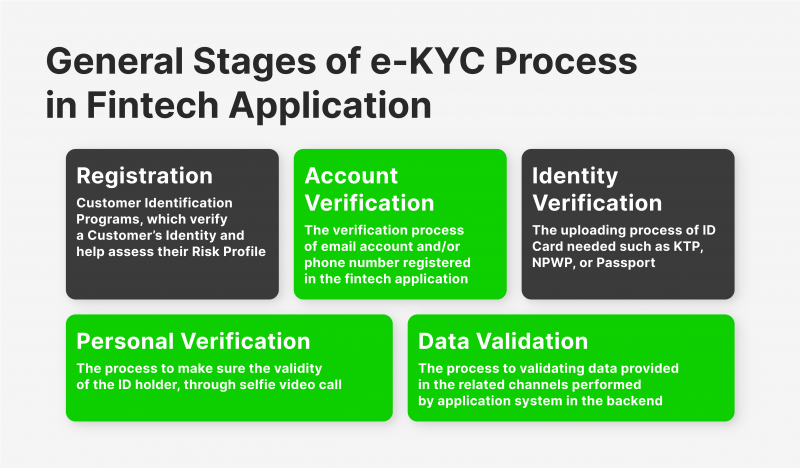

يشمل عملية معرفة العميل (KYC) التحقق الشامل والدقيق من هوية العملاء الذين ينوون استخدام خدمات أو منتجات مقدمي الخدمات المالية وغيرها من المؤسسات المالية، من خلال فحص وثائق هويتهم، والتحقق من البيانات الحيوية، بالإضافة إلى العناوين وأرقام الاتصال، وما إلى ذلك. تشمل فحوصات KYC أيضًا تقييم المخاطر الجنائية المحتملة لكل عميل، ومراقبة النشاط المشبوه باستمرار، وأرشفة جميع الوثائق الشخصية والمالية والأنواع الأخرى.

وبدوره يتضمن إجراء KYB عدة عمليات تتعلق بالتحقق من الوضع القانوني وملكية الشركة وبيانات تسجيلها وجميع المستندات ذات الصلة التي تؤكد الملاءة المالية والصلاحية، فضلاً عن الشرعية. ويتضمن إجراء KYB أيضًا بعض العمليات المتعلقة بالتحقق من الوضع القانوني وملكية الشركة وبيانات تسجيلها وجميع المستندات المتعلقة بها والتي تؤكد مصداقيتها المالية وقانونيتها.

حلول وتحديات

اليوم، يُعقد استخدام تقنية معرفة العميل (KYC) بمشكلة واسعة الانتشار لسرقة الهوية، مما يؤدي إلى استخدام غير قانوني لهوية شخص آخر لارتكاب الاحتيال أو أنشطة إجرامية أخرى تتعلق بالجريمة المالية. تحل هذه المشكلة التحقق الرقمي من الهوية. من ناحية أخرى، تواجهنا مشكلة استخدام وثائق هوية مزيفة أو مشوهة، والتي يُحل اليوم عن طريق أنظمة المصادقة الحيوية.

استخدام حلول معرفة العميل في الشركات (KYB) يُعيقه عدم وجود توحيد لعمليات التحقق، حيث لا يوجد أسلوب واضح أو عالمي لإجراء التحقق في KYB أو قياس فعاليته. يتم حل هذه المشكلة باستخدام خدمات KYB مع نموذج تقييم قالبي. من ناحية أخرى، يتضمن هذا الإجراء هيكل عمل معقد، حيث يتطلب غالباً مصادر وأدوات تقييم متعددة مثل السجلات التجارية أو العامة، وفحوص مكافحة غسل الأموال ومعرفة العميل للحصول على صورة كاملة عن النشاط التجاري.

التحسينات والابتكارات التكنولوجية

اليوم، تتماشى نظم معرفة العميل (KYC) ومعرفة العميل في الشركات (KYB) مع التقدم وتستخدم حلاول متقدمة قائمة على تقنيات الذكاء الاصطناعي وتعلم الآلة وتقنيات البلوكشين لتوسيع وظائف تحليل أي نوع من البيانات لضمان صحتها وصحتها.

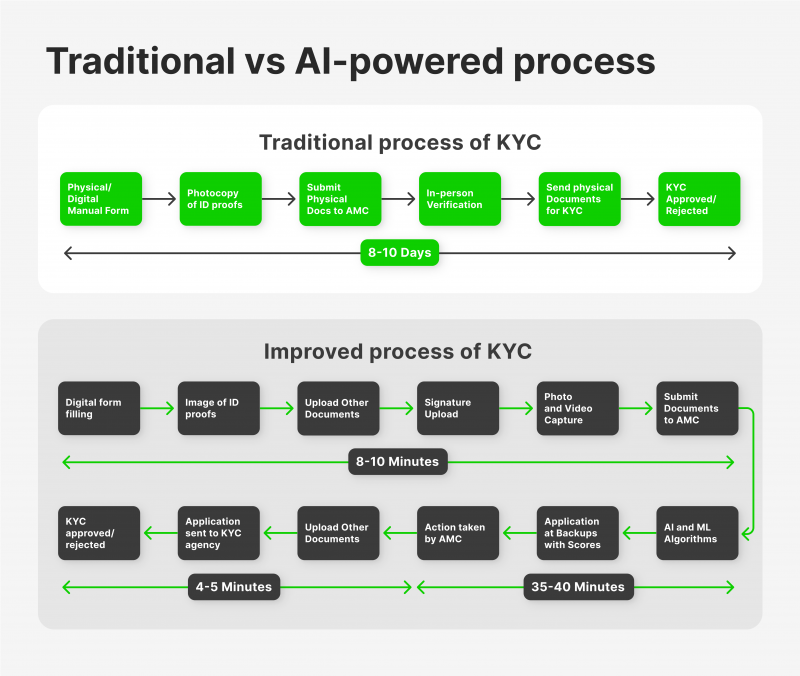

على سبيل المثال، يقوم الذكاء الاصطناعي بأتمتة عمليات مثل فحص مكافحة غسيل الأموال وتحديد مستوى المخاطرة لشخص أو كيان، بينما تساعد أنظمة التعرف الضوئي على الحروف (OCR) في استخراج البيانات ومطابقة صور السيلفي الحية مع وثائق هوية المستخدمين. وفي المقابل، تجعل تقنية blockchain سجلات المعاملات أكثر أمانًا ويسهل استرجاعها وقراءتها. يؤدي ذلك إلى بناء الثقة والخصوصية وتبسيط عملية التحقق.

الأطُر والأطُياف التنظيمية والقانونية

متطلبات معرفة العميل (KYC) قائمة منذ فترة طويلة، ولذلك تم تنقيحها مع مرور الوقت، مما جعلها أكثر وضوحًا. تتضمن العديد من الدول تشريعات تتعلق بـ KYC تحديد الإجراءات المقبولة والممنوعة، بما في ذلك البرمجيات التي يجب استخدامها خلال العملية. تم تطوير قطاع التحقق من الهوية بشكل كبير، وتحدد الإرشادات المعتمدة كيفية أداء الإجراء.

بالمقابل، هناك حالة كبيرة من عدم اليقين فيما يتعلق بقواعد معرفة العميل في الشركات (KYB)، مما يؤدي إلى اختلافات كبيرة في الإجراءات التي تلتزم بها الشركات ومقدمو خدمات KYB. عملية إنشاء معيار ما زالت قائمة. تُحدد الإجراءات والتوجيهات الأساسية، مثل التعرف على هوية الملاك الحقيقيين، والبحث في العقوبات، والتأكد من استخدام مصادر بيانات موثوقة على الأقل، وتقييم المخاطر وفقًا لميول المخاطر الخاصة، بشكل غامض في التشريعات.

مستقبل معرفة العميل (KYC) ومعرفة العميل في الشركات (KYB) في الأطُر التنظيمية المالية

تترك عملية الرقمية بصماتها في جميع مجالات النشاط البشري، ولا سيما فيما يتعلق بالمجال المالي باعتباره أحد المجالات الأساسية في هيكل اقتصاد أي بلد. لقد أصبح تحسين التقنيات المختلفة، بما في ذلك blockchain، أرضًا خصبة لتطوير مختلف المؤسسات المالية المختلفة تقديم عدد كبير جدًا من الحلول والأنظمة المختلفة بطريقة أو بأخرى المتعلقة بالمعاملات المالية، بما في ذلك التداول في أسواق رأس المال.

أساليب الأمان الحالية المستندة إلى استخدام نظم معرفة العميل (KYC) ومعرفة العميل في الشركات (KYB) تجد تطبيقًا عمليًا في العديد من مجالات القطاع المالي، بدءًا من المؤسسات المصرفية إلى مؤسسات مالية متنوعة، حيث اكتسبت شعبية خاصة بفضل وظائفها. وفي الوقت نفسه، فإن أدوات معرفة العميل (KYC) ومعرفة العميل في الشركات (KYB) الحالية، على الرغم من توفير مستوى مقبول من الأمان ودعم البروتوكولات الضرورية لاكتشاف الأنشطة الاحتيالية، لا تزال تعاني من بعض النقاط الضعف المرتبطة بجوانب مختلفة من سلوك الجناة الذين يحصلون على وصول إلى بيانات المستخدمين باستخدام خطط ماكرة.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

مع وفرة غير مسبوقة من الابتكارات التكنولوجية الجديدة المتاحة الآن في المجال العام، يُتوقع أن تشهد أدوات التحقق من الهوية وشرعية الأعمال، مثل معرفة العميل (KYC) ومعرفة العميل في الشركات (KYB)، تغييرات كبيرة من حيث وظائفها ومبادئ تشغيلها في المستقبل. من المتوقع أن تكون إحدى أكثر التغييرات أهمية هي الأتمتة الكاملة للعمليات اليدوية في إجراءات KYC وKYB. سيستمر الذكاء الاصطناعي وتعلم الآلة في كسب الميدان في الأنشطة المملة والروتينية واليدوية في KYC التي قد تتطلب وقتًا وجهدًا كبيرين. فالشركات التكنولوجية المالية والبنوك ومنصات تبادل العملات المشفرة ومقدمي خدمات أمان تكنولوجيا المعلومات يقومون بتنفيذ حاليًا حلول KYC استنادًا إلى الذكاء الاصطناعي للتحقق من الزبائن (CDD).

بالإضافة إلى ذلك، من المتوقع أن يتم إدخال تحديد المخاطر في الوقت الفعلي باستخدام الذكاء الاصطناعي وإنترنت الأشياء في إجراءات “اعرف عميلك” و”اعرف YB”. لا يزال سوق إنترنت الأشياء في مراحله الأولى، مع 25% معدل نمو سنوي مركب. سيؤدي تضمين التعلم الآلي والذكاء الاصطناعي إلى رفع مستوى حلول KYC وKYB الرقمية. ومن خلال إنشاء شخصيات رقمية للعملاء وتتبع السلوك المالي في الوقت الفعلي، ستتمكن البنوك وشركات التكنولوجيا المالية وغيرها من الشركات من خفض التكاليف بشكل أكبر وتوفير الوقت من خلال استخدام إنترنت الأشياء. ومن أجل الحد من النشاط الاحتيالي، سيفيد ذلك أيضًا الشركات التي تحدد المخاطر التي يتعرض لها عملاؤها.

ابتكار آخر في عالم حلول معرفة العميل (KYC) ومعرفة العميل في الشركات (KYB) سيكون تغييرًا كبيرًا في إطار الكشف عن مالكي الشركات. مع التعديلات النهائية، جعلت قانون الشفافية التجارية الأمريكي لعام 2021 واضحًا أن أصحاب المصلحة في الشركات المسجلة في الولايات المتحدة لا يمكنهم البقاء مجهولين. نتيجة للتغييرات القانونية القادمة، ستكون الآن ضرورية التحقق من بيانات الهوية والملكية مع جميع الوثائق ذات الصلة بالتسجيل. ومع ذلك، يظل هناك جزء كبير من مشكلة معرفة العميل (KYC) متعلق بأصحاب الأعمال غير المعروفين أو مالكي الفعليين. وغالبًا ما تكون معلومات أصحاب الأعمال غير كاملة، مما يجعل تنفيذ إجراء KYC فعّال يُعتبر تحديًا.

يُشار إلى بعض الدول، مثل لوكسمبورغ وجزر فيرجن البريطانية وبنما، على أنها ملاذات ضريبية، وقد يستغرق الأمر بعض الوقت للالتزام بالإصلاحات التشريعية. ستتبادل الحكومات قريبًا المعلومات حول الملكية المستفيدة لتعزيز بروتوكولات “اعرف عميلك” والالتزام بها.

الاستنتاج

صناعة التكنولوجيا المالية تتطور بسرعة، ومعها، تتحسن التقنيات المصممة لضمان تفاعل الكيانات المالية المختلفة مع بعضها البعض ومع عملائها بشكل متوازٍ. تلعب حلاول KYC/KYB الحديثة دورًا كبيرًا في الحفاظ على مستوى عالٍ من الأمان للمؤسسات المالية، وتساعد في تجنب الجرائم المالية من جميع الأنواع.