ما هو الدخل الثابت؟ وكيف تستثمر فيه؟

تجذب الأصول ذات الدخل الثابت المستثمرين الذين يبحثون عن عوائد ثابتة ويمكن التنبؤ بها. تقدم هذه الاستثمارات دفعات فائدة منتظمة على مدى فترة محددة، مما يجعلها مثالية لتقليل المخاطر وتوليد دخل منتظم.

إذًا، ما هو الدخل الثابت كفئة أصول؟ ستساعدك هذه المقالة على فهم المفهوم.

نقاط رئيسية

- تجذب أصول الدخل الثابت المستثمرين الذين يبحثون عن الحفاظ على رأس المال وعوائد يمكن التنبؤ بها.

- السندات الحكومية، وسندات الشركات، وسندات البلديات هي أمثلة على فئات أصول الدخل الثابت، لكل منها ملف مخاطر فريد.

- حتى مع أن استثمار الدخل الثابت يوفر الأمان، يجب على المستثمرين أن يكونوا واعين بالمخاطر التي قد تؤثر على العوائد، مثل التضخم ومخاطر الائتمان.

ما هو الدخل الثابت؟

يُعدّ ما يُعرف باسم “الدخل الثابت” شكلاً من أشكال الاستثمار في الديون، حيث يقوم المستثمر بإقراض أمواله لمقترض—عادةً ما يكون جهة حكومية أو شركة—مقابل مدفوعات فائدة ثابتة. تُعتبر السندات إحدى أدوات الدخل الثابت الشائعة، ويُعدّ الاستثمار فيها بمثابة شراء دين أصدره مُصدر السند. وبناءً على المُصدر، قد تكون هذه السندات إما سندات شركاتية أو حكومية.

خلال مدة السند، سيتلقى المستثمر دفعات كوبون، وهي دفعات فائدة منتظمة. توفر هذه الدفعات للمستثمرين مصدر دخل ثابت. عند استحقاق السند، يقوم المصدر بسداد رأس المال الأصلي للاستثمار. لهذا السبب، يجذب استثمار الدخل الثابت الأشخاص الذين يبحثون عن عوائد ثابتة وموثوقة.

تختلف السندات والأوراق المالية ذات الدخل الثابت الأخرى عن الاستثمارات الموجهة نحو النمو في أنها تركز على توليد دخل قائم على الفائدة بدلاً من المكاسب الرأسمالية.

بالمقارنة مع الاستثمارات ذات المخاطر الأعلى، فإن استثمارات الدخل الثابت تجذب غالبًا الأشخاص الذين يتطلعون إلى الحفاظ على رأس المال وتوفير عوائد ثابتة. تختلف مخاطر الائتمان، ومخاطر سعر الفائدة، والمتغيرات الأخرى عبر أنواع منتجات الدخل الثابت، بما في ذلك السندات البلدية، ذات الدرجة الاستثمارية، والحكومية.

يمكن للمستثمرين بناء محفظة استثمارية متوازنة تلبي أهدافهم من خلال فهم قوي للدخل الثابت.

كيف يعمل

لنقل أنك تشتري سندًا لشركة من شركة كبيرة ومرموقة لتوضيح المفهوم أكثر. هذا السند لديه قيمة اسمية قدرها 1,000 دولار، ومعدل كوبون 4%، واستحقاق لمدة 10 سنوات.

- القيمة الاسمية هي المبلغ الذي ستحصل عليه عند انتهاء السند.

- معدل الكوبون السنوي هو معدل الفائدة الذي ستحصل عليه على استثمارك.

- الاستحقاق هو المدة حتى يتم سداد رأس المال.

هذا هو كيفية عمله:

دفعة الفائدة السنوية: 40 دولار هي 4% من 1,000 دولار. لمدة عشر سنوات، ستحصل على أربعين دولارًا سنويًا.

دفعة الاستحقاق: سيتم دفع القيمة الاسمية للسند البالغة 1,000 دولار لك بعد عشر سنوات.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

إذًا، الإجمالي المسترد هو:

40 دولارًا سنويًا * 10 سنوات = 400 دولار هي الفائدة المكتسبة.

سداد رأس المال: 1,000 دولار

400 دولار + 1,000 دولار = 1,400 دولار هي العائد الكلي.

من خلال شراء هذا السند، ضمنت عائدًا على استثمارك الأولي وتدفق دخل ثابت لمدة عشر سنوات. هذه استراتيجية نموذجية يستخدمها المستثمرون لعوائد ثابتة ويمكن التنبؤ بها، خاصة خلال فترات تقلب السوق.

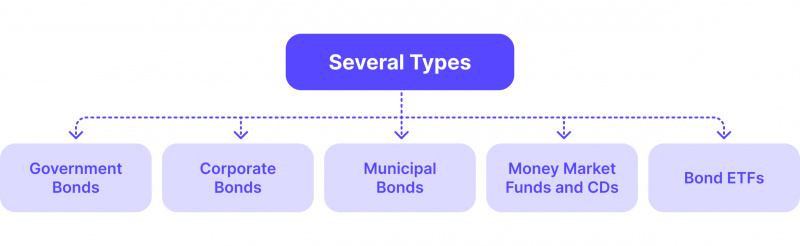

أنواع الدخل الثابت

الآن، بعد فهم ميكانيكيات الدخل الثابت، دعونا نناقش أنواعه.

السندات الحكومية

السندات، والأذونات، والأوراق المالية الصادرة عن الحكومة الفيدرالية هي سندات حكومية. إنها مدعومة بالإيمان الكامل والائتمان للحكومة ومعروفة بتقديمها للاستقرار. غالبًا ما يعتبرها المستثمرون خيارًا منخفض المخاطر، خاصة عندما يكون السوق متقلبًا.

سندات الشركات

تصدرها الشركات لجمع الأموال. تقع ضمن فئات سندات عالية العائد (خردة) أو ذات درجة استثمارية. عادةً ما تكون السندات ذات الدرجة الاستثمارية ذات معدلات فائدة أقل ومخاطر تخلف عن السداد أقل. من ناحية أخرى، نظرًا لزيادة مخاطر الائتمان، فإن السندات عالية العائد أكثر خطورة ولكن لديها عوائد محتملة أعلى.

السندات البلدية

تصدرها البلديات أو الحكومات المحلية، وهي جذابة للمستثمرين الذين يبحثون عن حلول فعالة ضريبيًا لأنها غالبًا ما تكون ذات وضع معفى من الضرائب. إنها توفر تدفق دخل ثابت مع تبعات ضريبية أقل وتمول المبادرات العامة.

صناديق سوق المال وشهادات الإيداع (CDs)

يعتبر كلاهما خيارات استثمارية آمنة. تستثمر صناديق سوق المال في أدوات الدين قصيرة الأجل، بينما تدفع شهادات الإيداع (CDs) فائدة على مدى فترة زمنية معينة. إنها مناسبة للمستثمرين الذين يتجنبون المخاطر ويبحثون عن حلول موثوقة لأنها توفر عوائد يمكن التنبؤ بها.

صناديق الاستثمار المتداولة في السندات

تتيح صناديق الاستثمار المتداولة (ETFs) التي تركز على السندات التنويع والمرونة في الاستثمار. إنها تعرض المستثمرين لمجموعة من الأدوات، مما يسهل إدارة المحافظ ويسمح لهم بالاستجابة لظروف السوق المتغيرة. يمكن أن تشمل صناديق الاستثمار المتداولة في السندات مجموعة متنوعة من السندات الحكومية والبلدية والشركات وتتبع مؤشرات مختلفة.

على مر الزمن، تغيرت منتجات الدخل الثابت بشكل كبير، من السندات الحكومية والشركات التقليدية إلى منتجات مبتكرة مثل السندات الخردة والأوراق المالية المدعومة بالرهن العقاري، مما يوفر للمستثمرين مجموعة واسعة من الخيارات لتوليد الدخل.

كيفية الاستثمار في الدخل الثابت

يوفر الاستثمار في الدخل الثابت تدفق دخل ثابت والحفاظ على رأس المال. فيما يلي، نناقش بعض الاستراتيجيات والنصائح للتعامل بنجاح مع هذه العملية.

1. الاستثمارات المباشرة في السندات

عند الاستثمار مباشرة في السندات، يمكنك اختيار أصول معينة بناءً على استحقاقها وجدارتها الائتمانية. إليك كيفية القيام بذلك:

- اتخذ قرارًا: للبدء، حدد أنواع السندات التي ترغب في شرائها، مثل السندات الحكومية أو البلدية أو الشركات. لكل منها ملف مخاطر ومكافآت فريد. على سبيل المثال، تعتبر سندات الخزانة الأمريكية عمومًا منخفضة المخاطر، بينما تعتبر السندات عالية العائد أكثر خطورة ولكن لديها مكافآت محتملة أكبر.

- قيم الجودة الائتمانية: استخدم وكالات تصنيف الائتمان لتقييم جدارتها الائتمانية. تشير تصنيفات من منظمات مثل S&P أو Moody’s إلى قدرة المصدر على السداد. في حين أن السندات ذات الدرجة الاستثمارية أكثر أمانًا عادةً، فإن السندات غير الاستثمارية (الخردة) لديها عوائد أعلى ولكنها أكثر خطورة.

- افحص تواريخ الاستحقاق: اكتشف متى ستستحق السندات التي تفكر فيها. عادةً ما تكون السندات ذات الاستحقاق الأقصر أقل عرضة لتقلبات أسعار الفائدة، في حين أن السندات ذات الاستحقاق الأطول قد يكون لديها عوائد أعلى ولكنها أكثر عرضة لتقلبات أسعار الفائدة.

- قم بالشراء: بعد اختيارك، يمكنك شراء السندات باستخدام حساب وساطة. تتغير أسعار السندات بناءً على حالة السوق، لذا راقبها. ابحث عن فرص لشراء السندات بسعر مناسب.

2. صناديق الاستثمار المشتركة في السندات وصناديق الاستثمار المتداولة

تعد صناديق الاستثمار المشتركة في السندات وصناديق الاستثمار المتداولة خيارات جيدة إذا كنت ترغب في اتباع استراتيجية أكثر تنويعًا للاستثمار في الدخل:

- افهم الهيكل: تشتري صناديق الاستثمار المشتركة في السندات مجموعة متنوعة من الأصول عن طريق تجميع أموال العديد من المستثمرين. تعمل صناديق الاستثمار المتداولة بشكل مشابه للأسهم، لكنها تتداول في أسواق الأسهم. كلا الخيارين يوفران تعرضًا لمجموعة واسعة من السندات.

- قيم أداء الصندوق: افحص إدارة الصندوق والرسوم والأداء السابق. ابحث عن صناديق تتناسب مع تحملك للمخاطر وأهدافك الاستثمارية.

- اختر صناديق السندات: اختر من بين خيارات مختلفة لصناديق السندات، بما في ذلك صناديق السندات الحكومية والبلدية والشركات. يركز كل فئة على أصول معينة، مما يوفر تعرضًا مخصصًا.

- استثمر من خلال وساطة: يمكن شراء صناديق الاستثمار المشتركة في السندات أو صناديق الاستثمار المتداولة باستخدام حساب وساطة. ابحث عن نقاط دخول مناسبة في السوق. يمكن أن يقلل الاستثمار في هذه الصناديق من مخاطر السندات الفردية ويوفر تنويعًا.

3. استراتيجيات بناء المحفظة

يتطلب بناء محفظة متوازنة تخطيطًا دقيقًا:

- حدد تحملك للمخاطر: بناءً على عمرك وأفقك الاستثماري وأهدافك المالية، حدد مستوى تحملك للمخاطر. بينما قد يرغب المستثمرون الذين يقتربون من التقاعد في مزيد من الاستقرار، قد يعطي المستثمرون الأصغر سنًا الأولوية للنمو.

- مارس بناء سلم السندات: يُعرف الاستثمار في السندات ذات تواريخ استحقاق مختلفة ببناء سلم السندات. يمكن أن تساعد هذه الطريقة في إدارة مخاطر أسعار الفائدة من خلال توفير الوصول إلى السندات التي تستحق في فترات مختلفة، مما يسمح بإعادة الاستثمار بأسعار حالية.

- افحص منحنيات العائد: يستحق فحص منحنى العائد، الذي يرسم عوائد السندات مقابل الاستحقاقات. تشير المنحنى التصاعدي العادي إلى عوائد أعلى للاستحقاقات الأطول، في حين قد يشير المنحنى المقلوب إلى عدم اليقين الاقتصادي. استخدم هذه المعرفة لاتخاذ قرارات استثمارية مستنيرة.

- راجع وعدل بانتظام: قم بتقييم محفظة السندات الخاصة بك بانتظام للتأكد من أنها تتماشى مع أهدافك الاستثمارية. أعد التوازن حسب الحاجة، خاصة إذا تغيرت ظروفك المالية أو ارتفعت أو انخفضت أسعار الفائدة.

4. التعليم المستمر والتكيف

من المهم البقاء على علم بالعوامل الاقتصادية التي تؤثر على أسعار السندات، وتغيرات أسعار الفائدة، وتحركات السوق. يمكن أن يساعد الفهم الشامل لحالة الاقتصاد في اتخاذ قرارات استثمارية حكيمة.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

تواصل مع مستشار مالي إذا كان لديك أسئلة حول استثماراتك أو استراتيجياتك. يمكنهم تقديم نصائح مخصصة بناءً على أهدافك ووضعك المالي.

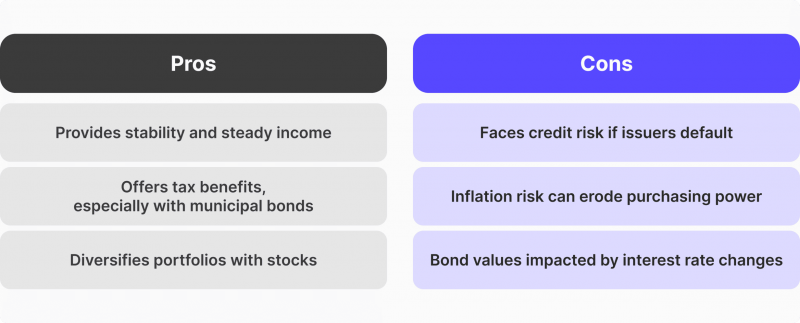

المخاطر والفوائد المرتبطة

كما رأيت، يوفر الاستثمار العديد من المزايا. إنه خيار شائع للمستثمرين الذين يتجنبون المخاطر لأنه يوفر الاستقرار ومصدر دخل ثابت. الميزات الضريبية هي سمة للعديد من أدوات الدخل، خاصة السندات البلدية، التي تزيد من العوائد الكلية.

بالإضافة إلى ذلك، عادةً ما يكون للأسهم والأدوات ذات الدخل الثابت علاقة عكسية، مما يساهم في تنويع المحفظة.

هناك مخاطر مرتبطة بها، مع ذلك. عندما يفشل المصدر في دفع الفوائد، يتم إنشاء مخاطر الائتمان. قد يقلل خطر التضخم من القوة الشرائية إذا كانت العوائد أقل من الزيادات في الأسعار. تتأثر قيم السندات بمخاطر أسعار الفائدة، خاصة إذا ارتفعت الأسعار بعد الشراء. يجب أن يكون مستثمرو السندات واعين بهذه العيوب المحتملة لأن مخاطر السوق تشمل التقلبات التي قد تؤثر على قيم السندات.

يمكنك اختيار محافظ السندات الخاصة بهم بشكل أكثر حكمة إذا كنت تعرف مزايا وعيوب الاستثمارات.

خاتمة

يمكن أن يؤدي تضمين منتجات الدخل الثابت إلى تحسين الاستقرار المالي على المدى الطويل. يمكن لهذه الاستراتيجية أن تقلل من مخاطر الجانب السلبي المرتبطة بالاستثمارات الأكثر تقلبًا أثناء توليد الدخل. بشكل عام، يمكن أن يساعد تخصيص مدروس في تحقيق الأهداف الاستثمارية العامة، خاصة خلال الأسواق غير المستقرة.