Top 10 Tipps für den Aufbau eines Anlageportfolios

Die Nutzung von Anlagemöglichkeiten ist eine großartige Strategie, um Vermögen aufzubauen und Ihre Zukunft zu sichern. Egal, ob Sie Optionen in Kryptowährung, Aktien, Immobilien oder Investmentfonds erkunden – für jeden Markt gelten die gleichen Grundlagen der Portfoliokonstruktion. Dennoch erfordert der Aufbau eines optimalen Anlageportfolios sorgfältige Überlegungen und einen gut durchdachten Plan.

Um Ihnen den Einstieg zu erleichtern, haben wir 10 Tipps für den Aufbau eines Anlageportfolios vorbereitet, die Ihnen dabei helfen, Ihre finanziellen Ziele zu erreichen.

WISSENSWERTES

- Ein Anlageportfolio ist eine großartige Möglichkeit, Ihr Vermögen zu diversifizieren, aber es ist wichtig, das Gleichgewicht zu halten, um die Risiken zu senken.

- Behalten Sie einen organisierten Plan bei und verwalten Sie Emotionen, während Sie Entscheidungen bezüglich Ihres Portfolios treffen.

- Stellen Sie sicher, dass Ihre Anlagen liquide genug sind, um bei Bedarf auf Mittel zugreifen zu können, fügen Sie dem Portfolio im Laufe der Zeit stetig Kapital hinzu, um das potenzielle Wachstum und die Renditen zu steigern, und steuern Sie Ihre Risiken.

- Bleiben Sie über Markttrends auf dem Laufenden, erfahren Sie mehr über externe Faktoren, die Ihre Investitionen beeinflussen, und bleiben Sie über globale Ereignisse auf dem Laufenden.

Tipps zum Aufbau eines starken Anlageportfolios

Legen Sie Ihre Anlageziele fest

Der erste Schritt besteht darin, Ihre persönlichen Finanzziele zu identifizieren und hervorzuheben. Stellen Sie sich Fragen wie „Wie viel Geld brauche ich für mein Ruhestand?” oder “Welche Renditen erwarte ich von meinen Investitionen?”

Planen Sie, für einen bestimmten Zweck zu investieren, z. B. den Kauf eines Hauses in 10 Jahren? Oder möchten Sie einfach nur ein konstantes passives Einkommen haben? Wenn Sie Ihre Ziele kennen, können Sie entscheiden, welche Investitionen Sie tätigen und wie viel Risiko akzeptabel ist.

Berücksichtigen Sie auch einen Anlagehorizont.

Ein Anlagehorizont ist der Zeitraum, in dem Sie voraussichtlich einen bestimmten Vermögenswert oder eine Gruppe von Vermögenswerten halten werden. Ihr Anlageportfolio sollte aus verschiedenen Vermögenswerten mit unterschiedlichen Laufzeiten bestehen, um Ihren finanziellen Zielen gerecht zu werden:

- Kurzzeit Investitionen;

- mittelfristige Investitionen;

- Langzeitinvestitionen.

So können Sie von unterschiedlichen Marktbedingungen profitieren und Ihr Portfolio an Ihre finanziellen Ziele anpassen.

Kennen Sie Ihre Risikotoleranz und wählen Sie entsprechende Anlagestrategien aus

Eine weitere wichtige Sache, die Sie wissen sollten, ist Ihre Risikotoleranz.

Die Risikotoleranz misst Ihre Bereitschaft, das mit einer Investition verbundene Risiko einzugehen. Verschiedene Märkte haben unterschiedliche Risikoniveaus, und Sie sollten wissen, welches Niveau für Sie angenehm ist.

Die Aktien- und Kryptomärkte bergen im Allgemeinen höhere Risiken als Anleihen oder Anlageimmobilien. Dies liegt daran, dass sie das Potenzial haben, in kurzer Zeit bedeutendere Renditen (und damit größere Verluste) zu erzielen.

Die Risikotoleranz jedes Einzelnen kann variieren und sich im Laufe der Zeit ändern. Wenn beispielsweise Ihr Gehalt steigt, neigen Sie möglicherweise eher dazu, Risiken einzugehen. Umgekehrt, wenn Sie zusätzliche Familienmitglieder oder Ausgaben haben, die verwaltet werden müssen, wird das Risiko, das Sie zu tragen bereit sind, wahrscheinlich sinken. In ähnlicher Weise zeigen Personen, die sich dem Rentenalter nähern, häufig ein geringeres Komfortniveau bei risikoreichen Investitionen.

Unterschiedliche Risikotoleranzstufen

Abhängig von Ihrer Risikobereitschaft lassen sich Anlagestrategien in drei Kategorien einteilen:

Aggressives Vorgehen

Anleger mit hoher Risikobereitschaft sind in der Regel mit den Nuancen vertraut, die den Rohstoff- oder Aktienmarkt bewegen und sich auf verschiedene Anlageklassen auswirken. Ihre Absicht bei der Anlage ist es, eine maximale Rendite zu erzielen, auch wenn dies bedeutet, extreme Risiken einzugehen – wie z. B. die Zuweisung von Ressourcen an volatile Vermögenswerte, die eine inhärente Chance haben, wertlos zu werden.

Moderater Ansatz

Anleger mit einer moderaten Risikotoleranz suchen im Allgemeinen ein Gleichgewicht zwischen Sicherheit und potenziellen Gewinnen. Sie haben in der Regel einen Anlagehorizont von 5-10 Jahren, daher achten sie mehr darauf, einen Teil ihrer Gewinne zu erhalten, wenn der Anlagehorizont näher rückt.

Dies unterscheidet sich von aggressiven Anlegern, die dazu neigen, höhere Risiken für potenziell höhere Renditen über kürzere Zeiträume einzugehen.

Konservativer Ansatz

Anleger mit einem konservativen Ansatz sind in der Regel Neulinge in der Anlagewelt, denen es an ausreichendem Wissen fehlt und die vor allem mehr darauf bedacht sind, ihr Geld zu schützen, als eine höhere Rendite zu erzielen. „Ein Vogel in der Hand ist zwei im Busch wert“ ist ihr Motto für Investitionen.

Wenn Sie Ihre Risikotoleranz bewerten möchten, können Sie dies am besten tun, indem Sie verschiedene Investment-Websites besuchen, die speziell für diesen Zweck entwickelte Fragebögen enthalten.

Da die Risikotoleranz darauf basiert, wie man mit Unsicherheit umgeht, erkennen Sie möglicherweise Ihre eigene Neigung zum Eingehen von Risiken erst, wenn Sie sich den realen Verlusten auf dem realen Markt stellen.

Vergessen Sie nicht die Diversifikation und die verschiedenen Anlageklassen

Die Erstellung eines erfolgreichen Anlageportfolios basiert auf der zentralen Grundlage der Diversifizierung.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

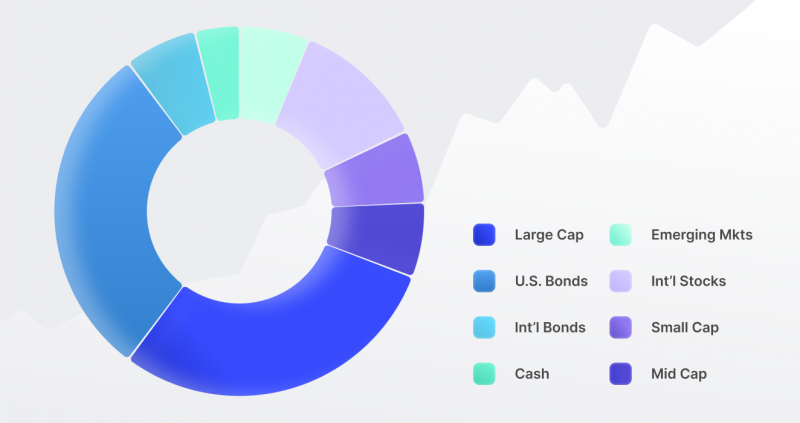

Dies beinhaltet den Besitz mehrerer Anlageklassen, wie Aktien, Währungen, Anleihen oder Krypto, zusammen mit verschiedenen Arten von Investitionen innerhalb jeder Anlageklasse, wie Small-Cap-Aktien, Large-Cap-Coins, in- und ausländische Aktien von Unternehmen in verschiedenen Branchen, usw.

Betrachten wir diese Situation: Wenn die Aktienkurse steigen, sinken die Anleiherenditen normalerweise. Profis betrachten Aktien und Anleihen eine umgekehrte Beziehung haben. Wenn sich diese Vermögenswerte jedoch gelegentlich in die gleiche Richtung bewegen, weisen Aktien häufig eine höhere Volatilität auf, was bedeutet, dass ihre Höhen oder Tiefen größer sind als die von Anleihen.

In ein gut diversifiziertes Portfolio zu investieren bedeutet also, Vermögenswerte zu kaufen, die sich nicht im Gleichschritt bewegen. Dies trägt dazu bei, einem Anleger in schwierigen Zeiten an den Märkten ein Polster gegen Verluste zu bieten, indem die potenziellen negativen Auswirkungen eines Vermögenswerts auf das Gesamtportfolio ausgeglichen werden.

Wenn Sie erwägen, Ihre Anlagestrategie auf die nächste Stufe zu heben, warum bauen Sie nicht ein Immobilienportfolio mit mehreren Mietobjekten auf?

Die Vermögensallokation schützt Anleger vor Marktschwankungen und trägt dazu bei, langfristiges Wachstum zu sichern.

Berücksichtigen Sie Kosten und Provisionen

Allzu oft werden beim Portfolioaufbau die Investitionskosten übersehen. Diese können jedoch wesentlich zu Ihrem langfristigen Erfolg oder Misserfolg beitragen.

An Börsenmakler oder Berater gezahlte Provisionen und Jahresgebühren; Kostenquoten für Investmentfonds/ETFs; Rückkaufsgebühren auf Renten – all dies sollte bei der Zusammenstellung eines optimalen Portfolios berücksichtigt werden, da sie sich im Laufe der Zeit erheblich auf Ihre Rendite auswirken können.

Es ist wichtig, sich daran zu erinnern, dass Ausgaben Ihre Anlagerenditen schmälern, daher zahlt es sich aus, dafür zu sorgen, dass sie niedrig bleiben. Investmentfondsanleger können von der großen Auswahl an verfügbaren No-Load-Fonds profitieren, während Aktienkäufer die Provisionen zwischen verschiedenen Brokern vergleichen sollten. Und wenn Sie Krypto-Assets wie Bitcoin und Ethereum handeln, gibt es Börsen Angebotsgebühren von nur 0,25 %.

Verwenden Sie verschiedene Risikomanagementstrategien

Es ist unmöglich, das Risiko beim Investieren vollständig zu eliminieren. Selbst die zuverlässigsten Vermögenswerte können plötzlich einen Wertverlust erfahren, daher müssen sich Anleger vieler Risiken bewusst sein, zum Beispiel:

Länderrisiko

Wenn eine Regierung oder ein Land ihren finanziellen Verpflichtungen und Schulden nicht nachkommen kann oder will, kann dies erhebliche Risiken für Anleger darstellen, die in bestimmte Vermögenswerte wie Staatsanleihen investieren. Diese Art von Risiko wird als Länderrisiko bezeichnet.

Verlust des Kapitals

Die Anlage birgt das Risiko, einen Teil oder die gesamte ursprüngliche Investition zu verlieren, was als Kapitalverlust bezeichnet wird. Viele konservative Anleger entscheiden sich dafür, in Vermögenswerte mit einem geringeren Wertverlustrisiko zu investieren, um diesen potenziellen Verlust zu minimieren. Es ist jedoch wichtig, sich daran zu erinnern, dass alle Investitionen ein gewisses Maß an Risiko bergen und niemand die zukünftige Wertentwicklung eines Vermögenswerts mit Sicherheit vorhersagen kann.

Inflation

Das Inflationsrisiko bereitet den Anlegern große Sorgen, da es die tatsächlichen Renditen, die sie aus ihren Anlagen erhalten, schmälern kann. Dies gilt insbesondere bei der Anlage in festverzinsliche Anlagen und Anleihen, die anfällig für Änderungen der Inflationsraten sind.

Welche Strategien kann ich anwenden, um diese Risiken zu mindern?

Sie können das Länderrisiko minimieren, indem Sie Ihr Portfolio ausbalancieren und sich nicht nur auf Staatspapiere verlassen. Die Diversifizierung in verschiedene Märkte wird auch dazu beitragen, das Inflationsrisiko zu verringern, während Anleihen und Investmentfonds eine hervorragende Möglichkeit sind, sich vor Kapitalverlusten zu schützen.

Es gibt jedoch viel mehr Risikomanagementstrategien, mit denen sich Anleger schützen können, wie z. B. Absicherungs- oder Stop-Loss-Aufträge.

Eine Stop-Loss-Order bietet Ihnen die Möglichkeit, Ihre Gewinne zu sichern, indem Sie einen vorher festgelegten Preis festlegen an dem die Position eines Vermögenswerts geschlossen wird. Der Stopppreis wird unter den aktuellen Kosten platziert, um sicherzustellen, dass bei jedem Trade nicht mehr als geplant verloren geht.

Die Absicherung erfolgt in der Regel mit Derivaten und kann auch zum Schutz vor potenziellen Verlusten beitragen. Es geht darum, eine Position einzunehmen, die derjenigen gegenüberliegt, die Sie beim zugrunde liegenden Vermögenswert eingehen, um das Risiko der Marktvolatilität zu verringern.

Der Schlüssel liegt darin, die richtige Balance von Strategien zu finden, die am besten zu Ihrem persönlichen Risikoprofil und Ihren Anlagezielen passt.

Bewahren Sie das richtige Gleichgewicht und führen Sie eine angemessene Vermögensallokation durch

Es reicht nicht aus, in die richtigen Vermögenswerte zu investieren und sie beiseite zu legen – Portfolios können unverhältnismäßig werden, wenn nicht proaktiv auf die Ausgewogenheit der Investitionen geachtet wird. Die Neuausrichtung stellt sicher, dass jeder Vermögenswert die Möglichkeit hat, zu gedeihen, und bietet gleichzeitig Sicherheit für zukünftige Gewinne.

Wie funktioniert die Neugewichtung?

Durch die Neuausrichtung Ihres Portfolios können Sie Ihre Anlageklassen neu ausrichten, indem Sie zu dominant gewordene Anlagen verkaufen und in unterrepräsentierte Anlagen reinvestieren. Dies trägt dazu bei, einen diversifizierteren und ausgewogeneren Ansatz für bessere Renditen im Laufe der Zeit zu gewährleisten.

Wie sollte ein perfekt ausgewogenes Portfolio aussehen?

Ein ideal ausgewogenes Portfolio sollte aus einer Mischung aus Aktien, Anleihen, Bargeld und anderen Anlageklassen bestehen. Die genauen Vermögensanteile hängen von Ihrer individuellen Risikobereitschaft und Ihren Anlagezielen ab. Nehmen wir zum Beispiel an, dass Ihr ausgewogenes Portfolio aus Folgendem besteht:

- 50 % seines Vermögens sind in Aktien angelegt, da sie höhere Renditen bei höherem Risiko bieten;

- 40 % seines Vermögens befinden sich in Anleihen, die Erträge und eine geringere Volatilität bieten;

- 10 % seines Vermögens sind Bargeld, Rohstoffe und Krypto.

Im Laufe der Zeit können einige Anlagen an Wert gewinnen, während andere an Wert verlieren könnten. Angenommen, Sie stellen fest, dass der Prozentsatz Ihrer Aktienbestände auf 70 % gestiegen ist, während Bargeld und Kryptowährungen an Wert verloren haben. Um ein Gleichgewicht zwischen ihnen zu halten, passen Sie Ihr Portfolio an, indem Sie stärker in Kryptoanlagen investieren und die Anzahl der gehaltenen Aktien reduzieren, um die Stabilität zu wahren und Ihre Risiken zu senken.

Stellen Sie sicher, dass Ihr Portfolio liquide ist

Liquidität zu haben, wenn es um Ihre Investitionen geht, ist entscheidend, da Sie so auf Ihr Geld zugreifen können wann immer nötig. Obwohl eine gute Investition rentabel sein kann, kann es die Gesamtstärke Ihres Portfolios negativ beeinflussen, wenn es schwierig oder verzögert ist, das Geld abzuheben.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Daher ist es wichtig, Wertpapiere auszuwählen, die eine einfache Liquidität bieten, und nicht solche mit Einschränkungen wie jährlichen Auszahlungen oder Rückgabefristen. Indem Sie sicherstellen, dass Ihre Mittel liquide sind, haben Sie die finanzielle Flexibilität, um unerwartete Umstände in der Zukunft zu bewältigen.

Ständiges Wachstum

Für langfristigen finanziellen Erfolg ist eine stetige Geldanlage in Ihr Portfolio unerlässlich. Indem Sie dem Pool kontinuierlich Kapital hinzufügen, haben Sie eine erhöhte Chance, Ihre finanziellen Ziele zu erreichen, und profitieren im Laufe der Zeit von dem exponentiellen Wachstumspotenzial.

Wenn Sie beispielsweise 10.000 USD in Ihr Portfolio mit einer prognostizierten jährlichen Rendite von 6 % investieren, würde Ihr Kapital am Ende von 10 Jahren etwa 16.000 USD betragen. Wenn Sie jedoch über ein Jahrzehnt hinweg weitere 2.000 USD pro Jahr zu demselben Portfolio hinzufügen, könnte der Endwert Ihrer Investition mit mehr als 30.000 USD fast das Doppelte dieses Betrags erreichen.

Letztendlich bestimmen Ihre Anlageziele die beste Vorgehensweise.

Mit Markttrends Schritt halten

Führen Sie beim Kauf von Unternehmen und Vermögenswerten immer eine gründliche Marktforschung durch, um die neuesten Updates zu erhalten. Die Anlage in eine sich gut entwickelnde Aktie könnte riskant werden, wenn sich der Ausblick des Unternehmens aufgrund neuer externer Faktoren wie Regulierung oder Marktschwankungen ändert.

Vergessen Sie nicht, Änderungen in wirtschaftlichen und politischen Trends zu überwachen, die sich auf Ihre Investitionen auswirken können, wie z. B. Änderungen in der Regierungspolitik. Darüber hinaus ist es eine gute Idee, sich über globale Ereignisse auf dem Laufenden zu halten, die das Potenzial haben, Ihr Portfolio zu beeinflussen, wie z. B. Naturkatastrophen, technologische Veränderungen und Währungsschwankungen.

Außerdem ist es ein intelligenter Ansatz, bei den einflussreichen Marktteilnehmern auf dem Laufenden zu bleiben. Entscheidungen und Entscheidungen von Führungskräften in Schlüsselpositionen, Großaktionären und Nachrichtenmachern können sich auf die Leistung der Unternehmen auswirken, mit denen sie verbunden sind.

Seien Sie organisiert und verwalten Sie Ihre Emotionen

Seien Sie schließlich organisiert und diszipliniert, wenn Sie Ihr perfekt ausbalanciertes Portfolio pflegen. Um den Prozess zu vereinfachen, sollten Sie einen Plan erstellen, der festlegt, wie oft Sie Ihre Investitionen überprüfen und wann sie neu ausbalanciert werden müssen.

Lassen Sie sich Ihre Entscheidungen außerdem nicht von Emotionen diktieren, da diese zu irrationalen Entscheidungen führen können, die Ihrem Portfolio auf lange Sicht schaden könnten. Treten Sie bei Bedarf einen Schritt zurück und gehen Sie objektiv an die Situation heran, da dies Ihnen hilft, bessere Entscheidungen zu treffen und eine bessere Anlagestrategie anzuwenden.

FAQ

Wie baut man ein Anlageportfolio auf?

Um ein Anlageportfolio aufzubauen, sollten Sie Ihre Risikotoleranz und Ihre finanziellen Ziele berücksichtigen, die Arten von Anlagen identifizieren, die diese Ziele am besten erreichen, Recherchen durchführen, um geeignete Produkte zu finden, eine komfortable Plattform für den Handel mit Vermögenswerten wählen und über Anlageklassen diversifizieren, um sie zu minimieren Risiko. Sie sollten auch sicherstellen, dass Sie Risikomanagementstrategien anwenden und diese häufig neu ausbalancieren.

Warum ist ein Anlageportfolio wichtig?

Es gibt Ihnen die Möglichkeit, Ihre finanziellen Ziele zu erreichen und Ihr Vermögen langfristig zu mehren. Darüber hinaus kann ein gut aufgebautes Portfolio Einkommen bringen und Ihnen helfen, finanzielle Sicherheit zu erreichen. Ein diversifiziertes Anlageportfolio kann auch Stabilität bieten, wenn die Märkte Turbulenzen durchlaufen.

Was ist ein gutes Anlageportfolio?

Ein gutes Anlageportfolio ist diversifiziert, ausgewogen und auf Ihre individuelle Risikobereitschaft abgestimmt. Es sollte eine Mischung aus Anlageklassen wie Aktien, Anleihen und anderen Instrumenten enthalten. Darüber hinaus sollte es regelmäßig überwacht und gemäß Ihren Zielen und den sich ändernden Märkten neu ausbalanciert werden.

Was gehört in ein Anlageportfolio?

Ein Anlageportfolio umfasst typischerweise Aktien, Anleihen, Investmentfonds, börsengehandelte Fonds (ETFs), Immobilienanlagen, Rohstoffe und andere alternative Anlagen. Außerdem können Immobilieninvestoren physische Immobilien in ihre Immobilienportfolios aufnehmen. Die genaue Mischung der Anlageklassen, die Sie wählen, sollte auf Ihre Risikobereitschaft zugeschnitten sein.

Empfohlene Artikel

Neueste Nachrichten