Was ist Short im Trading?

Artikel

Der Handel ist in der Finanzwelt oft sowohl eine komplexe als auch eine äußerst dynamische Aktivität. Die Teilnahme am Handel kann enorme Gewinne bringen, aber es ist wichtig zu verstehen, was Sie tun, bevor Sie teilnehmen. Eines der Konzepte, mit dem sich Trader vertraut machen sollten, ist „Shorting“, das es den Teilnehmern ermöglicht, auf potenzielle Kursrückgänge bei Vermögenswerten zu spekulieren. In diesem Artikel erklären wir, was beim Trading knapp ist, warum Trader es möglicherweise als Teil ihrer Anlagestrategie verwenden möchten und wie wichtig das Verständnis dieses Konzepts für erfahrene oder unerfahrene Anleger ist, die daran interessiert sind, Renditen zu maximieren und gleichzeitig ihre Portfolios zu diversifizieren.

Was ist Short beim Trading?

Ein Leerverkauf ist eine spekulative Anlage- oder Handelstechnik, die einen Kursrückgang einer Aktie oder eines anderen Vermögenswertes antizipiert. Es ist ein komplexer Ansatz, den nur erfahrene Händler und Investoren verwenden sollten. Shorting funktioniert, indem Aktien eines Unternehmens oder Vermögenswerts von einem Broker geliehen und die geliehenen Aktien dann sofort verkauft werden. Der Anleger muss dann die gleiche Anzahl Aktien in der Zukunft zu einem niedrigeren Preis zurückkaufen, um einen Gewinn zu erzielen. Wenn ein Investor ein Wertpapier leer handelt, hofft er, dass sein Preis sinkt, bevor der Investor es wieder zurückkaufen muss. Wenn alles nach Plan läuft, ist die Differenz zwischen den beiden Preisen der Gewinn des Händlers.

Shorting ist ein wesentliches Instrument für Trader, die unabhängig von der Marktrichtung von Aktienmarktbewegungen profitieren möchten. Es kann eine riskantere Strategie sein als die Investition in Aktien, da sie die Vorhersage der Marktrichtung beinhaltet. Wenn die Prognosen eines Anlegers falsch sind, muss er seine Anteile möglicherweise zu einem höheren Preis zurückkaufen und Verluste erleiden.

Shorting ist nichts für schwache Nerven, da es das Eingehen zusätzlicher Risiken beinhaltet, um möglicherweise größere Gewinne zu erzielen. Beim Eingehen einer Short-Position müssen die Marktteilnehmer das hohe Risiko dieser Strategie erkennen und mit den geltenden Vorschriften vertraut sein. Um erfolgreich zu sein, braucht Leerverkauf Fachwissen und Börsenkenntnisse, daher sollten Anfänger professionelle Hilfe suchen, bevor sie diese Art der Investition versuchen. Mit Vorsicht und richtiger Planung kann Leerverkauf lukrative Gelegenheiten für erfahrene Trader bieten, die wissen, wie man Aktienkursbewegungen ausnutzt.

WISSENSWERTES

- Bei Leerverkäufen verkauft ein Anleger oder Händler einen finanziellen Vermögenswert, den er nicht besitzt, in der Hoffnung, ihn zu einem niedrigeren Preis zurückzukaufen. Leerverkäufe können mit einem hohen Risiko verbunden sein und sind nicht für alle Arten von Anlegern geeignet, daher sollten sich Händler die Zeit nehmen, sich gründlich zu informieren, bevor sie eine solche Strategie verfolgen.

- Verschiedene Shorting-Strategien können verwendet werden, um von Aktienmarkttrends zu profitieren, wie z. B. kurzfristiges Trendfolgen, Scalping, Arbitrage und Momentum-Trading.

- Leerverkäufe können zur Absicherung gegen Verluste im Falle eines Börseneinbruchs und zur Spekulation auf erwartete Preisrückgänge von Vermögenswerten eingesetzt werden.

Warum gehen Händler leer?

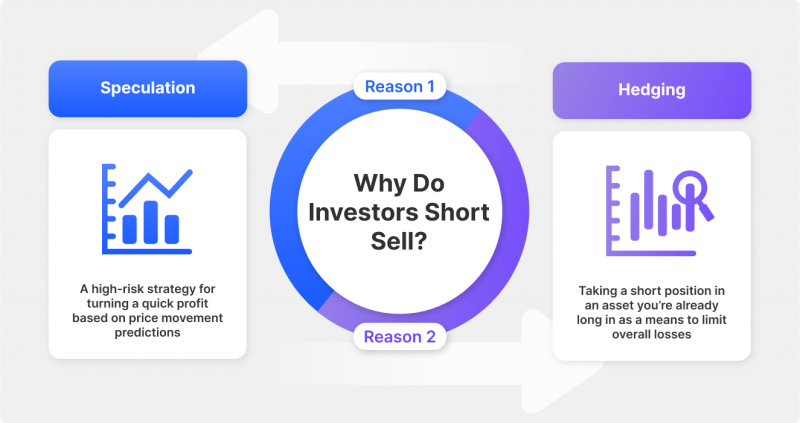

Händler verkaufen leer aus einer Vielzahl von Gründen, wobei der häufigste Grund ist, von Kursrückgängen bei einem Vermögenswert zu profitieren, insbesondere in einem Bärenmarkt. Händler können profitieren, wenn der Markt in die von ihnen vorhergesagte Richtung schwingt, indem sie einen Vermögenswert früh verkaufen und später zu einem günstigeren Preis zurückkaufen. Diese Art des Handels ist besonders beliebt bei erfahrenen Anlegern und erfahrenen Händlern, die mit Shorting-Strategien vertraut sind.

Ein weiterer Grund für Trader, Short zu verkaufen, ist der Schutz ihrer Long-Positionen. Beim Hedging wird eine Gegenposition gehalten, um das Risiko zu verringern und Verluste im Falle eines unerwarteten Ereignisses oder einer erheblichen Marktbewegung zu begrenzen. Auf diese Weise können Händler alle Gewinne schützen, die sie möglicherweise aus anderen Trades erzielt haben, und gleichzeitig ihr Risiko nach unten begrenzen.

Schließlich nutzen einige Trader Leerverkäufe, um auf dem Markt zu spekulieren. Dies beinhaltet eine aggressivere Haltung, um zu versuchen, von großen Preisschwankungen zu profitieren. Obwohl diese Art des Handels mit einem höheren Risiko verbunden ist, kann es auch zu größeren Gewinnen für diejenigen führen, die Marktveränderungen genau vorhersagen können.

Vorteile des Leerverkaufs

Leerverkäufe bieten viele Vorteile, bergen jedoch zusätzliche Risiken im Vergleich zu einer traditionellen Long-Position, daher ist es wichtig, die Nuancen dieser Strategie zu verstehen, bevor Sie Geschäfte tätigen. Hier werden wir die Vorteile von Shorting genauer untersuchen.

Gewinn während des Bärenmarktes

Der erste Vorteil von Leerverkäufen liegt in der Möglichkeit, in Baissezeiten Gewinne zu erzielen. Im Gegensatz zu Long-Position-Händlern, die Vermögenswerte kaufen, wenn die Preise niedrig sind, und sie verkaufen, wenn die Preise hoch sind (in der Hoffnung auf einen Gewinn), gehen Leerverkäufer in den Handel ein, wenn der Preis der Aktie oder eines anderen Finanzinstruments niedrig ist, und verkaufen ihre Vermögenswerte zu aktuellen Marktpreisen. Wenn die Werte der Vermögenswerte fallen, nutzen erfahrene Anleger die Gelegenheit, diese Vermögenswerte zu geringeren Kosten und mit Gewinn zurückzukaufen. Diese Methode ermöglicht es Händlern, unabhängig davon, ob der Markt nach oben oder nach unten tendiert, Gewinne zu erzielen, was sie zu einer attraktiven Alternative für Händler macht, die glauben, dass die Aktienmärkte weiter fallen werden.

Bessere Kapitalnutzung

Ein weiterer Vorteil des Leerverkaufs besteht darin, dass es Händlern hilft, ihr Kapital besser zu nutzen. Leerverkäufer können Positionen mit weniger Bargeld im Voraus eröffnen und haben die Chance auf höhere Renditen, wenn der Preis sinkt, da sie nicht verpflichtet sind, Vermögenswerte zum gegenwärtigen Preis zu erwerben. Dies macht Leerverkäufe auch zu einer praktikablen Option für diejenigen, die ihre Abwärtsrisiken begrenzen möchten, da es nicht erforderlich ist, eine große Anzahl von Vermögenswerten zu kaufen, um eine Position zu hebeln.

Erhöhte Hebelwirkung

Das Leerverkaufen einer Aktie ermöglicht es Anlegern, von der Erhöhung des Leverage zu profitieren, was ihnen dies ermöglicht mehr Geld verdienen als mit typischen Long-Holdings. Aufgrund der höheren Hebelwirkung können Händler größere Einsätze tätigen, ohne im Voraus so viel Geld zu investieren. Dies ermöglicht Händlern auch, mehr Risiken einzugehen, da die potenziellen Gewinne höher sind als bei einer Standard-Long-Position.

Erhöhte Liquidität

In bestimmten Märkten kann Leerverkauf auch die Liquidität erhöhen. Anleger können mehr Marktnachfrage und -angebot generieren, indem sie eine Aktie oder einen anderen finanziellen Vermögenswert leerverkaufen, wodurch die Gesamtliquidität verbessert wird. Dies ist besonders nützlich in Märkten mit geringer Liquidität oder Tiefe. Short-Positionen können dazu beitragen, die Spreads zu senken und die Liquidität zu steigern, indem sie Käufern und Verkäufern zusätzliche Alternativen in einem bestimmten Markt bieten.

Verbessertes Risikomanagement

Shorting kann verwendet werden, um das Risikomanagement zu unterstützen. Wie bereits erwähnt, kann ein Leerverkauf verwendet werden, um bestehende Long-Positionen abzusichern und Verluste im Falle eines unerwarteten Ereignisses oder einer großen Marktbewegung zu begrenzen. Mit Leerverkäufen als Teil ihrer Strategie können Händler ihre Gewinne schützen und Risiken reduzieren. Und durch die Diversifizierung ihrer Investitionen über mehrere Handelsanlagen verteilen Trader die Volatilität instabiler Märkte. All dies bietet Händlern und Anlegern zusätzlichen Schutz und ermöglicht es ihnen, ihre Gewinne zu maximieren.

Insgesamt können Leerverkäufe ein wirksames Instrument für Trader sein, die von Bärenmärkten profitieren oder ihre Hebelwirkung erhöhen und gleichzeitig ihr Abwärtsrisiko begrenzen möchten. Sehen wir uns nun an, wie man eine Short-Position eröffnet.

Risiken und Fallstricke einer Short-Position

Leerverkäufe können ein mächtiges Handelsinstrument sein, aber es birgt Risiken, die Händler verstehen sollten, bevor sie Short-Positionen eingehen.

Riesige Verluste

Aufgrund des unbegrenzten Entwicklungspotenzials einer Aktie bergen Leerverkäufe ein hohes Risiko, Verluste zu erleiden, die größer sind als die anfängliche Kapitalinvestition. Wenn die Preise weiter steigen und man seinen Handel nicht schnell beendet, können sie daher unvorstellbare Verluste erleiden.

Steuerliche Auswirkungen

Ein weiteres potenzielles Risiko im Zusammenhang mit Leerverkäufen ist die Möglichkeit einer negativen Besteuerung. Abhängig davon, wo Sie handeln und welche Vermögenswerte gehandelt werden, müssen Händler möglicherweise zusätzliche Steuern und Gebühren beachten, wenn sie an bestimmten Arten von Leerverkaufsstrategien teilnehmen. Bevor Sie Trades tätigen, vergewissern Sie sich, dass Sie die Auswirkungen vollständig verstanden haben!

Kurz drücken

Leerverkäufer können einem Short Squeeze unterliegen. Ein Short Squeeze tritt auf, wenn der Kurs einer Aktie aufgrund der großen Anzahl von Anlegern, die versuchen, ihre Positionen auf einmal einzudecken, schnell zu steigen beginnt. Dies kann dazu führen, dass die Preise dramatisch steigen, was zu potenziellen Verlusten für Short-Händler führt, die nicht rechtzeitig decken können.

Margin Calls und Zwangsliquidation

Leerverkäufer können auch einem Margin Call und einer erzwungenen Liquidation ihrer Positionen ausgesetzt sein. Margin Calls treten auf, wenn das Konto eines Anlegers unter ein bestimmtes Maß an Leverage fällt, was den Broker dazu veranlasst, zusätzliche Mittel oder Wertpapiere zu verlangen, um die Position aufrechtzuerhalten. Kann der Investor diese Forderungen nicht erfüllen, kommt es zu Zwangsliquidationen, was zu erheblichen Verlusten führt.

Regulatorische Risiken

Leerverkäufe können je nach Rechtsprechung bestimmten Vorschriften unterliegen. In bestimmten Fällen können Behörden, wie die Securities and Exchange Commission, Kurzschlüsse verbieten verkauft, um Panik und irrationales Verkaufen zu verhindern. Dies kann zu einem sofortigen Anstieg der Aktienkurse führen, was zu massiven Verlusten für Leerverkäufer führt, die ihre Positionen schnell liquidieren müssen.

Es ist wichtig zu beachten, dass Leerverkäufe aufgrund ihrer Komplexität und der damit verbundenen Gefahren möglicherweise nicht für alle Arten von Anlegern geeignet sind. Bevor Trader diese Strategie übernehmen, müssen sie sich weiterbilden, damit sie eine fundierte Entscheidung darüber treffen können, ob die Strategie zu ihre Risikobereitschaft. Im folgenden Abschnitt werden mehrere beliebte Aktien-Shorting-Strategien beschrieben.

Leerverkaufen

Anleger, die durch Leerverkauf von Aktien oder anderen Vermögenswerten Geld verdienen möchten, müssen zunächst ein Marginkonto eröffnen, da der Anleger die Aktien leihen muss, um sie auf dem Markt zu verkaufen. Mit diesem Konto haben Händler Zugang zu geliehenen Mitteln, die erforderlich sind, um eine Short-Position einzugehen und von fallenden Märkten zu profitieren. Nachdem das Margin-Konto eingerichtet und angemessen finanziert wurde, können Anleger damit beginnen, nach Aktien oder anderen Vermögenswerten zu suchen, von denen sie erwarten, dass sie an Wert verlieren werden. Händler können bei ihrem Broker eine Short-Order platzieren, nachdem sie ein gewünschtes Finanzinstrument identifiziert haben.

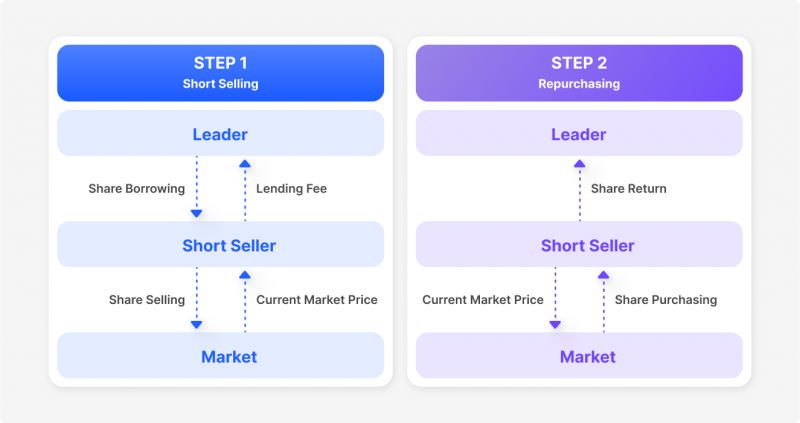

Um einen erfolgreichen Leerverkauf durchzuführen, müssen drei entscheidende Schritte durchgeführt werden: das betreffende Wertpapier leihen, es auf dem Markt verkaufen und es zu einem niedrigeren Preis zurückkaufen.

Ein Anleger muss zuerst Aktien von seinem Broker leihen. Der Broker verleiht diese Aktien dann an den Spekulanten, damit dieser sie auf dem freien Markt verkaufen und den Erlös zum Kauf eines Vermögenswerts seiner Wahl verwenden kann. Wenn es an der Zeit ist, ihre Position zu liquidieren, müssen sie die gleiche Anzahl von Wertpapieren an den Anbieter zurückgeben.

Als Nächstes platziert der Anleger eine „Verkaufs“-Order für seine neu geliehenen Wertpapiere zu dem jeweils verfügbaren aktuellen Marktkurs. Diese Transaktion hinterlässt dem Investor einen Barerlös. Durch den Verkauf dieser Wertpapiere setzt der Anleger darauf, dass der Preis bald fallen wird, sodass er sie zu geringeren Kosten zurückkaufen und einen Gewinn aus der Differenz erzielen kann.

Wenn es an der Zeit ist, die Position glattzustellen, muss der Investor nun die gleiche Anzahl an Aktien zurückkaufen, um sie an den Kreditgeber zurückzugeben. Wenn alles nach Plan gelaufen ist, kann der Trader mit einem erfolgreichen Leerverkauf eine große Summe machen.

Leerverkaufsstrategien

Zusätzlich zum Verständnis der mit Leerverkäufen verbundenen Risiken sollten Händler sich auch mit anderen vertraut machen Strategien, die verwendet werden können, um Märkte zu nutzen.

- Kurzfristige Trendfolge: Trader suchen nach Momentum in einem Abwärtstrend und gehen eine Short-Position ein, wenn der Markt unter signifikante Unterstützungsniveaus fällt. Ein Stop-Loss sollte gesetzt werden, um sich vor plötzlichen Trendumkehrungen zu schützen.

- Scalping: Bei dieser Handelsstrategie werden geringfügige Preisschwankungen ausgenutzt, die innerhalb von Minuten oder Sekunden auftreten . Trader müssen Positionen schnell innerhalb eines Tages eingehen und schließen, um mit minimalem Risiko Geld zu verdienen. Auf diese Weise können sie von kleineren Preisbewegungen profitieren und erhebliche Gewinne erzielen, während sie große Verluste vermeiden.

- Arbitrage: Die Ausnutzung von Marktunterschieden durch billigen Kauf und hohen Verkauf ist ein einfacher, aber sehr profitabler Ansatz. Dazu müssen Sie zwei Märkte mit identischen Vermögenswerten, aber unterschiedlichen Preisen finden. Wenn es richtig gemacht wird, kann dies ein sehr profitables Unterfangen für jeden versierten Investor sein!

- Momentum-Trading: Momentum-Trader, die Leerverkäufe tätigen, suchen nach einem Aktienkurs, der bereits begonnen hat, im Kurs zu fallen, und nutzen dann weitere Kursrückgänge, indem sie zusätzliche Short-Positionen eröffnen. Händler sollten bei der Umsetzung einer Momentum-Handelsstrategie immer eine Stop-Loss-Order festlegen, da dies vor plötzlichen Trendumkehrungen schützt

- Covered Call: Dieser Ansatz beinhaltet den Kauf einer bestimmten Anzahl von Aktien und den Verkauf von Call-Optionen gegen diese, um von den Optionsprämien zu profitieren. Trader profitieren von steigenden Aktienkursen, da sie die Kontrolle über den Basiswert behalten.

Um erhebliche Verluste zu vermeiden, müssen unabhängig vom Ansatz Schutzmaßnahmen wie Stop-Loss-Orders und Positionsgrößen verwendet werden. Darüber hinaus ist es wichtig, eine konsistente Handelsstrategie zu haben, an der Sie festhalten, um diszipliniert zu bleiben und eine fundierte Auswahl zu treffen.

Wann sollten Trader short gehen

Bei der Entscheidung, wann eine Short-Position eröffnet wird, sollten Trader die Marktbedingungen kennen, die zu potenziellen Verlusten führen könnten. Hier sind ein paar verräterische Anzeichen dafür, dass eine Korrektur am Markt fällig sein könnte.

Überbewertete Aktien in einem rückläufigen Markt

Wenn sich der Markt in einer rückläufigen Phase befindet, sollten Anleger nach Aktien Ausschau halten, die im Vergleich zum Rest des Marktes möglicherweise überbewertet sind. Diese Aktien könnten erhebliche Verluste erleiden, wenn der Gesamtmarkt korrigiert, und Leerverkäufe können effektiv von ihrem Rückgang profitieren.

Negative Nachrichten oder Skandale

Wenn ein Unternehmen in eine Kontroverse verwickelt ist oder negative Nachrichten verkündet, kann der Kurs seiner Aktien erheblich fallen. Dies schafft eine attraktive Gelegenheit für Leerverkäufer, durch den Verkauf von Aktien, die sie nicht besitzen, zu profitieren und zu hoffen, sie zu einem günstigeren Preis zurückzukaufen und die Differenz als Gewinn einzustreichen.

Unternehmen mit sinkenden Umsätzen oder Gewinnen

Wenn die Gewinne oder Einnahmen eines Unternehmens zu sinken beginnen, kann auch der Aktienkurs fallen. Leerverkäufe bieten eine einzigartige Chance für diejenigen, die von der aktuellen Krise profitieren wollen.

Branchen- oder Sektorrückgang

Wenn eine Branche oder ein Sektor im Niedergang begriffen ist, werden die Aktien in diesem Segment wahrscheinlich auch fallen. Leerverkäufe dieser Vermögenswerte könnten ein effektiver Ansatz sein, um von dem Kursrückgang zu profitieren.

Signale der technischen Analyse, die auf einen möglichen Abwärtstrend hinweisen

Die technische Analyse kann verwendet werden, um Muster und Trends auf dem Markt zu identifizieren. Wenn ein kurzfristiges rückläufiges Signal auftritt, können Händler eine Short-Position eröffnen, da dies darauf hindeuten könnte, dass die Aktie erhebliche Verluste erleiden könnte.

Schlussfolgerung

Leerverkäufe beim Trading sollten mit Vorsicht getätigt werden und können bei richtiger Ausführung eine großartige Möglichkeit sein, Geld zu verdienen. Um es richtig zu machen, ist es wichtig, die Dynamik des Marktes zu erforschen und zu verstehen, bevor Sie Risiken wie Leerverkäufe eingehen. Ein erfahrener Trader weiß vielleicht, wann der perfekte Zeitpunkt für Leerverkäufe ist; Allerdings werden selbst diese Trader erkennen, dass es sich um eine von Natur aus riskante Strategie handelt. Trotz der potenziellen Vorteile sind viele Variablen zu berücksichtigen, die Kleinanleger schwer belasten können, wenn sie nicht vorher sorgfältig berücksichtigt werden. Leerverkäufe sollten immer ernst genommen und mit angemessener Kenntnis des Marktes und möglicher Kompromisse eingegangen werden. Mit dem richtigen Ansatz und angemessener Vorbereitung können Leerverkäufe jedoch eine großartige Möglichkeit sein, Ihre Gewinne beim Trading zu steigern.

Suchen Sie nach Antworten oder Ratschlägen?

Teilen Sie Ihre Fragen im Formular für eine persönliche Unterstützung

Kontaktiere uns