Wofür steht ein ETF und wie funktioniert er?

ETFs haben die Anlagelandschaft revolutioniert und bieten sowohl Privatanlegern als auch institutionellen Anlegern leistungsstarke Tools, mit denen sie ihre finanziellen Ziele erreichen können. ETFs bieten Vielseitigkeit, Diversifikation und Zugang zu verschiedenen Anlageklassen und haben sich schnell zu einem der beliebtesten Anlagevehikel heutiger Anleger entwickelt.

Zusammenfassung

- ETFs bieten eine kostengünstige Möglichkeit, Zugang zu vielen Anlageklassen zu erhalten und Ihr Portfolio zu diversifizieren.

- ETFs gibt es in verschiedenen Varianten, darunter inverse, Aktien, ausländische Märkte, gehebelte, alternative Anlagen und mehr.

- Die Investition in ETFs kann niedrigere Kosten und Gebühren als Investmentfonds bieten, sowie einen einfacheren Handel und die Möglichkeit, bestimmte Branchen oder Märkte anzusprechen.

- ETFs können jedoch mit Liquiditätsproblemen und Tracking-Fehlern sowie bestimmten Kosten verbunden sein, die sich im Laufe der Zeit summieren könnten.

Was ist ETF und wie funktioniert es?

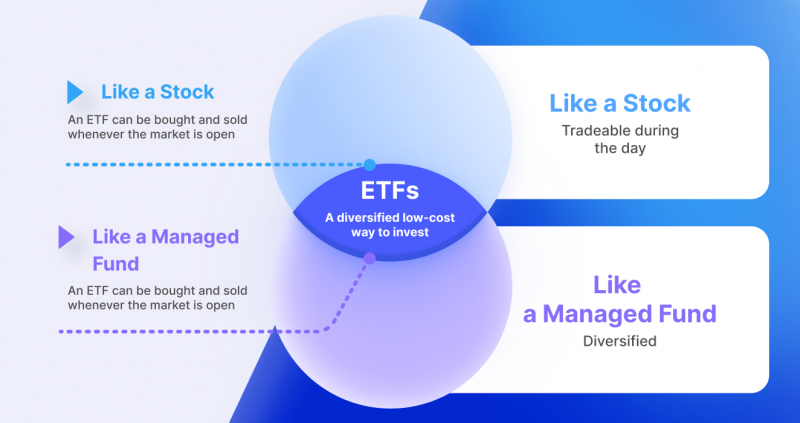

ETF steht für Exchange Traded Fund und ist ein Anlageprodukt, das es ETF-Anlegern ermöglicht, gleichzeitig Zugang zu vielen verschiedenen Arten von Vermögenswerten zu erhalten. Die Hauptidee dieser Anlageprodukte besteht darin, dass Sie anstelle einer Aktie oder Anleihe einen ganzen Korb verschiedener Vermögenswerte kaufen können – alles in einem Wertpapier.

ETFs können viele verschiedene Arten von Basiswerten nachbilden, wie Aktien, Rohstoffe, Währungen oder sogar Indizes und Krypto. ETFs können eine Vielzahl von Vermögenswerten aus mehreren Branchen besitzen oder sich auf einen bestimmten Bereich beschränken. Einige zielen nur auf die Märkte der Vereinigten Staaten ab, während andere auf Unternehmen in Übersee blicken. Zum Beispiel werden bankbezogene ETFs Aktienbestände bei vielen Banken und Finanzinstituten halten.

Exchange Traded Funds können zu jeder Tageszeit an einem üblichen Markt wie einer Börse umgetauscht werden. Mit ihren unterschiedlichen Aktienkursen sind sie einfach zu kaufen und zu verkaufen. Darüber hinaus können Händler ETFs für Leerverkäufe nutzen.

ETFs unterscheiden sich von einer Aktie dadurch, dass sie kontinuierlich Anteile hinzufügen und zurücknehmen, was bedeutet, dass die Anzahl der ausstehenden Anteile täglich variieren kann. Dieser ständige Wechsel hält die Preise eines Exchange Traded Fund (ETF) im Einklang mit den zugrunde liegenden Wertpapieren, sodass Anleger sich keine Sorgen über Marktabweichungen machen müssen.

Exchange Traded Funds vs. Investmentfonds

ETFs und Investmentfonds sind sich insofern ähnlich, als sie Anlegern Zugang zu einer Reihe verschiedener Aktien und anderer Wertpapiere bieten. Es gibt jedoch wesentliche Unterschiede zwischen den beiden.

Ein Investmentfonds ist eine Art professionell verwaltetes Anlagevehikel, das das Geld der Anleger bündelt und in verschiedene Wertpapiere wie Aktien und Anleihen investiert.

Der Hauptunterscheidungsfaktor zwischen ETFs und Investmentfonds ist ihre Struktur. Die Preise von Investmentfonds werden am Ende jedes Handelstages auf der Grundlage ihres Netto-Vermögenswertes (NAV) ermittelt. Die ETF-Preise werden vom Markt bestimmt, da Anleger den ganzen Tag über an einer Börse Aktien kaufen und verkaufen.

Darüber hinaus weisen Investmentfonds oft höhere Gebühren auf als ETFs. Dies liegt daran, dass sie eine laufende Verwaltung durch professionelle Vermögensverwalter erfordern, während ETFs in der Regel wenig aktive Beteiligung haben.

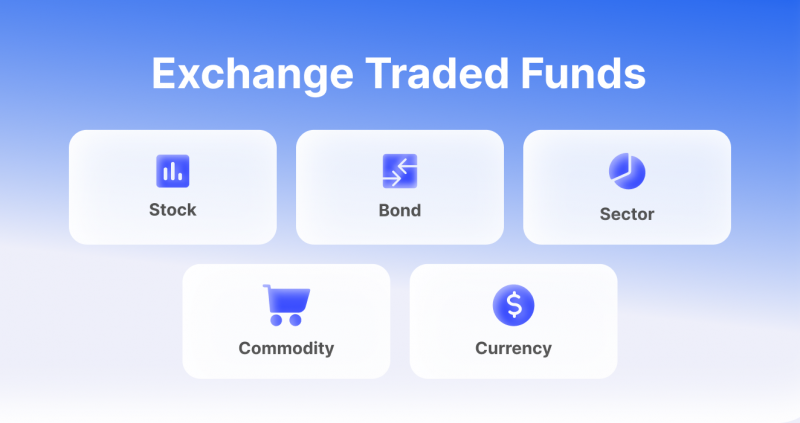

Arten von ETFs

Anlegern stehen zahlreiche ETFs zur Verfügung, von breit angelegten, marktweiten Indizes bis hin zu spezialisierten Sektorfonds.

Passive und aktive ETFs

Passiv (Indexfonds)

Passive ETFs bilden einen bestimmten Index oder eine bestimmte Benchmark nach, wie z. B. den S&P 500. Diese Fonds bieten ein breites Engagement in vielen verschiedenen Aktien und dienen Anlegern als effiziente Möglichkeit, den Gesamtmarkt zu verfolgen.

Der SPDR S&P 500 ETF, der allererste Exchange Traded Fund in der Geschichte, wird heute noch aktiv gehandelt. Dieser ETF bildet den beliebten S&P 500 Index ab und ist seit seiner Einführung ein fester Bestandteil der Anleger.

Aktiv

Aktive ETFs werden von professionellen Vermögensverwaltern verwaltet und konzentrieren sich in der Regel auf einen bestimmten Marktsektor oder eine bestimmte Region. Diese Fonds können danach streben, die breiteren Märkte zu übertreffen und Anlegern ein gezielteres Engagement zu bieten.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Sektor- oder Branchen-ETFs

Branchen-ETFs helfen Anlegern, die Wertentwicklung von Vermögenswerten oder Unternehmen in einer bestimmten Branche zu verfolgen (Aktien-ETFs). Beispielsweise würde ein Energiesektor-ETF verschiedene Unternehmen innerhalb der Energiebranche umfassen, wie etwa Öl- und Gasunternehmen.

Anleihen-ETFs

Anleihen-ETFs ermöglichen Anlegern ein Engagement in verschiedenen Arten von Anleihen. Diese ETFs können eine Vielzahl von Schuldtiteln abbilden, wie z. B. Unternehmens- und Staatsanleihen oder hypothekenbesicherte Wertpapiere. Im Gegensatz zu den Anleihen, die sie nachbilden, haben Anleihe-ETFs kein vorgegebenes Verfallsdatum. Im Allgemeinen werden diese ETFs entweder mit einem Auf- oder Abschlag im Vergleich zu den tatsächlichen Kosten ihrer zugrunde liegenden Wertpapiere bewertet.

Rohstoff-ETFs

Rohstoff-ETFs bilden bestimmte Rohstoffe wie Gold oder Öl ab. Sie können auch Futures-Kontrakte beinhalten, die es Anlegern ermöglichen, auf den zukünftigen Preis eines Rohstoffs zu spekulieren. Diese Fonds können Diversifikationsvorteile für Anleger bieten, die sich gegen Marktvolatilität absichern möchten.

Währungs-ETFs

Währungs-ETFs bilden die Wertentwicklung verschiedener Fremdwährungen ab. Diese Fonds werden in der Regel paarweise gehandelt, sodass Anleger darüber spekulieren können, wie sich eine Währung im Vergleich zu einer anderen entwickeln wird. Währungs-ETFs können für Anleger eine effektive Möglichkeit sein, sich gegen Wechselkursschwankungen abzusichern.

Inverse ETFs

Inverse ETFs sollen die entgegengesetzte Rendite eines Index oder Sektors bieten. Wenn beispielsweise ein bestimmter Index an Wert verliert, würde ein inverser ETF an Wert gewinnen. Diese Mittel können verwendet werden, um sich gegen Marktrückgänge abzusichern oder auf kurzfristige Kursbewegungen zu wetten.

Inverse ETFs verwenden Derivate, um Aktien zu shorten. Es ist wichtig zu beachten, dass viele inverse ETFs Exchange Traded Notes (ETNs ), die sich wie Aktien verhalten, aber von einem Emittenten wie einer Bank unterstützt werden und keine echten ETFs sind.

Stil-ETFs

Stil-ETFs bilden die Wertentwicklung bestimmter Anlagestile ab, wie z. B. Value- oder Wachstumsaktien. Diese Fonds bestehen in der Regel aus Aktien, die bestimmte Kriterien erfüllen, und können verwendet werden, um auf verschiedene Arten von Investitionen abzuzielen. Beispielsweise kann ein Value-ETF Aktien mit niedrigen Kurs-Gewinn-Verhältnissen und Dividendenrenditen enthalten.

Auslandsmarkt-ETFs

Ausländische ETFs bieten Anlegern Zugang zu Nicht-US-Märkten, wie dem japanischen Nikkei-Index oder dem Hongkonger Hang-Seng-Index. Diese Fonds können einen diversifizierten Ansatz für ein Engagement in verschiedenen Ländern und Regionen bieten, sodass Anleger vom internationalen Wachstum profitieren können.

Gehebelte ETFs

Gehebelte ETFs bieten ein Vielfaches der Rendite eines zugrunde liegenden Index oder Sektors. Beispielsweise würde ein 2-fach gehebelter ETF die Performance seiner zugrunde liegenden Benchmark verdoppeln. Diese Fonds können Anlegern eine Möglichkeit bieten, ihre Renditen sowohl in steigenden als auch in fallenden Märkten zu steigern, sind aber auch mit höheren Risiken verbunden.

Alternative Investment-ETFs

Alternative ETFs bieten Anlegern die Möglichkeit, sich in ansonsten schwierigen oder kostspieligen Vermögenswerten wie Immobilien oder Rohstoffen zu engagieren. Diese Fonds bieten einen einfacheren und kostengünstigeren Ansatz als eine direkte Investition in den zugrunde liegenden Vermögenswert.

Krypto-ETFs

Krypto-ETFs verfolgen die Wertentwicklung von Kryptowährungen wie Bitcoin, Ethereum und mehr. Diese Fonds bieten Anlegern eine leichter zugängliche Möglichkeit, ein Engagement in digitalen Vermögenswerten zu erlangen, und können zu Spekulations- oder Absicherungszwecken verwendet werden.

Warum in ETFs investieren?

Wenn Sie Zugang zu vielen Anlageklassen erhalten möchten, ohne die Bank zu sprengen, könnte die Investition in ETFs ideal für Ihre Bedürfnisse sein. Es gibt viele weitere Gründe, warum diese Fonds für ein breites Anlegerspektrum sinnvoll sind:

Diversifikation

ETFs bieten eine Möglichkeit, Ihr Portfolio über verschiedene Anlageklassen zu diversifizieren und das Risiko zu minimieren.

Geringere Kosten

ETFs sind tendenziell günstiger als Investmentfonds und aufgrund ihrer passiven Verwaltungsstruktur steuereffizienter.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Einfach zu handeln

Diese Fonds machen es Anlegern leicht, ihre Allokationen anzupassen, ohne einzelne Wertpapiere kaufen oder verkaufen zu müssen.

Ziel auf bestimmte Branche

ETFs können verwendet werden, um auf eine bestimmte Branche, einen Sektor oder einen Markt abzuzielen. Dadurch können Anleger Chancen in verschiedenen Bereichen nutzen, ohne einzelne Aktien oder Anleihen kaufen zu müssen.

Durch den Einsatz innovativer Anlagevehikel wie ETFs können Anleger ihre Portfolios strategisch diversifizieren und gleichzeitig die Kosten optimieren. Der Handel mit ETFs bietet die Möglichkeit, mit Volatilität zu handeln oder ein Engagement in einer bestimmten Anlagestrategie einzugehen, was eine solidere und kostengünstigere Portfoliostruktur ermöglicht.

Nachteile von ETF-Investitionen

Trotz ihrer vielen Vorteile sind ETFs mit einigen Risiken verbunden, darunter:

Liquiditätsprobleme

Einige ETFs werden möglicherweise kaum gehandelt, was es schwierig macht, Aktien in großen Mengen zu kaufen oder zu verkaufen.

Kosten

Obwohl ETFs im Allgemeinen niedrigere Kosten als aktiv verwaltete Fonds bieten, fallen dennoch Gebühren an, die sich im Laufe der Zeit summieren können, insbesondere wenn wir über aktiv verwaltete ETFs sprechen.

FAQ

Was ist ein Aktien-ETF?

Ein Aktien-ETF ist ein börsengehandelter Fonds, der in ein Aktienportfolio investiert. Diese Fonds bieten Anlegern die Möglichkeit, ein breites Engagement an den Märkten aufzubauen, ohne einzelne Wertpapiere kaufen zu müssen.

Was ist ein Krypto-ETF?

Ein Krypto-ETF bietet Anlegern die Möglichkeit, ihre Portfolios mit einer Auswahl an Kryptowährungen zu diversifizieren, ohne jede Münze persönlich kaufen zu müssen. Börsengehandelte Fonds bieten sowohl Neueinsteigern als auch erfahrenen Händlern eine einfache und zugängliche Möglichkeit, Investitionen in digitale Vermögenswerte zu erkunden.

Was ist der Unterschied zwischen einem ETF und einem Investmentfonds?

ETFs haben in der Regel niedrigere Kosten und Gebühren als Investmentfonds sowie eine höhere Steuereffizienz. ETFs können auch untertägig an der Börse gehandelt werden, während Investmentfondsgeschäfte am Ende des Tages ausgeführt werden.

Kann ein ETF Pleite gehen?

Es ist technisch möglich, dass ein ETF Pleite geht, aber es ist höchst unwahrscheinlich. Die Basiswerte eines ETF werden in einem Trust gehalten, der von einer Depotbank verwaltet und beaufsichtigt wird. Diese Regelung trägt dazu bei, dass der Fonds niemals insolvent werden kann und immer über genügend Vermögenswerte verfügt, um alle Verbindlichkeiten zu decken.

Empfohlene Artikel

Neueste Nachrichten