Was ist Hebelwirkung beim Trading?

Artikel

Der elektronische Handel an den Finanzmärkten ist ein unvorhersehbares Abenteuer voller Höhen und Tiefen, bei dem manchmal jede Sekunde Gold wert ist. Trotz der großen Möglichkeiten, mit dem Handel mit Finanzanlagen Geld zu verdienen, halten einige Trader und Investoren, insbesondere Anfänger, an der einfachen Strategie fest, einen Vermögenswert zum niedrigsten Preis zu kaufen und ihn dann zum höchstmöglichen Preis zu verkaufen. Dennoch gibt es einen Handelsmodus, der es ermöglicht, die Investitionen zu vervielfachen, indem geliehene Mittel des Brokers oder der Börse verwendet werden. Dieser Modus wird als Hebelhandel oder am häufigsten als Margenhandel bezeichnet.

Was ist Hebelwirkung beim Trading?

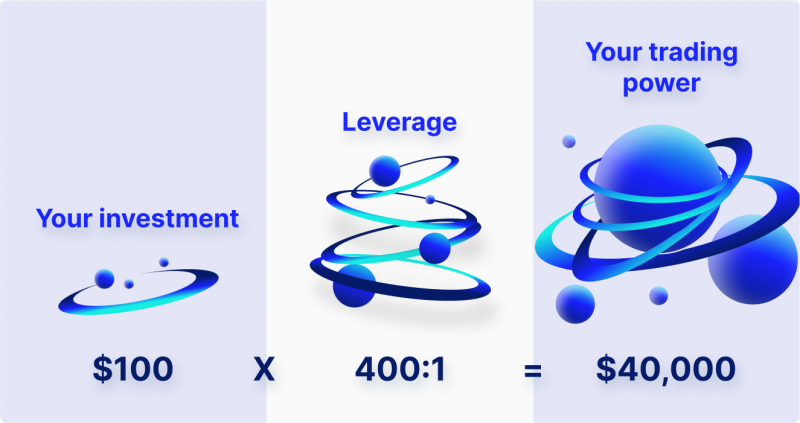

Leverage ist ein ausgeklügeltes und riskantes Finanzinstrument, das auf mathematischen Modellen basiert und es Händlern ermöglicht, ihre Einzahlungsgröße entsprechend dem Preis eines Vermögenswerts, seinem Kaufvolumen sowie dem Margenregime zu variieren.

Hebelhandel (manchmal „gehebelter Handel“) ist der Prozess des Kaufs (Long) oder Verkaufs (Short) von Finanzanlagen unter Verwendung von geliehenen Mitteln von einer Börse oder einem Broker, die zu einem bestimmten Kurs gehandelt werden, der von jeder Handelsplattform individuell festgelegt wird.

Der Hebelhandel ähnelt der Kreditaufnahme bei einer Bank. Beim Kauf eines Autos mit Kreditgeld dient der Transport also als Sicherheit. Wenn der Kreditnehmer seinen finanziellen Verpflichtungen gegenüber der Bank nicht nachkommt, wird die Schuld auf Kosten des verpfändeten Vermögens zurückgezahlt. Beim Handel auf Margin sind die Sicherheiten das Geld oder die Wertpapiere auf dem Guthaben der Benutzer.

Gehebelter Handel bedeutet normalerweise, dass Händler, um zusätzliches Kapital leihen zu können, um das Volumen einer Position zu erhöhen, einen kleinen Betrag ihres eigenen Kapitals als Sicherheit hinterlegen müssen, der als Marge bezeichnet wird. Mit anderen Worten, um den Hebel einer Handelsplattform in jedem Finanzmarkt nutzen zu können, müssen sie zunächst einen bestimmten Mindestbetrag auf ihrer Einzahlung haben, der auch je nach Handelsplattform stark variiert.

Apropos Börse, zum Beispiel ist es erlaubt, eine gehebelte Position nur auf die am meisten gehandelten (liquiden) Wertpapiere zu eröffnen. Auch der Handel mit Anteilen von börsengehandelten Fonds, Währungen oder Derivaten (Futures-Kontrakten) ist erlaubt. Jedes Maklerunternehmen erstellt für die „Ausleihe“ ein eigenes Vermögensverzeichnis.

Gehebelter Handel ermöglicht das Öffnen von Long- und Short-Trades. Im Fall des Kryptowährungsmarktes erlauben fast alle Kryptowährungsbörsen die Eröffnung von gehebelten Trades auf alle verfügbaren Vermögenswerte, mit dem einzigen Unterschied, dass die Höhe der verfügbaren Hebelwirkung variiert. Der Handel mit Hebel ist am Devisenmarkt etwas Besonderes, da sein Verhältnis von Algorithmen vorgegeben wird und keiner Regulierung unterliegt.

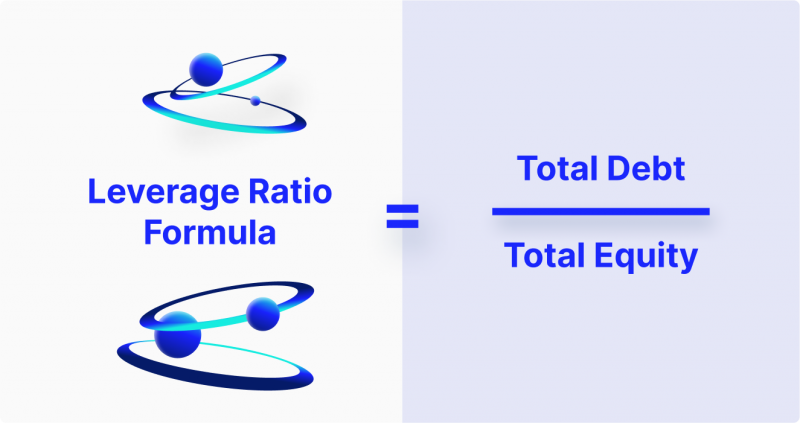

Die Leverage Ratio wird nach der Leverage-Ratio-Formel als Verhältnis von Gesamtverschuldung zu Gesamtkapital berechnet.

Leverage Ratios an den Finanzmärkten

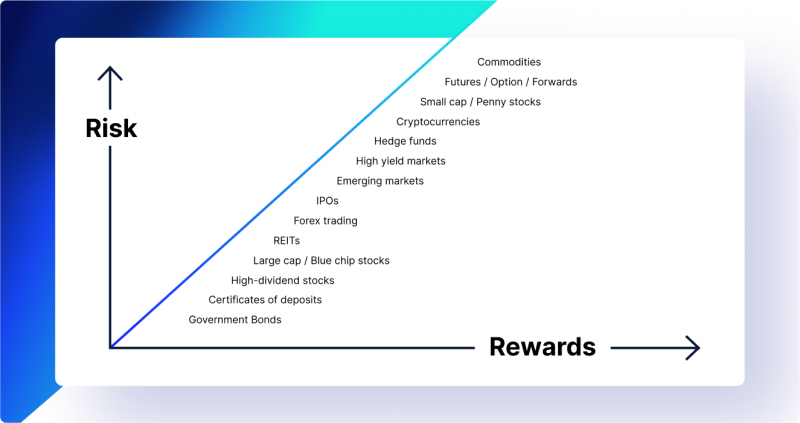

Heutzutage gibt es viele verschiedene Finanzmärkte, die die Möglichkeit bieten, die Art des Margenhandels mit Hebelwirkung zu nutzen. Zu den beliebtesten Märkten gehören der Aktienmarkt, an dem Aktien, Anleihen, Indizes und andere Finanzinstrumente gehandelt werden, die Devisenmärkte und der Kryptomarkt. Die Höhe der maximalen Hebelquote in jedem dieser Märkte ist jedoch sehr unterschiedlich.

Aktienmarkt

Der Aktienhandel ist berühmt für seine Vielfalt an Finanzinstrumenten, die zum Handel zur Verfügung stehen. Die Liste der beliebtesten Vermögenswerte umfasst Aktien, Anleihen, Währungen, Metalle, Fonds, Optionen und Futures. In diesem Fall, in dem Sie einen Vermögenswert für den Margenhandel auswählen, ist die Leverage Ratio kein fester Wert, wie beispielsweise auf dem Devisenmarkt, sondern ein Verhältnis, das nach dem Risikosatz berechnet wird, unter Berücksichtigung des anfänglichen Handelskapitalbetrags und der Risikobewertung eines Handelsinstruments sowohl für den Long- als auch für den Short-Handel. Daher ist die Leverage Ratio ein Indikator, der auf der Grundlage der Liquidität jedes einzelnen Finanzinstruments berechnet wird und in der Phase seines Kaufs bekannt ist.

Devisenmarkt

Das Leverage-Verhältnis variiert bei jedem Forex-Broker je nach gehandeltem Instrument, aber in den meisten Fällen variiert die Standard-Leverage-Größe für den Devisenhandel zwischen 1:25 und 1:1000, was bedeutet, dass Sie für jeden $1 Ihres Geldes zwischen 25 und 1000 erhalten können geliehene Mittel. Es hilft, das Anfangskapital um ein Vielfaches zu erhöhen und unglaubliche Gewinne zu erzielen, wenn Sie eine gute Strategie anwenden.

Die Möglichkeit einer so hohen Hebelwirkung ergibt sich aus der Tatsache, dass Forex für Privatanleger der Markt ohne Lieferung des Basiswerts ist. Trader kaufen nicht Euro für Dollar, weil sie Euro brauchen – das geht in einer Wechselstube oder auf dem Devisenmarkt. Sie setzen auf das Wachstum oder den Rückgang des Basiswerts, der in diesem Fall die Währung gegenüber der notierten Währung ist. Und dazu müssen sie nicht genug Geld auf ihrem Handelskonto haben, um das gesamte Volumen der Währung, mit der sie operieren, aufzukaufen – es reicht aus, eine Sicherheit zu haben, und der Rest wird durch die Kreditlinie des Brokers gedeckt.

Kryptowährungsmarkt

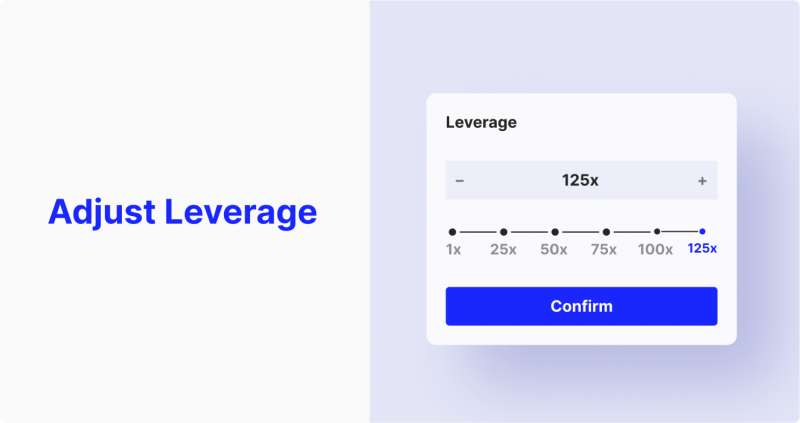

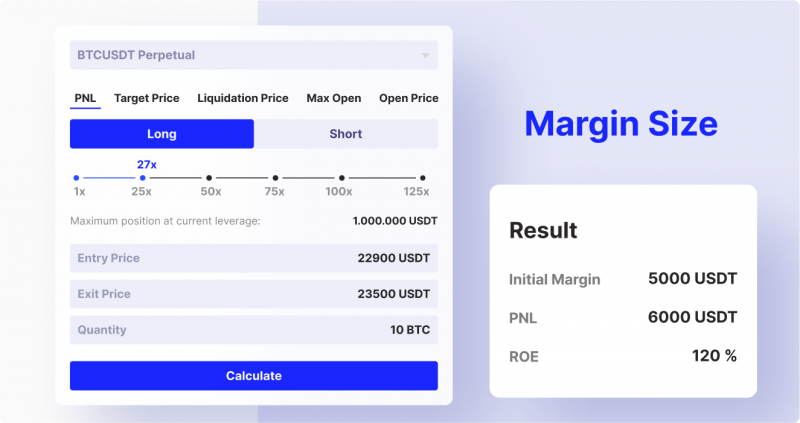

Auf dem Krypto-Markt wird der Wert des Hebels als Verhältnis angegeben, zum Beispiel 1:5 (5x), 1:10 (10x) oder 1:50 (50x), das zeigt, wie oft sich das Anfangskapital im Verhältnis erhöht die Ersteinzahlung. Die Börsen arbeiten mit den meisten Instrumenten und erlauben den Einsatz von Leverage im Bereich von 25-75x, aber besonders liquide Vermögenswerte wie Bitcoin haben eine Leverage-Größe von 125x, was das höchste Niveau unter allen gehandelten Vermögenswerten ist.

Die Hebelwirkung beim Handel ist ein äußerst riskantes Instrument, daher müssen Händler vorsichtig damit arbeiten. Es müssen viele Faktoren berücksichtigt werden, darunter die Liquidation der Handelsposition für den Fall, dass das Handelskonto des Händlers nicht genügend Margin hat, um seine offene Position, ob Long oder Short, aufrechtzuerhalten, was auch als ” Nachschussaufforderung”. Ein Margin Call ist ein Signal, dass die Einlage des Händlers erschöpft ist und mit zusätzlichen Mitteln aufgefüllt werden muss.

Wachstum von Zitaten

Erstens ist es notwendig, die Möglichkeit des Kurswachstums während des Handels mit fallenden Kursen und umgekehrt zu berücksichtigen. Durch den Erhalt von Fremdmitteln erhöht der Händler die Anzahl der offenen Transaktionen, was die potenziellen Verluste entsprechend erhöht. Oft wird dieser Aspekt von Neulingen auf der Jagd nach schnellem Geld nicht berücksichtigt.

Nachschussaufforderung

Kommen wir zu einem sehr bekannten Konzept, wenn es um den Handel mit Hebelwirkung geht – Margin Call. Dies ist eine Aufforderung des Brokers an den Händler, auf sein Konto einzuzahlen, da die Marge auf seinem Konto nahe bei Null liegt. Es erscheint, wenn im Falle einer falschen Prognose der Verlust des Händlers steigt, wenn sich der Vermögenspreis in die entgegengesetzte Richtung bewegt. Dementsprechend wird früher oder später (vorausgesetzt, der Trader muss die Position noch mit einer Stop-Order absichern) der Moment kommen, an dem der Trader fast kein Geld mehr hat. Zu diesem Zeitpunkt fordert der Broker den Händler auf, auf sein Konto einzuzahlen, um sein Geld nicht zu verlieren. Geschieht dies nicht, wird die Transaktion geschlossen, wenn der Saldo des Handelskontos 0 erreicht. Es ist auch erwähnenswert, dass die meisten Händler aufgrund der hohen Volatilität des Marktes einen Margin Call erhalten.

Hebelfunktionsprinzip

Beim gehebelten Handel stehen die Höhe des Hebels und das Risikolimit der Handelsplattform in direktem Zusammenhang. Wenn also die Hebelwirkung 1:2 beträgt, wartet der Broker oder die Börse, bis der Verlust 50 % erreicht. Wenn das Verhältnis jedoch 1:3 beträgt, verkauft die Handelsplattform die Vermögenswerte bereits, wenn die Notierungen um 33 % gefallen sind.

Kosten

Drittens ist Leverage eine kostenpflichtige Dienstleistung und je nach Finanzmarkt und auch nach Broker, mit dem Sie handeln, kann der Preis für diese Dienstleistung variieren. Die Ausnahme bilden Transaktionen, die am Tag der Kreditvergabe getätigt werden, wenn es sich um die Börse handelt. In diesem Fall müssen Sie, wenn die Position am nächsten Tag offen bleibt, eine Provision in Form von Zinsen für jeden Tag zahlen, an dem die Position offen bleibt.

Unabhängig davon, auf welchem Markt Sie handeln und welche Strategie Sie verfolgen, müssen Sie bedenken, dass die Höhe der Hebelwirkung nicht nur den potenziellen Gewinn, den Sie erzielen können, sondern auch den potenziellen Verlust, den Sie erleiden können, direkt beeinflusst. Bevor Sie sich mit dem Margenhandel befassen und die Größe des Hebels erhöhen, müssen Sie lernen, wie man im Kassamodus handelt, der im Vergleich zu beispielsweise Futures viel geringere Risiken birgt, falls wir über den Kryptomarkt sprechen, oder den Handel auf einem Kryptomarkt versuchen Demokonto, wenn wir über den Forex-Markt sprechen.

Wie wird die Hebelgröße bestimmt?

Die Hebelwirkung ist ein beliebtes Instrument unter Händlern, die keine Angst haben, Risiken einzugehen, um große Gewinne zu erzielen. Um jedoch zu verstehen, wie viel Leverage Sie haben können, müssen Sie wissen, dass der Wert der Leverage auf der Grundlage mehrerer Faktoren berechnet wird, die unten aufgeführt sind.

Randgröße

Indikatoren wie dieser werden vom Broker für jeden gehebelten Handel berechnet, der von einem Kunden übermittelt wird. Bei der Berechnung der Marge wird der Wert der auf dem Konto des Anlegers gehaltenen Vermögenswerte addiert, wobei nur die liquidesten Vermögenswerte einbezogen werden: Geld und Wertpapiere, die am einfachsten zu verkaufen sind und von jedem Broker online veröffentlicht werden.

Die Marge steigt oder sinkt direkt proportional zum Anstieg oder Rückgang der Gewinne und Verluste. Makler stellen jedoch sicher, dass die Marge nicht unter den Mindestbetrag fällt, der erforderlich ist, um sicherzustellen, dass der Kunde das Darlehen zurückzahlen kann.

Nach folgender Formel ermittelt der Broker die maximale Höhe eines Margin-Darlehens: Dividieren Sie die Margin durch den Instrumentenrabatt und ziehen Sie dann die Höhe der Eigenmittel des Anlegers ab.

Händler-Risikostufe

Der gehebelte Handel hat je nach Risikobewertung des Händlers ein unterschiedliches Risikoniveau.

Die Höhe des Risikos eines Händlers wird in der Regel durch den Broker oder die Börse bestimmt, an der er handelt. Die Leverage-Größe, die der Broker bereit ist, dem Händler zu geben, wird auf der Grundlage vieler Indikatoren bestimmt, darunter die Volatilität des Marktes.

Die Risikostufe ist ein Zahlenwert im Bereich von 0 bis 10, wobei der Wert 10 einem extrem hohen und 0 – einem extrem niedrigen Risiko entspricht. Diese Zahlen sind nicht willkürlich und basieren auf gewissenhaften Berechnungen. Es sollte jedoch klargestellt werden, dass jeder Broker seine eigene Werteskala für diesen Indikator hat. An vielen Kryptowährungsbörsen wird dieser Index beispielsweise von 0 bis 999 berechnet, wobei das Risiko umso geringer ist, je höher die Zahl ist.

Marktvolatilität

Die Volatilität des Marktes ist ein ziemlich typisches Phänomen, das hauptsächlich auf dem Kryptomarkt auftritt. Hohe Vermögensschwankungen vor dem Hintergrund verschiedener Arten von Nachrichten schaffen ein hohes Risiko, Handelskapital zu verlieren, insbesondere wenn der Händler keine Methoden zur Absicherung durch Setzen von Stop-Loss anwendet. Vor diesem Hintergrund beschränken viele Broker den Zugang zu hoher Hebelwirkung in Zeiten hoher Marktvolatilität. Außerdem dient diese Maßnahme oft als Schutzmechanismus, um den Zugang zum Hebelhandel für Händler zu beschränken, die keine Handelserfahrung haben.

Daher ist die Bewertung des Hebels, der von einem Händler verwendet werden kann, ein komplexer Prozess, der viele Parameter für die optimale Korrelation zwischen der Höhe des Risikos und der Höhe des verfügbaren Startkapitals des Händlers berücksichtigt.

Abschluss

Die Hebelwirkung ist ein hervorragendes Instrument zur Steigerung potenzieller Gewinne, das bei professionellen Händlern sehr beliebt ist. Eine große Hebelwirkung in den meisten Finanzmärkten ermöglicht es Ihnen, mit begrenztem Startkapital mehr Freiheit zu erlangen. Auf der anderen Seite sollten Sie sich jedoch unabhängig von der verwendeten Hebelwirkung immer an die Risiken erinnern, die im gleichen Verhältnis zum potenziellen Gewinn stehen, den der Trader erzielen möchte. Die Verwendung einer guten Handelsstrategie, des Geld- und Risikomanagements hilft Ihnen, beim Handel mit allen Vermögenswerten, insbesondere den liquidesten, hervorragende Ergebnisse zu erzielen.

Suchen Sie nach Antworten oder Ratschlägen?

Teilen Sie Ihre Fragen im Formular für eine persönliche Unterstützung

Kontaktiere uns