Warum ist ein AML-Screening wichtig?

Artikel

Geldwäsche, ein schweres Finanzverbrechen, hat in den letzten Jahrzehnten an Bedeutung gewonnen. Die Das Büro der Vereinten Nationen für Drogen- und Verbrechensbekämpfung schätzt, dass die weltweit in einem Jahr gewaschene Geldmenge etwa 800 Milliarden US-Dollar beträgt – 2 Billionen US-Dollar, was 2 bis 5 % davon ausmacht globales BIP. Diese alarmierende Situation hat zur Entwicklung von Richtlinien zur Bekämpfung der Geldwäsche (AML) geführt, wobei die AML-Überprüfung eine entscheidende Rolle bei der Bekämpfung dieser Finanzkriminalität spielt.

Die zentralen Thesen

- Bei der Geldwäsche werden illegal erworbene Gelder durch komplexe Transaktionen verschleiert, sodass illegale Vermögenswerte legitim erscheinen.

- AML-Praktiken wie AML-Screening und Transaktionsüberwachung bekämpfen Geldwäsche und andere Finanzkriminalität und stellen die Einhaltung gesetzlicher Vorschriften und finanzielle Integrität sicher.

- Effektive AML-Regeln kennzeichnen verdächtige Aktivitäten basierend auf dem Risikoprofil Ihres Unternehmens und den Kundentransaktionen. Regelmäßige Updates sind von entscheidender Bedeutung, um mit den Mustern der Finanzkriminalität Schritt zu halten.

Geldwäsche verstehen

Geldwäsche ist der illegale Prozess, bei dem die Herkunft von auf illegale Weise erlangtem Geld verschleiert wird, indem es über eine komplexe Abfolge von Banküberweisungen oder kommerziellen Transaktionen weitergegeben wird. Das ultimative Ziel besteht darin, den illegalen Vermögenswert in sauberes Geld umzuwandeln und ihn auf undurchsichtige und indirekte Weise an den Geldwäscher zurückzugeben.

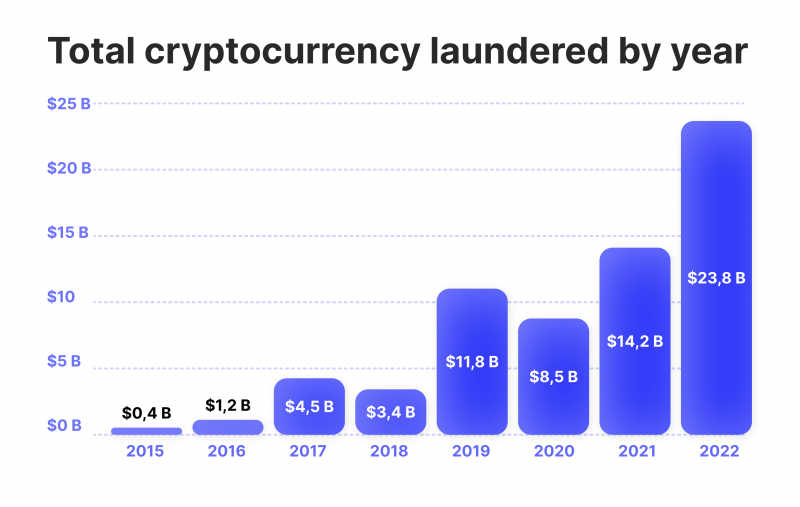

ML ist zu einer weit verbreiteten Praxis in Kryptowährungen geworden. Die Anonymität von Kryptotransaktionen ist zu einem kritischen Ziel für illegale Aktivisten geworden. Dies hat zu Präventionsmethoden wie AML-Screening-Software und Krypto-Transaktionsüberwachungsregeln geführt, die eingesetzt werden, um die Legitimität von Transaktionen sicherzustellen. Beispielsweise könnte jede große und ungewöhnliche Übertragung von Kryptowährungen eine Warnung im System auslösen, die weitere Untersuchungen nach sich zieht.

Was ist AML-Screening?

AML-Screening ist eine Methode zur Risikobewertung bestehender oder potenzieller Kunden eines Unternehmens gemäß AML-Richtlinien. Der Prozess umfasst die Überwachung von Zahlungstransaktionen und stellt sicher, dass Kunden nicht auf Sanktionslisten, PEPs, Sperr- oder Fahndungslisten und unerwünschten Mediendaten aufgeführt sind. Greylists und Blacklists, PEP-Listen und die Durchführung anderer profilbasierter Überprüfungen des Kunden. Diese Analyse wird durchgeführt, um die KYC/AML/CFT-Anforderungen zu erfüllen und um die von Finanzaufsichtsbehörden festgelegten Meldepflichten zu erfüllen.

AML-Screening ist ein wichtiger Bestandteil der von Behörden ausgearbeiteten AML-Vorschriften.

Der Zweck des AML-Screenings

Das Hauptziel der AML-Überprüfung besteht darin, illegale Aktivitäten wie Geldwäsche, Terrorismusfinanzierung und Betrug zu erkennen und zu verhindern. Die AML-Überprüfung wird in der Regel beim Onboarding eines Kunden durchgeführt, um so proaktiv das Auftreten rechtswidriger Aktivitäten zu verhindern.

Darüber hinaus ist das AML-Screening nicht nur eine ideale Praxis, sondern eine zwingende Voraussetzung. Es handelt sich um eine Maßnahme zur Einhaltung gesetzlicher Vorschriften, die sicherstellt, dass Einzelpersonen und Organisationen die AML-Gesetze und Vorschriften einhalten.

Die spezifischen Ziele des AML-Screenings umfassen Folgendes:

- Bereitstellung von Sicherheit und Geborgenheit für alle Beteiligten, einschließlich Einzelpersonen, Organisationen, Kunden und potenzielle Kunden.

- Schutz des Rufs von Unternehmen, die ihre AML-Überprüfungsmaßnahmen gewissenhaft durchführen.

- Durch die Aktualisierung der bei AML-Prüfungen verwendeten Informationen können Unternehmen die sich ändernden gesetzlichen Anforderungen einhalten, wenn Unternehmen zu relevanten Sanktionslisten hinzugefügt werden.

Ein robustes AML-Compliance-Programm sollte diese feineren Details und umfassenderen Funktionen von AML-Überprüfungsprozessen berücksichtigen und letztendlich finanzielle Stabilität, Sicherheit, Vertrauen sowie organisatorische Compliance und Intelligenz gewährleisten.

AML Regeln zur Transaktionsüberwachung: Wie funktioniert der AML-Überprüfungsprozess?

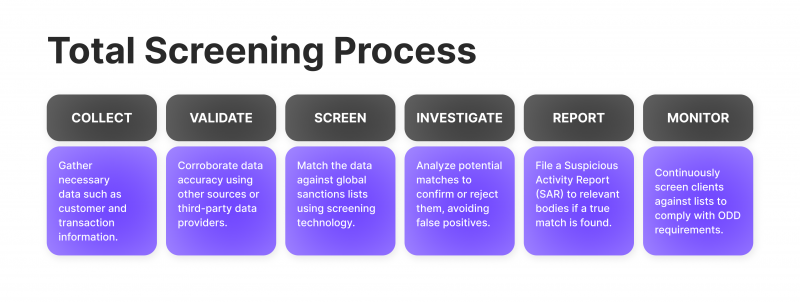

Der AML-Überprüfungsprozess sammelt und prüft Kundendaten, einschließlich Identitäten und Transaktionen. Anhand dieser Daten wird dann ermittelt, ob es sich bei den Kunden um legitime oder potenziell verdächtige Kunden handelt. Dieser Identifizierungsprozess wird in erster Linie durch den Abgleich validierter Kundendaten mit Sanktionslisten von Finanzbehörden oder Regierungsbehörden erreicht.

Wenn ein Unternehmen in einer Branche tätig ist, die durch die AML-Gesetzgebung reguliert wird, sollten sich neue Benutzer, die sich der Website nähern, dem AML-Überprüfungsprozess unterziehen. Die von ihnen übermittelten Registrierungsdaten sollten mit Beobachtungsdatenbanken abgeglichen werden. Wenn die Beobachtungsliste den potenziellen Kunden als bekannten Geldwäscher identifiziert, wäre dies ein Beispiel dafür, dass ein Kunde den AML-Überprüfungsprozess nicht besteht. Im Wesentlichen funktioniert der Prozess optimal, indem umfassende Kundeninformationen eingeholt und mit den zuverlässigsten verfügbaren Datenbanken abgeglichen werden.

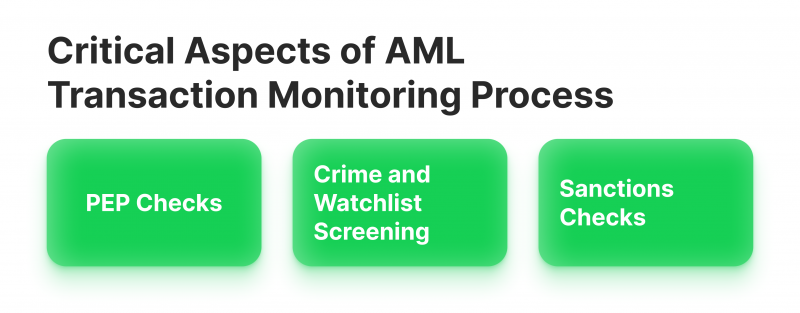

Kritische Aspekte des AML-Transaktionsüberwachungsprozesses

Beim Anti-Geldwäsche-Screening müssen mehrere kritische Aspekte berücksichtigt werden. Sehen wir uns drei Hauptbeispiele an.

PEP-Prüfungen

Politisch exponierte Personen (PEP)-Kontrollen werden durchgeführt, um Personen zu identifizieren, die prominente Positionen in der Regierung oder anderen öffentlichen Sektoren innehaben. Es wird festgestellt, dass diese Personen, einschließlich ihrer nahen Verwandten und Mitarbeiter, aufgrund ihrer politischen Verbindungen, ihres Reichtums und ihres Status eher an Geldwäscheaktivitäten beteiligt sind. PEP-Prüfungen werden durchgeführt, um verdächtige politische Persönlichkeiten zu entlarven und Organisationen dabei zu helfen, die umfassenderen Risiken zu verstehen, die mit dem Umgang mit politisch exponierten Personen verbunden sind.

Kriminalitäts- und Beobachtungslisten-Screening

Bei diesem Verfahren werden die Angaben einer Person mit einer oder mehreren Datenbanken abgeglichen, die Namen von Personen enthalten, die als bekannte oder mutmaßliche Kriminelle registriert sind. Bei der Kriminalitätsprüfung geht es darum, nach Personen zu suchen, von denen Finanzverbrechen wie Geldwäsche bekannt sind oder bei denen der Verdacht besteht, dass sie Finanzverbrechen begangen haben, während bei der Überwachungslistenprüfung nach Personen gesucht wird, die mit risikoreichen Aktivitäten wie der Finanzierung von Terrorismus in Verbindung stehen.

Sanktionsprüfungen

Bei diesen Überprüfungen werden die Angaben einer Person mit speziellen Datenbanken abgeglichen, die sich mit staatlichen Sanktionen befassen. Regierungssanktionen sind Strafen oder restriktive Maßnahmen, die eine oder mehrere Regierungen gegen den Namen einer Person verhängt haben.

Wer sollte ein AML-Screening durchführen?

Abhängig von der örtlichen Gerichtsbarkeit sollte die AML-Überprüfung im Allgemeinen von Unternehmen durchgeführt werden, die sich mit Finanztransaktionen befassen, oder in anderen hochwertigen Branchen, die häufig von Geldwäschern genutzt werden. Organisationen, die für besonders große Geldsummen verantwortlich sind, wie Finanzinstitute, Aktienhändler, Casinos, Devisenunternehmen, Investmentgesellschaften, Versicherungsgesellschaften, Immobilienagenturen und hochwertige Einzelhändler sollten insbesondere ein AML-Screening durchführen.

Unabhängig von der Art Ihrer Organisation ist Ihr Schutz vor Geldwäsche nicht nur ideal; es ist auch eine grundsätzliche Notwendigkeit und eine gesetzliche Anforderung. Wenn Sie sich nicht sicher sind, ob Ihre Organisation ein mögliches Ziel für Geldwäscher sein könnte, sollten Sie beachten, dass sich Geldwäschemethoden weiterentwickeln und dadurch immer mehr ahnungslose seriöse Unternehmen ins Visier genommen werden können.

So richten Sie robuste AML-Transaktionsüberwachungsregeln ein

Die Einrichtung wirksamer Regeln zur Überwachung von AML-Transaktionen erfordert ein umfassendes Verständnis des Risikoprofils Ihres Unternehmens und der Art der Transaktionen Ihrer Kunden. Der erste Schritt besteht darin, eine „normale“ Basis für das Transaktionsverhalten Ihrer Kunden festzulegen. Dies könnte auf der Transaktionsgröße, der Häufigkeit und dem geografischen Standort basieren.

Wenn Sie beispielsweise eine Bank sind und die Mehrheit Ihrer Kunden Einzelpersonen sind, die Inlandstransaktionen im Wert von etwa 1.000 bis 3.000 US-Dollar tätigen, könnte eine Transaktion im Wert von 10.000 US-Dollar oder eine internationale Transaktion im Wert von 5.000 US-Dollar als verdächtig gekennzeichnet werden.

Sobald Sie eine Grundlinie festgelegt haben, können Sie Regeln einrichten, um Transaktionen zu kennzeichnen, die von dieser Norm abweichen. Beispielsweise könnten Sie eine Regel festlegen, um alle Transaktionen über 10.000 $ oder mehrere Transaktionen von demselben Konto mit einem Gesamtwert von über 10.000 $ an einem einzigen Tag zu kennzeichnen.

Eine weitere Regel könnte darin bestehen, jede schnelle Geldbewegung zu kennzeichnen, beispielsweise eine große Einzahlung, gefolgt von einer sofortigen Auszahlung. Dies könnte ein Hinweis auf Layering sein, einer typischen Geldwäschetechnik.

Es ist auch wichtig, Regeln für Transaktionen festzulegen, an denen Hochrisikostandorte beteiligt sind, die für Geldwäsche oder Terrorismusfinanzierung bekannt sind. Beispielsweise könnte eine Regel festgelegt werden, um jede Transaktion zu kennzeichnen, an der Länder beteiligt sind, die auf der Liste der hochriskanten und nicht kooperativen Jurisdiktionen der FATF stehen.

Denken Sie daran, dass diese Regeln regelmäßig überprüft und aktualisiert werden sollten, um mit den sich ändernden Mustern der Finanzkriminalität und Änderungen in Ihrem Kundenverhalten Schritt zu halten. Mit einem robusten AML-Transaktionsüberwachungssystem können Sie diese Regeln anpassen und einen umfassenden Prüfpfad zur Einhaltung gesetzlicher Vorschriften bereitstellen.

Wann ist ein AML-Screening-Bericht über verdächtige Aktivitäten einzureichen?

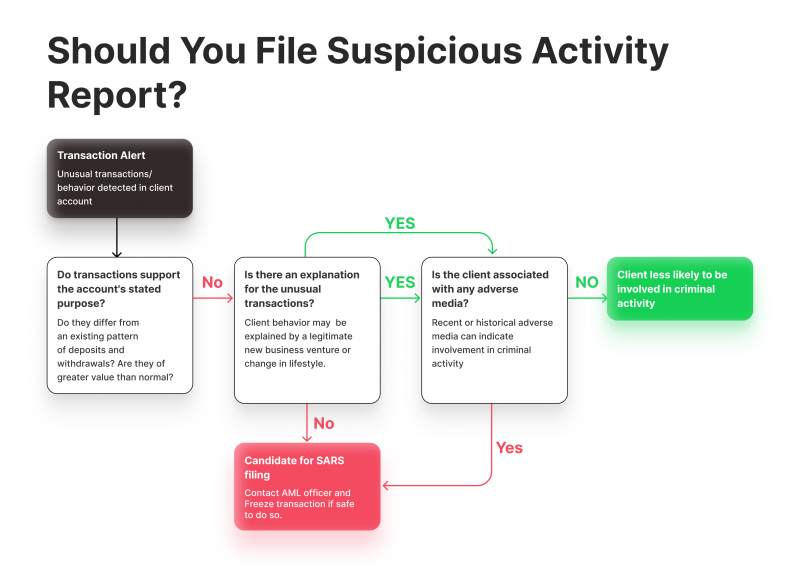

Ein AML Screening Suspicious Activity Report (SAR) sollte eingereicht werden, wenn eine Transaktion oder eine Reihe von Transaktionen verdächtig erscheint oder im Widerspruch zu den bekannten legitimen geschäftlichen oder persönlichen Aktivitäten eines Kunden steht. Dabei kann es sich um eine Transaktion handeln, die erheblich größer als gewöhnlich ist, um einen plötzlichen Anstieg der Transaktionshäufigkeit oder um Transaktionen, die keinen klaren wirtschaftlichen oder rechtmäßigen Zweck haben.

Es ist auch wichtig, das Verhalten des Kunden zu berücksichtigen, beispielsweise die Zurückhaltung bei der Bereitstellung von Informationen oder die Versuche, Meldeschwellen zu umgehen. Denken Sie daran, dass die Entscheidung, eine Verdachtsmeldung einzureichen, auf einem begründeten Verdacht beruhen sollte und dass es immer besser ist, bei potenzieller Geldwäsche oder anderen Finanzverbrechen auf der sicheren Seite zu sein.

Abschließende Bemerkungen

AML-Screening und Transaktionsüberwachung sind wichtige Instrumente im Kampf gegen Geldwäsche und andere Finanzkriminalität. Sie helfen nicht nur dabei, Risiken zu erkennen und zu mindern, sondern tragen auch dazu bei, die Integrität des Finanzsystems aufrechtzuerhalten. Da sich die Technologie ständig weiterentwickelt, entwickeln sich auch die Geldwäschemethoden weiter, so dass es für die AML-Richtlinien unerlässlich ist, Schritt zu halten. Die Zukunft des AML-Screenings und der Transaktionsüberwachung liegt in der Nutzung fortschrittlicher Technologien und robuster regulatorischer Rahmenbedingungen, um eine sichere Finanzlandschaft zu gewährleisten.

Suchen Sie nach Antworten oder Ratschlägen?

Teilen Sie Ihre Fragen im Formular für eine persönliche Unterstützung

Kontaktiere uns