Ihr Leitfaden für den Algorithmischen Handel

Die Finanzmärkte sind schnelllebig, und eine Entscheidung in Sekundenbruchteilen kann über Gewinn oder Verlust bei Ihren Geschäften entscheiden. Im Laufe der Zeit haben Händler mehrere Strategien und Ansätze ausprobiert, um aus dem Markt Kapital zu schlagen und bei jeder Handelssitzung so viel wie möglich zu verdienen. Der Aufstieg der Technologie hat den Händlern das Leben erleichtert, indem sie die notwendigen Tools und Informationen rechtzeitig und übersichtlich zur Verfügung gestellt hat, um mehrere Handelsaufträge auf einmal auszuführen.

Der algorithmische Handel nutzt maschinelle Datenverarbeitung und Informationstechnologie, um schneller und häufiger mit Programmen und Software im Auftrag des Händlers zu handeln. Wir erörtern also den Algo-Handel und einige algorithmische Handelsstrategien mit Beispielen, die Sie heute anwenden können.

Die wichtigsten Erkenntnisse

- Beim algorithmischen Handel werden hochentwickelte Maschinen mit komplexer Programmierung eingesetzt, um im Namen des Händlers an den Finanzmärkten zu handeln.

- Nur wenige Strategien können mit dem algorithmischen Handel kombiniert werden, was den algorithmischen Handel profitabel macht.

- Algorithmen erfordern tiefe Kenntnisse der Programmiersprache, um Codezeilen zu schreiben und das System aufzubauen. Oder ein Händler kann No-Code-Plattformen nutzen, die dabei helfen, algorithmische Handelssysteme auf der Grundlage der Präferenzen des Händlers zu erstellen.

- Der Handel mit Algorithmen ist konsistenter, da dadurch der menschliche Faktor von Verzögerungen oder emotionalen Entscheidungen wegfällt. Dies kann jedoch das menschliche Urteilsvermögen und die Lernkurve beeinträchtigen.

Der algorithmische Handel wurde in den 1970er Jahren ins Leben gerufen, und heute werden rund 70% des Aktienhandels in den Vereinigten Staaten mit Hilfe von Algorithmen abgewickelt.

Was versteht man unter Algorithmischem Handel

Ein Algorithmus ist eine Abfolge von mathematischen und logischen Befehlen, denen der Computer folgt und Entscheidungen trifft, die auf gegebenen Informationen und Umständen basieren, die dem Algorithmus zugeführt werden.

Prozesse werden mit algorithmischen Aufträgen durchgeführt und führen zu einem bestimmten Ergebnis, wenn bestimmte Bedingungen erfüllt sind. Dies gilt für algorithmische Handelsstrategien und ihre Logik, bei denen die Software Handelsaufträge nach bestimmten Anweisungen darüber erteilt, was gehandelt werden soll, wann gehandelt werden soll und wann die Transaktion gestoppt werden soll.

Algorithmischer Handel kann Hunderte von Aufträgen in einer Sekunde ausführen und Aufträge schneller und präziser platzieren als ein Mensch es könnte. Diese Programme berücksichtigen handelsbezogene Informationen und Indikatoren wie Trend, Volumen, Preis und Zeit.

Algorithmische Trader können Algo-Trading-Strategien auf jedem Finanzmarkt und bei verschiedenen Instrumenten umsetzen, einschließlich Spot und Termingeschäften, algorithmischen Handelsstrategien auf dem Aktienmarkt, Forex-Markt, Krypto usw.

Wie der Algo-Handel funktioniert

Normalerweise müssen Entwickler Zeilen von Code schreiben, um ein algorithmisches Handelssystem zu programmieren und dafür zu sorgen, dass es für den Handel gut geeignet ist. Vor allem angesichts der Komplexität der Finanzmärkte ist eine ausgefeilte Programmierung für effiziente algorithmische Handelsstrategien erforderlich.

Sobald Sie diese Handelsalgorithmen laufen lassen, führen sie Handelsaufträge aus, sobald die Kriterien erfüllt sind, und alles, was Sie tun müssen, ist, Ihre Investitionen zu überwachen und im Auge zu behalten.

Betrachten Sie einen Händler, der 10 Aktien an der Börse kaufen möchte. Sie können die folgenden Bedingungen eingeben:

- Kaufen Sie 10 Aktien, wenn der gleitende 20-Tage-Durchschnitt die gleitende 50-Tage-Durchschnittslinie überschreitet.

- Verkaufen Sie 10 Aktien, wenn der gleitende 20-Tage-Durchschnitt unter die 50-Tage-Linie des gleitenden Durchschnitts fällt.

Bei Vorliegen dieser beiden Bedingungen führt die automatisierte Software die angeforderten Aufträge ohne menschliches Zutun und in der Regel schneller aus als manuell erteilte Aufträge.

Algorithmische Handelsstrategien

Diese Programme ermöglichen den automatisierten Handel in verschiedenen Märkten und können mit typischen Methoden kombiniert werden, um die besten Ergebnisse zu erzielen. Lassen Sie uns die besten algorithmischen Handelsstrategien finden, die Sie einsetzen können.

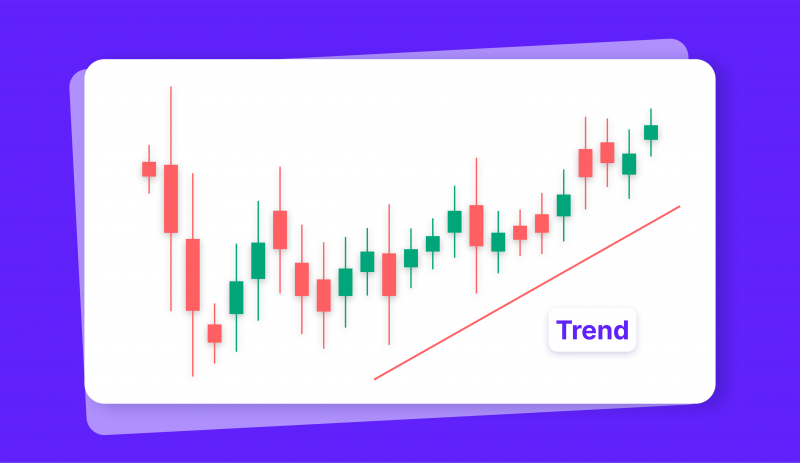

Trendfolgestrategien

Algorithmischer Handel kann mit einer Vielzahl von Strategien umgesetzt werden. Der trendfolgende Ansatz ist jedoch die häufigste und einfachste Art, Algorithmen zu verwenden.

Diese Strategien erfordern keine Preisvorhersage oder Zukunftsanalyse und stützen sich lediglich auf historische Daten, um einen Trend zu erkennen und darauf basierend Entscheidungen zu treffen.

Gleitende Durchschnitte, Preisniveaumoment, Ausbruch und andere technische Indikatoren werden typischerweise bei algorithmischen Forex-Handelsstrategien verwendet, da sie einfach und leicht zu implementieren sind.

Der Algorithmus führt Kauf- oder Verkaufsaufträge aus, sobald sich ein günstiger Preistrend abzeichnet und überwacht die Trendbewegung und -richtung.

Momentum-Handel

Momentum-Trading ist eine sehr verbreitete Praxis für Intraday-Händler, die dazu neigen, Orders noch am selben Tag entsprechend dem Preistrend zu platzieren und zu schließen.

Wie der Name schon sagt, geht es bei dieser Methode darum, dass der Trader den Trend ausnutzt und ihm folgt. Wenn der Aktienkurs stetig steigt, ist das eine gute Gelegenheit, einen Kaufauftrag zu erteilen.

Wenn der Kurs hingegen über ein bestimmtes Niveau hinaus zu fallen beginnt, erteilt der Händler einen Verkaufsauftrag. Da diese Handelsstrategie für die Marktteilnehmer so einfach ist, wird sie von der automatisierten Software viel schneller und genauer umgesetzt.

Inverse Volatilität

Die Strategie der inversen Volatilität wird in der Regel bei börsengehandelten Fonds oder ETF-Märkten eingesetzt, bei denen algorithmische Händler gegen das Portfoliorisiko des ETFs investieren, indem sie sich der Marktvolatilität aussetzen.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Trader, die diese Strategie anwenden, erzielen Gewinne, wenn der Markt eine geringe Volatilität aufweist, da inverse Volatilitäts-ETFs auf Marktstabilität angewiesen sind, und je stabiler der Markt ist, desto höher sind die Gewinne.

Diese Methode kann mit dem Cboe Volatility Index (VIX) zusammengeführt werden, der die Preisvolatilität beispielsweise des S&P 500 Index identifiziert. Dieser Index hilft dem Algorithmus also dabei, die Volatilität zu erkennen, dagegen zu wetten und entsprechend Aufträge zu platzieren.

Indexfonds Neugewichtung

Jeder Fonds hat einen Ausgleichszeitraum, der zu einem bestimmten Zeitpunkt stattfindet. Während der Neugewichtung werden die Instrumente und Handelswerte im Fonds an den Fondsindex angepasst.

Die Dauer der Neugewichtung hängt von vielen Faktoren ab, darunter die Aktivität und die Vermögenswerte des Fonds. In der Regel kann sie mehrere Stunden bis Tage dauern, was eine einzigartige Gelegenheit für Händler darstellt, von der sie profitieren können.

Der Handel während der Neuausrichtung kann zwischen 0,2 % und 0,8 % Rendite bringen, was davon abhängt, wie viele Vermögenswerte vor der Neuausrichtung vorhanden sind.

Der Handel mit algorithmischer Software hilft Händlern, mehrere Kauf- und Verkaufsaufträge schneller zu erteilen, als dies manuell möglich wäre, was überhöhte Renditen bei hoher Geschwindigkeit und minimalem Verlust generieren kann.

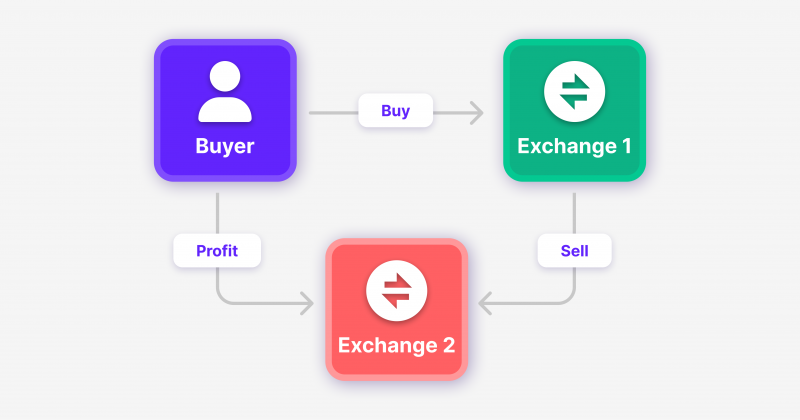

Arbitrage

Arbitrageure profitieren von den kleinen Unterschieden zwischen den Märkten. So kaufen und verkaufen sie kontinuierlich dieselben Vermögenswerte auf verschiedenen Märkten und akkumulieren die Unterschiede zwischen anderen Marktplätzen.

Ein Händler kann zum Beispiel die Aktie eines Telekommunikationsunternehmens an der NYSE für 50 Dollar kaufen und an der LSE für 50,50 Dollar verkaufen und so von den Kurs- und Währungsunterschieden profitieren.

Dieser Handelsprozess erfordert ein Höchstmaß an Genauigkeit und Kenntnis des Marktes, um die Gelegenheit zu erkennen. Daher kann die Kopplung von Arbitrage mit einer algorithmischen Handelsstrategie ausreichende Renditen erzielen.

Dieser automatisierte Handel beruht auf kurzfristigen Aufträgen, die eine automatisierte Handelssoftware mit hoher Geschwindigkeit und Genauigkeit ausführen kann.

Risiko ein/ Risiko aus

Dies ist zwar selbst keine Algo-Handelsstrategie. Sie kann jedoch mit dem algorithmischen Handel kombiniert werden, um angesichts des aktuellen Risikoniveaus in einem bestimmten Markt Entscheidungen zu treffen.

Mit dieser Methode kann ein Händler seine Risikotoleranz entsprechend den Marktmustern ändern. Wenn zum Beispiel ein bestimmter Zeitraum in einem bestimmten Markt ein hohes Risiko aufweist, muss der Anleger das Anlagerisiko senken.

Gleichermaßen ist, wenn der Indikator anzeigt, dass der Markt ein geringes Risiko aufweist, der richtige Zeitpunkt, um risikoreiche Investitionen zu tätigen.

Die Anwendung dieses Indikators allein kann jedoch ineffizient sein, da viele Faktoren, die den Marktmustern zugrunde liegen, wie z.B. globale Ereignisse, die Politik der Zentralbanken, Jahresberichte und weitere Daten, in den Algorithmus eingespeist werden können, um das Marktrisikoniveau zu bestimmen.

Schwarzer Schwan

Die Zeiten, in denen der Markt aufgrund von unkontrollierbaren Ereignissen unvorhersehbar ist, werden als Schwarzer Schwan bezeichnet. Sie treten in der Regel auf, wenn eine globale Krise eintritt und es schwierig wird, die Marktbewegung vorherzusagen.

Bei einem Schwarzen Schwan wird der Markt sehr volatil, und einige Finanzinstrumente wie Optionshandel und Termingeschäfte werden sehr gefragt. Die Finanzkrise 2008 und die Covid-19-Pandemie sind Beispiele für Schwarze Schwäne.

Trader profitieren von der hohen Volatilität in diesen Zeiten und nutzen mehr Handelsmöglichkeiten, insbesondere in Kombination mit dem algorithmischen Handel, um Aufträge schnell und zeitnah zu platzieren.

Mittelwert-Umkehr

Diese Handelsstrategie bezieht sich auf die Tatsache, dass die Preise von Vermögenswerten, nachdem sie sich nach oben und unten bewegt haben, schließlich zu ihrem Durchschnittswert zurückkehren werden, und diese Rückkehr stellt eine gute Handelsmöglichkeit dar.

Wenn also zu erwarten ist, dass eine potenzielle Umkehrung den Trend des Marktpreises nach oben verschiebt, ist es ein guter Zeitpunkt, eine Kauforder auszuführen. Ähnlich verhält es sich, wenn die Umkehrung des Mittelwerts einen rückläufigen Trend auslöst, dann können Anleger Verkaufsaufträge erteilen.

Die Herausforderung besteht jedoch darin, diese Ereignisse zu identifizieren und zu analysieren, wann die Mittelwert-Umkehr stattfinden wird. Deshalb kann der algorithmische Handel dabei helfen, einen riesigen Datensatz zu analysieren, Handelsmöglichkeiten zu bestimmen und entsprechend auszuführen.

Markt-Timing

Den richtigen Zeitpunkt für die Platzierung einer Order zu finden, ist für alle Händler eine Herausforderung, und in der Regel ist es ein Treffer oder ein Fehlschlag. Händler verwenden in der Regel historische Daten oder technische Analysen, um das Allzeittief oder -hoch zu bestimmen, das der Kurs erreichen kann.

Nach der Bestimmung der Allzeitpunkte platziert ein Händler eine Order in der Hoffnung, dass sich der Trend umkehrt, was den perfekten Einstiegszeitpunkt darstellt. Das ist jedoch nicht immer so einfach und viele steigen in den Markt ein, während sich der Preistrend noch bewegt, was zu einem Verlustgeschäft führt.

Daher kann der Einsatz von automatisierten Handelsmaschinen dabei helfen, schnellere und genauere Entscheidungen auf der Grundlage von historischen Daten und Werten zu treffen. Obwohl sie nicht 100%ig genau sind, sind sie in der Regel genauer als die manuelle Auftragsausführung.

Wie beginnt man den algorithmischen Handel?

Traditionell erfordert die Erstellung von Algorithmen das Schreiben von Codezeilen und die Kenntnis von Programmiersprachen wie Python, mit denen sich ausgeklügelte Algorithmen für den Handel entwickeln lassen.

Es gibt jedoch neue Technologien, die eine No-Code-Plattform anbieten, um einen Algorithmus für den Handel zu erstellen, bei dem der Händler keine einzige Code-Zeile eingeben muss.

Daher müsste ein Benutzer die Bedingungen, die erfüllt werden müssen, in den No-Code-Builder eingeben und die richtige Vorgehensweise festlegen.

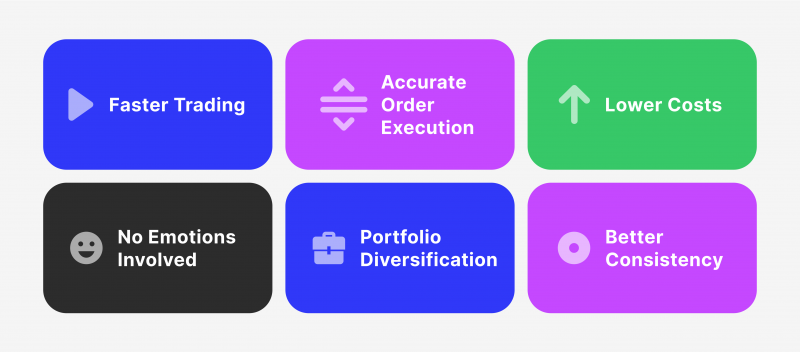

Vorteile des Algorithmischen Handels

Der Handel mit einem Algorithmus ist der perfekte Weg, um Technologie im Handel einzusetzen. Zu den weiteren Vorteilen des algorithmischen Handels gehören die folgenden.

Schnellerer Handel

Algorithmischer Handel nutzt ultraschnelle Maschinen, die viele Daten verarbeiten und Aufträge viel schneller ausführen können als menschliche Händler. Daher können Sie den Hochfrequenzhandel in kurzer Zeit mit minimaler Verzögerung durchführen.

Genaue Order-Ausführung

Abhängig von der Volatilität des Marktes kann die manuelle Platzierung von Aufträgen mit Verlusten verbunden sein. Die wenigen Millisekunden, die zwischen dem Erkennen des Kurswerts, der Auftragserteilung und der tatsächlichen Bearbeitung des Auftrags vergehen, nennt man Slippage. Maschinen können jedoch schnell Aufträge mit minimaler Zeitverzögerung erteilen.

Geringere Kosten

Sie können die Transaktionskosten minimieren, indem Sie mehrere Aufträge miteinander kombinieren. Ein Algorithmus kann Hunderte oder Tausende von Aufträgen gleichzeitig ausführen, was zu niedrigeren Transaktionsgebühren führt.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Es sind keine Emotionen im Spiel

Menschliche Emotionen können sich einmischen und den Händler dazu bringen, Aufträge früher oder ohne sachliche Informationen zu erteilen. Das Fehlen menschlicher Emotionen beim algorithmischen Handel begünstigt jedoch fundierte Entscheidungen.

Portfolio-Diversifizierung

Da Algorithmen dabei helfen, mehrere Aufträge gleichzeitig zu platzieren, ermutigen sie dazu, sich an mehreren Märkten mit verschiedenen Handelsinstrumenten zu engagieren, um das Portfolio des Händlers zu diversifizieren.

Bessere Einheitlichkeit

Algorithmen befolgen jedes Mal die Regeln, es sei denn, der Benutzer ändert sie. Dadurch ist die Auftragsvergabe konsistenter als bei einer manuellen Ausführung.

Nachteile des algorithmischen Handels

Obwohl der algorithmische Handel die ideale Möglichkeit zu sein scheint, sich an den Finanzmärkten zu beteiligen, können Sie mit einigen Nachteilen rechnen.

Übernutzung und Abhängigkeit

Die meisten wohlhabenden Händler haben die Spitze durch Erfahrung und Learning by Doing erreicht. Die übermäßige Abhängigkeit von Technologie und Maschinen kann jedoch das menschliche Urteilsvermögen und Lernen beeinträchtigen.

Menschliches Eingreifen ist nach wie vor erforderlich

Trotz der Vollautomatisierung kann ein manuelles Eingreifen immer noch erforderlich sein, wenn das System ausfällt oder um Trends und Analysen zu überwachen. Das bedeutet also nicht, dass der Mensch überhaupt nicht mehr gebraucht wird.

Es ist jede Menge Backtesting erforderlich

Ob Sie einen Algorithmus von Grund auf neu entwickeln oder eine No-Code-Plattform verwenden, Algorithmen benötigen angemessene Tests, um ihre Effektivität sicherzustellen.

Deshalb müssen die Entwickler die Tests durchführen und verbessern. Außerdem kann es Zeit in Anspruch nehmen, das System nach Ihren Wünschen zu optimieren.

Programmlatenz

Abhängig davon, wie ausgeklügelt der Algorithmus programmiert ist, kann es dennoch zu Latenzen und Verzögerungen kommen. Diese Verzögerungen, selbst wenn es sich nur um einige Sekunden oder Millisekunden handelt, können Ihre Geschäfte erheblich beeinträchtigen.

Abschluss

Algorithmischer Handel, auch Algo-Trading genannt, bedeutet, dass Maschinen und Software eingesetzt werden, um Handelsaufträge im Auftrag von Menschen auszuführen. Dabei handelt es sich um programmierte Software, die sich auf eine Reihe von Regeln und Bedingungen stützt und eine Aktion auslöst, wenn die Kriterien erfüllt sind.

Es gibt eine Reihe von Vorteilen bei der Verwendung von algorithmischen Handelsstrategien, wie z.B. die schnellere und genauere Platzierung von Aufträgen. Außerdem wird das Portfolio durch die Fähigkeit des Algorithmus, viele Orders gleichzeitig zu platzieren, diversifiziert.

Es gibt nur wenige Nachteile, wenn man sich zu sehr auf diese Technologie verlässt, aber der richtige Einsatz mit ausreichendem Hintergrundwissen hilft dem Händler, aus dieser hochentwickelten Lösung Kapital zu schlagen.

Häufig gestellte Fragen

Was ist die beste Strategie für den algorithmischen Handel?

Die algorithmische Trendfolgestrategie ist eine der am häufigsten verwendeten Strategien. Sie nutzt die Maschine, um Trends auf der Grundlage historischer Daten zu erkennen und Marktaufträge zu platzieren, nachdem sie den richtigen Einstiegszeitpunkt bestimmt hat.

Ist der algorithmische Handel einfach?

Der algorithmische Handel erfordert eine komplexe Programmierung. Die Implementierung algorithmischer Handelsstrategien ist jedoch einfach. Sie müssen das Programm lediglich mit Bedingungen und der Vorgehensweise füttern. Zum Beispiel: Wenn X erfüllt ist, dann führe Y aus.

Wie beginne ich mit dem algorithmischen Handel?

Lernen Sie die Finanzmärkte kennen, wie sie funktionieren und welche Faktoren die Kurse beeinflussen. Auch wenn Sie sich auf das automatisierte Programm verlassen, müssen Sie über umfassende Kenntnisse verfügen. Erstellen Sie dann entweder den Algorithmus, wenn Sie über ausreichende Programmierkenntnisse verfügen, oder besorgen Sie sich eine No-Code-Plattform, um den von Ihnen gewünschten Algorithmus zu erstellen. Legen Sie anschließend die Bedingungen fest und bestimmen Sie, was der Algorithmus für Sie handeln soll, und überwachen Sie, wie Ihre Transaktionen ausgeführt werden.

Wie erfolgreich ist der algorithmische Handel?

Die schnelle und präzise Auftragsausführung des algorithmischen Handels macht ihn recht erfolgreich. Dies liegt an der Möglichkeit, viele Aufträge gleichzeitig und mit minimalen Verzögerungen zu platzieren. Allerdings können einige Störungen, Latenzzeiten oder Ausfälle den Erfolg Ihrer Transaktionen erheblich beeinträchtigen.