10 Mejores Indicadores de TradingView para Tomar Decisiones Comerciales Sabias en 2024

Los comerciantes necesitan muchos recursos y herramientas para hacer predicciones audaces y generar ingresos. Debido a su extenso conjunto de funciones y variedad de capacidades, TradingView es un software de gráficos confiable que los comerciantes utilizan. Como afirma el sitio web, 60 millones de comerciantes lo están usando, y este número es una declaración en sí misma.

Tomar decisiones correctas requiere el uso de los indicadores adecuados. Pueden proporcionar información valiosa sobre los cambios de precios, las tendencias del mercado y las posibles oportunidades comerciales. Examinaremos los mejores indicadores de TradingView que pueden mejorar tus tácticas comerciales.

Puntos clave

- Para respaldar varios métodos de trading, TradingView proporciona una gama de herramientas de gráficos, lo que mejora la toma de decisiones.

- Los indicadores comunes que los traders utilizan para encontrar tendencias, puntos de entrada y salida incluyen promedios móviles, RSI y MACD.

- Predecir la volatilidad del mercado y las posibles fluctuaciones de precios se simplifica utilizando herramientas como las Bandas de Bollinger y el Perfil de Volumen.

Técnicas de gráficos en TradingView

El análisis técnico no está completo sin los gráficos, que proporcionan a los comerciantes una representación visual de los movimientos de precios que ayudan en la toma de decisiones. Existen muchos métodos de gráficos en TradingView, todos diseñados para adaptarse a varias inclinaciones y estilos comerciales. Antes de discutir algunos indicadores, veamos algunas técnicas de gráficos.

Gráficos de velas

Como su principal herramienta, los analistas técnicos utilizan gráficos de velas, que muestran los valores de apertura, máximo, mínimo y cierre de un activo durante un período determinado. Con la ayuda de cada indicación del movimiento de precios de una vela, los comerciantes pueden detectar patrones y anticipar futuras tendencias del mercado.

Gráficos de líneas

Los gráficos de líneas ofrecen una perspectiva simplificada del movimiento de precios al unir los precios de cierre con una línea continua. Este gráfico es perfecto para ver patrones más grandes sin la complejidad de los datos detallados de precios.

Gráficos de barras

Los gráficos de velas y los gráficos de barras son similares en que muestran el precio de cierre y el rango entre los valores altos y bajos utilizando barras verticales. Este gráfico facilita ver cómo cambian los precios con el tiempo.

Gráficos Kagi

Los gráficos Kagi ignoran el tiempo en favor del movimiento de precios. Este tipo de gráfico es útil para determinar niveles de soporte y resistencia, así como cambios en el sentimiento del mercado.

La línea ascendente o descendente actual de un gráfico Kagi permanecerá en su lugar mientras los precios sigan su trayectoria actual. No obstante, una línea horizontal indica un cambio en la dirección del precio cuando cambia en una cantidad predeterminada según lo decida el comerciante. Se forma una nueva línea en la otra dirección, terminando en el precio de cierre más reciente.

Se pueden dibujar cinco tipos de líneas diferentes en un gráfico Kagi:

- Líneas ascendentes, también llamadas líneas Yang, surgen durante una tendencia alcista.

- Líneas descendentes o líneas Yin se generan cuando hay una tendencia a la baja.

- Líneas ascendentes proyectadas indican una posible tendencia ascendente basada en el precio actual en un contexto intradía y se dibujan antes de que se confirme el precio de cierre.

- Líneas descendentes proyectadas se basan en el precio actual antes de que se decida el precio de cierre. Al igual que las líneas proyectadas, estas líneas sugieren una posible tendencia bajista durante el trading intradía.

- Cuando la dirección de una línea cambia, se dibujan líneas horizontales. Se llama hombro cuando una línea ascendente cambia a una línea descendente. Por otro lado, una cintura es la línea horizontal que resulta de una línea descendente a una línea ascendente.

Gráficos Renko

Los gráficos Renko solo muestran los cambios de precios, ignorando también el volumen y el tiempo. Al eliminar pequeños movimientos de precios, ayudan a los comerciantes a ver patrones del mercado y posibles reversiones. La palabra “Renko” proviene de la palabra japonesa “renga”, que significa “ladrillos” y describe con precisión la construcción de estos gráficos. Los ladrillos componen cada gráfico, y su construcción se basa en movimientos de precios particulares.

El procedimiento para crear barras Renko es simple. Cuando el precio sube o baja por encima del ladrillo anterior en una cantidad mayor que el “tamaño del ladrillo” especificado por el usuario, se agrega un nuevo ladrillo al gráfico.

Sin embargo, los nuevos ladrillos solo se agregan cuando el movimiento del precio es igual o superior al “tamaño del ladrillo”. La aparición de un nuevo ladrillo solo ocurrirá cuando el precio cierre en o por encima de $56 o en o por debajo de $50.

Por ejemplo, si el tamaño del ladrillo se establece en dos puntos y el último ladrillo refleja valores de $52 a $54. El ladrillo nuevo indicaría un cierre en $56, incluso si el precio termina en $57.

Para la colocación de ladrillos, existen dos pautas principales:

- Los ladrillos deben colocarse con sus esquinas siempre en contacto.

- En una columna vertical en particular, solo puede haber un ladrillo presente.

Los gráficos Renko de TradingView producen cuatro tipos diferentes de ladrillos:

- Ladrillos ascendentes se crean en la parte superior del ladrillo anterior.

- Debajo del ladrillo anterior, hay ladrillos descendentes.

- Ladrillos ascendentes proyectados indican la posibilidad de un avance ascendente basado en el costo actual.

- Ladrillos descendentes proyectados se basan en los patrones de precios actuales antes de determinar el precio de cierre. Al igual que los ladrillos proyectados ascendentes, estos ladrillos sugieren un posible movimiento descendente durante el trading intradía.

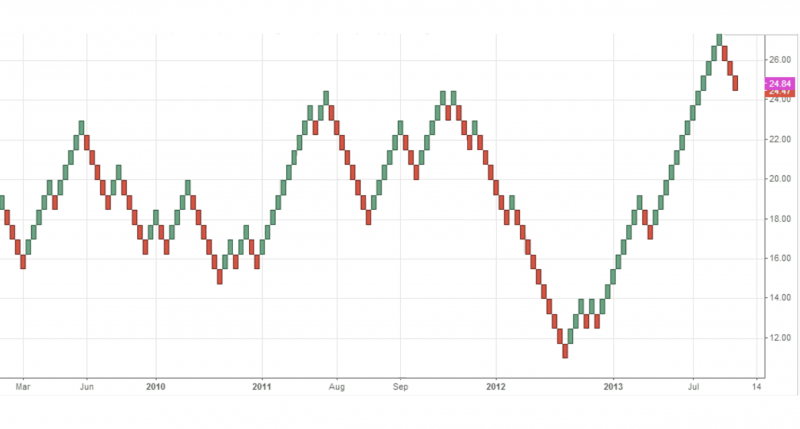

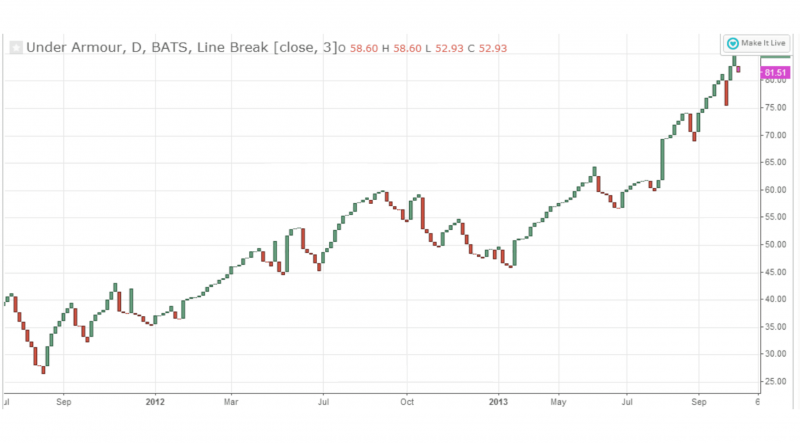

Gráficos de ruptura de líneas

Estos gráficos ilustran posibles reversiones de tendencia basadas en movimientos de precios en lugar de intervalos de tiempo. Son útiles para los traders que intentan medir la volatilidad del mercado y detectar cambios.

Al igual que los gráficos Kagi y Renko, los gráficos de ruptura de líneas son un tipo de gráficos japoneses donde el enfoque está únicamente en los cambios de precios y se ignoran los intervalos de tiempo. Una secuencia de líneas compone estos gráficos. Las líneas ascendentes denotan precios en alza y las líneas descendentes denotan precios en baja. El parámetro “Número de líneas” definido por el usuario es un componente crucial de los gráficos de ruptura de líneas.

Para que el gráfico funcione, se comparan los precios de cierre de la línea anterior y los precios de cierre de las líneas actuales. Una configuración popular es el “Ruptura de 3 líneas”, que compara el precio de cierre del período actual con el precio de cierre de los dos anteriores.

Se dibuja una línea ascendente si el precio actual es más alto y una línea descendente si es más bajo. Sin embargo, no se agrega una nueva línea al gráfico si el precio de cierre de la sesión actual coincide con el de la anterior o si el cambio no es lo suficientemente sustancial como para indicar una reversión.

2011 fue el año de fundación de TradingView. Londres es la sede de TradingView para el mercado europeo y Nueva York es su oficina principal.

Desglosando los 10 mejores indicadores de TradingView

Encontrar el indicador más preciso en TradingView es crucial para el análisis de los movimientos del mercado y la toma de decisiones. Apoyan la interpretación de los datos del mercado, la evaluación de tendencias y la identificación de posibles ubicaciones de entrada y salida. Entonces, comencemos.

1. Promedios móviles

Los instrumentos fundamentales llamados promedios móviles se utilizan para suavizar los datos de precios durante períodos predeterminados para detectar tendencias. Principalmente, son de dos tipos:

Promedio móvil simple (SMA) → El SMA determina el precio promedio durante un período especificado. El promedio se actualiza continuamente cuando hay nuevos datos disponibles. Ofrece señales para posibles entradas o salidas del mercado y ayuda a determinar la dirección de la tendencia y los niveles de soporte y resistencia.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Promedio móvil exponencial (EMA) → El EMA es más sensible a los cambios recientes en el mercado ya que da mayor peso a los precios actuales. Se calcula con un multiplicador que modifica el peso asignado a los puntos de datos más recientes según el tiempo elegido. Ya sea para identificar cambios en una tendencia o para decidir si operar, el EMA es útil.

Al mitigar las fluctuaciones de precios, ambas variedades de promedios móviles ayudan a los comerciantes a identificar posibles puntos de reversión y dirección de tendencia.

Supongamos que estás monitoreando el precio de una moneda. Decides emplear un SMA de 5 días para suavizar las fluctuaciones de precios. El día 1, el precio era $20,000. El día 2, era $22,000, el día 3 – $24,000, el día 4 – $25,000 y el día 5 – $23,000.

Los precios de los cinco días anteriores se suman y se dividen por cinco para determinar el SMA: el SMA es de $22,800, o ($20,000 + $22,000 + $24,000 + $25,000 + $23,000) / 5.

Esto indica que el precio promedio de la moneda en los últimos cinco días fue de $22,800. El cálculo se puede realizar diariamente, obteniendo un nuevo valor de SMA cada vez que haya nuevos datos de precios disponibles.

Un EMA de 5 días sería un cálculo más complicado que daría más peso a los valores actuales. Por ejemplo, el EMA reaccionaría a un nuevo precio con más fuerza que el SMA si el precio el Día 6 fuera de $26,000.

2. Precio promedio ponderado por volumen (VWAP)

Un método llamado Precio promedio ponderado por volumen (VWAP) determina el precio promedio de un activo durante un día de negociación ponderándolo según el volumen de negociación. El VWAP es especialmente útil para el trading intradía, ya que ofrece un punto de referencia para comparar el precio actual con el precio promedio del día.

El VWAP ayuda a identificar la tendencia actual del mercado y la fuerza de la presión compradora o vendedora. Los precios por debajo del VWAP sugerirían presión de venta, mientras que los precios por encima podrían sugerir presión de compra.

Indicar si el precio actual es favorable en comparación con el precio promedio ponderado por volumen ayuda a los comerciantes a tomar mejores decisiones. Esto es importante porque permite a los comerciantes ejecutar operaciones en niveles ventajosos.

Supongamos que estás operando una moneda. Su volumen y precio cambian durante el día. El indicador VWAP determina el precio promedio ponderado por la actividad comercial.

Supongamos que el VWAP de esta moneda al mediodía es de $10. Teniendo en cuenta el volumen de cada operación, esto indica que el precio promedio de cada moneda negociada antes del mediodía era de aproximadamente $10.

La moneda se negocia por encima del VWAP si su precio actual es de $12. Dado que el precio actual supera el precio promedio ponderado por volumen, esto podría indicar presión compradora. Por otro lado, si fuera de $8, estaría por debajo del VWAP, lo que sugiere que habría presión de venta.

3. Índice de fuerza relativa (RSI)

Un oscilador de momento llamado RSI mide qué tan rápido y cuánto cambian los precios para determinar si un mercado está sobrecomprado o sobrevendido. Se muestra un gráfico de líneas RSI con un rango de 0 a 100.

El RSI de un activo nos dice si ha sido sobrecomprado (generalmente un RSI superior a 70) o sobrevendido (un RSI inferior a 30). Identificar posibles posiciones de entrada y salida puede ayudar a señalar futuras reversiones o correcciones de tendencias.

El RSI mejora la capacidad de los comerciantes para tomar decisiones comerciales oportunas al identificar posibles reversiones de tendencias y posiciones sobrecompradas o sobrevendidas.

Supongamos que has estado operando con la moneda durante unos días y su precio ha aumentado gradualmente. En este momento, su RSI es 80. Esto sugiere que la moneda está en el área de sobrecompra.

Un puntaje RSI de 80 indica una probabilidad sustancial de una corrección de precios o retroceso porque el precio ha aumentado rápidamente. Aunque no garantiza una disminución del precio, esto sugiere precaución. Antes de decidir comprar más, un comerciante podría considerar tomar ganancias o reducir su posición en anticipación de una posible disminución del precio.

Por el contrario, una situación de sobreventa estaría indicada si el RSI de la moneda fuera 25. Esto puede indicar que el precio es un buen momento para comprar porque puede estar descontado. El RSI debe utilizarse en combinación con otros indicadores técnicos para validar posibles señales comerciales.

4. Convergencia/divergencia de medias móviles (MACD)

Las EMAs son utilizadas por el indicador de momento que sigue la tendencia conocido como MACD para medir el impulso del mercado. La línea MACD se genera midiendo la diferencia entre la EMA de 12 periodos y la EMA de 26 periodos. Conocida como la línea de señal, una EMA de nueve periodos de la línea MACD ayuda a crear señales de compra o venta.

Los comerciantes usan MACD para identificar cambios en las tendencias y el impulso. Cuando la línea MACD cruza por encima de la línea de señal, ocurren señales de compra, y cuando cruza por debajo, aparecen indicaciones de venta.

Mediante cruces entre la línea MACD y la línea de señal, MACD facilita decisiones comerciales estratégicas al proporcionar señales de compra y venta accionables.

Supongamos que estás operando con la moneda y decides utilizar MACD para ayudar a identificar posibles oportunidades de compra y venta.

En este momento, la línea de señal está por encima de la línea MACD. Esto podría indicar una tendencia bajista o una disminución del precio de la moneda. Sin embargo, la línea MACD parece estar a punto de cruzar por encima de la línea de señal y está comenzando a aplanarse.

Podría considerarse una indicación positiva, lo que sugiere un posible movimiento ascendente del precio si la línea MACD cruza por encima de la línea de señal. Este podría ser un buen momento para pensar en comprar la moneda.

5. Bandas de Bollinger

Las Bandas de Bollinger comprenden dos bandas posicionadas dos desviaciones estándar por encima y por debajo de la línea central, que es un SMA de 20 periodos.

Estas bandas indican posibles situaciones de sobrecompra o sobreventa y cuantifican la volatilidad del precio. El precio se acerca a la banda inferior, lo que podría sugerir condiciones de sobreventa, mientras que el precio se acerca a la banda superior, lo que podría indicar condiciones de sobrecompra.

Las Bandas de Bollinger muestran cambios en la volatilidad del mercado y posibles extremos de precios, lo que ayuda a los comerciantes a anticipar rupturas o reversiones de precios.

Las Bandas de Bollinger se están expandiendo más y el precio de tu moneda elegida ha estado subiendo rápidamente. Esto sugiere que la volatilidad del mercado está aumentando. El precio de la moneda se está acercando a la banda superior de Bollinger, lo que indica que puede haber una situación de sobrecompra. Esto puede indicar una posible reversión o corrección del precio.

Sin embargo, si el precio de la moneda se estaba acercando a la banda inferior de Bollinger y las bandas se estaban acercando entre sí, esto puede ser una señal de una situación de sobreventa inminente. Se podría considerar esto como una posible oportunidad de compra.

6. Perfil de volumen

El indicador Perfil de Volumen muestra la cantidad de negociación durante un período determinado en diferentes puntos de precio. Cada barra horizontal mostrada a lo largo del costado del gráfico de precios representa el volumen negociado a un precio específico.

Este indicador utiliza la concentración de volumen de negociación para determinar los niveles necesarios de soporte y resistencia.

El Perfil de Volumen ayuda a los comerciantes a comprender el interés del mercado e identificar posibles puntos de inflexión en la acción del precio al revelar niveles críticos de actividad del mercado.

Supongamos que estás operando con la moneda y deseas saber dónde tuviste la mayor actividad de compra y venta durante el día.

Para ver estos datos visualmente, utiliza el indicador Perfil de Volumen. El indicador alrededor del nivel de precio de $5 muestra una barra grande y ancha. Esto sugiere que se intercambió una cantidad significativa de la moneda a este precio. Tanto los compradores como los vendedores están interesados en este rango de precios.

Dependiendo de la dirección del mercado, el precio de la moneda puede encontrar resistencia o soporte si vuelve a acercarse al nivel de $5. Esto se debe a que muchos comerciantes han comprado o vendido a este precio en el pasado, y sus órdenes pueden afectar la dinámica del mercado hoy en día.

7. Nube de Ichimoku

Cinco componentes comprenden el indicador conocido como Nube de Ichimoku: la Línea Base, la Línea de Conversión, el Span Líder A, el Span Líder B y el Span Rezagado. Estos componentes forman una “nube” que predice futuros niveles de soporte y resistencia.

La Nube de Ichimoku ofrece una vista integral de las tendencias del mercado, el impulso y los niveles significativos de soporte y resistencia. Ayuda a los comerciantes a evaluar el estado general del mercado y a prever futuras fluctuaciones de precios.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Con su visión amplia de la dinámica del mercado, la Nube de Ichimoku permite a los comerciantes identificar rápidamente áreas necesarias de soporte y resistencia, así como la dirección de la tendencia del mercado. Si deseas comprender la tendencia de precios de la moneda y los posibles cambios futuros, usar el indicador Nube de Ichimoku podría ser tu opción.

Puedes ver una nube verde usando la Nube de Ichimoku. Esto generalmente denota una tendencia positiva, lo que implica que probablemente se avecinan más aumentos de precios. La indicación positiva se fortalece por el hecho de que el precio está actualmente por encima de la nube.

Además, el precio está por encima de los indicadores principales, o Span Líder A y B, lo que sugiere que es posible un movimiento ascendente. Puedes utilizar esta información para tomar decisiones comerciales más inteligentes al identificar posibles niveles de soporte y resistencia.

8. Volumen en balance (OBV)

El Volumen en balance, OBV, es un indicador acumulativo. Se creó para monitorear el flujo de volumen y predecir cambios en los precios de las acciones.

El OBV se utiliza para validar las tendencias de precios y detectar posibles reversiones al analizar la correlación entre el flujo de volumen y el movimiento de precios. Se suma en los días en que el volumen sube, y en los días en que baja, se resta.

Al examinar si el volumen está entrando o saliendo de un activo específico, OBV puede indicar la fuerza o debilidad de los movimientos de precios. Esta es una herramienta esencial para las técnicas comerciales, ya que puede ayudar a los comerciantes a proyectar futuras fluctuaciones de precios.

Si deseas saber cómo agregar indicadores en TradingView, ve al menú “Indicadores”, escribe “Volumen en balance” y elígelo de la lista para agregar el indicador OBV a TradingView. Ve al gráfico, coloca el cursor sobre el nombre del indicador en la parte superior y selecciona el ícono “x”. Así es como se eliminan los indicadores en TradingView.

9. Supertrend

Una herramienta de seguimiento de tendencias que se adapta a la volatilidad del mercado es el indicador Supertrend. Se representa como una línea que puede determinar la tendencia dominante en el gráfico de precios.

Supertrend se utiliza principalmente para identificar puntos de entrada y salida comerciales y la dirección de la tendencia del mercado. Se dice que el mercado está en una tendencia alcista cuando el precio está por encima de la línea Supertrend y en una tendencia bajista cuando está por debajo.

Permanecer en el lado correcto de la tendencia se simplifica con Supertrend, que facilita el proceso de detectar la tendencia del mercado. Además, se puede usar junto con otros indicadores para mejorar las tácticas comerciales.

10. Puntos de pivote

Los Puntos de pivote determinan precios utilizando datos comerciales históricos, incluidos precios altos, bajos y de cierre. Estos niveles representan posibles lugares de resistencia y soporte donde el precio podría revertirse o superarse.

Los comerciantes usan Puntos de pivote para detectar reversiones del mercado y predecir futuros movimientos de precios. Debido a que ofrecen niveles de precios precisos y prácticos, estos puntos son útiles para determinar niveles de stop-loss y toma de ganancias.

Al proporcionar un método simple para identificar Puntos de pivote en el mercado, los comerciantes pueden planificar operaciones más fácilmente con procedimientos claros de entrada, salida y gestión de riesgos.

Conclusión

Elegir los mejores indicadores de TradingView es esencial para que coincidan con tu enfoque y estilo comercial únicos. Deberías experimentar con varios indicadores para determinar cuáles ofrecen la información más útil para tus necesidades particulares. Combinar diferentes indicadores puede mejorar el análisis y proporcionar una visión más completa que podría ayudarte a tomar mejores decisiones.

Artículos recomendados

Noticias recientes