Conociendo el potencial de los sistemas alternativos de trading (ATS)

Artículos

El sector del trading ha alcanzado volúmenes sin precedentes en 2023. Las innovaciones digitales relacionadas con las bolsas digitales, brókers prime y las aplicaciones de conectividad han conseguido reducir las barreras de negociación en todo el mundo. La industria del trading global nunca había sido tan accesible y eficiente para todas las partes implicadas.

Sin embargo, en determinadas circunstancias, usar bolsas estandarizadas y plataformas de negociación convencionales no siempre es lo mejor, ya que a menudo pueden ser restrictivas. Esto es especialmente cierto en el caso de operaciones de gran volumen realizadas por grandes empresas e instituciones financieras. Debido a esto, los sistemas alternativos de trading (ATS, por sus siglas en inglés) han surgido como una gran alternativa.

Datos clave

- Los sistemas alternativos de trading son entornos privados de negociación construidos para negociar grandes volúmenes.

- Las plataformas ATS sólo están disponibles para clientes empresariales que deseen ejecutar operaciones en bloque fuera del entorno estándar de trading.

- Las plataformas ATS son anónimas, a menudo más baratas y rápidas que sus homólogas tradicionales.

- Aunque los ATS son totalmente legales, son susceptibles a la manipulación de precios debido a su falta de transparencia.

¿Qué es un sistema alternativo de trading?

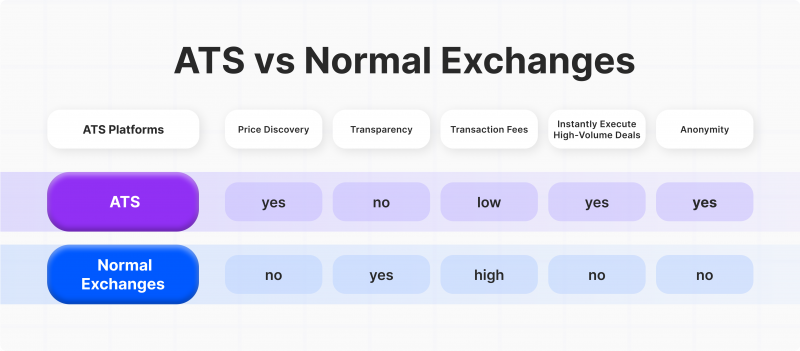

Un sistema alternativo de trading (ATS), como su nombre indica, es una alternativa a las bolsas tradicionales. Los ATS renuncian a la necesidad de centralización, supervisión y presencia de intermediarios, algo prácticamente obligatorio en los espacios bursátiles convencionales.

Antes de la creación de las plataformas ATS, NYSE y NASDAQ eran los líderes indiscutibles del mercado, lo que creaba un oligopolio perjudicial en cuanto al trading. Por ello, se crearon alternativas de negociación automatizada para contrarrestar esta situación y evitar el dominio de una única plataforma bursátil. Aparte de su naturaleza entre pares, las plataformas ATS son también muy flexibles, cuentan con amplias fuentes de liquidez y periodos de ejecución exponencialmente más rápidos. Los ATS están menos reguladas y estandarizadas, lo que puede dar a los inversores mayor libertad para crear sus propios contratos personalizados.

Así pues, los sistemas alternativos de trading son bastante populares en los entornos modernos, ya que las empresas y los grandes inversores los utilizan para evitar las limitaciones de las bolsas estándar. Sin embargo, la falta de prácticas normalizadas y de supervisión reglamentaria introduce su propio conjunto de retos e inconvenientes.

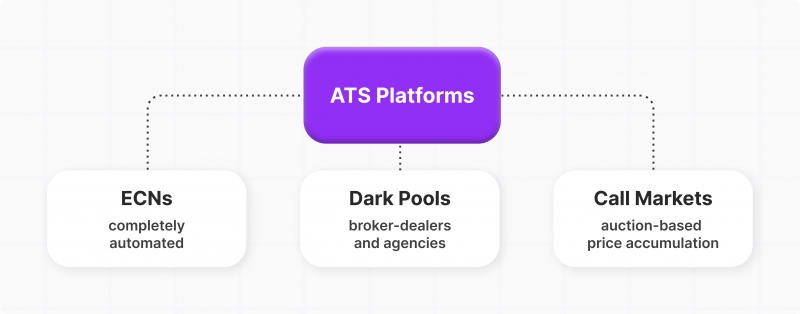

Diferentes tipos de sistemas alternativos de trading

Los mercados alternativos existen desde la década de 1970 y se han ramificado en diversas versiones, que presentan distintas ventajas, grados de personalización y funcionalidades generales. Aunque el principio general de los sistemas alternativos de trading es válido para todas las variantes que se presentan a continuación, es fundamental comprender sus diferencias.

Redes de comunicación electrónica (ECNs)

Las ECNs son las plataformas ATS más antiguas y fiables del mercado. En la década de 1970, el gobierno de EE.UU. permitió la creación de bolsas automáticas reguladas sin intervención humana fuera del soporte técnico. Las ECNs pronto se hicieron muy populares entre los inversores más prominentes que querían realizar operaciones de forma rápida, eficiente y sin los efectos dominó que persisten en las bolsas estándar.

El efecto dominó en el trading es un fenómeno que se produce cuando se emite un gran volumen de acciones en una plataforma bursátil estándar. Aunque el proceso puede transcurrir sin problemas en algunos casos, a veces la emisión de grandes volúmenes puede provocar oscilaciones sustanciales de los precios debido al cambio en las estrategias de los operadores.

Esto se debe a que distintos operadores compran grandes volúmenes de acciones en momentos diferentes. Algunas veces, el efecto dominó puede favorecer a una empresa, pero a la mayoría de las empresas no les gusta correr este riesgo con operaciones delicadas. Las ECNs son una herramienta perfecta para evitar el efecto dominó y permiten a las empresas vender grandes volúmenes de acciones nuevas sin problemas ni complicaciones. El único inconveniente considerable de las ECNs es la comisión por transacción definida automáticamente por la plataforma, la cual puede llegar a tener un valor elevado.

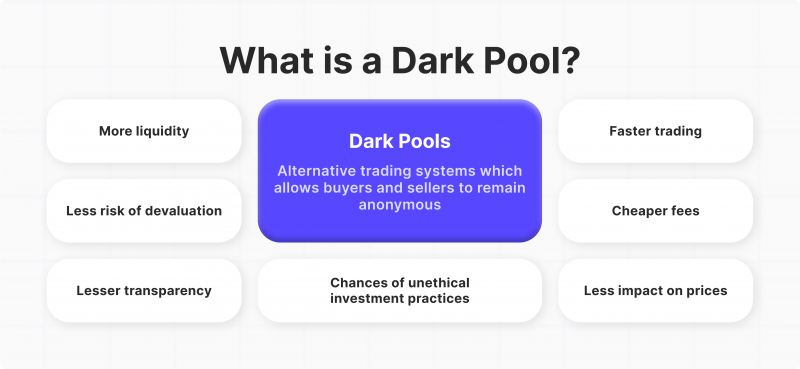

Los Dark Pools y las redes de cruce

Los dark pools son las versiones más secretas y anónimas de los ATS. También se consideran bastante controvertidas debido a su falta de transparencia. Los dark pools permiten a los grandes operadores y empresas realizar operaciones entre iguales prácticamente fuera del mercado normal. Estas operaciones no repercuten directamente en el mercado abierto y, en su mayor parte, se ocultan al público.

A pesar de la falta de información y del elevado secretismo, los dark pools son totalmente legales y están regulados por la SEC. Existen diversas variantes de dark pools, entre las que se incluyen las versiones que pertenecen a brókers y centros bursátiles. Las primeras son la mejor opción para las empresas e inversores que desean fijar precios favorables. Por otro lado, las que son propiedad de centros bursátiles usan los precios estandarizados del mercado para ejecutar las operaciones en el dark pool.

Los dark pools son accesibles principalmente a través de las redes de cruce, que suelen estar automatizadas y permiten a los operadores casar órdenes sin mostrar las operaciones públicamente. Las redes de cruce contribuyen significativamente a la desigual y a menudo empañada reputación de los dark pools, pero también proporcionan una ventaja única a los operadores a gran escala para ejecutar órdenes de forma eficiente.

El principal atractivo de los dark pools es su total anonimato y su rápida ejecución de órdenes para las operaciones a gran escala. El deslizamiento y la caída de los precios son riesgos muy presentes para las empresas que desean vender millones de acciones rápidamente. Los dark pools permiten a las empresas privadas minimizar este riesgo y ejecutar una operación de emisión de acciones sin sorpresas desagradables.

Mercados Call

Por último, los mercados Call se asemejan bastante a un sistema de subasta al momento de determinar los precios y crear un equilibrio entre la oferta y la demanda para los operadores dentro del entorno de negociación ATS. Los mercados Call dependen en gran medida de los subastadores, que determinan la acumulación de precios de oferta y demanda y proporcionan precios justos para el ecosistema ATS cerrado.

A diferencia de las subastas ordinarias, los mercados Call están diseñados para beneficiar a todas las partes implicadas y crear un precio óptimo mediante la agregación de todas las órdenes y solicitudes. Los mercados Call son grandes potenciadores de la liquidez, ya que proporcionan un amplio apoyo a compradores y vendedores que podrían tener dificultades para realizar operaciones a gran escala en los mercados bursátiles ordinarios.

Los ATS se introdujeron por primera vez en la década de 1970 con la misión de liberar el mercado bursátil de la presencia dominante del NYSE y NASDAQ.

Ventajas y desventajas de utilizar ATS

Operar en ATS se ha convertido en una alternativa viable a las operaciones bursátiles convencionales, lo que le ha valido una posición única en el mercado de activos negociables. Sin embargo, es necesario comprender cuidadosamente los pormenores financieros de los ATS, ya que benefician a un nicho específico de operadores a gran escala.

Menores costes por transacción y mayor liquidez

En la mayoría de los casos, los sistemas alternativos de trading presumen de comisiones significativamente más bajas que las bolsas tradicionales, ya que no hay necesidad de enrutar o procesar las órdenes a través de una autoridad central. Las plataformas ATS son principalmente soluciones entre pares, lo que elimina la necesidad de un intermediario y contribuye a reducir las comisiones de negociación. Las ECN son esencialmente la variante más cara de las plataformas ATS, ya que cobran comisiones basadas en el número de transacciones.

Los dark pools y los mercados Call son considerablemente más baratos, pero los precios pueden variar en el caso de operaciones de gran volumen. En la mayoría de los casos, los operadores de ATS hacen malabares con distintas variantes de sistemas alternativos para determinar el mejor precio posible para sus operaciones. Independientemente del precio, todas las plataformas ATS comparten la ventaja de una amplia liquidez, ya que están diseñadas para simplificar la búsqueda de órdenes coincidentes.

Por ejemplo, a las empresas o a las ballenas con un volumen de acciones considerable puede resultarles difícil vender sus acciones en los mercados bursátiles tradicionales. Aunque las acciones acabarán vendiéndose, llegar a la meta puede llevar un tiempo. En estos casos, los precios de las acciones pueden disminuir debido a oscilaciones impredecibles del mercado y otros factores significativos.

Además, las emisiones significativas de acciones suelen deberse al deseo de la empresa de adquirir liquidez rápidamente y sin demoras sustanciales. Dado que las bolsas estándar representan mercados libres, no hay garantías de que las empresas y los inversores reciban la liquidez mencionada en el plazo que prefieran. Las plataformas ATS garantizan que la liquidez no sea un problema, permitiendo a los inversores encontrar órdenes coincidentes para operaciones de intercambio masivo de activos.

Ejecución de órdenes más rápida

La ejecución de órdenes es otro factor crucial en el ámbito del trading. Las plataformas bursátiles estándar tienen ciertas limitaciones de procesamiento y ejecución. La creciente presión reguladora exige que se lleven a cabo comprobaciones y redundancias adicionales antes de que la orden llegue a la sala de negociación. Por ello, las bolsas estándar no suelen ofrecer tiempos de ejecución casi instantáneos.

Además, el horario de negociación suele ser limitado en entornos bursátiles típicos como la Bolsa de Nueva York. Aunque es posible negociar fuera de horario, esta práctica es limitada, especialmente para las grandes empresas con poco tiempo. Por el contrario, las plataformas ATS funcionan las veinticuatro horas del día y permiten realizar operaciones de gran volumen sin retrasos significativos. Como ya se ha señalado, la mayoría de las plataformas ATS están altamente automatizadas, lo que hace innecesarias las comprobaciones exhaustivas y los procedimientos redundantes relacionados con la ejecución de órdenes. Así pues, los sistemas alternativos de trading son exponencialmente más rápidos que sus homólogos del mercado abierto.

Anonimato total

El anonimato es otro factor crucial para los grandes inversores. A menudo, los inversores o las empresas prefieren ejecutar las operaciones en privado, deseando evitar el pánico público u otras reacciones adversas. Por ejemplo, la empresa X podría querer emitir acciones para aumentar sus reservas de efectivo para un proyecto específico de I+D. Si la empresa X realizara esta operación en público, el mercado podría interpretar esta señal como negativa para la empresa, asumiendo que la empresa X tiene problemas de liquidez y podría estar encaminada a la quiebra. Por lo tanto, al adquirir liquidez en un entorno ATS cerrado, la empresa X mantendrá el precio de sus acciones y continuará con su actividad habitual.

Aunque el anonimato es excelente para las empresas que operan en plataformas ATS, es obviamente un arma de doble filo para el resto del mercado. Supongamos que el ejemplo anterior fuera al revés y la empresa X necesitara el anonimato para enmascarar su inminente caída. En ese caso, el uso de plataformas ATS sería perjudicial para los accionistas habituales de la empresa, ya que se les ocultaría el futuro a corto plazo de la empresa.

Preocupaciones regulatorias: el mayor inconveniente de los ATS

Los requisitos de los ATS en el contexto jurídico son bastante mediocres y carecen de la mayoría de las salvaguardias de las plataformas de intercambio estándar. Por ello, las plataformas ATS están expuestas a riesgos de contraparte y a una fuerte manipulación de los precios. Aunque las plataformas ATS están libres de actividades delictivas o ilícitas, su falta de transparencia elimina cualquier garantía de un trato justo en materia de precios.

La determinación de precios se produce, principalmente, en un entorno oscuro que impide a los operadores disponer de datos tangibles. Así, la empresa X podría emitir acciones por 80 dólares, creyendo que es el mejor precio disponible en el mercado, mientras que el precio justo real podría ser de 100 dólares. El inversor X no puede saberlo y perdería el 25% de su flujo de caja potencial.

Se trata de una preocupación considerable para los operadores de gran volumen dentro de la red, ya que una manipulación masiva de los precios podría contrarrestar todas las posibles ventajas de las plataformas ATS, como la rapidez, la eficacia y el anonimato. Aunque las plataformas ATS específicas emitidas por bancos reputados son más dignas de confianza y fiables, sigue existiendo una posibilidad realista de que los operadores no obtengan un trato justo.

La SEC ha dado a conocer numerosos litigios y demandas relacionados con las plataformas ATS desde 2011 hasta la actualidad, lo que pone de manifiesto su naturaleza irregular y sus considerables riesgos para el mercado. Así pues, la regulación de las plataformas ATS plantea un interesante dilema a los operadores. Por un lado, la falta de leyes estrictas permite disponer de plataformas ATS rápidas, anónimas y muy eficaces. Por otro, los precios podrían estar radicalmente sesgados en cualquier número de operaciones presentadas dentro de los sistemas alternativos de trading. Son los propios operadores quienes deben sopesar los riesgos y tomar la decisión final.

Retos técnicos a considerar

Aparte de las enormes consideraciones normativas, las plataformas ATS también son susceptibles de sufrir deficiencias técnicas. Es importante recordar que la mayoría de las plataformas ATS están automatizadas y son, en gran medida, anónimas. Aunque es poco probable que se produzcan grandes fallos en el sistema, gracias a los avances digitales de los últimos años, es posible que se produzcan errores menores y problemas técnicos. A veces, esto sólo supondrá retrasos puntuales o ligeros inconvenientes.

Sin embargo, en el caso de operaciones de mayor envergadura, los problemas técnicos pueden dar lugar a cotizaciones de precios incorrectas o al fallo total de la operación. Por lo tanto, es crucial seleccionar una plataforma ATS que cuente con las salvaguardas adecuadas para los retos técnicos y ofrezca a sus clientes una compensación completa si algo sale mal.

Conclusiones

Un sistema alternativo de trading es un centro de negociación muy necesario que da cabida a las empresas más destacadas y a los grandes inversores de todo el mundo. Las plataformas ATS permiten a las empresas compartir y comprar acciones en grandes volúmenes sin deslizamientos de precios ni retrasos. Sin embargo, estas plataformas a veces tienen problemas técnicos y presentan considerables riesgos de manipulación de precios. Por lo tanto, antes de entrar en una plataforma ATS para operar a gran escala, es vital entender ambos lados de la ecuación y hacer una elección final informada.

Preguntas frecuentes

¿Cuál es la diferencia entre una bolsa y un ATS?

Las plataformas ATS son más adecuadas para operaciones a gran escala que son difíciles de ejecutar en las bolsas tradicionales. Las plataformas ATS tampoco son accesibles para la mayoría de los inversores particulares.

¿Cuáles son las ventajas de los ATS?

Las plataformas ATS son anónimas, tienen menores comisiones por transacción y un procesamiento más rápido de las órdenes. Los entornos ATS también son lugares excelentes para ejecutar operaciones bursátiles de gran volumen.

¿Cuál es el mayor inconveniente de los ATS?

La deficiencia más destacada de las plataformas ATS es la falta de una regulación adecuada en relación con la manipulación de precios. Dado que las plataformas ATS son en su mayoría anónimas, no es fácil garantizar unos precios justos, y muchas empresas han demandado a las plataformas ATS por este mismo motivo.

¿Buscas respuestas o consejos?

Comparte tus preguntas en el formulario para recibir asistencia personalizada

Contáctenos