El papel de las tecnologías KYC/KYB en las industrias FinTech y financiera

Artículos

La popularización de la tecnología blockchain ha provocado un cambio masivo en el panorama financiero, que se ha convertido en un catalizador para el desarrollo de una nueva forma de interacción entre las empresas y sus clientes que combina soluciones y tecnologías financieras, más conocida como FinTech.

El alto nivel de popularidad de las soluciones fintech, así como el de las tecnologías de las criptomonedas, son la razón por la que diferentes tipos de empresas prestan hoy mayor atención a la seguridad y la protección de los activos de sus clientes, lo que ha permitido el desarrollo y la adopción de las tecnologías de verificación KYC (Know Your Customer) y KYB (Know Your Business) en el proceso de interacción entre las particulares y entidades jurídicas de la industria financiera.

Este artículo le ayudará a comprender qué son las tecnologías KYC/KYB, sus diferencias y sus perspectivas de desarrollo en el marco de la regulación del sector financiero.

Datos clave

- Los procedimientos KYC y KYB son herramientas innovadoras que ofrecen una gama completa de medidas de verificación destinadas a identificar a los usuarios del sector financiero.

- Las tecnologías KYC y KYB forman un grupo de soluciones que forman parte del sistema AML destinado a combatir el blanqueo de capitales.

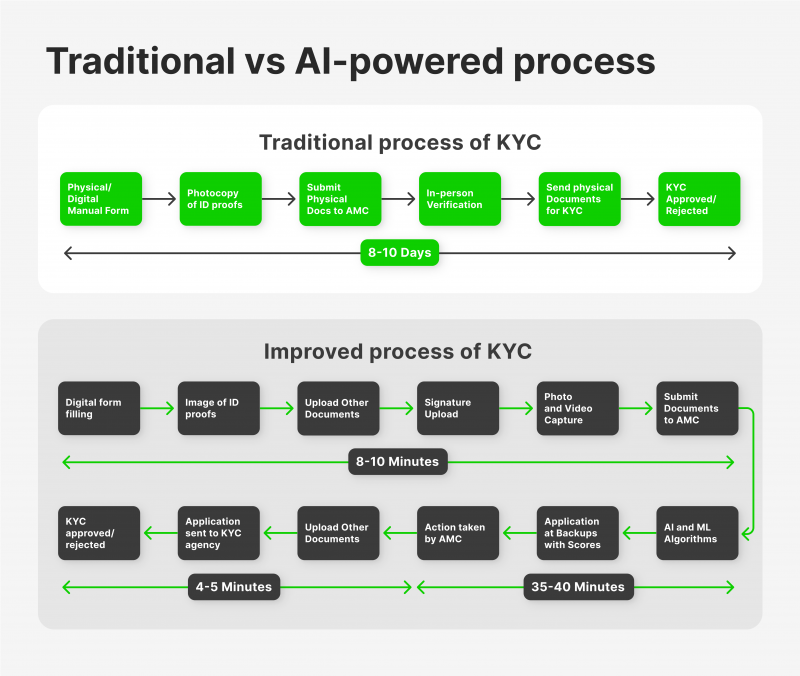

- En el futuro, ambos tipos de procedimientos de verificación de identidad dispondrán de funcionalidades adicionales para determinar la identidad de individuos o la legitimidad de entidades jurídicas, gracias a la IA y a las tecnologías de aprendizaje automático.

¿Qué es la tecnología KYC y cómo funciona?

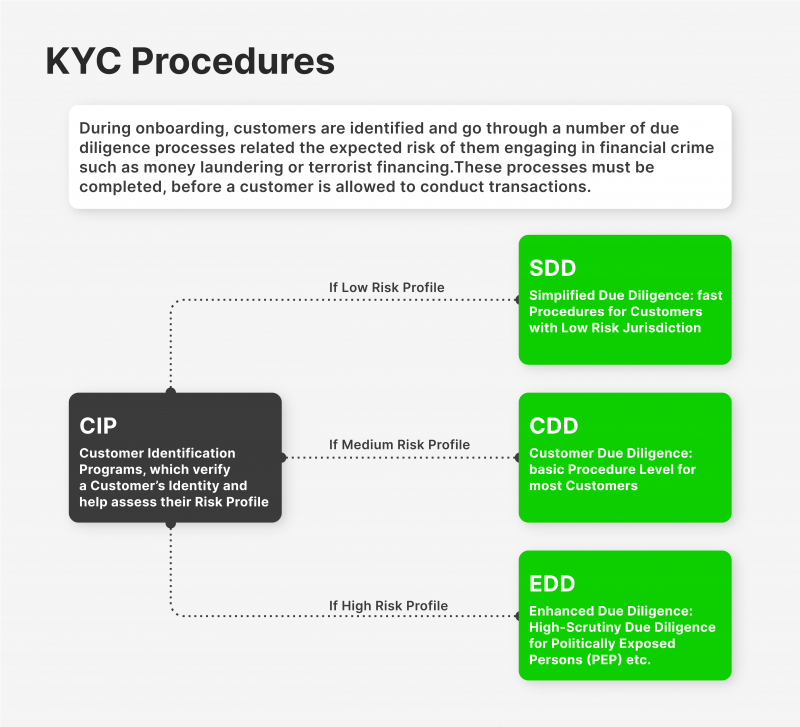

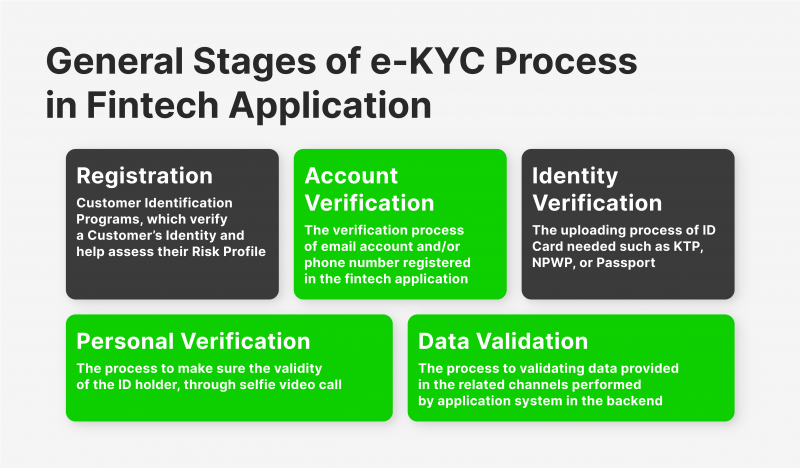

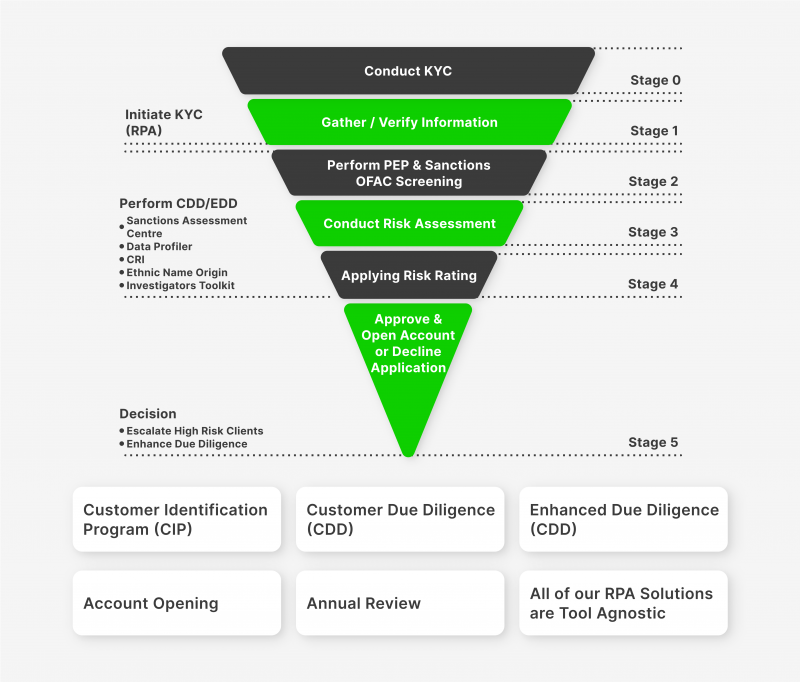

Hoy en día, la tecnología KYC es un conjunto universal de métodos para verificar la identidad de los usuarios en el marco de su interacción (cooperación) con las empresas fintech y otras entidades del mundo financiero. Siendo uno de los elementos fundamentales de un sistema de seguridad basado en los principios del modelo de Diligencia Debida sobre el Cliente, EDD y su versión más ampliada, Diligencia Debida Mejorada, los procedimientos de KYC proporcionan acceso a una amplia gama de herramientas profesionales avanzadas destinadas a crear un entorno seguro para la interacción entre las empresas y sus clientes.

Los protocolos de cualquier solución KYC se escriben utilizando diversos lenguajes de programación y tienen en cuenta muchos aspectos de las normas de seguridad que regulan el proceso de verificación de usuarios que forma parte integrante del registro de nuevas cuentas en la mayoría de las entidades del mundo financiero. Utilizando modelos integrados en protocolos de seguridad financiera de alto nivel, en particular, el cifrado de datos personales utilizado en todos los ámbitos relacionados con las finanzas, la tecnología KYC es la única herramienta de este tipo que lleva a cabo toda una serie de medidas necesarias destinadas a la verificación exhaustiva de la identidad del cliente y el análisis de la identidad de cada usuario, lo que ayuda a lograr un alto nivel de confianza y fiabilidad cuando se trabaja con productos de inversión y otros similares.

Gracias al rápido desarrollo de las tecnologías de nueva generación, en particular, las soluciones basadas en inteligencia artificial y blockchain, el proceso KYC ha ganado un nuevo protagonismo en el mundo de los sistemas y herramientas diseñadas para proporcionar un proceso integral de verificación de la identidad de los usuarios que interactúan con cualquier tipo de entidades en el mundo de las finanzas, especialmente con las instituciones financieras que dan acceso a la negociación en los mercados de capitales, ya sea Forex, criptomonedas o derivados complejos. Gracias a la IA, se ha hecho posible el uso de sistemas inteligentes en el proceso de KYC aplicado al onboarding que permiten reconocer actividades sospechosas, indicios de delitos financieros, blanqueo de capitales, financiación del terrorismo, actividades fraudulentas y otras actividades ilegales.

Según un informe de Market Quadrants, desde 2022, muchos proveedores de soluciones KYC están poniendo énfasis en la adopción de tecnologías basadas en IA y aprendizaje automático.

¿Qué es la tecnología KYB y cómo funciona?

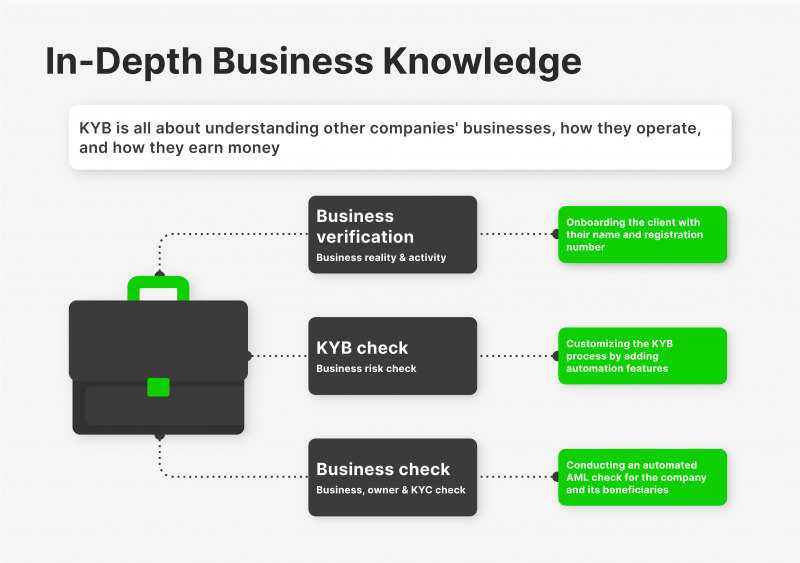

A diferencia de lo que ocurre cuando una empresa interactúa con un particular, el KYB es un procedimiento de verificación que se utiliza cuando una empresa interactúa con otra. El KYB ayuda a establecer y verificar la identidad de los clientes empresariales de una manera similar a la de KYC. También permite evaluar con precisión el grado de riesgo asociado al inicio de una relación comercial con la organización en cuestión. Con el uso de KYB, las empresas pueden determinar si una entidad es una corporación legítima o si sus propietarios han creado una empresa fantasma, es decir, una empresa que sirve de fachada para algún tipo de actividad ilegal.

Tras la verificación de la legitimidad de una empresa, se determina la estructura de propiedad de la empresa, que comprende los directores y el beneficiario final (UBO). Averiguar quiénes son estas personas puede ayudar a revelar información sobre la legitimidad de la empresa, cualquier conexión con actividades delictivas y la participación de partes anónimas. Además, el proceso de KYB puede ayudar a las empresas a evaluar el riesgo al revelar si la organización o las personas investigadas se han enfrentado alguna vez a sanciones, han sido declaradas culpables de un delito o se han sometido al escrutinio de la prensa debido a acciones pasadas.

Al igual que en el caso de la tecnología KYC, se espera que las soluciones KYB también se actualicen debido a la introducción en su funcionalidad de herramientas basadas en tecnologías de IA y aprendizaje automático, cuya simbiosis ayudará a crear un ecosistema fiable de requisitos de conocimiento del negocio que incluya todos los aspectos de un proceso que garantice la seguridad de las relaciones comerciales, sin perder de vista las características individuales de las actividades de cada uno de ellos, incluyendo el registro y procesamiento automático de todas las operaciones financieras, el seguimiento y análisis de los canales de interacción entre las dos empresas sobre la base de datos estadísticos y modelos de la imagen histórica de la actividad para una pronta respuesta y eliminación de cualquier indicio de actividad fraudulenta en todas sus formas.

Comparación KYC/KYB: principales diferencias y peculiaridades de su aplicación en el ámbito financiero

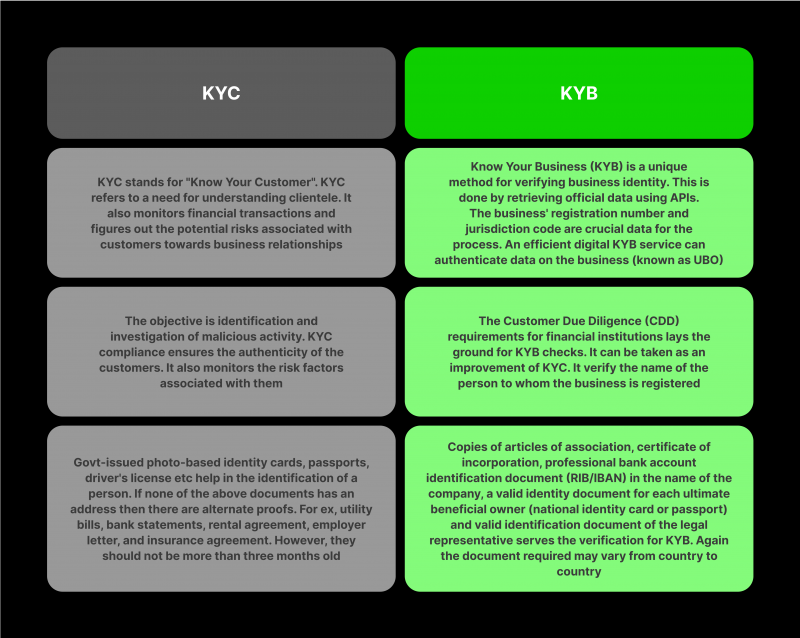

Como ya se ha mencionado, las tecnologías KYC y KYB son elementos integrales de un sistema completo de medidas destinadas a obtener información exhaustiva sobre la identidad de un individuo que interactúa con una institución financiera, en el primer caso, y con unidades de negocio que interactúan con otra unidad de negocio dentro de un determinado tipo de actividad, en el segundo caso. Ambos tipos de procedimientos persiguen el mismo objetivo: reducir o eliminar por completo la probabilidad de consecuencias adversas asociadas a cualquier tipo de actividad ilegal. Sin embargo, presentan una serie de diferencias significativas y peculiaridades en su aplicación, que se describen a continuación.

Procesos y procedimientos

Los procedimientos de KYC se aplican en casi todas las estructuras financieras, así como en diversas instituciones financieras tales como brókers de Forex, exchanges de criptomonedas y en instituciones financieras dedicadas a la prestación de diversos servicios relacionados con el trading en divisas, acciones y otros tipos de mercados de capitales. El proceso de KYC incluye un proceso de verificación de la identidad del cliente, una supervisión AML exhaustiva, que ayuda a identificar indicios de blanqueo de capitales, y un sistema de evaluación de riesgos de varios niveles, que permite concluir si merece la pena o no trabajar con un cliente en particular.

Por su parte, los procedimientos de KYB implican el uso de un conjunto de medidas para verificar la legalidad de una entidad jurídica (empresa), incluido el análisis de sus licencias y permisos especiales para operar. Además, el KYB permite evaluar la estructura accionarial y el beneficiario final (Ultimate Beneficial Owner, UBO), evaluar los riesgos empresariales que puedan surgir en el proceso de colaboración, así como realizar un seguimiento continuo de los procesos empresariales de la organización, lo que ayuda a conocer el nivel de riesgo que determinará el grado de seguridad al realizar negocios.

Aplicaciones y objetivos

El proceso de KYC implica una verificación exhaustiva y minuciosa de la identidad de los clientes que pretenden utilizar los servicios o productos de los proveedores de servicios financieros y otras instituciones financieras mediante el escrutinio de sus documentos de identidad, datos biométricos, así como direcciones, números de contacto, entre otros. Los controles KYC también incluyen la evaluación del riesgo criminal potencial de cada cliente, la supervisión continua de actividades sospechosas y el archivo de todos los documentos personales, financieros y de otro tipo.

Por su parte, el procedimiento de KYB incluye varias operaciones relacionadas con la verificación del estatus legal y la propiedad de la empresa, sus datos de registro y todos los documentos relacionados que confirmen su solvencia y viabilidad financiera, así como su legalidad. El procedimiento de KYB también incluye algunas operaciones relacionadas con la verificación del estatus legal y la propiedad de la empresa, sus datos de registro y todos los documentos relacionados que confirmen su solvencia financiera y su legalidad.

Soluciones y retos

Hoy en día, el uso de la tecnología KYC se dificulta debido al problema generalizado de usurpación de identidad, que conlleva el uso ilegal de la identidad de otra persona para cometer fraude u otras actividades delictivas relacionadas con la delincuencia financiera. Sin embargo, la verificación de la identidad digital resuelve este problema. Por otra parte, existe el problema de la utilización de documentos de identidad falsificados o distorsionados, que hoy en día se resuelve mediante sistemas de autenticación biométrica.

El uso de soluciones KYB se ve obstaculizado por la falta de normalización de los procesos de verificación, ya que no existe una forma clara o uniforme de llevar a cabo la verificación KYB o de medir su eficacia. No obstante, este problema se resuelve utilizando servicios KYB con un modelo de evaluación de plantillas. Por otro lado, este procedimiento tiene una estructura de trabajo compleja, ya que a menudo requiere múltiples fuentes y herramientas de valoración, como registros comerciales o públicos, comprobaciones AML y KYC para obtener una imagen completa del negocio.

Mejoras e innovaciones técnicas

Hoy en día, tanto los sistemas KYC como KYB siguen el ritmo del progreso y utilizan soluciones avanzadas basadas en inteligencia artificial, aprendizaje automático y tecnologías blockchain para ampliar la funcionalidad de análisis de cualquier tipo de datos en busca de autenticidad y validez.

Por ejemplo, la IA automatiza procesos como la detección del blanqueo de capitales y la determinación del nivel de riesgo de una persona o entidad, mientras que los sistemas OCR ayudan a extraer datos y cotejar selfies en directo con los documentos de identidad de los usuarios. A su vez, la blockchain hace que los registros de transacciones sean más seguros y fáciles de recuperar y leer. Esto genera confianza y privacidad y simplifica el proceso de verificación.

Marcos legales y regulatorios

Los procedimientos de KYC existen desde hace tiempo y, por lo tanto, se han perfeccionado con el tiempo, haciéndolos más sencillos. En muchos países, la legislación relativa a la verificación de la identidad describe los procedimientos aceptables y prohibidos, incluido el software que debe utilizarse durante el proceso. El negocio de las verificaciones de identidad está muy desarrollado, y las directrices establecidas especifican cómo debe realizarse el procedimiento.

Por el contrario, existe una gran incertidumbre en torno a las normas de KYB, lo que da lugar a notables variaciones en los procedimientos a los que se adhieren las empresas y los proveedores de KYB. La creación de una norma universal sigue aún en proceso. Los procedimientos e instrucciones básicos, como averiguar quiénes son los verdaderos propietarios, buscar antecedentes penales o de sanciones, asegurarse de utilizar al menos dos fuentes de datos fiables y evaluar el riesgo en función del propio apetito de riesgo de la empresa, están vagamente esbozados en la legislación.

El futuro del KYC y del KYB en las regulaciones financieras

El proceso de digitalización está dejando su huella en todas las esferas de la actividad humana y, en particular, en el sector financiero al ser uno de los pilares fundamentales en la estructura de la economía de cualquier país. El perfeccionamiento de diversas tecnologías, entre ellas, la blockchain, se ha convertido en un terreno fértil para el desarrollo de diversas organizaciones financieras que ofrecen un número increíblemente elevado de soluciones y sistemas diferentes de una u otra forma relacionados con las transacciones monetarias, incluyendo el trading en los mercados de capitales.

Los métodos de seguridad existentes basados en el uso de sistemas KYC y KYB encuentran aplicación práctica en muchos ámbitos del sector financiero, desde organizaciones bancarias hasta diversas instituciones más pequeñas, donde han ganado especial popularidad debido a su funcionalidad. Al mismo tiempo, las herramientas actuales de KYC y KYB, si bien ofrecen un nivel de seguridad satisfactorio y soportan los protocolos de comprobación necesarios para detectar actividades fraudulentas, siguen presentando ciertas deficiencias asociadas al comportamiento de los delincuentes que acceden a los datos personales de los usuarios mediante ingeniosos estratagemas.

Con una abundancia sin precedentes de nuevos avances tecnológicos ahora disponibles en el dominio público, se espera que en el futuro las herramientas de verificación de la identidad y la legitimidad empresarial, como KYC y KYB, experimenten cambios significativos en cuanto a su funcionalidad y principios operativos. Se espera que uno de los cambios más significativos sea la automatización total de los procesos manuales de los procedimientos KYC y KYB. La inteligencia artificial y el aprendizaje automático seguirán ganando terreno a las tediosas, repetitivas y manuales actividades de KYC que, de otro modo, requerirían mucho tiempo y esfuerzo. Las fintech, los bancos, los exchanges de criptomonedas y los proveedores de servicios de seguridad informática ya están implementando soluciones de KYC basadas en IA para la debida diligencia del cliente (CDD).

Además, se espera que la elaboración de perfiles de riesgo en tiempo real mediante IA e IoT (internet de las cosas) se introduzca en los procedimientos de KYC y KYB. El mercado de IoT se encuentra todavía en sus primeras fases, con una tasa de crecimiento anual compuesto del 25%. La inclusión del aprendizaje automático y la inteligencia artificial elevará el nivel de las soluciones digitales de KYC y KYB. Mediante la creación de perfiles digitales de clientes y el seguimiento del comportamiento financiero en tiempo real, los bancos, las empresas de tecnología financiera y otras empresas podrán reducir aún más los costes y ahorrar tiempo utilizando el IoT. Así mismo, ayudará a reducir la actividad fraudulenta, beneficiando a las empresas que elaboran perfiles de riesgo de sus clientes.

Otra innovación en el mundo de las soluciones KYC y KYB será un cambio drástico en el marco de la transparencia en cuanto a los propietarios de las empresas. Con sus revisiones finales, la Ley de Transparencia Corporativa de Estados Unidos de 2021 ha dejado claro que los beneficiarios efectivos de las empresas constituidas en Estados Unidos ya no pueden permanecer en el anonimato. Debido a los inminentes cambios legales, ahora será necesario verificar la identidad y los datos de titularidad con todos los documentos de registro pertinentes. No obstante, una parte importante del problema de la verificación de la identidad y la titularidad sigue estando en los propietarios de empresas no identificados o UBO. La información de los propietarios de las empresas suele estar incompleta, lo que dificulta la aplicación de un procedimiento eficaz de KYC.

Algunos países, como Luxemburgo, las Islas Vírgenes Británicas y Panamá, se consideran paraísos fiscales, y podrían tardar algún tiempo en acatar las reformas legislativas. No está muy lejano el día en que los gobiernos intercambien información sobre beneficiarios reales para reforzar y cumplir los protocolos KYC.

Conclusión

El sector fintech evoluciona rápidamente y, con él, mejoran en paralelo las tecnologías diseñadas para garantizar la interacción de las distintas entidades financieras entre sí y con sus clientes. Las soluciones KYC/KYB modernas desempeñan un papel importante a la hora de mantener un alto nivel de seguridad para las organizaciones financieras, ayudando a prevenir delitos financieros de cualquier tipo.

¿Buscas respuestas o consejos?

Comparte tus preguntas en el formulario para recibir asistencia personalizada

Contáctenos