Las 10 mejores estrategias y recomendaciones para invertir en 2023

No hace mucho tiempo, ser inversor era un lujo reservado para ciertas personas del mundo. Solo quienes contaban con grandes fondos podían ingresar a este emocionante mercado y probar suerte con oportunidades de inversión prometedoras. En 2023, invertir en diferentes materias primas e instrumentos se ha convertido en casi una necesidad que aumenta el valor del dinero y prepara a las personas para tener éxito a largo plazo. Sin embargo, aunque cada vez es más común y accesible, la inversión sigue siendo compleja y, a menudo, un desafío. Muchos inversores han perdido buena parte de sus fondos debido a la falta de diligencia y estrategias coherentes para asegurar sus carteras.

En este artículo vamos a conocer los fundamentos y los factores básicos a tener en cuenta en el panorama de la inversión, destacando su importancia en el gran esquema del éxito de las inversiones. Con estos consejos, sugerencias y tácticas, los aspirantes a inversores podrán maximizar sus posibilidades de éxito a largo plazo.

Aspectos básicos

- Invertir es algo muy lucrativo, pero requiere de una dedicación completa y un conocimiento firme de los conceptos fundamentales

- Identificar y entender tus objetivos y aspiraciones es fundamental para desarrollar estrategias de inversión ganadoras

- Es fundamental diversificar las carteras de inversión, ya que esta práctica asegura pérdidas mínimas en los peores escenarios.

- Otras estrategias esenciales incluyen adoptar prácticas de mitigación de riesgos, tener amplias reservas de efectivo y familiarizarse con los diferentes tipos de activos en el mercado.

Identifica tus objetivos específicos de inversión a largo plazo

Lo primero es lo primero, antes de ingresar a cualquier mercado de inversión o adoptar estrategias de inversión establecidas, es fundamental comprender tus propios objetivos y aspiraciones a largo plazo. Recuerda, invertir no es una misión objetiva con un objetivo único universal para cada individuo o empresa.

Invertir es un juego de preferencia, y todos tienen su propio objetivo final en este campo. Desde ganancias a corto plazo o evitar la inflación y la incertidumbre económica, hasta la creación de carteras sustanciales y la realización de compras basadas en el potencial, todos los inversores deben tener una idea clara de por qué entraron en este mercado en primer lugar.

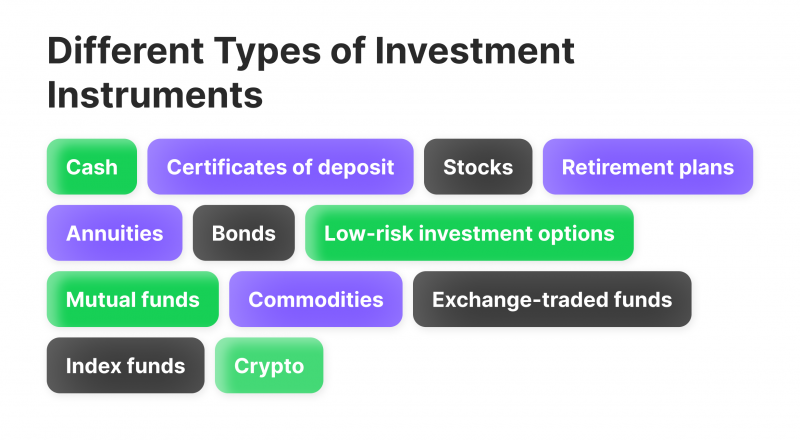

Las consideraciones también deben involucrar las clases de activos y los tipos de mercados en los que las personas o empresas están interesadas. Numerosos sectores presentan oportunidades y beneficios únicos para los aspirantes a inversores, y es crucial comprender si se ajustan a tus necesidades específicas a corto y largo plazo.

Además, elegir un mercado apropiado no se trata solo de rendimientos y ganancias. Algunos inversores prefieren sectores sólidos y atemporales como el inmobiliario, mientras que otros podrían priorizar la tecnología o la sanidad. Después de todo, convertirse en inversor consiste en elegir la materia prima adecuada para respaldar tanto los ingresos financieros como el valor intangible.

Familiarízate con las estrategias bursátiles

Después de identificar y medir sus metas y aspiraciones específicas, los inversores deben llenar sus vacíos de conocimiento y experiencia relacionados con la ciencia general de la inversión. La mejor opción consiste en estudiar y examinar las estrategias bursátiles, los conceptos más establecidos y probados en el panorama de inversión.

Desde conceptos relativamente simples como la relación precio-beneficio y medidas Beta hasta mecanismos cada vez más complejos como los derivatives y los ETF, los aspirantes a inversores deben ponerse al día con muchos detalles técnicos antes de realizar compras sustanciales. Aunque es necesario comprender los fundamentos, no existe un límite superior para la cantidad de personas que pueden aprender sobre el mercado de valores.

Esta industria está en constante cambio y evolución, introduciendo tácticas y mecanismos híbridos nuevos cada año. Por lo tanto, la formación continua y la experiencia son importantes para ingresar al mercado y nunca quedarse atrás ante la feroz competencia. Incluso los inversores expertos monitorean frecuente y activamente las actualizaciones y noticias frecuentes del mercado, yuxtaponiéndolas con sus estrategias existentes y considerando modificaciones a su enfoque de inversión.

Por lo tanto, los inversores principiantes deben dedicar su valioso tiempo y energía en absorber todo el conocimiento del mercado de valores. Así evitarán los problemas y errores comunes de la industria, y comenzarán con confianza su viaje de inversión.

Analiza detenidamente las tasas de interés del mercado

Las tasas de interés, también conocidas como rendimientos del mercado, son posiblemente la métrica más importante para invertir. Las tasas de interés suelen ser las ganancias anuales que los inversores reciben de diferentes productos básicos como acciones y bonos. Esta métrica determina el valor de una inversión determinada e incorpora riesgos potenciales vinculados a invertir en ella. Recuerda, el mercado de valores siempre incluye distintos riesgos inherentes, incluida la volatilidad del mercado, la inflación, la liquidez y las condiciones económicas generales en un sector determinado.

Estos riesgos deben contabilizarse con la recompensa correspondiente para satisfacer a los inversores potenciales. Después de todo, las oportunidades de inversión con mayores riesgos deben tener mayores rendimientos potenciales. Las tasas de interés son la representación numérica de estos riesgos adicionales. Sin embargo, es difícil calcular el valor objetivo de varios riesgos asociados con una inversión determinada y luego convertirlo en una cifra de tasa de interés imparcial.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Por lo tanto, los inversores potenciales deben tener un conocimiento sólido de cómo se calcula una tasa de interés determinada. Las tasas de interés más altas generalmente indican riesgos significativamente altos para una oportunidad de inversión. Por lo tanto, es recomendable comprender la causa raíz de una tasa de interés más alta y evaluar las ganancias potenciales ante al peor de los casos. Si un activo es muy volátil o propenso a la inflación, incluso las tasas de interés extraordinarias podrían no ser suficientes para negar estas posibilidades negativas.

Valora invertir en fondos mutuos

Para los inversores potenciales que quieren introducirse en la industria de las inversiones o simplemente evitar gastar demasiada energía en ella, los fondos mutuos podrían ser una solución perfecta. Los fondos mutuos son instrumentos financieros que añaden una variedad de activos de inversión como acciones, bonos o materias primas. Están gestionados por expertos del sector con amplia experiencia y conocimientos en el mundo de la inversión.

Los fondos mutuos permiten que varios inversores inviertan en partes de una gran cartera estable y rentable. Existen numerosos tipos de fondos mutuos, incluidos los fondos de bonos, los fondos del mercado monetario, los fondos indexados, los fondos de acciones e incluso una combinación de diferentes tipos. Cada fondo mutuo viene con un folleto que explica las estrategias subyacentes de la cartera, objetivos y estructura. Con las innovaciones digitales allanando el camino, se puede acceder a la mayoría de los fondos mutuos y comprarlos digitalmente, ya sea a través de sus firmas administradoras o de una simple cuenta de corretaje.

Con estos beneficios y ventajas, invertir en fondos mutuos es una excelente estrategia para inversores principiantes y experimentados. Proporcionan un flujo constante de ingresos sin la molestia de la investigación, la gestión diaria de los activos y la elaboración constante de estrategias. Sin embargo, los fondos mutuos pueden ser un esfuerzo costoso para los inversores interesados, ya que cobran tarifas o comisiones anuales.

En algunos casos, los costos vinculados a los fondos mutuos podrían disminuir significativamente las ganancias netas de toda la inversión, dejando obsoleta la propiedad de los activos. Por lo tanto, los inversores deben analizar detenidamente los beneficios potenciales frente a las comisiones correspondientes de los fondos mutuos y tomar una decisión de compra informada.

Cuenta con amplias reservas de efectivo en cuentas de ahorro de alto rendimiento

Aunque el mundo de las inversiones es emocionante y gratificante, siempre es importante tener un plan B si las estrategias iniciales no funcionan. Los inversores a tiempo completo deben tener suficientes reservas de efectivo para una variedad de necesidades esenciales. Desde el ajuste de las estrategias de inversión y la expansión de las prácticas de mitigación de riesgos hasta la libertad financiera, las reservas de efectivo pueden liberar a los inversores y permitirles hacer negocios con confianza.

Mantener y expandir las reservas de efectivo se puede lograr con diferentes estrategias. Por ejemplo, los inversores pueden invertir algunos de sus recursos en la compra de activos de acciones de dividendos. Las acciones de dividendos son prácticamente las mismas que las acciones estándar, pero con una única distinción esencial: pagan dividendos a los accionistas. Por lo tanto, los inversores pueden generar ingresos de efectivo adicionales sin reducir realmente sus carteras.

Sin embargo, mantener reservas de efectivo sustanciales no significa necesariamente que los inversores simplemente deban poner su dinero en una cuenta inactiva. Por el contrario, muchos inversores colocan sus activos líquidos en una cuenta de ahorros de rendimiento alto, que genera rendimientos de tasas de interés más altos de lo habitual.

Los inversores deben recordar que las cuentas de ahorro de rendimiento alto tienen tasas de interés variables, que a veces pueden estar por debajo de los estándares de la industria. Es recomendable monitorear las tasas de interés de la Reserva Federal para tener expectativas firmes sobre cómo estas tasas de interés podrían cambiar con el tiempo y afectar las ganancias de la reserva de efectivo.

Independientemente de las estrategias de preferencia, los inversores tienen una gran cantidad de opciones para acumular o mantener una buena cantidad de reservas de efectivo en todo momento. Con este enfoque, los inversores tienen la libertad de asumir ciertos riesgos de inversión, comprar activos con potencial en lugar de ingresos inmediatos y mucho más.

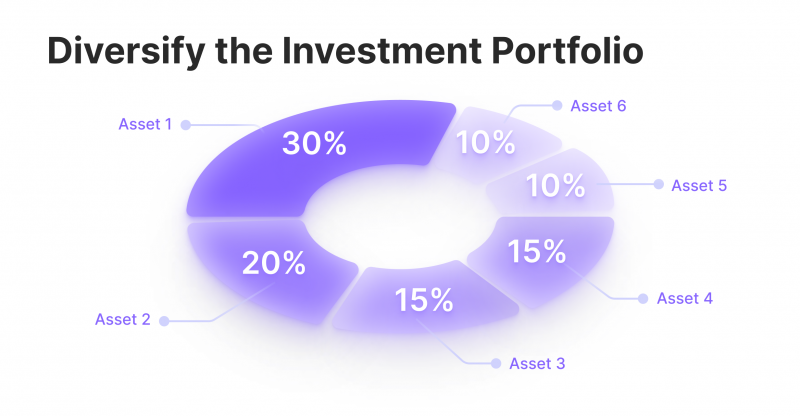

Diversificar la cartera de inversiones

No hace falta decir que invertir es una decisión arriesgada en casi todos los casos. Las personas y empresas interesadas deben comprender que invertir en prácticamente cualquier activo incluye escenarios negativos. Por lo tanto, siempre es esencial tener una cartera diversificada razonablemente. Aunque el grado de diversificación depende de circunstancias específicas, la asignación de activos se ha convertido en una necesidad en el mundo moderno de las inversiones.

Sin diversificar es casi imposible controlar y gestionar todos los riesgos posibles del mercado. Como ya ha ocurrido con anterioridad, incluso los sectores más robustos, como los fondos de inversión en bienes raíces, pueden volverse inestables en cuestión de meses. Aunque existen numerosas prácticas de mitigación de riesgos, diversificar una cartera de inversiones es el mejor método probado que puede compensar diferentes escenarios negativos.

En otras palabras, las carteras diversificadas tienen menos riesgos inherentes como la volatilidad, inflación y eventos políticos o económicos en general. Con este enfoque, si una sola industria o nicho experimenta una variación de precios u otros eventos turbulentos, esto solo afectará a una pequeña parte de la cartera. Por lo tanto, es aconsejable diversificar la cartera todo lo que se pueda. De esta forma, el efecto dominó de un mercado en quiebra específico tendrá menos posibilidades de alcanzar a otros activos de la cartera.

Mantén la calma incluso si el mercado entra en pánico

Como regla general, muchos expertos de la industria recomiendan tener paciencia y perseverancia al invertir. Muchos inversores cometen el error de responder al instante a ciertos cambios y recesiones del mercado. En algunos casos, este podría ser el enfoque correcto, pero en muchos otros los inversores deben ser pacientes y confiar en el proceso general.

Aunque ciertas recesiones del mercado son abrumadoras, la mayoría de las preocupaciones sobre variaciones de precios y volatilidad son temporales y, a menudo, preceden a una apreciación lucrativa. Por lo tanto, es fundamental ver el panorama general y tener una paciencia excepcional y no vender las acciones cuando parece que el mercado es un caos. La paciencia ha sido una gran aliada para muchos inversores y lo continúa siendo.

Muchas industrias que experimentaron recesiones temporales han recompensado posteriormente a los inversores leales con rendimientos elevados. Aunque no es recomendable esperar siempre sin tomar medidas, esta estrategia simplemente destaca la importancia de no tomar decisiones precipitadas. Y si bien los mercados de inversión pueden ser implacables y vertiginosos, casi siempre hay tiempo para considerar las opciones de inversión antes de tomar una decisión.

Considera una estrategia de inversión de crecimiento

Aunque a la hora de invertir el objetivo final casi siempre es generar ganancias sustanciales, a veces es mejor pensar a largo plazo, priorizando los activos con potencial de crecimiento en vez de los ingresos inmediatos. La inversión en crecimiento es una de las inversiones alternativas más prometedoras del mercado. Por lo general, la inversión en crecimiento implica la compra de acciones de crecimiento de empresas nuevas y otras compañías que se espera que crezcan bastante en el futuro. Como resultado, los inversores pueden multiplicar su valor invertido inicial a largo plazo.

La inversión en crecimiento es muy atractiva para la mayoría de los inversores, ya que puede generar grandes retornos en inversiones limitadas. Sin embargo, también es un esfuerzo arriesgado, ya que la mayoría de estas empresas todavía se están estableciendo o probando. Por lo tanto, muchas acciones de crecimiento potencialmente lucrativas podrían convertirse en un fracaso, sin ni siquiera entregar su valor inicial. Sin embargo, teniendo en cuenta las posibles recompensas si todo sale bien, muchos inversores aún están dispuestos a asumir este riesgo.

Principalmente, los inversores buscan acciones de crecimiento en mercados en rápida expansión, como el sector tecnológico. Las empresas en cuestión que emiten acciones suelen ser recién llegadas con un enorme potencial y una base sólida. Elegir una acción de crecimiento rentable depende de varios factores, incluyendo la competencia, la experiencia y el profesionalismo de la empresa emisora de acciones. Obviamente, siempre influye el factor suerte, ya que las empresas mencionadas anteriormente pueden verse afectadas positiva o negativamente por diversos factores económicos, políticos y sociales en cualquier parte del mundo.

Conocer las implicaciones fiscales

Al igual que en cualquier otra industria, la fiscalidad es el elemento clave en el campo de la inversión. Los diferentes mercados de inversión, países e incluso regiones geográficas tienen diferentes tasas impositivas que deben pagarse. Los impuestos disminuyen las ganancias brutas en una cartera de inversiones y, por lo tanto, tienen un papel importante en la determinación de inversiones futuras.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Los inversores deben tener en cuenta las tasas impositivas antes de ingresar a un mercado de activos determinado, ya que pueden influir en gran medida en los ingresos netos después de deducir todos los costos. Diferentes países y entidades soberanas tienen varios tipos de impuestos relacionados con las materias primas de inversión. La tributación también depende del tipo de activos comprados y mantenidos. Por ejemplo, las acciones de dividendos tienen una tasa impositiva más alta, ya que el inversor recibe ganancias líquidas. Por el contrario, las acciones de crecimiento y otros activos que dan prioridad a la apreciación pueden gravarse ligeramente.

Por lo tanto, los impuestos son importantes al considerar la próxima oportunidad de inversión. En muchos casos, puede ser un factor decisivo entre comprar o mantener un activo determinado. Independientemente de la preferencia, los inversores siempre deben tener en cuenta las implicaciones fiscales y evaluar siempre las tasas impositivas al considerar una opción de inversión nueva.

Dominar las prácticas de mitigación de riesgos

Por último, pero no menos importante, los inversores siempre deben pensar en minimizar los riesgos relacionados con sus carteras. Las prácticas de mitigación de riesgos pueden incluir las estrategias de diversificación mencionadas anteriormente, la cobertura de riesgos, la reducción de la volatilidad de la cartera y más. No hay formas objetivas de garantizar un riesgo mínimo, ya que las circunstancias de inversión específicas requieren prácticas de gestión de riesgos distintas.

Depende de los inversores analizar sus respectivas carteras y ver qué se podría mejorar en términos de minimizar los riesgos. En general, es recomendable mantener carteras diversas, libres de volatilidad y reevaluar periódicamente las estrategias establecidas. Hay muchas otras estrategias para aumentar la tolerancia al riesgo de una cartera determinada, pero todo depende de las condiciones específicas y de los objetivos únicos del inversor.

Por lo tanto, cuando se trata de gestionar riesgos, no hay respuestas correctas o incorrectas. La regla general es monitorear cuidadosamente el estado de la cartera e invertir con un margen de seguridad, evitando por completo las decisiones arriesgadas. La gestión del riesgo a veces se basa en la paciencia y la diligencia, ya que los inversores pueden ser víctimas de oportunidades aparentemente emocionantes. Es importante recordar que invertir es una tarea a largo plazo, y cada inversión requiere de una evaluación específica en vez de tomar decisiones basadas en impulsos.

Conclusión

Convertirte en inversor es una tarea desafiante pero gratificante tanto para individuos como para empresas. Invertir proporciona crecimiento de activos, ingresos confiables y seguridad contra la inflación. Sin embargo, invertir también puede ser una tarea muy arriesgada que conduce a pérdidas considerables. Para los aspirantes a inversores, es fundamental estudiar los conceptos básicos, familiarizarse con las tácticas de inversión y ser diligente en cada paso del camino.

Por lo tanto, para las personas y empresas que quieren crear una cartera de inversiones rentable, es esencial familiarizarse con los conceptos fundamentales y comprender los riesgos involucrados. Aunque invertir puede ser algo muy rentable, exige dedicación, energía y tiempo. Quienes estén dispuestos a comprometerse, tienen grandes posibilidades de éxito a corto y largo plazo.

Noticias recientes