¿Qué son los commodities y cómo funcionan?

Los commodities son un pilar fundamental de la economía mundial, ya que ofrecen una forma sencilla de invertir en recursos valiosos. En este artículo informaremos a los nuevos inversores sobre las maravillas y complejidades del trading con commodities. Exploraremos la definición de commodities, la mecánica de fijación de precios de los commodities, la diversa gama de commodities disponibles hoy en día, cómo invertir y operar con commodities, y los riesgos y peligros potenciales de operar e invertir en estos mercados. Con estos conocimientos, estará mejor preparado para tomar decisiones bien informadas sobre las oportunidades de inversión en estos mercados impredecibles.

¿Qué son los commodities?

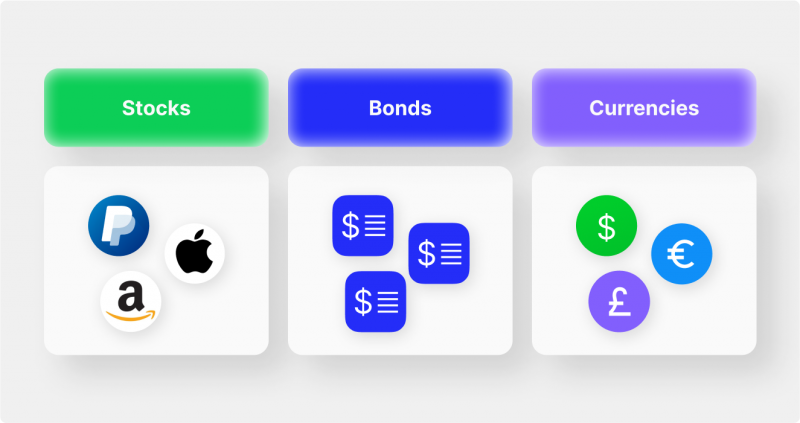

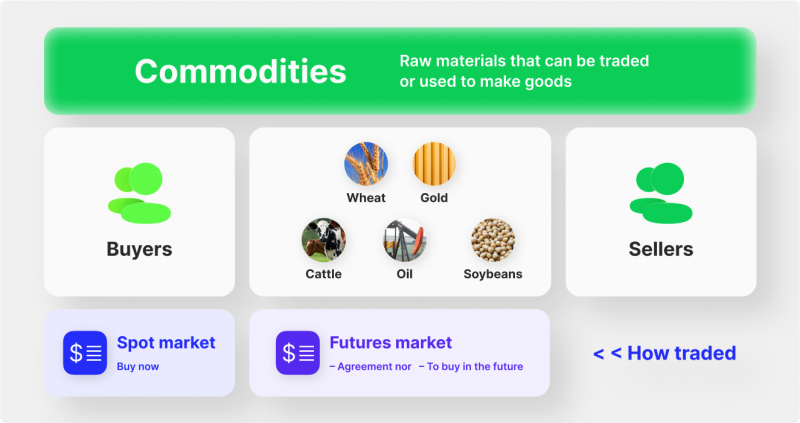

Los recursos naturales como el petróleo, el gas natural, los metales preciosos y muchos otros son vitales en las actividades comerciales y de inversión, y se conocen como commodities. Aunque el término “commodities” suele evocar imágenes de materias primas o productos agrícolas, es mucho más que eso. También incluye divisas e instrumentos financieros como bonos y acciones.

Para las personas que operan commodities, es vital vigilar la economía mundial en constante desarrollo, ya que los precios tienden a fluctuar en respuesta a los acontecimientos y circunstancias mundiales. Estos bienes suelen negociarse en bolsas de materias primas, como la Bolsa Mercantil de Nueva York o la Bolsa Mercantil de Chicago, donde se reúnen un amplio abanico de compradores y vendedores para negociar en función de los valores actuales del mercado.

¿Qué determina los precios de los commodities? La interacción de la oferta y la demanda es clave, y los precios se disparan cuando aumenta la demanda o escasea una determinada materia prima. Además, el mercado de commodities es intrínsecamente especulativo, lo que provoca fluctuaciones drásticas de los precios debido a cambios repentinos en la oferta y la demanda. Por consiguiente, los inversores deben actuar con cautela, seguir de cerca las condiciones del mercado y estar dispuestos a aceptar ciertos riesgos para obtener beneficios de sus inversiones.

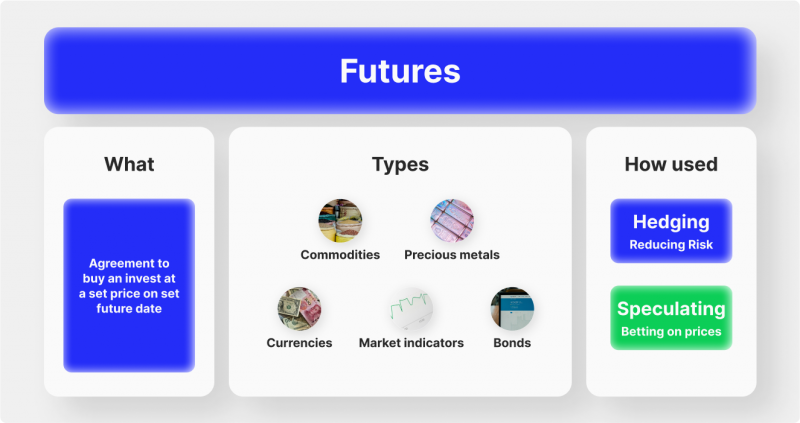

La negociación de commodities puede realizarse a través de contratos de futuros u opciones, que permiten a compradores y vendedores llegar a un acuerdo sobre un precio fijo para una fecha futura. Estos acuerdos protegen a los operadores de la volatilidad de los precios a corto plazo, al tiempo que les permiten capitalizar el crecimiento potencial de los precios a largo plazo. Además, el comercio de commodities ofrece a los operadores ventajas de apalancamiento y la posibilidad de diversificar sus carteras.

Ahora que ya sabemos cómo funciona el mercado de commodities, veamos los distintos tipos de commodities que existen en la actualidad y sus respectivos usos.

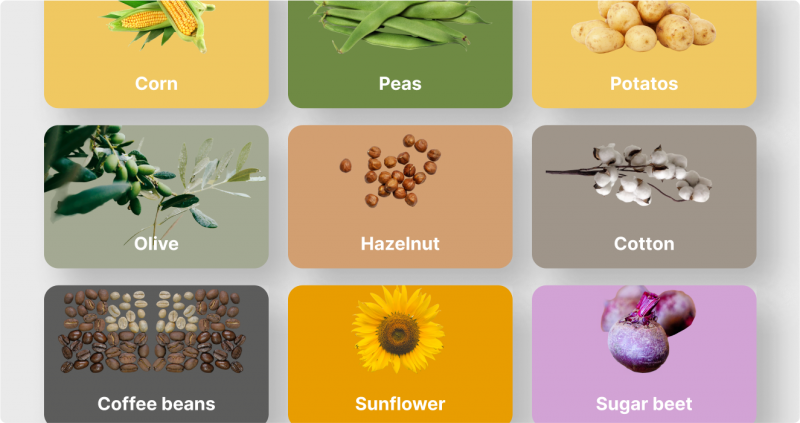

Productos agrícolas

Los productos agrícolas incluyen diversos bienes, desde cereales y ganado hasta verduras y frutas. Se comercializan en todo el mundo y sus precios dependen de la dinámica siempre cambiante de la oferta y la demanda. Estas materias primas tienen una enorme importancia para la producción de alimentos y otras industrias, como la fabricación de biocombustibles y productos farmacéuticos.

Productos energéticos

Absolutamente vitales para la vida moderna, los productos energéticos como el petróleo y el gas natural alimentan nuestros hogares, vehículos y empresas. También constituyen una importante fuente de ingresos para muchos productores mundiales. A pesar de su abundancia, factores como los acontecimientos geopolíticos y las condiciones del mercado pueden hacer que los precios de estas materias primas fluctúen considerablemente. La Bolsa Mercantil de Nueva York negocia principalmente energía, metales preciosos y productos agrícolas.

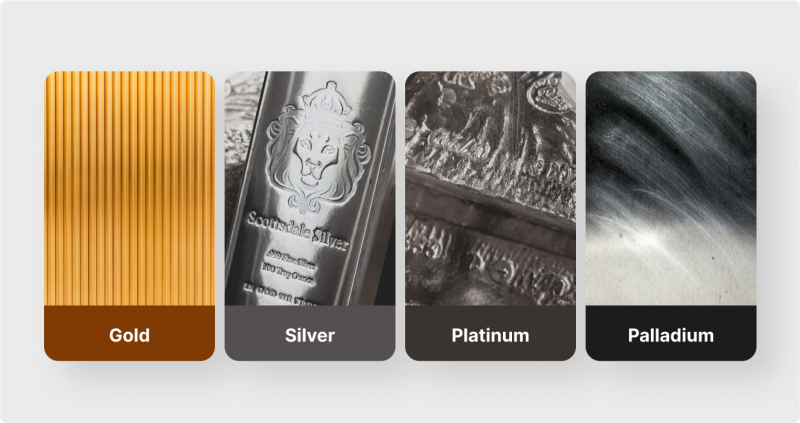

Metales

Históricamente utilizados como divisas o como respaldo de monedas, los metales como el oro y la plata sirven ahora predominantemente como activos de inversión. Sus precios también fluctúan en respuesta a los ciclos de oferta y demanda del mercado mundial. Los inversores suelen recurrir a los metales como depósito de valor y activos alternativos para diversificar sus carteras y protegerse frente a posibles turbulencias del mercado o presiones inflacionistas. La Bolsa de Metales de Londres es una de las más activas del mundo.

Productos ganaderos

La carne, los productos lácteos y otros productos derivados del ganado son esenciales para la producción de alimentos y la salud de la economía. Los precios tienden a verse influidos por acontecimientos como el clima o los brotes de enfermedades, y también influye la dinámica de la oferta y la demanda. Además, la normativa sobre seguridad alimentaria y otras fuerzas del mercado pueden influir significativamente en los precios de estos productos.

Productos financieros

Abarcando acciones, bonos y divisas, los productos financieros se negocian en bolsas de materias primas o mercados extrabursátiles, aunque no son bienes físicos propiamente dichos. Estos instrumentos permiten a los inversores capitalizar las variaciones de precios vinculadas a la evolución económica o política. Sin embargo, la navegación por estos mercados entraña un riesgo considerable, y sólo los operadores experimentados con un conocimiento exhaustivo de la dinámica del mercado pueden realizar inversiones o transacciones de este tipo.

Los mercados de commodities son un espacio complejo y en constante evolución. Para entender mejor cómo funcionan, veamos más de cerca los componentes del mercado, los distintos estilos y estrategias de negociación de commodities y los métodos utilizados por los operadores.

DATOS CLAVE

- Un commodity es un bien intercambiable o materia prima que suele ser producida en grandes cantidades por diversos proveedores.

- Existen varios tipos de commodities, como los productos agrícolas, las fuentes de energía, los metales y los derivados financieros.

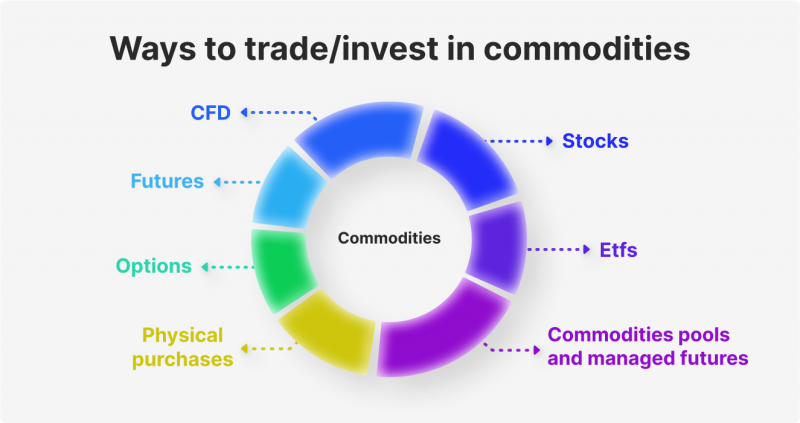

- Los inversores pueden acceder al mercado de commodities a través de instrumentos de inversión como ETF, contratos de futuros, opciones y fondos de inversión.

¿Cómo funcionan los commodities?

En los mercados de commodities, compradores y vendedores intercambian mercancías de distintas formas, como entrega física o contratos financieros. La forma más común de comerciar con commodities es a través de contratos de futuros sobre materias primas, que son acuerdos para la entrega futura de un commodity a un precio acordado. Los precios de materias primas como el petróleo, el oro y el trigo tienden a fluctuar en respuesta a factores de oferta y demanda y a influencias económicas mundiales, como acontecimientos políticos o condiciones de mercado. Un operador puede comprar (ir en largo) o vender (ir en corto) un contrato concreto para aprovechar las posibles oscilaciones de los precios.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Los operadores también tienen la opción de utilizar el apalancamiento al operar en los mercados de commodities. Esto suele implicar tomar prestados instrumentos financieros de corredores u otros operadores para poder abrir posiciones más grandes con menos capital. El apalancamiento magnifica tanto las ganancias como las pérdidas, por lo que es imperativo que los operadores actúen con cautela al realizar operaciones apalancadas.

Además de un contrato de futuros sobre materias primas, los operadores también pueden adquirir otros productos derivados, como opciones, forwards y swaps. Las opciones otorgan a los operadores el derecho a comprar o vender un determinado activo a un precio establecido en un plazo concreto. Los contratos a plazo son acuerdos para la entrega física de un activo a un precio acordado en una fecha futura. Los swaps son contratos por los que las partes acuerdan intercambiar distintos activos con flujos de pagos predeterminados en función de sus precios actuales en el mercado de commodities.

Efecto de la oferta y la demanda en los commodities

Los precios de los commodities están influidos predominantemente por la dinámica de la oferta y la demanda. Cuando la demanda de un activo aumenta mientras su oferta permanece constante, su precio sube. Por el contrario, los precios suelen bajar cuando la oferta de un activo supera a su demanda. Además, la especulación del mercado por parte de los operadores puede influir significativamente en los precios. Por ejemplo, si los operadores prevén que el valor de un activo aumentará en el futuro debido a factores como cambios en las pautas meteorológicas o nuevas normativas, podrían acumular grandes cantidades del mismo, haciendo subir su precio incluso antes de que entren en juego los factores influyentes.

Es fundamental reconocer que los precios de los commodities no sólo se ven afectados por la oferta y la demanda, sino también por factores adicionales como las políticas gubernamentales, los avances tecnológicos y los acontecimientos geopolíticos. Por ejemplo, las circunstancias en países productores de petróleo importantes como Irán o Rusia pueden afectar sustancialmente a los precios del crudo. Del mismo modo, las crisis financieras y los impagos de deuda pueden influir en el valor de las divisas o los bonos. Por lo tanto, los operadores deben tener en cuenta estos aspectos más amplios antes de ejecutar sus operaciones.

Determinación de precios

La determinación del precio en el mercado de commodities depende de varios factores, como la dinámica de la oferta y la demanda (como se ha mencionado anteriormente), la ubicación geográfica de compradores y vendedores, los costes de transporte, los costes de almacenamiento, la calidad y el grado de la materia prima con la que se comercia. Además, la evolución de los precios depende en gran medida de los avances tecnológicos que facilitan el transporte de mercancías de un lugar a otro. Por ejemplo, unos métodos de transporte más eficaces pueden reducir los costes de transporte, lo que repercute en los precios de las mercancías transportadas.

Además, la tecnología desempeña un papel importante en el entorno comercial actual. Los sistemas de negociación automatizada permiten a los operadores introducir órdenes rápidamente con una intervención humana mínima. Este tipo de negociación algorítmica puede influir significativamente en los movimientos de los precios debido a su capacidad para generar rápidamente grandes volúmenes de órdenes para activos específicos.

Patrones estacionales

Los patrones estacionales en el comercio de commodities se refieren a los movimientos de precios que se producen regularmente a lo largo de un año determinado. Estos patrones suelen estar relacionados con los ciclos de producción y las cosechas. Por ejemplo, la demanda de cultivos tiende a aumentar durante la temporada de cosecha, lo que provoca una subida de los precios. De forma similar, los comerciantes tienden a acumular productos combustibles como el petróleo crudo antes del invierno, cuando bajan las temperaturas, lo que provoca una subida de los precios de estos activos. Los patrones estacionales ofrecen oportunidades tanto a los especuladores como a los coberturistas, ya que les permiten anticiparse a los posibles movimientos de los precios y planificar sus operaciones en consecuencia.

Las pautas estacionales también pueden utilizarse como forma de análisis del mercado. Mediante el estudio de estas pautas, los operadores pueden conocer el comportamiento de determinados activos en las distintas estaciones y desarrollar estrategias para sacar partido de este conocimiento. Por ejemplo, si un operador sabe que el precio de la soja tiende a aumentar durante la temporada de cosecha debido a la mayor demanda de sus subproductos, puede entrar en posiciones largas al comienzo de la cosecha en previsión de precios más altos. Del mismo modo, las tendencias estacionales proporcionan información valiosa a los coberturistas, que las utilizan para proteger sus carteras de posibles pérdidas causadas por la volatilidad de los precios de los commodities.

Invertir en commodities es una oportunidad atractiva para quienes buscan diversificar su cartera y beneficiarse de las ganancias potenciales de una clase de activos lucrativa. En esta sección, analizaremos cómo los inversores pueden operar commodities y cómo pueden utilizar estrategias de gestión del riesgo para proteger sus inversiones.

Invertir en commodities

Al invertir en este mercado, los inversores pueden operar numerosas categorías de productos, como productos agrícolas, energéticos y metales. Sin embargo, para hacerlo con éxito, primero hay que entender cómo funcionan las materias primas y conocer los diversos factores que afectan a los precios. A continuación se enumeran varias razones para invertir en commodities:

Diversificación

Invertir en commodities permite a los inversores diversificar sus carteras y reducir el riesgo asignando fondos a distintas clases de activos. Al distribuir sus inversiones, se pueden minimizar las pérdidas de un único sector de inversión y aprovechar al mismo tiempo las ganancias potenciales de otros activos. Además de proporcionar una cobertura contra las caídas del mercado, la inversión en commodities también permite obtener mayores beneficios cuando los mercados están en positivo.

Liquidez

Los commodities suelen ser muy líquidos, ya que pueden negociarse fácilmente en numerosas bolsas de todo el mundo. Esto beneficia tanto a los operadores de corto plazo, que necesitan liquidez para entrar y salir rápidamente de sus posiciones, como a los operadores de largo plazo, que buscan beneficiarse de las oscilaciones de los precios a lo largo del tiempo.

Gestión de riesgos

Los commodities presentan una excelente oportunidad para que todos empleen técnicas de gestión del riesgo como la cobertura, las órdenes stop-loss y los contratos de opciones. Estos instrumentos permiten a los operadores proteger sus inversiones de la volatilidad del mercado y, al mismo tiempo, obtener beneficios. Utilizando eficazmente estas estrategias, incluso los operadores sin experiencia pueden aprovechar las oportunidades que ofrecen los mercados de commodities.

Tipos de inversiones en commodities

El mercado de commodities ofrece a los inversores acceso a múltiples instrumentos financieros, como la inversión en activos físicos, contratos de futuros, opciones sobre futuros o fondos cotizados (ETFs). Cada alternativa conlleva sus propios riesgos y beneficios, por lo que comprender las diferencias entre estos tipos de inversión es crucial antes de tomar una decisión.

Activos físicos

El método más utilizado para invertir en commodities es la compra de activos físicos como lingotes de oro o productos agrícolas. Este método permite a los inversores gestionar personalmente sus inversiones y beneficiarse de la revalorización del activo subyacente. Sin embargo, esta estrategia puede resultar cara y requiere el almacenamiento y mantenimiento de la materia prima.

Contratos de futuros

Un contrato de futuros representa un acuerdo entre dos partes en el que una de ellas se compromete a comprar o vender una materia prima a un precio y en un momento determinados en el futuro. Un contrato de futuros ofrece a los inversores exposición a materias primas sin necesidad de poseerlas físicamente, ya que pueden negociarse en bolsas como la Bolsa Mercantil de Chicago (CME).

Opciones sobre futuros

Las opciones sobre futuros son instrumentos financieros que permiten a los operadores especular sobre los movimientos de las materias primas sin poseer ni comprar realmente ningún activo físico. Estos instrumentos ofrecen a los inversores una mayor adaptabilidad que los contratos de futuros, ya que pueden emplearse tanto para estrategias alcistas como bajistas.

Fondos cotizados (ETFs)

Los fondos cotizados en bolsa (ETFs) son instrumentos de inversión que siguen un conjunto subyacente de commodities. Los ETFs ofrecen a los inversores una forma cómoda de acceder a los mercados de commodities reduciendo al mismo tiempo sus riesgos.

El trading de commodities es otro de los métodos preferidos por los inversores para aprovechar las fluctuaciones de los precios y diversificar sus carteras. En la sección siguiente, examinaremos lo que se necesita para tener éxito en el trading de commodities.

Cómo operar commodities

Aventurarse a operar con commodities puede ser gratificante, pero comprender cómo funcionan los mercados es crucial antes de sumergirse en esta esfera del trading. Estos son algunos consejos esenciales a tener en cuenta a la hora de operar con commodities:

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Entender las condiciones del mercado

Antes de invertir en cualquier commodity, investigue a fondo las condiciones actuales del mercado y la evolución de los precios. Comprender cómo influyen en las distintas materias primas factores macroeconómicos como las fluctuaciones de las divisas y los acontecimientos geopolíticos puede ayudar a los operadores a tomar decisiones con conocimiento de causa.

Establecer objetivos

Establecer objetivos antes de entrar en el mercado es vital para el éxito. Estos objetivos deben abarcar metas a corto y largo plazo, así como el nivel de riesgo que se está dispuesto a asumir.

Aplicar estrategias de gestión de riesgos

Para optimizar los beneficios y minimizar las pérdidas, los operadores deben utilizar técnicas de gestión del riesgo, como órdenes de stop-loss y contratos de opciones, para proteger sus inversiones de la volatilidad del mercado de commodities.

Seguir la actividad del mercado

Estar al día de las últimas noticias y movimientos de precios es esencial para cualquier operador de éxito. Siguiendo la actividad del mercado, los operadores pueden mantenerse informados sobre las tendencias emergentes y aprovechar las posibles oportunidades antes de que desaparezcan.

Plataformas de negociación con apalancamiento

Los operadores modernos tienen acceso a muchas plataformas de negociación que pueden ayudarles a ejecutar operaciones con rapidez y eficacia. Desde aplicaciones móviles a software de escritorio, pasando por bots automáticos, estas herramientas proporcionan a los inversores los recursos necesarios para tomar decisiones informadas en tiempo real.

Siguiendo estas pautas, los operadores pueden aumentar considerablemente sus posibilidades de éxito en el mercado de commodities. Con un poco de conocimiento, investigación y disciplina, es posible obtener beneficios sustanciales en el trading de commodities.

Conclusión

Los commodities representan una valiosa clase de activos que puede integrarse en la cartera de un inversor. Las materias primas están en constante evolución, y es responsabilidad de cada individuo comprender plenamente la naturaleza de estos mercados para lograr una experiencia de inversión y negociación satisfactoria. Como posible inversor en commodities, debe sopesar detenidamente todos los factores comentados e investigar a fondo antes de participar en cualquier inversión. El conocimiento es vital, así que haga un esfuerzo por mantenerse actualizado sobre el mercado, ya sea diaria o semanalmente, para gestionar de forma coherente y proactiva sus posiciones. Por último, siga aprendiendo siempre sobre estrategias, tendencias y conocimientos emergentes para convertirse en un inversor eficaz en este sector.

Artículos recomendados

Noticias recientes