10 نکته مهم برای ایجاد سبد سرمایه گذاری

سرمایه گذاری از فرصت های سرمایه گذاری یک استراتژی عالی برای ایجاد ثروت و تضمین آینده شما است. چه در حال بررسی گزینههای ارز دیجیتال، سهام، املاک و مستغلات یا صندوقهای متقابل باشید – همان اصول اولیه ساخت سبد در هر بازاری اعمال میشود. با این وجود، ایجاد یک سبد سرمایه گذاری بهینه مستلزم بررسی دقیق و یک برنامه مدون است.

برای کمک به شما برای شروع، ما 10 نکته برای ایجاد سبد سرمایه گذاری آماده کرده ایم که به شما در دستیابی به اهداف مالی شما کمک می کند.

اقدامات کلیدی

- سبد سرمایه گذاری یک راه عالی برای تنوع بخشیدن به دارایی های شما است، اما حفظ تعادل برای کاهش ریسک ها حیاتی است.

- در حین تصمیم گیری در مورد پورتفولیوی خود، یک برنامه سازمان یافته را حفظ کنید و احساسات را مدیریت کنید.

- اطمینان حاصل کنید که سرمایهگذاریهای شما به اندازه کافی نقدینگی برای دسترسی به وجوه در هر زمان لازم است، سرمایهای را به طور پیوسته در طول زمان به پرتفوی اضافه کنید تا رشد و بازده بالقوه را افزایش دهید و ریسکهای خود را مدیریت کنید.

- با روندهای بازار همراه باشید، در مورد عوامل خارجی موثر بر سرمایه گذاری خود بیاموزید و از رویدادهای جهانی مطلع شوید.

نکاتی برای ایجاد یک سبد سرمایه گذاری قوی

اهداف سرمایه گذاری خود را تعیین کنید

اولین قدم این است که اهداف مالی شخصی خود را شناسایی و برجسته کنید. از خودتان سؤالاتی بپرسید: «چقدر پول برای بازنشستگی من؟” یا “چه نوع بازدهی از سرمایه گذاری هایم انتظار دارم؟

آیا قصد دارید برای هدفی سرمایه گذاری کنید، مثلاً 10 سال دیگر خانه بخرید؟ یا فقط می خواهید یک درآمد منفعل ثابت داشته باشید؟ دانستن اهدافتان به شما کمک می کند تصمیم بگیرید چه سرمایه گذاری هایی انجام دهید و چه میزان ریسک قابل قبول است.

همچنین افق سرمایه گذاری را در نظر بگیرید.

افق سرمایه گذاری دوره زمانی است که انتظار دارید یک دارایی خاص یا گروهی از دارایی ها را نگهداری کنید. سبد سرمایه گذاری شما باید از دارایی های مختلف با سررسیدهای مختلف تشکیل شده باشد تا با اهداف مالی شما مطابقت داشته باشد:

- سرمایه گذاری های کوتاه مدت؛

- سرمایه گذاری میان مدت؛

- سرمایه گذاری بلند مدت.

به این ترتیب می توانید از شرایط مختلف بازار بهره مند شوید و سبد خود را با توجه به اهداف مالی خود تنظیم کنید.

سطح تحمل ریسک خود را بشناسید و بر این اساس استراتژی های سرمایه گذاری را انتخاب کنید

نکته مهم دیگری که باید بدانید میزان تحمل ریسک شما است.

تحمل ریسک تمایل شما به پذیرش ریسک مرتبط با سرمایه گذاری را اندازه گیری می کند. بازارهای مختلف سطوح مختلفی از ریسک را دارند و شما باید بدانید چه سطحی برای شما راحت است.

بازارهای سهام و کریپتو معمولاً خطرات بیشتری نسبت به اوراق قرضه یا دارایی های سرمایه گذاری دارند. این به این دلیل است که آنها پتانسیل ایجاد بازده بیشتر (و در نتیجه زیان بیشتر) را در مدت زمان کوتاه دارند.

تحمل ریسک هر فرد ممکن است متفاوت باشد و با گذشت زمان می تواند تغییر کند. به عنوان مثال، زمانی که حقوق شما افزایش می یابد، ممکن است تمایل بیشتری به ریسک کنید. برعکس، وقتی اعضای خانواده یا هزینههای دیگری دارید که نیاز به مدیریت دارند، خطری که مایل به تحمل آن هستید احتمالاً کاهش مییابد. به طور مشابه، افرادی که به سن بازنشستگی نزدیک می شوند، اغلب سطوح راحتی کمتری را با سرمایه گذاری های پرخطر نشان می دهند.

سطوح مختلف تحمل ریسک

بسته به میزان ریسکی که مایل به پذیرش آن هستید، استراتژی های سرمایه گذاری را می توان به سه دسته تقسیم کرد:

رویکرد تهاجمی

سرمایهگذارانی که تمایل زیادی به ریسک دارند معمولاً با تفاوتهایی که بازار کالا یا بورس را به حرکت در میآورند و بر طبقات مختلف دارایی تأثیر میگذارند، به خوبی آشنا هستند. هدف آنها از سرمایهگذاری، ایجاد حداکثر بازده سرمایهگذاری است، حتی اگر به معنای پذیرش ریسکهای شدید باشد – مانند تخصیص منابع به داراییهای ناپایدار که شانس ذاتی بیارزش شدن را دارند.

رویکرد معتدل

سرمایه گذاران با تحمل ریسک متوسط معمولاً به دنبال تعادل بین امنیت و سود بالقوه هستند. آنها معمولاً افق سرمایه گذاری 5-10 ساله دارند، بنابراین با نزدیک شدن به افق سرمایه گذاری، توجه بیشتری به حفظ بخشی از سود خود دارند.

این با سرمایهگذاران تهاجمی که تمایل دارند ریسکهای بالاتری را برای بازدهی بیشتر در دورههای زمانی کوتاهتر انجام دهند، متفاوت است.

رویکرد محافظه کارانه

سرمایهگذارانی که رویکرد محافظهکارانه دارند، در دنیای سرمایهگذاری مبتدیانی هستند که فاقد دانش کافی هستند و بیش از هر چیز بیشتر نگران حفظ پول خود هستند تا بازدهی بالاتر. “یک پرنده در دست ارزش دو در بوته دارد” به عنوان شعار آنها برای سرمایه گذاری عمل می کند.

اگر به دنبال ارزیابی سطح تحمل ریسک خود هستید، یک راه عالی برای انجام این کار بازدید از وب سایت های سرمایه گذاری مختلف است که دارای پرسشنامه هایی هستند که به طور خاص برای این منظور طراحی شده اند.

از آنجایی که تحمل ریسک بر اساس نحوه برخورد با عدم قطعیت است: ممکن است تا زمانی که با ضررهای واقعی در بازار واقعی روبرو نشوید، تمایل خود به ریسک پذیری را درک نکنید.

تنوع و کلاسهای دارایی متفاوت را فراموش نکنید

ایجاد یک سبد سرمایه گذاری موفق بر پایه اصلی تنوع بنا شده است.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

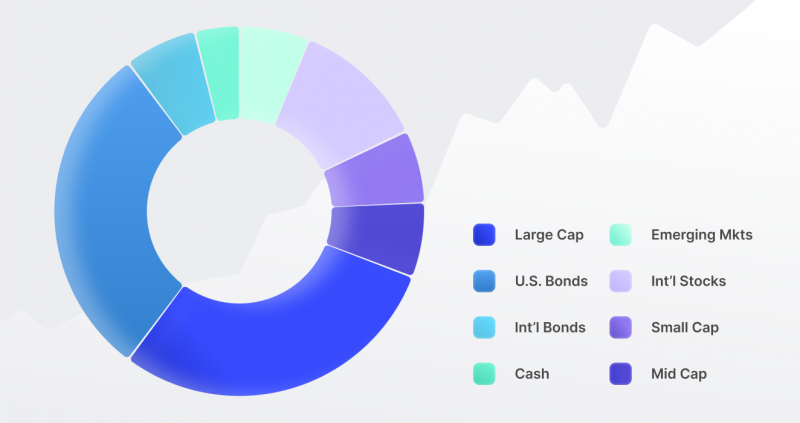

این مستلزم داشتن چندین طبقه دارایی، مانند سهام، ارز، اوراق قرضه یا رمزنگاری، همراه با انواع مختلف سرمایه گذاری در هر طبقه دارایی است، مانند سهام با سرمایه کوچک، سکه های بزرگ، سهام داخلی و خارجی شرکت ها در صنایع مختلف، و غیره

بیایید این وضعیت را در نظر بگیریم: زمانی که قیمت سهام افزایش می یابد، بازده اوراق معمولا کاهش می یابد. حرفهها به سهام و اوراق قرضه توجه دارند برای داشتن یک رابطه معکوس با این حال، زمانی که این دارایی ها گهگاه در یک جهت حرکت می کنند، سهام اغلب نوسانات بیشتری را نشان می دهد، به این معنی که فراز یا نزول آنها بیشتر از اوراق قرضه است.

بنابراین، سرمایه گذاری در یک سبد دارای تنوع خوب به معنای خرید دارایی هایی است که با یکدیگر حرکت نمی کنند. این کمک می کند تا با جبران اثرات منفی بالقوه یک دارایی بر پرتفوی کلی، یک بالشتک در برابر ضرر در زمان های دشوار در بازارها به سرمایه گذار ارائه شود.

همچنین، اگر در نظر دارید استراتژی سرمایه گذاری خود را به سطح بعدی ببرید، چرا یک سبد ملکی با چندین ملک اجاره ای ایجاد نکنید؟

تخصیص دارایی از سرمایه گذاران در برابر نوسانات بازار محافظت می کند و به تضمین رشد مداوم در بلندمدت کمک می کند.

هزینه ها و کمیسیون ها را در نظر بگیرید

اغلب اوقات، هزینه های سرمایه گذاری در فرآیند ساخت یک سبد نادیده گرفته می شود. با این حال، اینها می توانند عوامل اصلی موفقیت یا شکست طولانی مدت شما باشند.

کمیسیون ها و هزینه های سالانه پرداختی به کارگزاران بورس یا مشاوران. نسبت هزینه برای وجوه متقابل / ETF. هزینه های تسلیم سالیانه – همه اینها باید در هنگام ساختن یک سبد بهینه در نظر گرفته شوند زیرا می توانند در طول زمان تأثیر قابل توجهی بر بازده شما داشته باشند.

مهم است که به یاد داشته باشید که هزینه ها بازده سرمایه گذاری شما را کاهش می دهد، بنابراین مطمئن شوید که آنها کم می مانند. سرمایهگذاران صندوقهای سرمایهگذاری مشترک میتوانند از مجموعه گسترده صندوقهای بدون بار موجود استفاده کنند، در حالی که خریداران سهام باید کمیسیونها را بین کارگزاران مختلف مقایسه کنند. و اگر داراییهای کریپتو مانند بیتکوین و اتریوم را معامله میکنید، صرافیهایی وجود دارد که کارمزدهای ارائه به کوچکی 0.25%.

از استراتژی های مختلف مدیریت ریسک استفاده کنید

حذف ریسک به طور کامل در هنگام سرمایه گذاری غیرممکن است. حتی قابل اطمینان ترین دارایی ها ممکن است به طور ناگهانی ارزش خود را کاهش دهند، بنابراین سرمایه گذاران باید از بسیاری از ریسک ها آگاه باشند، به عنوان مثال:

ریسک حاکمیتی

زمانی که یک دولت یا کشور قادر به انجام تعهدات و بدهی های مالی خود نباشد یا تصمیم نگیرد، می تواند خطرات قابل توجهی را برای سرمایه گذاران سرمایه گذاری در دارایی های خاص مانند اوراق قرضه دولتی ایجاد کند. این نوع ریسک به عنوان ریسک مستقل شناخته می شود.

از دست دادن اصل

سرمایه گذاری خطر از دست دادن بخشی یا تمام سرمایه اولیه را به همراه دارد که به عنوان از دست دادن اصل سرمایه شناخته می شود. بسیاری از سرمایه گذاران محافظه کار برای به حداقل رساندن این ضرر احتمالی، سرمایه گذاری در دارایی هایی با ریسک کمتر از دست دادن ارزش را انتخاب می کنند. با این حال، یادآوری این نکته ضروری است که همه سرمایهگذاریها درجاتی از ریسک را به همراه دارند و هیچکس نمیتواند عملکرد آینده یک دارایی را با اطمینان پیشبینی کند.

تورم

ریسک تورم یک نگرانی قابل توجه برای سرمایه گذاران است، زیرا می تواند بازده واقعی آنها را از سرمایه گذاری های خود کاهش دهد. این امر به ویژه در هنگام سرمایه گذاری در سرمایه گذاری ها و اوراق قرضه با درآمد ثابت که در برابر تغییرات نرخ تورم آسیب پذیر هستند، صادق است.

از چه راهکارهایی می توانم برای کاهش این خطرات استفاده کنم؟

شما می توانید با متعادل کردن پرتفوی خود و عدم اتکا به اوراق بهادار دولتی، ریسک حاکمیت را به حداقل برسانید. تنوع در بازارهای مختلف همچنین به کاهش ریسک تورم کمک می کند، در حالی که اوراق قرضه و صندوق های سرمایه گذاری یک راه عالی برای محافظت در برابر از دست دادن اصل هستند.

با این حال، استراتژیهای مدیریت ریسک بسیار بیشتری وجود دارد که سرمایهگذاران میتوانند برای محافظت از خود از آنها استفاده کنند، مانند دستورات پوشش ریسک یا توقف ضرر.

یک سفارش توقف ضرر به شما وسیله ای برای حفظ سود خود با تعیین قیمت از پیش تعیین شده ارائه می دهد. که در آن موقعیت یک دارایی بسته خواهد شد. قیمت توقف پایینتر از هزینه جاری قرار میگیرد و به این اطمینان کمک میکند که در هر معامله بیش از آنچه برنامهریزی شده از دست نرود.

پوشش ریسک معمولاً با مشتقات انجام می شود و همچنین ممکن است به محافظت در برابر ضررهای احتمالی کمک کند. این شامل گرفتن موقعیتی بر خلاف موقعیتی است که در دارایی پایه به منظور کاهش قرار گرفتن در معرض نوسانات بازار دارید.

نکته کلیدی این است که تعادل مناسبی از استراتژیها را پیدا کنید که به بهترین وجه با مشخصات ریسک شخصی و اهداف سرمایهگذاری شما مطابقت دارد.

تعادل مناسب را حفظ کنید و تخصیص دارایی مناسب را انجام دهید

سرمایهگذاری در داراییهای مناسب و کنار گذاشتن آنها کافی نیست – پرتفویها میتوانند بدون توجه پیشگیرانه به تعادل سرمایهگذاریها نامتناسب شوند. تعادل مجدد تضمین می کند که هر دارایی فرصتی برای شکوفا شدن دارد و در عین حال امنیت را برای دستاوردهای آتی فراهم می کند.

تعادل مجدد چگونه کار می کند؟

تعادل مجدد سبد خود به شما این امکان را میدهد تا با فروش سرمایهگذاریهایی که بیش از حد مسلط شدهاند و سرمایهگذاری مجدد در سرمایهگذاریهایی که کمتر به نمایش درآمدهاند، کلاسهای داراییتان را دوباره تنظیم کنید. انجام این کار به اطمینان از رویکرد متنوع تر و متعادل تر برای بازدهی بهتر در طول زمان کمک می کند.

یک نمونه کار کاملاً متعادل چگونه باید باشد؟

یک سبد دارای تعادل ایده آل باید از ترکیبی از سهام، اوراق قرضه، پول نقد و سایر طبقات دارایی تشکیل شده باشد. نسبت دقیق دارایی ها به میزان تحمل ریسک و اهداف سرمایه گذاری شما بستگی دارد. به عنوان مثال، بیایید وانمود کنیم که سبد متوازن شما شامل موارد زیر است:

- 50٪ از دارایی های آن در سهام است، زیرا آنها بازده بالاتر با ریسک بیشتری را ارائه می دهند.

- 40 درصد از دارایی های آن در اوراق قرضه است که درآمد و نوسانات کمتری را فراهم می کند.

- 10 درصد از دارایی های آن به صورت نقد، کالا و ارز دیجیتال است.

با گذشت زمان، ممکن است ارزش برخی از سرمایهگذاریها افزایش یابد، در حالی که برخی دیگر ممکن است کاهش یابد. فرض کنید متوجه شده اید که درصد دارایی های سهام شما به 70 درصد رسیده است در حالی که ارزش پول نقد و ارزهای دیجیتال کاهش یافته است. برای حفظ تعادل بین آنها، سبد خود را با سرمایه گذاری بیشتر در دارایی های کریپتو و کاهش تعداد سهام نگهداری شده برای حفظ ثبات و کاهش ریسک تنظیم کنید.

مطمئن باشید نمونه کارها شما مایع است

داشتن نقدینگی هنگام سرمایه گذاری بسیار مهم است زیرا به شما امکان می دهد به پول خود دسترسی داشته باشید. هر زمان که لازم باشد اگرچه یک سرمایه گذاری خوب ممکن است سودآور باشد، اما اگر در برداشت وجه مشکل یا تاخیر وجود داشته باشد، می تواند بر قدرت کلی پرتفوی شما تأثیر منفی بگذارد.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

بنابراین، مهم است که اوراق بهاداری را انتخاب کنید که نقدینگی آسانی دارند به جای اوراقی که دارای محدودیت هایی مانند برداشت سالانه یا دوره های تسلیم هستند. با اطمینان از نقدشوندگی وجوه خود، میتوانید انعطافپذیری مالی برای رسیدگی به شرایط غیرمنتظره در آینده داشته باشید.

آن را به طور مداوم رشد دهید

برای موفقیت مالی بلندمدت، سرمایه گذاری ثابت وجوه در سبد سهام شما ضروری است. با افزودن مداوم سرمایه به استخر، شانس بیشتری برای دستیابی به اهداف مالی خود خواهید داشت و از پتانسیل رشد نمایی در طول زمان بهره مند خواهید شد.

به عنوان مثال، اگر 10000 دلار در پرتفوی خود با بازده سالانه پیش بینی شده 6% سرمایه گذاری کنید، در پایان 10 سال، سرمایه شما حدود 16000 دلار خواهد شد. با این حال، با افزودن 2000 دلار اضافی در سال به همان پرتفوی در طول یک دهه، ارزش نهایی سرمایهگذاری شما میتواند به دو برابر آن و بیش از 30000 دلار برسد.

در نهایت، اهداف سرمایه گذاری شما بهترین مسیر اقدام را تعیین می کند.

با روندهای بازار همراه باشید

هنگام خرید برای شرکت ها و دارایی ها، همیشه تحقیقات بازار را برای آخرین به روز رسانی ها انجام دهید. اگر چشم انداز شرکت به دلیل عوامل خارجی جدید مانند مقررات یا نوسانات بازار تغییر کند، سرمایه گذاری در سهامی با عملکرد خوب می تواند مخاطره آمیز باشد.

فراموش نکنید که تغییرات در روندهای اقتصادی و سیاسی را که می تواند بر سرمایه گذاری های شما تأثیر بگذارد، مانند تغییر در سیاست های دولت، نظارت کنید. علاوه بر این، ایده خوبی است که از رویدادهای جهانی که پتانسیل تأثیرگذاری بر سبد سهام شما را دارند، مانند بلایای طبیعی، تغییرات فناوری و نوسانات ارز، مطلع باشید.

همچنین، به روز ماندن با بازیگران تأثیرگذار در بازارها یک رویکرد هوشمندانه است. تصمیمات و حرکت های مدیران کلیدی، سهامداران عمده و خبرسازان می تواند بر عملکرد کسب و کارهایی که به آنها وابسته هستند تأثیر بگذارد.

سازماندهی شده باشید و احساسات خود را مدیریت کنید

در نهایت، هنگام حفظ سبد کاملاً متعادل خود، منظم و منظم باشید. برای آسانتر کردن این فرآیند، باید برنامهای ایجاد کنید که مشخص میکند هر چند وقت یکبار سرمایهگذاریهای خود را بررسی کنید و چه زمانی باید مجدداً تعادل ایجاد کنید.

علاوه بر این، اجازه ندهید احساسات تصمیمات شما را دیکته کنند، زیرا می توانند به انتخاب های غیرمنطقی منجر شوند که در درازمدت می تواند به مجموعه شما آسیب برساند. هر زمان که لازم بود، یک قدم به عقب بردارید و به طور عینی به موقعیت نزدیک شوید، زیرا این به شما کمک می کند تا تصمیمات بهتری بگیرید و استراتژی سرمایه گذاری بهتری را اعمال کنید.

سوالات متداول

چگونه یک سبد سرمایه گذاری بسازیم؟

برای ایجاد یک سبد سرمایه گذاری، باید میزان تحمل ریسک و اهداف مالی خود را در نظر بگیرید، انواع سرمایه گذاری هایی را که به بهترین وجه به آن اهداف دست می یابند، شناسایی کنید، برای یافتن محصولات مناسب تحقیق کنید، یک پلت فرم راحت را برای تجارت دارایی انتخاب کنید، و در بین طبقات دارایی برای به حداقل رساندن تنوع ایجاد کنید. خطر. همچنین باید مطمئن شوید که از استراتژی های مدیریت ریسک استفاده کرده و اغلب آن را مجدداً متعادل کنید.

چرا سبد سرمایه گذاری مهم است؟

این به شما توانایی دستیابی به اهداف مالی و رشد ثروت خود را در دراز مدت می دهد. علاوه بر این، یک پورتفولیوی خوب میتواند درآمدی ایجاد کند و به شما در دستیابی به امنیت مالی کمک کند. همچنین، داشتن یک سبد سرمایه گذاری متنوع می تواند ثبات را در شرایطی که بازارها دچار تلاطم می شوند، فراهم کند.

سبد سرمایه گذاری خوب چیست؟

یک سبد سرمایه گذاری خوب، پرتفویی است که متنوع، متعادل و متناسب با تحمل ریسک فردی شما باشد. باید شامل ترکیبی از طبقات دارایی مانند سهام، اوراق قرضه و سایر ابزارها باشد. علاوه بر این، باید به طور منظم نظارت شود و مطابق با اهداف شما و بازارهای در حال تغییر، مجدداً متعادل شود.

چه چیزی باید در سبد سرمایه گذاری گنجانده شود؟

یک سبد سرمایه گذاری معمولاً شامل سهام، اوراق قرضه، صندوق های سرمایه گذاری متقابل، صندوق های قابل معامله در بورس (ETF)، سرمایه گذاری در املاک و مستغلات، کالاها و سایر سرمایه گذاری های جایگزین است. همچنین، سرمایه گذاران املاک ممکن است املاک و مستغلات فیزیکی را در پرتفوی املاک خود بگنجانند. ترکیب دقیقی از طبقات دارایی که انتخاب می کنید باید با سطح تحمل ریسک شما تنظیم شود.

مقالات پیشنهادی

اخبار اخیر