ETF مخفف چیست و چگونه کار می کند؟

مقالات

ETF ها چشم انداز سرمایه گذاری را متحول کرده اند و به سرمایه گذاران فردی و نهادی ابزارهای قدرتمندی برای کمک به آنها برای رسیدن به اهداف مالی خود ارائه می دهند. ETF ها با ارائه تطبیق پذیری، تنوع و دسترسی به کلاس های دارایی مختلف، به سرعت به یکی از محبوب ترین وسایل سرمایه گذاری سرمایه گذاران امروزی تبدیل شده اند.

موارد مهم

- ETF ها روشی مقرون به صرفه برای دسترسی به بسیاری از کلاس های دارایی و تنوع بخشیدن به سبد سهام شما ارائه می کنند.

- ETF ها انواع مختلفی دارند، از جمله معکوس، سهام، بازار خارجی، اهرمی، سرمایه گذاری جایگزین و غیره.

- سرمایهگذاری در ETF میتواند هزینهها و کارمزدهای کمتری نسبت به صندوقهای سرمایهگذاری مشترک، و همچنین تجارت آسانتر و فرصتی برای هدف قرار دادن صنایع یا بازارهای خاص داشته باشد.

- با این حال، ETF ها ممکن است با مشکلات نقدینگی و خطاهای ردیابی همراه باشند، به علاوه هزینه های خاصی که ممکن است در طول زمان افزایش یابد.

ETF چیست و چگونه کار می کند؟

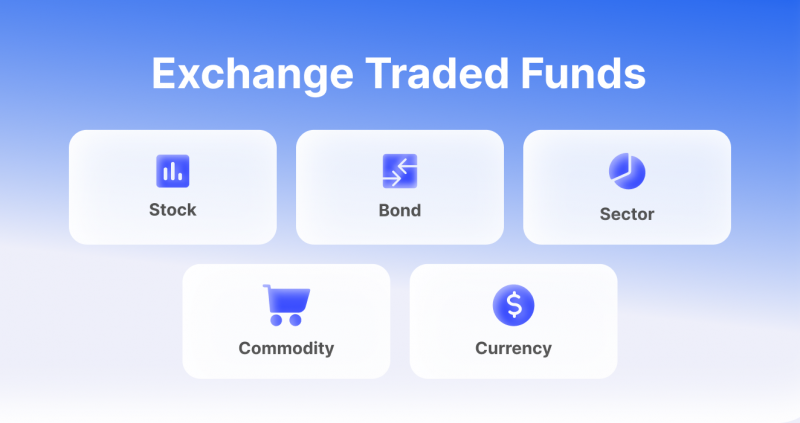

ETF مخفف Exchange Traded Fund است و یک محصول سرمایه گذاری است که به سرمایه گذاران ETF اجازه می دهد به یکباره به انواع مختلفی از دارایی ها دسترسی داشته باشند. ایده اصلی این محصولات سرمایه گذاری این است که به جای خرید یک سهام یا اوراق قرضه، می توانید یک سبد کامل از دارایی های مختلف را خریداری کنید – همه در یک اوراق بهادار.

ETF ها می توانند انواع مختلفی از دارایی های اساسی مانند سهام، کالاها، ارزها یا حتی شاخص ها و رمزارزها را ردیابی کنند. ETF ها می توانند دارای طیف متنوعی از دارایی ها از چندین صنعت باشند یا در یک زمینه خاص محدود شوند. تعداد کمی فقط بازارهای ایالات متحده را هدف قرار می دهند، در حالی که برخی دیگر به تجارت های خارج از کشور نگاه می کنند. به عنوان مثال، ETF های مرتبط با بانکداری دارای سهام در بسیاری از بانک ها و موسسات مالی خواهند بود.

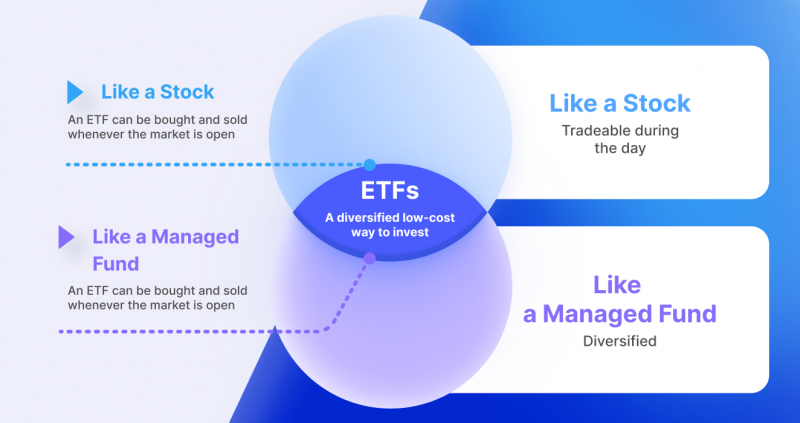

وجوه قابل معامله در بورس را می توان در یک بازار معمولی مانند بورس اوراق بهادار در هر زمانی در طول روز مبادله کرد. با قیمت های مختلف سهام، خرید و فروش آنها آسان است. علاوه بر این، معامله گران می توانند از ETF ها برای فروش کوتاه مدت استفاده کنند.

ETFها با سهام تفاوت دارند زیرا به طور مداوم سهام را اضافه و بازخرید می کنند، به این معنی که تعداد سهام موجود می تواند روزانه متفاوت باشد. این چرخه دائمی، قیمتهای صندوق قابل معامله در بورس (ETF) را با اوراق بهادار پایه آنها سازگار نگه میدارد، بنابراین سرمایهگذاران نیازی به نگرانی در مورد اختلافات بازار ندارند.

صندوق های قابل معامله در بورس در مقابل صندوق های سرمایه گذاری مشترک

صندوق های ETF و صندوق های سرمایه گذاری مشترک از این نظر مشابه هستند که هر دو به سرمایه گذاران دسترسی به طیف وسیعی از سهام و سایر اوراق بهادار را ارائه می دهند. با این حال، تفاوت های کلیدی بین این دو وجود دارد.

صندوق مشترک نوعی ابزار سرمایه گذاری با مدیریت حرفه ای است که پول سرمایه گذاران را جمع می کند و آن را در اوراق بهادار مختلف مانند سهام و اوراق قرضه سرمایه گذاری می کند.

عامل اصلی تمایز بین ETF ها و صندوق های سرمایه گذاری مشترک ساختار آنهاست. قیمت صندوقهای سرمایهگذاری مشترک در پایان هر روز معاملاتی بر اساس نت تعیین میشود. ارزش دارایی (NAV). قیمت ETF توسط بازار تعیین میشود، زیرا سرمایهگذاران در طول روز سهام را در بورس میخرند و میفروشند.

علاوه بر این، صندوق های سرمایه گذاری متقابل اغلب دارای کارمزدهای بالاتری نسبت به ETF هستند. این به این دلیل است که آنها به مدیریت مداوم توسط مدیران پول حرفه ای نیاز دارند، در حالی که ETF ها معمولاً مشارکت فعال کمی دارند.

انواع ETF

ETF های متعددی در دسترس سرمایه گذاران است، از شاخص های گسترده و گسترده در بازار گرفته تا صندوق های بخش تخصصی.

ETF های غیرفعال و فعال

منفعل (صندوق وجوه)

ETF های غیرفعال یک شاخص یا معیار خاص مانند S&P 500 را ردیابی می کنند. این صندوق ها در معرض دید وسیعی از سهام های مختلف قرار می گیرند و به عنوان یک روش کارآمد برای سرمایه گذاران برای ردیابی بازار کلی عمل می کنند.

SPDR S&P 500 ETF، اولین صندوق قابل معامله در بورس در تاریخ، هنوز هم به طور فعال امروز معامله می شود. این ETF شاخص محبوب S&P 500 را ردیابی میکند و از زمان راهاندازی خود جزء اصلی سرمایهگذاران بوده است.

فعال

ETF های فعال توسط مدیران پول حرفه ای مدیریت می شوند و معمولاً بر یک بخش یا منطقه خاص بازار تمرکز می کنند. این صندوق ها ممکن است به دنبال عملکرد بهتر از بازارهای گسترده تر باشند و هدفمندی بیشتری را برای سرمایه گذاران فراهم کنند.

ETFهای بخش یا صنعت

ETF های صنعت یا بخش به سرمایه گذاران کمک می کند تا عملکرد دارایی ها یا شرکت ها را در یک صنعت خاص (ETF سهام) ردیابی کنند. به عنوان مثال، یک ETF بخش انرژی شامل شرکت های مختلفی در صنعت انرژی مانند شرکت های نفت و گاز می شود.

ETFهای اوراق قرضه

ETF اوراق قرضه به سرمایه گذاران اجازه می دهد تا در معرض انواع مختلف اوراق قرضه قرار گیرند. این ETF ها می توانند انواع اوراق بدهی، مانند اوراق قرضه شرکتی و دولتی یا اوراق بهادار با پشتوانه وام مسکن را ردیابی کنند. برخلاف اوراقی که ردیابی میکنند، ETF اوراق قرضه تاریخ انقضای از پیش تعیینشدهای ندارند. به طور کلی، این ETF ها در مقایسه با هزینه واقعی اوراق بهادار پایه آنها یا با حق بیمه یا تخفیف ارزش گذاری می شوند.

ETFهای کالا

ETFهای کالا، کالاهای خاصی مانند طلا یا نفت را ردیابی می کنند. آنها همچنین می توانند شامل قراردادهای آتی باشند که به سرمایه گذاران اجازه می دهد تا در مورد قیمت آتی یک کالا حدس و گمان کنند. این صندوقها میتوانند مزایای متنوعی را برای سرمایهگذارانی که به دنبال محافظت در برابر نوسانات بازار هستند، ارائه دهند.

ETF ارز

ETF های ارزی عملکرد ارزهای خارجی مختلف را دنبال می کنند. این وجوه معمولاً به صورت جفت معامله می شوند و به سرمایه گذاران این امکان را می دهند تا در مورد عملکرد یک ارز نسبت به ارز دیگر حدس بزنند. ETF های ارزی می توانند راهی موثر برای سرمایه گذاران برای محافظت در برابر نوسانات نرخ ارز باشند.

ETF معکوس

ETF های معکوس برای ارائه بازده معکوس یک شاخص یا بخش طراحی شده اند. به عنوان مثال، اگر ارزش یک شاخص خاص کاهش یابد، ارزش یک ETF معکوس افزایش می یابد. این وجوه را می توان برای محافظت در برابر کاهش بازار یا شرط بندی بر روی تغییرات کوتاه مدت قیمت استفاده کرد.

ETFهای معکوس از مشتقات برای سهام کوتاه استفاده می کنند. توجه به این نکته مهم است که بسیاری از ETF های معکوس اسنادهای مبادله ای (ETN) هستند )، که مانند سهام رفتار می کنند اما توسط یک ناشر مانند بانک حمایت می شوند و ETF واقعی نیستند.

ETFهای سبک

ETF های سبک عملکرد سبک های سرمایه گذاری خاص، مانند سهام ارزش یا رشد را دنبال می کنند. این صندوقها معمولاً از سهامی تشکیل شدهاند که معیارهای خاصی را برآورده میکنند و میتوانند برای هدف قرار دادن انواع مختلف سرمایهگذاری استفاده شوند. به عنوان مثال، یک ETF ارزش ممکن است شامل سهام با نسبت قیمت به درآمد پایین و بازده سود سهام باشد.

ETFهای بازار خارجی

ETFهای خارجی به سرمایه گذاران امکان دسترسی به بازارهای غیر آمریکایی مانند شاخص نیکی ژاپن یا شاخص هانگ سنگ هنگ کنگ را می دهند. این صندوقها میتوانند رویکردی متنوع برای به دست آوردن قرار گرفتن در معرض کشورها و مناطق مختلف ارائه دهند و به سرمایهگذاران اجازه دهند از رشد بینالمللی سود ببرند.

ETFهای اهرمی

ETF های اهرمی مضربی از بازده یک شاخص یا بخش اساسی را ارائه می دهند. به عنوان مثال، یک ETF با اهرم 2X عملکرد معیار اصلی خود را دو برابر می کند. این صندوقها میتوانند راهی برای تقویت بازدهی خود در بازارهای رو به رشد و نزولی به سرمایهگذاران ارائه دهند، اما ریسکهای بیشتری نیز دارند.

ETFهای سرمایه گذاری جایگزین

ETF های جایگزین راهی را برای سرمایه گذاران ارائه می دهند تا در معرض دارایی های دشوار یا پرهزینه مانند املاک و مستغلات یا کالاها قرار بگیرند. این صندوقها رویکردی سادهتر و مقرونبهصرفهتر از سرمایهگذاری مستقیم در دارایی پایه ارائه میکنند.

ETFهای رمزنگاری

ETF های رمزنگاری عملکرد ارزهای رمزنگاری شده مانند بیت کوین، اتریوم و غیره را ردیابی می کنند. این وجوه روشی در دسترس برای سرمایه گذاران برای قرار گرفتن در معرض دارایی های دیجیتال فراهم می کند و می توانند برای اهداف سفته بازی یا پوشش ریسک استفاده شوند.

چرا در ETF سرمایه گذاری کنیم؟

اگر میخواهید به بسیاری از کلاسهای دارایی دسترسی داشته باشید، سرمایهگذاری در ETF میتواند برای نیازهای شما ایدهآل باشد. دلایل زیادی وجود دارد که چرا این صندوق ها برای طیف گسترده ای از سرمایه گذاران منطقی هستند:

تنوع بخشی

ETF ها راهی برای تنوع بخشیدن به پرتفوی شما در طبقات مختلف دارایی ارائه می دهند و ریسک را به حداقل می رساند.

هزینه های پایین تر

ETFها به دلیل ساختار مدیریت منفعلانه آنها نسبت به صندوق های سرمایه گذاری ارزان تر و از نظر مالیاتی کارآمدتر هستند.

آسان برای تجارت

این وجوه برای سرمایه گذاران آسان می کند تا تخصیص خود را بدون نیاز به خرید یا فروش اوراق بهادار جداگانه تنظیم کنند.

هدف در صنعت خاص

ETF ها را می توان برای هدف قرار دادن یک صنعت، بخش یا بازار خاص مورد استفاده قرار داد. این به سرمایه گذاران اجازه می دهد تا از فرصت ها در زمینه های مختلف بدون نیاز به خرید سهام یا اوراق قرضه استفاده کنند.

با استفاده از ابزارهای سرمایه گذاری نوآورانه مانند ETF ها، سرمایه گذاران می توانند همزمان با بهینه سازی هزینه ها، پرتفوی خود را به صورت استراتژیک متنوع کنند. تجارت ETF فرصتی برای تجارت نوسانات یا قرار گرفتن در معرض یک استراتژی سرمایه گذاری خاص را فراهم می کند و به ساختار سبد دارایی سالم تر و مقرون به صرفه تر اجازه می دهد.

معایب سرمایه گذاری ETF

علیرغم مزایای فراوان، ETF ها با خطراتی همراه هستند از جمله:

مسائل نقدینگی

برخی از ETF ها ممکن است به صورت نازک معامله شوند، که خرید یا فروش سهام در مقادیر زیاد را دشوار می کند.

هزینه ها

در حالی که ETF ها معمولاً هزینه های کمتری نسبت به وجوهی که به طور فعال مدیریت می شوند ارائه می دهند، اما همچنان با کارمزدهایی همراه هستند که می توانند در طول زمان اضافه شوند، به خصوص اگر در مورد ETF های مدیریت فعال صحبت کنیم.

سوالات متداول

ETF سهام چیست؟

ETF سهام یک صندوق قابل معامله در بورس است که در مجموعهای از سهام سرمایهگذاری میکند. این صندوقها راهی را در اختیار سرمایهگذاران قرار میدهند تا بدون نیاز به خرید اوراق بهادار، در معرض دید وسیعی از بازار قرار گیرند.

ETF کریپتو چیست؟

یک ETF کریپتو به سرمایه گذاران این فرصت را می دهد تا با مجموعه ای از ارزهای رمزنگاری شده، سبدهای خود را متنوع کنند بدون اینکه نیازی به خرید شخصی هر کوین داشته باشند. وجوه قابل معامله در بورس یک راه آسان و در دسترس را برای تازه واردان و معامله گران با تجربه به طور یکسان برای کشف سرمایه گذاری دارایی های دیجیتال فراهم می کند.

تفاوت بین ETF و صندوق سرمایه گذاری مشترک چیست؟

ETF ها معمولاً هزینه ها و کارمزدهای کمتری نسبت به صندوق های سرمایه گذاری مشترک دارند و همچنین کارایی مالیاتی بیشتری دارند. ETF ها همچنین می توانند به صورت روزانه در بازار سهام معامله شوند، در حالی که معاملات صندوق های سرمایه گذاری مشترک در پایان روز انجام می شود.

آیا ETF می تواند خراب شود؟

از نظر فنی ممکن است یک ETF خراب شود، اما بسیار بعید است. دارایی های اساسی یک ETF در یک تراست نگهداری می شود که توسط یک بانک نگهبان مدیریت و نظارت می شود. این ترتیب کمک می کند تا اطمینان حاصل شود که صندوق هرگز نمی تواند ورشکسته شود و همیشه دارایی های کافی برای پوشش هر بدهی در دسترس خواهد بود.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید