Le rôle des technologies KYC/KYB dans les industries de la FinTech et de la finance.

La popularisation des technologies liées aux cryptomonnaies a entraîné un changement massif du paradigme financier, qui est devenu un catalyseur pour développer un nouveau mode d’interaction entre les entreprises et leurs clients au sein du concept qui combine les solutions et les technologies financières, mieux connu sous le nom de Fintech.

Le haut niveau de popularité des solutions de Fintech, ainsi que des technologies associées aux cryptomonnaies, est devenu la raison d’une attention accrue à la question de la sécurité et de la sûreté des actifs des clients, ce qui a permis de faire évoluer et adopter des technologies KYC (Know Your Customer) et KYB (Know Your Business) dans le processus d’interaction entre les personnes physiques et les personnes morales de l’industrie financière.

Cet article vous aidera à comprendre ce que sont les technologies KYC/KYB, leurs différences et leurs perspectives de développement dans le cadre de la réglementation du secteur financier.

Points clés

- Les procédures KYC et KYB sont des outils innovants offrant une gamme complète de mesures de vérification visant à identifier les utilisateurs dans le secteur financier.

- Les technologies KYC et KYB forment un groupe de solutions qui font partie du système AML visant à lutter contre le blanchiment d’argent.

- À l’avenir, ces deux types de procédures de vérification d’identité disposeront de fonctionnalités supplémentaires qui permettront d’évaluer l’identité des personnes physiques ou la légitimité des personnes morales, grâce aux technologies d’IA et d’apprentissage automatique.

Qu’est-ce que la technologie KYC et comment fonctionne-t-elle ?

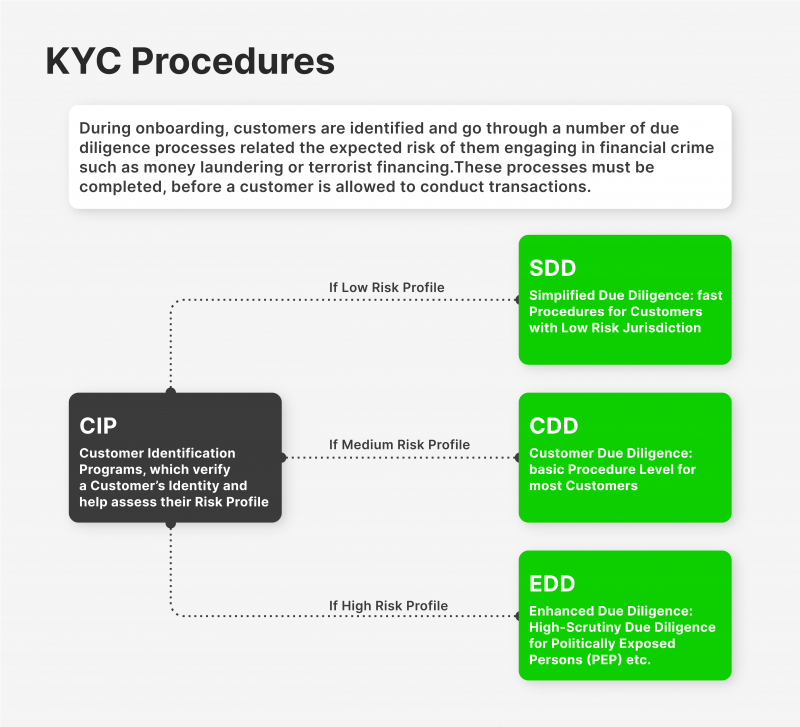

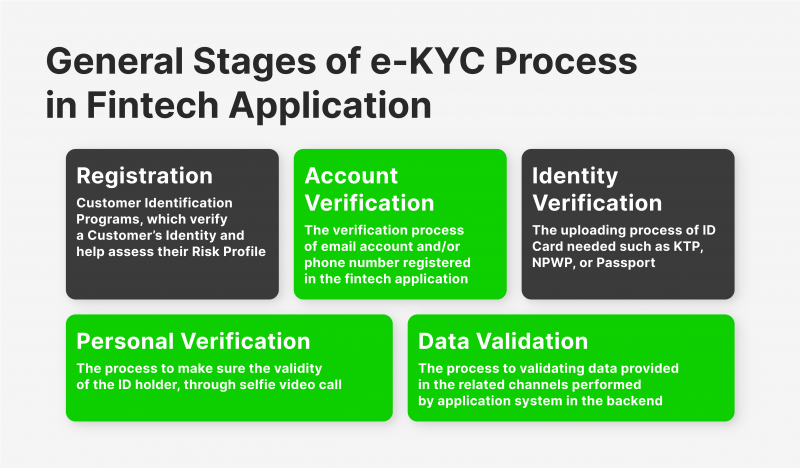

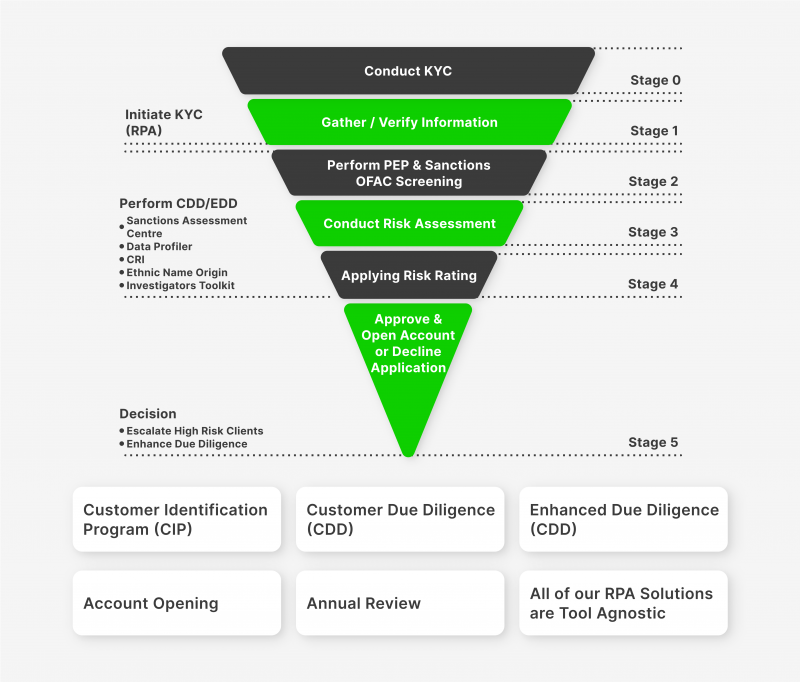

Aujourd’hui, la technologie KYC est un ensemble universel de méthodes permettant d’identifier l’identité des utilisateurs lorsqu’ils intéragissent (coopération) avec des sociétés fintech ou d’autres entités du monde financier. Étant l’un des éléments fondamentaux du système de sécurité basé sur les principes du modèle Customer Due Diligence, EDD et sa version plus complète, Enhanced Due Diligence, la procédure KYC donne accès à une large gamme d’outils professionnels avancés visant à créer un environnement sécurisé pour toute interaction entre les entreprises et leurs clients.

Les protocoles des solutions KYC sont écrits à l’aide de divers langages de programmation et prennent en compte de nombreux aspects des normes de sécurité décrivant le processus de vérification de l’utilisateur qui fait partie intégrante de l’enregistrement de nouveaux comptes en coopération avec la plupart des entités du monde financier. En utilisant des modèles intégrés dans des protocoles de sécurité financière de haut niveau, en particulier le cryptage des données personnelles utilisé dans tous les domaines ayant un lien avec la finance, la technologie KYC est le seul outil de ce type qui exécute des mesures de vérification complète de l’identité du client et d’analyse de l’identité de chaque utilisateur, ce qui permet d’atteindre un niveau élevé de confiance et de fiabilité lors de l’utilisation de produits d’investissement et d’autres types de produits similaires.

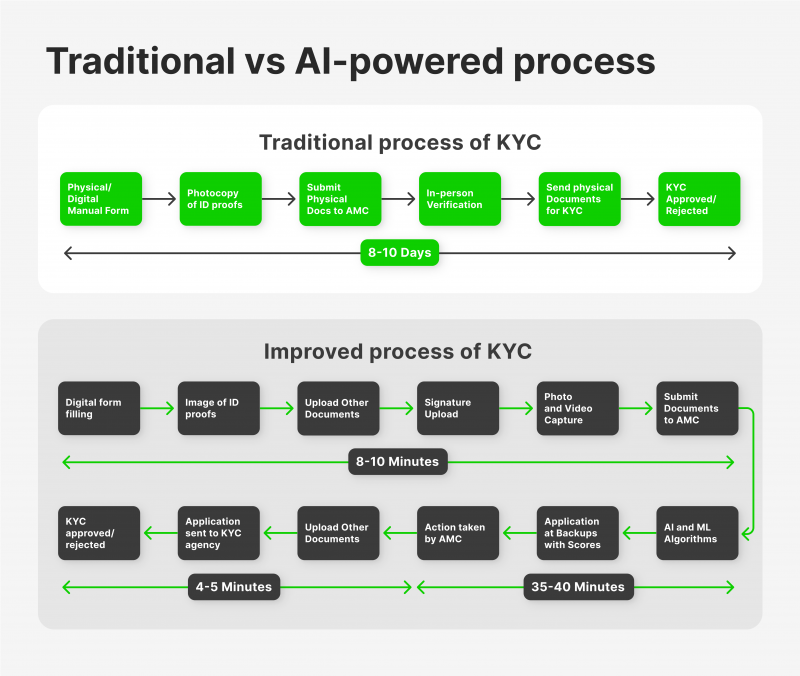

Grâce au développement rapide de technologies de nouvelle génération, en particulier des solutions basées sur l’intelligence artificielle et la blockchain, le processus KYC a franchi une nouvelle étape dans le monde des systèmes et des outils conçus pour fournir un processus complet d’identification de l’identité des utilisateurs qui interagissent avec tout type d’entités ayant un lien avec le monde de la finance, en particulier avec les institutions financières qui donnent accès au trading sur les marchés de capitaux, qu’il s’agisse du Forex, des marchés des cryptomonnaies ou des produits dérivés complexes. Grâce à l’IA, il est devenu possible d’utiliser des systèmes intelligents dans le processus KYC pour reconnaître les activités suspectes, les signes de criminalité financière, de blanchiment d’argent, de financement du terrorisme, des activités frauduleuses et d’autres activités contraires aux normes légales dans le cadre de la vérification de l’identité des utilisateurs.

Selon un rapport de Market Quadrants, à partir de 2022, de nombreux fournisseurs de solutions KYC mettent l’accent sur l’adoption de technologies basées sur l’IA et l’apprentissage automatique.

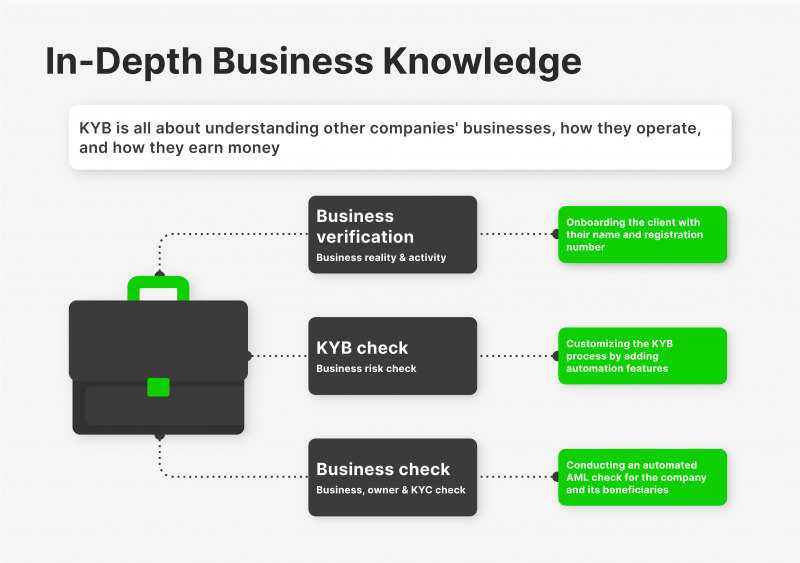

Qu’est-ce que la technologie KYB et comment fonctionne-t-elle ?

En opposition avec ce qui se passe lorsqu’une entreprise interagit avec un particulier, KYB est une procédure de vérification utilisée lorsqu’une entreprise interagit avec une autre. Il permet d’établir et de vérifier l’identité des entreprises clientes d’une manière similaire à celle du processus KYC. Il permet également d’évaluer précisément le degré de risque associé à l’établissement d’un partenariat commercial avec l’organisation en question. Grâce au processus KYB, les entreprises peuvent déterminer si une entité est une société légitime ou si ses propriétaires ont créé une société écran, c’est-à-dire une entreprise qui sert de couverture à une activité illégale.

Après avoir vérifié la légitimité d’une entreprise, la propriété de l’entreprise, comprenant les administrateurs et le bénéficiaire effectif final (UBO), est déterminée. La recherche de ces personnes peut contribuer à révéler des informations sur la légitimité de l’entreprise, ses liens éventuels avec des activités criminelles et l’implication de parties anonymes. De plus, le processus KYB peut aider les entreprises à évaluer les risques en révélant si l’organisation ou les personnes exminées ont déjà fait l’objet de sanctions, ont été reconnues coupables d’un délit ou ont fait l’objet d’une presse défavorable dans le passé.

Comme dans le cas de la technologie KYC, on s’attend à ce que les solutions KYB fassent également l’objet d’un nouveau cycle de développement en raison de l’introduction d’outils basés sur les technologies d’apprentissage automatique et d’IA, dont la symbiose contribuera à créer un écosystème fiable d’exigences en matière de connaissance de l’entreprise qui comprend tous les aspects du processus visant à assurer la sécurité des relations entre entreprises, en tenant compte des caractéristiques individuelles des activités de chacune d’entre elles, y compris l’enregistrement et le traitement automatique de toutes les opérations financières, le suivi et l’analyse des canaux d’interaction entre les deux entreprises sur la base de données statistiques et de modèles de l’image historique de l’activité pour une réponse rapide et l’élimination de tout signe d’activité frauduleuse, quelle que soit la forme qu’elle prend.

Comparaison entre KYC et KYB : principales différences et particularités de leur application dans le domaine financier

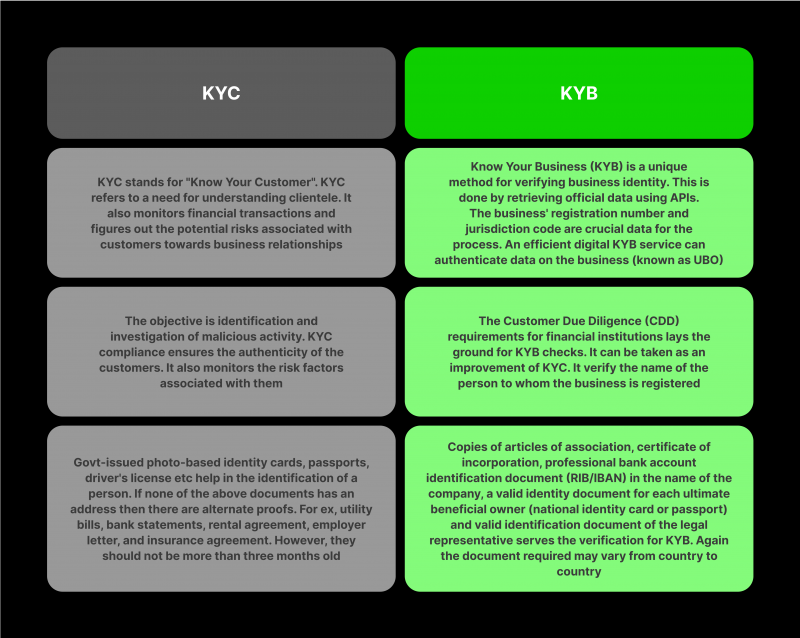

Comme indiqué ci-dessus, les technologies KYC et KYB font partie intégrante du système, apportant une gamme complète de mesures visant à obtenir des informations exhaustives sur l’identité d’une personne interagissant avec une institution financière dans le premier cas, et d’unités commerciales interagissant avec une autre unité commerciale dans le cadre d’un certain type d’activité. Les deux types de procédures cherchent à atteindre le même objectif : réduire ou éliminer complètement la probabilité de conséquences néfastes dérivant d’une quelconque activité illégale. De plus, ils présentent un certain nombre de différences significatives et de particularités dans leur application, qui sont présentées ci-dessous.

Processus et procédures

Les procédures KYC sont appliquées dans presque toutes les structures financières, ainsi que dans le travail d’institutions financières telles que les maisons de courtage dans le secteur du Forex et les échanges de cryptomonnaies, ainsi que les institutions financières engagées dans la fourniture de divers services liés à des activités de trading sur les marchés des changes, des actions et d’autres types de marchés de capitaux. Le processus KYC comprend un processus de vérification de l’identité du client, un contrôle AML complet, qui aide à identifier les signes d’activités de blanchiment d’argent, et un système d’évaluation des risques à plusieurs niveaux, permettant de conclure s’il est intéressant de coopérer avec un client particulier.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

La procédure KYB implique l’utilisation d’une série de mesures qui permettent de vérifier la légalité de l’entité juridique (entreprise), comme l’analyse de ses licences et de ses permis spéciaux d’exploitation. De plus, le processus KYB prévoit l’évaluation de la structure de l’actionnariat et de l’UBO (Ultimate Beneficial Owner/Bénéficiare effectif), l’évaluation des risques qui peuvent survenir dans le processus de coopération, ainsi que le contrôle continu des processus commerciaux de l’organisation, ce qui permet de comprendre le degré de changement dans le niveau de risque qui détermine le niveau de sécurité de la coopération.

Applications et objectifs

Le processus KYC implique une vérification complète et approfondie de l’identité des clients qui ont l’intention d’utiliser les services ou les produits des prestataires de services financiers et d’autres institutions financières, en examinant leurs documents d’identité, leurs données biométriques, ainsi que leurs adresses, leurs numéros de téléphone, etc. Les contrôles KYC comprennent également l’évaluation du risque pénal potentiel de chaque client, la surveillance continue des activités suspectes et l’archivage de tous les documents personnels, financiers et autres.

La procédure KYB comprend plusieurs opérations liées à la vérification du statut juridique et de la propriété de l’entreprise, de ses données d’enregistrement et de tous les documents connexes confirmant sa solvabilité financière et sa viabilité, ainsi que sa légalité. La procédure KYB comprend également certaines opérations liées à la vérification du statut juridique et de la propriété de l’entreprise, de ses données d’enregistrement et de tous les documents connexes confirmant sa crédibilité financière et sa légalité.

Solutions et défis

Aujourd’hui, l’utilisation de la technologie KYC fait face au problème répandu de l’usurpation d’identité, qui conduit à l’utilisation illégale de l’identité d’une autre personne pour commettre une fraude ou d’autres activités criminelles liées à la criminalité financière. La vérification de l’identité numérique résout ce problème. Par ailleurs, il y a le problème de l’utilisation de documents d’identité falsifiés, qui est aujourd’hui résolu par des systèmes d’authentification biométrique.

L’utilisation des solutions KYB est entravée par le manque de normalisation des processus de vérification, car il n’existe pas de méthode claire ou universelle pour effectuer une vérification KYB ou pour en évaluer l’efficacité. Ce problème est résolu par l’utilisation de services KYB avec un modèle d’évaluation. Par ailleurs, cette procédure présente une structure complexe car elle nécessite souvent des sources multiples et des outils d’évaluation tels que des registres commerciaux ou publics, des contrôles AML et KYC afin d’obtenir une image complète de l’entreprise.

Enchantements technologiques et innovations

Aujourd’hui, les systèmes KYC et KYB suivent le rythme du progrès et utilisent des solutions avancées basées sur l’intelligence artificielle, l’apprentissage automatique et les technologies de blockchain pour améliorer les fonctionnalités d’analyse de tout type de données afin d’en vérifier l’authenticité et la validité.

Par exemple, l’IA automatise des processus tels que le l’analyse d’activités d blanchiment d’argent et la détermination du niveau de risque d’une personne ou d’une entité, tandis que les systèmes OCR aident à extraire des données et à faire correspondre des selfies prises en direct avec les documents d’identité des utilisateurs. De son côté, la blockchain rend les enregistrements de transactions plus sûrs et plus faciles à retrouver et à lire. Cela renforce la confiance et la confidentialité et simplifie le processus de vérification.

Cadres réglementaires et juridiques

Les exigences en matière de connaissance du client existent depuis un certain temps et ont donc été affinées au fil du temps, ce qui les a rendues plus simples. De nombreux pays disposent d’une législation en la matière qui décrit les procédures qui sont acceptés et interdites, y compris les logiciels qui doivent être utilisés pour ce faire. Le secteur de la vérification de l’identité est très développé et des lignes directrices précisent la manière dont la procédure doit être exécutée.

A l’inverse, il existe une grande incertitude autour des règles du processus KYB, ce qui entraîne des variations significatives dans les procédures auxquelles adhèrent les entreprises et les fournisseurs de KYB. Le processus de création d’une norme est toujours en cours. Les procédures et lignes directrices de base, telles que l’identification des propriétaires réels, la recherche de sanctions, l’utilisation d’au moins deux sources de données fiables et l’évaluation du risque en fonction de l’appétit pour le risque, ne sont que vaguement décrites dans la règlementation.

L’avenir de KYC & ; KYB dans les cadres réglementaires financiers

Le processus de numérisation s’est fait une place dans toutes les sphères de l’activité humaine et cela est particulièrement vrai dans la sphère financière, un élément fondamental de l’économie de tout pays. L’amélioration de diverses technologies, dont la blockchain, est devenue un terrain fertile pour le développement de diverses organisations financières offrant un nombre incroyablement élevé de solutions et de systèmes différents liés d’une manière ou d’une autre aux transactions monétaires, y compris les activités de trading sur les marchés des capitaux.

Les méthodes de sécurité existantes basées sur l’utilisation des systèmes KYC et KYB trouvent une application pratique dans de nombreux domaines du secteur financier, des organisations bancaires aux diverses institutions financières, où elles ont gagné une popularité particulière en raison de leur fonctionnalité. Dans le même temps, les outils KYC et KYB actuels, tout en offrant un niveau de sécurité satisfaisant et en prenant en charge les protocoles de contrôle nécessaires pour détecter les activités frauduleuses, présentent encore certaines lacunes liées à divers aspects du comportement des criminels qui obtiennent l’accès aux données personnelles des utilisateurs au moyen de stratagèmes ingénieux.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Avec une abondance sans précédent de nouvelles avancées technologiques désormais disponibles dans le domaine public, on s’attend à ce qu’à l’avenir, les outils de vérification de l’identité et de la légitimité des entreprises, tels que KYC et KYB, subissent des changements significatifs en termes de fonctionnalité et de principes de fonctionnement. L’un des changements les plus importants devrait être l’automatisation complète des processus manuels des procédures KYC et KYB. L’intelligence artificielle et l’apprentissage automatique continueront à gagner du terrain sur les activités KYC fastidieuses, répétitives et manuelles qui nécessiteraient autrement beaucoup de temps et d’efforts. Les fintechs, les banques, les bourses de crypto-monnaies et les fournisseurs de services de sécurité informatique mettent déjà en œuvre des solutions KYC basées sur l’IA pour la diligence raisonnable des clients (CDD).

En outre, le profilage des risques en temps réel à l’aide de l’IA et de l’IdO devrait être introduit dans les procédures KYC et KYB. Le marché de l’IoT en est encore à ses débuts, avec un CAGR de 25 %. L’intégration de l’apprentissage automatique et de l’intelligence artificielle placera la barre plus haut pour les solutions KYC et KYB numériques. En créant des personas de clients numériques et en suivant le comportement financier en temps réel, les banques, les fintech et les autres entreprises seront en mesure de réduire davantage les coûts et de gagner du temps en utilisant l’IoT. Afin de réduire les activités frauduleuses, cela profitera également aux entreprises qui établissent le profil de risque de leurs clients.

Une autre innovation dans le monde des solutions KYC et KYB sera un changement radical dans le cadre de la divulgation des propriétaires de sociétés. Avec ses révisions finales, la loi américaine sur la transparence des entreprises de 2021 a clairement indiqué que les bénéficiaires effectifs des entreprises constituées aux États-Unis ne peuvent plus rester anonymes. En raison des changements juridiques imminents, la vérification des données d’identité et de propriété avec tous les documents d’enregistrement pertinents sera désormais nécessaire. Néanmoins, les propriétaires d’entreprises non identifiés (UBO) constituent toujours une part importante du problème de l’identification des clients. Les informations sur les propriétaires d’entreprises sont souvent incomplètes, ce qui rend difficile la mise en œuvre d’une procédure KYC efficace.

Certains pays, comme le Luxembourg, les îles Vierges britanniques et le Panama, sont considérés comme des paradis fiscaux et pourraient mettre un certain temps à se conformer aux réformes législatives. Les gouvernements échangeront bientôt des informations sur les bénéficiaires effectifs afin de renforcer les protocoles KYC et d’y adhérer.

Conclusion

Le secteur de la fintech évolue rapidement et, avec lui, les technologies conçues pour garantir l’interaction des différentes entités financières entre elles et avec leurs clients s’améliorent en parallèle. Les solutions modernes de KYC/KYB jouent un rôle important dans le maintien d’un niveau élevé de sécurité pour les organisations financières, contribuant à exclure les crimes financiers de toute nature.