Open Banking vs Finance Intégrée : Discussion des Différences

Toute entreprise qui traite des finances a parcouru un long chemin et s’est transformée au fil des ans grâce aux innovations et aux avancées. Ce changement est motivé par les entreprises fintech, qui offrent de nouveaux canaux pour que les entreprises obtiennent et fournissent des services financiers.

Grâce à des API protégées, l’open banking donne aux prestataires tiers accès aux données des consommateurs, permettant aux entreprises de créer des produits financiers plus spécialisés. En intégrant de manière transparente des services financiers dans des plateformes non financières, la finance intégrée offre aux utilisateurs une expérience bancaire fluide au sein d’applications ou de services qu’ils utilisent déjà.

Dans cet article, nous discutons des principales distinctions entre l’open banking et la finance intégrée, en mettant l’accent sur la façon dont les entreprises peuvent choisir le modèle de leur choix.

Points Clés

- L’open banking permet l’échange d’informations clients, aboutissant à des services et produits financiers plus personnalisés.

- La finance intégrée permet des transactions et services fluides in-app en intégrant des services financiers dans des plateformes non financières.

- Alors que la finance intégrée développe de nouvelles sources de revenus et améliore les expériences des consommateurs, l’open banking favorise le développement de nouveaux services financiers grâce au partage de données.

Signification de l’Open Banking

Grâce à des API sécurisées, l’open banking permet aux institutions financières de partager les données des consommateurs avec des entreprises extérieures. En raison de ce partage de données, les prestataires de services financiers peuvent offrir des produits et services financiers plus personnalisés. La DSP2 (Directive sur les Services de Paiement 2), qui oblige les banques traditionnelles à accorder l’accès aux données financières à des prestataires tiers réglementés, est l’une des règles qui stimulent l’open banking.

Un accès accru à des services personnalisés comme l’agrégation de comptes, les paiements open banking et les applications de budgétisation est une façon dont les clients profitent de l’open banking. De plus, le système favorise la concurrence et la transparence, ce qui soutient des solutions financières qui répondent mieux aux besoins de chacun.

Les applications d’open banking permettent aux utilisateurs de profiter de services personnalisés basés sur leur comportement financier passé et leurs habitudes de dépense, et de gérer de nombreux comptes bancaires en un seul endroit.

En d’autres termes, l’open banking permet à de nombreuses applications d’accéder aux détails de votre compte bancaire. Considérez l’utilisation d’une application de taxi ou de covoiturage. Sans vous obliger à saisir explicitement vos informations de carte, l’application pourrait utiliser l’open banking pour vérifier automatiquement le solde de votre compte bancaire et s’assurer que vous avez suffisamment d’argent pour une course. Ceci n’est qu’un exemple de la façon dont l’open banking peut améliorer la commodité et la personnalisation des services financiers.

En donnant aux entreprises tierces accès à vos informations financières, vous pouvez accéder à un certain nombre de services innovants qui sont spécialisés pour vos besoins particuliers. Un fournisseur d’assurance voyage pourrait offrir une couverture personnalisée basée sur vos expériences de voyage passées, tandis qu’un outil de budgétisation pourrait analyser vos habitudes de dépense pour vous aider à économiser de l’argent.

L’origine de l’open banking remonte à 1980, lorsque la Poste Fédérale Allemande a utilisé des ordinateurs externes pour un test d’écran. Elle a donné à 2 000 clients privés accès à une version précoce de la banque en ligne sous le slogan “Ma banque dans le salon”.

Open Banking vs Finance Intégrée

Après avoir clarifié les deux concepts, plongeons plus profondément dans les distinctions entre la finance intégrée et l’open banking.

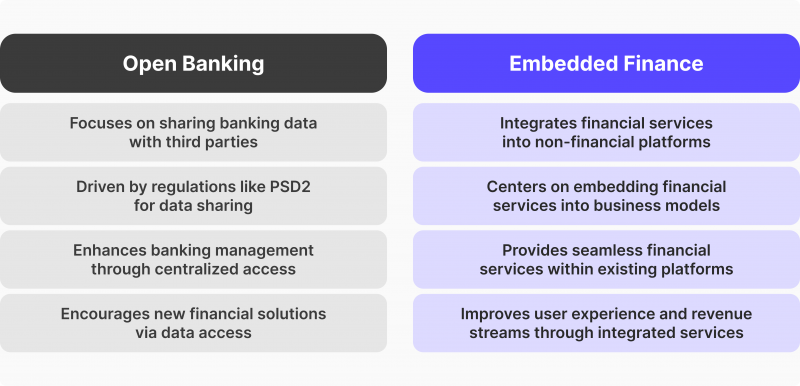

Champ d’Application

Les données bancaires des institutions financières traditionnelles sont le principal objectif de l’open banking. Grâce à des API approuvées, il simplifie le partage de ces données client avec d’autres entreprises. Le secteur des services financiers reste le principal centre d’intérêt, avec les banques et autres organisations financières accordant l’accès à leurs données pour créer de nouveaux produits bancaires ou améliorer les services bancaires existants.

La finance intégrée, en revanche, fonctionne en dehors de l’industrie financière. Elle permet aux entreprises de fournir des services bancaires comme la création de compte, les paiements et les prêts au sein de leurs activités principales en intégrant des produits et services financiers sur les plateformes d’organisations non financières.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

Par exemple, une fonction bancaire intégrée comme les paiements in-app peut être intégrée dans une plateforme de commerce électronique, évitant aux consommateurs d’avoir à traiter avec des banques traditionnelles. Cette large gamme permet aux entreprises non financières d’adopter des services financiers transparents qui sont incorporés dans les opérations quotidiennes.

Réglementation vs Modèle Commercial

La DSP2 et d’autres cadres réglementaires sont des moteurs importants de l’open banking. Ces lois garantissent que les institutions financières se conforment aux directives de partage de données et accordent aux entreprises extérieures l’accès aux infrastructures et données bancaires. En plus de donner aux clients plus d’options et de solutions financières personnalisées, l’objectif est de promouvoir la concurrence entre les banques et autres entités.

Cependant, la finance intégrée se concentre sur l’intégration des services financiers dans les modèles commerciaux non financiers plutôt que sur la conformité aux réglementations. Cette idée va au-delà de la réglementation et se concentre sur la facilitation de l’accès aux services financiers pour générer de nouvelles sources de revenus. Les entreprises offrent des produits financiers en utilisant des solutions bancaires intégrées comme compétence de base.

En intégrant directement les services financiers dans leurs expériences client, les entreprises peuvent introduire de nouvelles solutions financières sans dépendre des banques traditionnelles.

Expérience Utilisateur Finale

Améliorer les procédures bancaires traditionnelles est le principal objectif de l’expérience client de l’open banking. Ces modèles offrent des services numériques améliorés qui permettent aux consommateurs de gérer tous leurs comptes bancaires en un seul endroit.

Une meilleure gestion de l’argent, un accès accru aux données financières personnalisées et des offres plus compétitives de la part des prestataires de services financiers en sont les résultats. Néanmoins, le processus financier est toujours lié aux institutions financières traditionnelles établies.

La finance intégrée tente de transformer complètement l’expérience financière en incluant des services financiers dans les plateformes des clients. Ces plateformes peuvent être n’importe quoi, des applications pour smartphone aux magasins physiques.

La finance intégrée offre une expérience utilisateur intégrée et transparente en intégrant ces services dans des produits non financiers, éliminant le besoin pour les clients d’interagir avec différents prestataires financiers.

Par exemple, les consommateurs peuvent demander un crédit directement depuis la plateforme d’achat sans la quitter si un détaillant en ligne propose des options de financement lors du paiement. L’intégration transparente des services financiers dans le processus d’achat améliore l’engagement total des consommateurs.

Moteurs d’Innovation

Bien que de différentes manières, l’open banking et la finance intégrée sont tous deux des catalyseurs d’innovation. L’open banking encourage l’innovation en fournissant aux développeurs tiers et aux fintechs un accès aux données financières critiques des banques, leur permettant de concevoir des services et solutions financiers personnalisés.

En raison du partage de données de la plateforme, de nouvelles applications et services qui aident les individus et les entreprises à gérer leur situation financière sont créés. En utilisant cet accès aux données, les fintechs peuvent rendre le domaine des services financiers plus compétitif.

En traitant avec un écosystème de finance intégrée, les entreprises non financières peuvent simplifier les expériences de leurs clients en offrant des outils bancaires, y compris des prêts, des assurances et le traitement des paiements.

En éliminant le besoin de partenariats bancaires directs, ces solutions bancaires intégrées améliorent l’expérience client et ouvrent de nouvelles sources de revenus pour les entreprises.

Les services financiers deviennent une partie des activités routinières comme l’achat d’une assurance voyage, le paiement du transport, ou même l’utilisation d’une application pour demander un prêt. Les produits non financiers peuvent fournir de meilleures expériences utilisateur grâce à ce degré d’intégration, ce qui est conforme aux tendances actuelles de la finance intégrée dans la transformation numérique.

Choix de l’Industrie

La finance intégrée et l’open banking profitent à différents secteurs en fonction de leur structure et de leur clientèle. Examinons l’adéquation spécifique de chaque modèle.

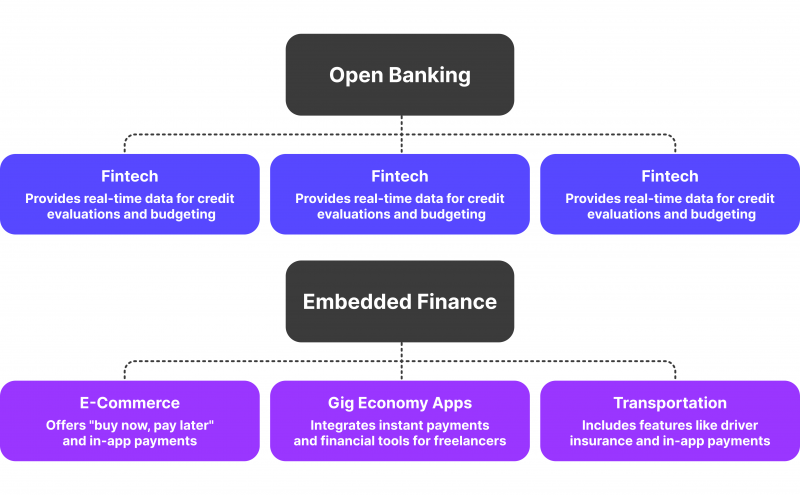

Open Banking

Fintech – Grâce aux API, les entreprises fintech peuvent obtenir des données bancaires des institutions financières en utilisant l’open banking. Cela leur permet de fournir des services comme les évaluations de crédit, l’agrégation de comptes et les comparaisons de prêts. Les applications fintech peuvent donner aux utilisateurs des données en temps réel sur leur situation financière en se connectant aux banques. Cela permet aux utilisateurs de mieux gérer divers comptes, de suivre les habitudes de dépense et de créer des budgets.

Assurance – En analysant l’historique financier, les données d’open banking permettent aux compagnies d’assurance d’évaluer plus précisément le risque client. Ces données rendent possibles des devis et des offres d’assurance personnalisés, ce qui accélère les procédures commerciales pour le client et l’assureur.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Outils de Gestion des Finances Personnelles (PFM) – En établissant une connexion directe avec les comptes bancaires des utilisateurs, l’open banking simplifie l’utilisation d’applications telles que les agrégateurs de comptes et les applications de budgétisation. Les utilisateurs peuvent désormais rapidement rassembler et analyser des données financières, ce qui améliore leur compréhension de leur situation financière. Les utilisateurs peuvent suivre leurs objectifs financiers, prendre des décisions éclairées et accéder à tous leurs comptes en un seul endroit.

Finance Intégrée

Plateformes de Commerce Électronique – Les détaillants en ligne peuvent offrir des options de financement comme “acheter maintenant, payer plus tard” et des solutions de paiement in-app directement sur leurs plateformes, grâce à la finance intégrée. En conséquence, les utilisateurs ne dépendent plus des institutions financières extérieures pour gérer leurs paiements. Les entreprises de commerce électronique peuvent intégrer des services financiers comme le financement et les options de paiement par versements pour offrir aux clients plus de flexibilité et augmenter les ventes.

Applications pour l’Économie des Gigs – Les organisations qui dépendent des freelances ou des services de livraison peuvent incorporer des services bancaires directement dans leurs applications. Les paiements instantanés, les outils de planification financière et même les options d’assurance peuvent tous être intégrés pour que les travailleurs puissent gérer leurs revenus sans utiliser de banques tierces ou naviguer entre les applications.

Transport – Des fonctionnalités financières intégrées comme l’assurance conducteur et les paiements in-app peuvent être incluses dans les services de covoiturage ou de livraison. Cela simplifie l’expérience de service globale en simplifiant la communication financière entre les clients et les conducteurs. Par exemple, les conducteurs n’ont pas besoin de dépendre des institutions financières traditionnelles pour les paiements, car ils peuvent être payés immédiatement après avoir terminé une course.

En bref, l’open banking est plus approprié pour les secteurs qui dépendent de l’échange de données financières et de l’accès contrôlé par les réglementations. En revanche, la finance intégrée convient mieux aux entreprises souhaitant inclure des fonctions financières dans leurs opérations actuelles.

Réflexions Finales

Comme nous l’avons vu, l’application et l’objectif de la finance intégrée et de l’open banking sont différents. Les besoins de l’industrie et le modèle commercial particulier détermineront si l’open banking ou la finance intégrée est le meilleur. Chacun offre des avantages spéciaux adaptés à différents clients et industries, garantissant un accès plus facile à des services financiers fluides.

Articles recommandés

Actualités récentes