Qu’est-ce qu’une vente à découvert et comment fait-elle grimper le cours des actions ?

Le paysage commercial est rempli de stratégies fascinantes employées par des traders observateurs qui souhaitent prendre de l’avance. Divers mécanismes et techniques de négociation complexes permettent aux investisseurs d’établir des plans à long terme pour obtenir des rendements lucratifs. Naturellement, tous les plans ne se réalisent pas et les traders doivent parfois interrompre leurs stratégies pour atténuer les pertes avant qu’il ne soit trop tard.

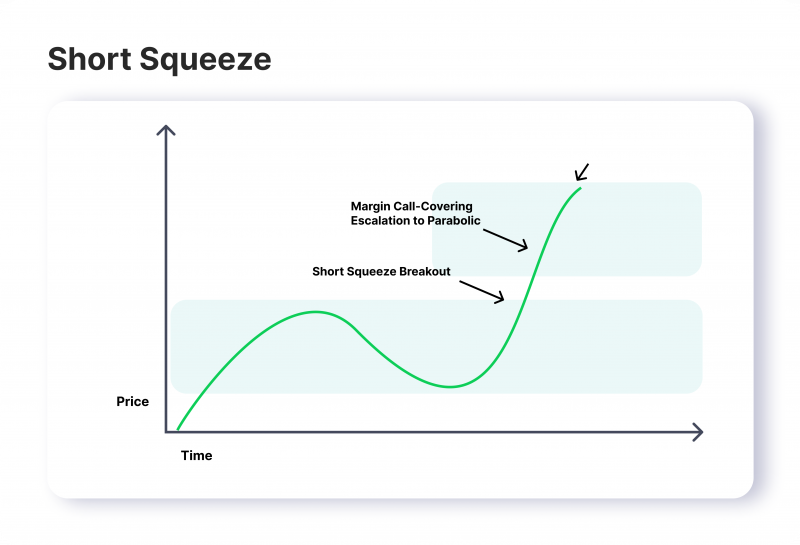

Toutefois, dans certains cas, l’échec des stratégies peut avoir des conséquences imprévues sur le marché et créer un phénomène intéressant appelé “short squeeze”.

Cet article explore la manière dont les short squeezes se produisent et les conseils pour reconnaître cette évolution du marché en temps opportun.

Points clés

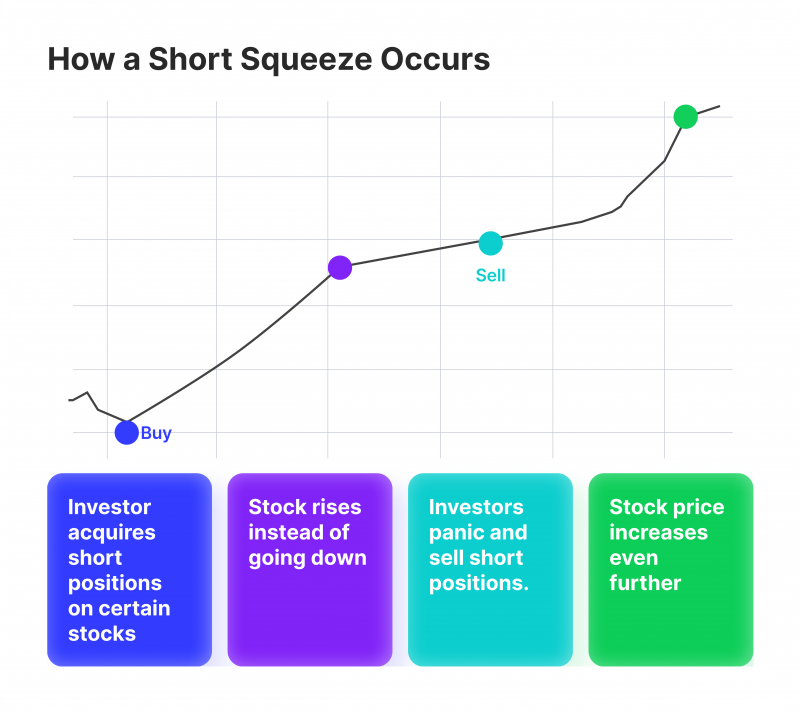

- Un “short squeeze” est une hausse du cours d’une action due à l’abandon de leurs positions par les vendeurs à découvert.

- Un short squeeze est déclenché lorsqu’une action est censée baisser, mais que, pour diverses raisons, elle augmente au contraire, obligeant les vendeurs à découvert à reconsidérer leurs positions.

- Le phénomène du short squeeze peut être très lucratif pour les investisseurs à contre-courant, mais des événements récents ont sensibilisé le marché de la vente à découvert au phénomène du short squeeze.

Qu’est-ce qu’un short squeeze ?

Tout d’abord, définissons les vendeurs à découvert qui sont les responsables de l’événement short squeeze. Les vendeurs à découvert sont des traders qui ont emprunté un certain nombre d’actions à des courtiers, avec l’obligation de les rembourser dans un délai prédéterminé. Si le prix d’une action donnée chute de manière spectaculaire, les vendeurs à découvert peuvent garder pour eux une part substantielle de leurs emprunts.

Supposons par exemple que l’investisseur X emprunte 100 actions de Google à une valeur de 100 dollars et qu’il doive les racheter dans trois mois. En quatre-vingt-dix jours, les actions de Google sont tombées à 50 dollars par unité d’action. L’investisseur X n’a plus qu’à rembourser 5 000 dollars pour la totalité du montant emprunté, alors que son emprunt initial s’élevait à 10 000 dollars. L’investisseur X empoche donc la différence de 5 000 dollars. Bien que simplifié, cet exemple illustre la nature de la vente à découvert.

Risques et réalités de la vente à découvert

Bien entendu, les vendeurs à découvert ne reçoivent pas toujours leur dû, car toute leur stratégie dépend de l’échec d’une action particulière. Dans ce cas, le plus grand succès a été le marché immobilier de 2008, où de nombreuses personnes ont prédit l’effondrement du marché et ouvert des positions à découvert pour engranger des bénéfices sans précédent. Dans de nombreux cas, cependant, les vendeurs à découvert peuvent rapidement se rendre compte que leur stratégie ne fonctionne pas comme prévu, et la position à découvert doit être clôturée pour minimiser les pertes de négociation.

Par exemple, si l’investisseur X constate que les actions de Google ont atteint 120 dollars deux mois avant la date limite d’achat, il réduira certainement ses pertes, craignant que le prix n’augmente. Dans certains cas, c’est là que se produit le short squeeze.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

Lorsque l’on s’attend à ce qu’une action donnée baisse, de nombreux vendeurs à découvert ouvrent des positions courtes. Si l’action décide d’aller dans la direction opposée en toute confiance, les vendeurs à découvert paniqueront probablement et achèteront les actions si le prix est encore raisonnable. Ainsi, le cours de l’action augmente encore davantage en raison des achats agressifs effectués par les vendeurs à découvert qui tentent de réduire leurs pertes.

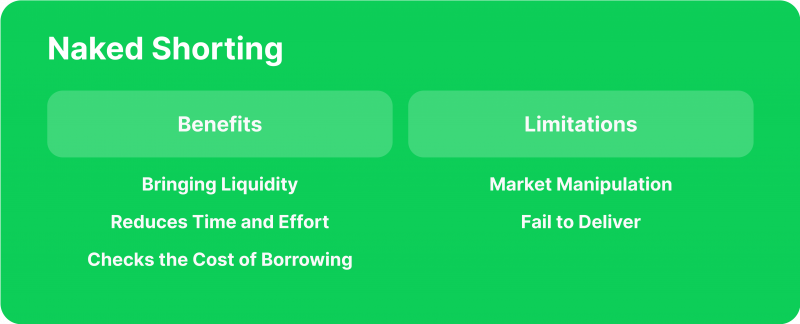

Le phénomène de la vente à découvert à nu

Il y a ensuite la vente à découvert à nu, qui est illégale sur de nombreux marchés mais qui facilite souvent l’augmentation des positions à découvert. En termes simples, la vente à découvert à nu permet au marché de s’adapter lorsqu’il y a une forte demande de positions à découvert.

Si la vente à découvert à nu se produit, un éventuel “short squeeze” pourrait être encore plus dévastateur que prévu initialement pour les vendeurs à découvert. Ainsi, la hausse du cours des actions et les revirements de la vente à découvert peuvent amener une action particulière à s’apprécier au-delà des attentes les plus folles et à atteindre des sommets historiques.

L’augmentation du cours de l’action Tesla en 2020 est l’un des meilleurs exemples de vente à découvert de l’histoire. De nombreuses personnes pensaient que Tesla était surévalué et ont ouvert des positions vendeuses massives pour se préparer à sa chute inévitable. Cependant, les prix de Tesla ont continué à monter en flèche, laissant les vendeurs à découvert perplexes et contraints de minimiser leurs pertes. En fin de compte, les prix de Tesla sont redescendus sur terre, mais ont tout de même causé un total de 40 milliards de dollars de pertes pour les vendeurs à découvert.

C’est ainsi qu’une toute nouvelle stratégie a vu le jour sur le marché du trading, avec des investisseurs à contre-courant qui achètent des actions fortement vendues à découvert par d’autres investisseurs, dans l’espoir qu’un short squeeze se produise. Bien que relativement rares, les ventes à découvert peuvent produire des rendements incroyables pour les investisseurs diligents dans les bonnes conditions de marché.

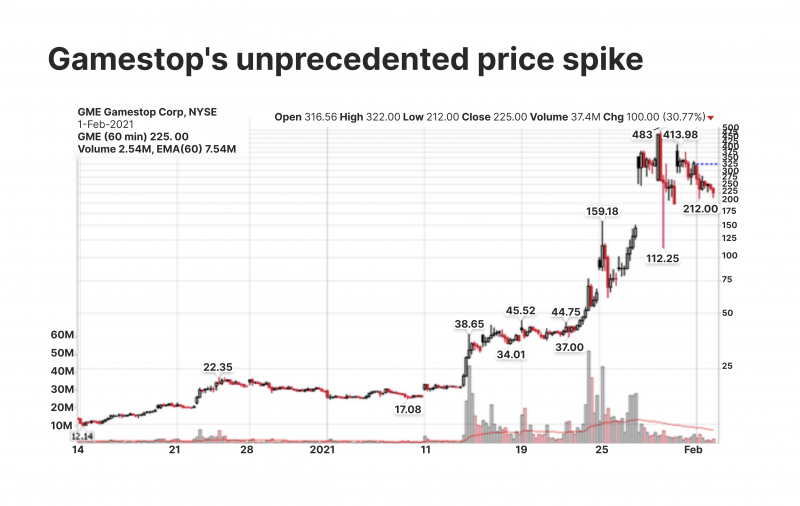

Le short squeeze de Gamestop a été de loin l’événement le plus important de ce type, faisant passer la valeur des actions de GME de 15 à 500 dollars.

Un exemple pratique – Le short squeeze de Gamestop— Gamestop Short Squeeze

Le plus grand short squeeze de l’histoire est sans doute le curieux cas de Gamestop. En 2019, Gamestop avait beaucoup de mal à suivre l’évolution de l’environnement des jeux. Les ventes diminuaient et le modèle d’entreprise commençait à stagner. Naturellement, de nombreux investisseurs ont commencé à s’en rendre compte et à prendre des positions courtes sur les actions Gamestop.

En l’espace de quelques mois, Gamestop a dû faire face à des millions de dollars de positions courtes, les investisseurs tablant sur la disparition inéluctable de Gamestop. En 2020, tout semble se dérouler comme prévu, Gamestop s’efforçant de se remettre de sa situation financière désastreuse. Cependant, en 2021, un groupe d’investisseurs individuels a décidé de créer un phénomène de short squeeze grâce à la puissance des nombres unis.

Ces personnes ont compris que si les actions de Gamestop augmentaient rapidement et de manière inattendue, des milliers de positions à découvert seraient abandonnées. Par conséquent, ils obtiendraient des retours sur investissement sans précédent en achetant simplement les actions.

Alors que les contrariens de Gamestop s’attendaient à des bénéfices substantiels, les résultats ont été sans précédent. Les actions de Gamestop ont grimpé en flèche, passant d’une évaluation de 15 à 500 dollars en l’espace de quelques mois, après que toutes les positions à découvert ont été rapidement abandonnées. En conséquence, de nombreux commerçants se sont enrichis au-delà de leurs espérances les plus folles. Tout cela sans rien faire d’illégal. Naturellement, la SEC a pris note de cet événement et a enquêté sur l’ensemble du phénomène de vente à découvert, concluant qu’aucune action illégale n’avait été entreprise.

Bien que très profitable pour les investisseurs à contre-courant, le “short squeeze” de Gamestop était un événement unique qui peut difficilement être reproduit. Les vendeurs à découvert en ont tiré une précieuse leçon : éviter de trop vendre à découvert les suspects habituels. Toutefois, si les conditions sont réunies, un nouveau short squeeze peut se produire à tout moment.

Comment reconnaître le “short squeeze” et agir rapidement

Bien qu’il soit difficile de prédire correctement un short squeeze, plusieurs facteurs peuvent y conduire à l’avenir. Tout d’abord, il est essentiel de vérifier l’intérêt de la vente à découvert pour un titre donné. Après tout, il ne peut y avoir de vente forcée sans un intérêt exagéré pour la vente à découvert.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Ensuite, les investisseurs doivent vérifier la liquidité et la volatilité de certaines actions. Les vendeurs à découvert sont plus susceptibles de paniquer et d’abandonner leurs positions si l’action présente des problèmes de liquidité et une faible rotation du flottant. Il est également essentiel de vérifier les nouvelles et les développements de l’entreprise en cours de route.

Parfois, la hausse du cours de l’action peut être légitime et les vendeurs à découvert resteront patients. Cependant, dans certains cas, de bonnes nouvelles concernant l’entreprise peuvent catalyser une réaction disproportionnée sur le marché boursier, augmentant rapidement la valorisation de l’entreprise et déclenchant les conditions préalables à un short squeeze.

Il est donc essentiel de surveiller les différentes variables du marché. Même si toutes les conditions sont réunies, il se peut que les vendeurs à découvert ne paniquent pas et empêchent le short squeeze de se produire. Après les exemples emblématiques de Gamestop et de Tesla, les vendeurs à découvert sont devenus de plus en plus méfiants à l’égard des possibilités de short squeeze. Par conséquent, les ventes à découvert sont moins susceptibles de se produire dans des proportions massives, mais l’occasion est toujours là pour les traders diligents.

Réflexions finales

Les ventes à découvert sont l’un des événements les plus fascinants du marché des actions et des valeurs mobilières. Ils mettent en évidence la puissance d’un marché libre et les effets des stratégies de négociation à contre-courant. Les investisseurs qui reconnaissent la possibilité d’un short squeeze peuvent obtenir des retours sur investissement substantiels. Toutefois, les récents événements de short squeeze ont forcé le marché à s’adapter, les vendeurs à découvert devenant plus conscients de cette possibilité. Il est donc peu probable que le marché connaisse un autre événement similaire à celui de Gamestop.

Articles recommandés

Actualités récentes