Bitcoin ETF इनफ़्लो और क्रिप्टो बाज़ार पर उनका प्रभाव

ETH और BTC के लिए ETF की उपलब्धतता के चलते क्रिप्टो बाज़ार में बदलाव आ सकता है, जिसके चलते निवेशकों को निवेश के विनियमित विकल्प प्राप्त हो सकते हैं। डिजिटल पैसे के मूल्य को काफ़ी हद तक प्रभावित करने वाले इन वित्तीय उपकरणों ने लोगों को बाज़ार में निवेश करने का एक सुरक्षित, विनियमित तरीका मुहैया कराया है।

इस लेख में हम चर्चा करके देखेंगे कि BTC ETF को मिली मंज़ूरी ने वर्चुअल कॉइन बाज़ार को कैसे प्रभावित किया है और Bitcoin ETF इनफ़्लो क्रिप्टो जगत के भविष्य में कैसे बदलाव ला सकते हैं।

प्रमुख बिंदु

- ETF आम स्टॉक जैसे स्टॉक एक्सचेंज पर ट्रेड किए जाने वाले उपकरण होते हैं। अपनी कुशलता और इस्तेमाल में आसानी की वजह से छोटे और बड़े निवेशकों में उनका काफ़ी बोलबाला है।

- BTC स्पॉट ETF को जनवरी 2024 में SEC की मंज़ूरी मिली थी, जिसके बाद मई 2024 में ETH स्पॉट ETF को भी मंज़ूरी मिल गई।

- BTC स्पॉट ETF के सामने कई चुनौतियाँ खड़ी हैं, जैसे BTC की अस्थिरता और नियामक अनिश्चितताएँ।

- BTC स्पॉट ETF को मिली मंज़ूरी ने लिक्विडिटी में सुधार लाकर कई निवेशकों को बाज़ार में आकर्षित किया है।

ETF और ट्रेडरों के बीच उनकी लोकप्रियता के मायने

आम स्टॉक्स की ही तरह, एक्सचेंज-ट्रेडेड फ़ंड्स (ETF) भी स्टॉक एक्सचेंजों पर खरीदी-बेची जा सकने वाली निवेश की टोकरियाँ होती हैं। अपनी कुशलता और इस्तेमाल में आसानी की वजह से रोज़मर्रा के और बड़े-बड़े निवेशकों में उनका काफ़ी बोलबाला होता है। पारंपरिक म्यूच्यूअल फ़ंड्स की तुलना में अपने कम एक्सपेंस रेशियो और कैपिटल गेन्स टैक्स को कम करने वाली अपनी अनूठी इन-काइंड क्रिएशन व रिडेम्पशन प्रक्रिया की बदौलत संस्थागत निवेशकों को ETF लचीलापन और पहुँच की आसानी प्रदान करते हैं।

क्रिप्टो ETF पारंपरिक ETF संरचनाओं और डिजिटल मुद्रा बाज़ार का मिश्रण होते हैं। BTC की खरीदारी की ही तरह, लेकिन किसी डिजिटल वॉलेट को प्रबंधित करने की जटिलताओं के बिना, किसी क्रिप्टो मुद्रा के मार्केट प्राइस का वे सीधा एक्सपोज़र मुहैया कराते हैं।

क्रिप्टो ETF ब्लॉकचेन पैसे की कीमत को ट्रैक और स्टॉक एक्सचेंजों पर ट्रेडिंग करके काम करते हैं, जिसके चलते स्टॉक बाज़ार से परिचित मगर सीधे डिजिटल मुद्रा लेन-देन करने की जटिलताओं से बचते-बचते ब्लॉकचेन जगत में प्रवेश के लिए इच्छुक निवेशकों के लिए वे एक लुभावना विकल्प साबित होते हैं। ऐसे ETF अपने एसेट्स के वास्तविक मार्केट प्राइस से ऊपर या नीचे के मूल्यों पर ट्रेड कर सकते हैं, जिसके चलते अपने बुनियादी एसेट के मूल्य की तुलना में ETF की कीमत में बदलाव आ जाता है।

निवेश का एक आसान तरीका होने, विश्वसनीय व्यवसायों के साथ सौदेबाज़ी करने, और अपने BTC वॉलेट की कुंजी से हाथ धो बैठने के जोखिम से बचने जैसे क्रिप्टो ETF के कई फ़ायदे होते हैं। इन ETF को एक सामान्य ब्रोकरेज अकाउंट के माध्यम से खरीदा, रखा, और बेचा जा सकता है, जिसके चलते किसी क्रिप्टो मुद्रा वॉलेट को सेट-अप करने या फिर अनियमित एक्सचेंजों पर ट्रेडिंग करने की ज़रूरत ही समाप्त हो जाती है।

इन्हें विनियमित कंपनियों द्वारा जारी किया जाता है व ये मुख्यधारा एक्सचेंजों पर ट्रेड करते हैं, जिससे यह सुनिश्चित हो जाता है कि बाज़ार के दुरूपयोग या अवैध गतिविधियों से बचने के लिए सभी पार्टियों की जाँच और निगरानी की जाएगी। साथ ही, विनियमित संस्थाओं का भौतिक समर्थन प्राप्त ETF को उन्हीं की हिरासत में रखा जाता है, जिससे अनियमित एक्सचेंजों में होने वाले धोखाधड़ी और घोटालों का जोखिम कम हो जाता है।

Bitcoin ETF

2013 में किए गए पहले प्रस्ताव के बाद से ही वित्तीय जगत में BTC ETF प्रचलन में हैं। उस समय इरादा Bitcoin के प्रदर्शन को ट्रैक करने वाले किसी ETF को बनाने का था, ताकि निवेशक शेयर खरीदकर क्रिप्टो मुद्रा वॉलेट्स और एक्सचेंजों को प्रबंधित किए बगैर अप्रत्यक्ष रूप से BTC में निवेश कर सकें।

SEC की छानबीन और अस्वीकृति का सामना करने के बावजूद हार मानने के बजाय ETF समर्थकों ने सुरक्षा उपाय, मार्केट ट्रैकिंग मैकेनिज़्म, और नियामक मानकों व पल-पल बदलते क्रिप्टो बाज़ार परिदृश्य के अनुपालन को बेहतर बना दिया है। पारंपरिक फ़ाइनेंस में ब्लॉकचेन टेक्नोलॉजी का आगाज़, क्रिप्टो मुद्राओं में संस्थागत निवेशकों की बढ़ती दिलचस्पी, और लिक्विडिटी व प्राइस डिस्कवरी मैकेनिज़्मों के संदर्भ में BTC बाज़ार में आई परिपक्वता अहम मील के पत्थरों में शामिल हैं।

हालिया वर्षों में एक वैध प्रकार के एसेट के तौर पर क्रिप्टो मुद्राओं की बढ़ती स्वीकृति, नियामक ढाँचों में हुई तरक्की, और BTC फ़्यूचर्स के लॉन्च की वजह से BTC ETF की कहानी में काफ़ी बदलाव आया है, जो BTC की मुख्यधारा वित्तीय स्वीकृति की दिशा में उठाया गया एक अहम कदम है।

कम शुल्क का मतलब हमेशा बेहतर रिटर्न नहीं होता, इसलिए ETF की मिलते-जुलते फ़ंड्स से तुलना करते वक्त निवेशकों को नेट-ऑफ़-फ़ी रिटर्न्स पर गौर कर लेना चाहिए। फ़ंड का आकार भी काफ़ी अहमियत रखता है। वह इसलिए कि मिलते-जुलते छोटे-छोटे फ़ंड्स की तुलना में बड़े-बड़े ETF को बड़ी वॉल्यूम में अक्सर ट्रेड किया जाता है। यूरोप का सबसे बड़ा BTC ETF, Coinshares BTC, सबसे पुराना भी है, जब कि नए BTCEetc BTC Exchange Traded Crypto ETC (BTCE) में एसेट्स में भारी उछाल देखने को मिला है।

BTC स्पॉट ETF

आम निवेशकों को BTC की कीमतों में आने वाले बदलावों से वाकिफ़ कराकर स्पॉट Bitcoin ETF ब्रोकरेज अकाउंटों के माध्यम से BTC में निवेश का एक विनियमित तरीका प्रदान करता है।

क्या आपको अपने ब्रोकरेज सेटअप से जुड़ा कोई सवाल है?

हमारी टीम आपकी मदद के लिए तैयार है — चाहे आप शुरुआत कर रहे हों या विस्तार।

BTC स्पॉट ETF की विशिष्ट खूबियाँ

Bitcoin स्पॉट ETF और डेरीवेटिव-आधारित Bitcoin ETF संरचनाओं और BTC की कीमतों में आने वाले बदलावों के अपने जोखिमों में अलग होते हैं। प्रत्यक्ष रूप से BTC को होल्ड करने वाले स्पॉट Bitcoin ETF निवेशकों के लिए ज़्यादा सहज और पारदर्शी साबित होते हैं। वे और भी ज़्यादा पारदर्शी हो सकते हैं क्योंकि हर शेयर होल्ड किए गए BTC की एक विशिष्ट संख्या के बराबर होता है।

दूसरी तरफ़, डेरीवेटिव-आधारित ETF ज़्यादा अपारदर्शी होते हैं क्योंकि उनके मूल्य अप्रत्यक्ष रूप से फ़्यूचर्स कॉन्ट्रैक्ट से प्राप्त किए जाते हैं, जो Bitcoin के स्पॉट प्राइस से भी बढ़कर बाज़ार के कारकों द्वारा प्रभावित हो सकते हैं।

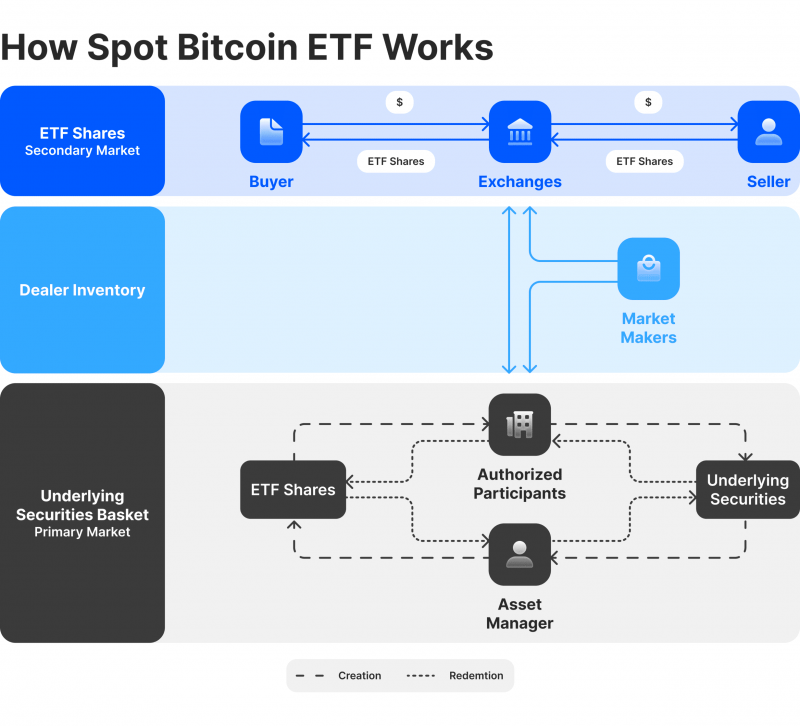

स्पॉट BTC ETF किसी कस्टोडियन द्वारा किसी सुरक्षित डिजिटल वॉलेट में, अक्सर कोल्ड स्टोरेज में एयर-गैप करके रखे BTC की एक तय राशि की खरीदारी करते हैं। ये कस्टोडियन फ़ंड द्वारा रखे गए BTC का प्रतिनिधित्व करने वाले शेयर जारी कर देते हैं, जिनकी कीमत BTC के मौजूदा स्पॉट प्राइस को दर्शाती है व जिन्हें परंपरागत स्टॉक एक्सचेंजों में ट्रेड किया जाता है। इसके चलते रिटेल निवेशकों और ट्रेडरों के लिए कॉइन को रखे बगैर BTC के मौजूदा मूल्य से बंधे किसी एसेट की खरीदारी और बिक्री करना ज़्यादा आसान हो जाता है।

किसी स्पॉट ETF की कीमत को बरकरार रखने के लिए अधिकृत भागीदार (AP, या authorised participants) शेयरों के बड़े-बड़े ब्लॉक निर्मित या रिडीम करके बुनियादी एसेट के मूल्य से ETF की कीमत के कम या ज़्यादा होने से पैदा होने वाले आर्बिट्राज अवसर से मुनाफ़ा कमा लेते हैं।

BTC ETF मंज़ूरी का संक्षिप्त इतिहास

2013 में कैमरॉन व टाइलर विंकलवॉस ने Winklevoss Bitcoin Trust, जो BTC जैसे डिजिटल एसेट्स की कीमत को ट्रैक करने वाला BTC ETF है, को लॉन्च करने के लिए आवेदन किया था। 2017 में धोखाधड़ी वाली प्रथाओं को लेकर अपनी चिंताएँ ज़ाहिर करते हुए SEC ने विंकलवॉस बंधुओं के प्रयास को नाकाम कर दिया। नवंबर 2021 में Winklevoss Bitcoin Trust पर दिए अपने फ़ैसले के समान SEC ने स्पॉट BTC ETF आवेदानों को भी नामंज़ूर कर दिया।

अप्रैल 2023 में Ark Invest और 21Shares ने BTC ETF मंज़ूरियों की नवीनतम लहर का आगाज़ किया था। $9,000 करोड़ से ज़्यादा के एसेट्स को प्रबंधित करने वाले BlackRock ने पिछले साल जून में एक Bitcoin ETF लॉन्च करने की अपनी मंशा ज़ाहिर की थी। अगस्त में SEC के खिलाफ़ Grayscale को कोर्ट में मिली जीत के बाद US स्पॉट Bitcoin ETF को मंज़ूरी मिलने की संभावनाएँ कहीं बढ़ गई हैं।

10 जनवरी 2024 को 11 स्पॉट BTC ETF को मंज़ूरी देकर SEC ने कई नए निवेशकों के लिए क्रिप्टो मुद्राओं के द्वार खोल दिए। आज दुनियाभर में उपलब्ध अपने 14 फ़ंड्स की बदौलत BTC ETF एक प्रतिस्पर्धात्मक बजार में तब्दील हो चुके हैं, जिसमें यूरोपीय निवेशकों के पास अपने ट्रांसएटलांटिक समकक्षों से ज़्यादा विकल्प मौजूद हैं। 40bps का वार्षिक शुल्क वसूलने वाला सबसे किफ़ायती BTC ETF कनाडा में लिस्टेड CI Galaxy Bitcoin ETF (BTCG) है। सबसे महँगे ETF 250bps वसूलते हैं, यानी कि निवेश किए गए $1,000 के बदले $25।

BTC ETF के सामने खड़ी चुनौतियाँ

बाज़ार में विविधता लाकर निवेशकों को निवेश का ज़्यादा स्थिर विकल्प मुहैया कराने की वजह से Bitcoin ETF लोकप्रिय होते जा रहे हैं। लेकिन BTC ETF को कई संभावित जोखिमों और चुनौतियों का सामना करना पड़ सकता है। इसलिए मुख्यतः निवेश एसेट न होकर क्रिप्टो ETF अस्थिरता की संभावना से युक्त ऐसे भौतिक एसेट्स हैं, जिनके उचित मूल्य का अंदाज़ा लगाना मुश्किल हो सकता है।

उदाहरण के लिए, Farside Investors का डेटा दर्शाता है कि Ark Invest और 21Shares द्वारा लॉन्च किए गए BTC स्पॉट ETF ARKB में 3 अप्रैल को $8.75 करोड़ का नेट आउटफ़्लो देखने को मिला था, जो नेट आउटफ़्लो का लगातार दूसरा दिन था। यह बात ETF की तरफ़ निवेशकों के सेंटिमेंट में आए बदलाव की ओर इशारा करती है, जिसके चलते बाज़ार पर पड़ने वाले संभावित प्रभाव की निगरानी करना ज़रूरी हो जाता है।

स्पॉट Bitcoin ETF को भौतिक BTC द्वारा समर्थित किया जाता है, जिसके चलते किसी क्रिप्टो एक्सचेंज में कॉइन खरीदे बगैर निवेशक सीधे Bitcoin में निवेश कर पाते हैं। अगर डिजिटल कॉइन्स के मूल्य में बढ़ोतरी आ जाती है, तो निवेश के मूल्य में भी बढ़ोतरी आनी चाहिए। लेकिन 24/7 ट्रेड करने वाले क्रिप्टो बाज़ारों के विपरीत बाज़ार के पारंपरिक समय के दौरान ETF विनियमित सिक्योरिटीज़ एक्सचेंजों तक ही सीमित होते हैं।

नियामक अनिश्चितताएँ और अनुपालन-संबंधी आवश्यकताएँ भी Bitcoin ETF प्रदाताओं के लिए अहम चुनौतियाँ साबित होती हैं, क्योंकि निवेशकों की सुरक्षा और बाज़ार की पारदर्शिता सुनिश्चित कर उन्हें बाज़ार में होने वाली हेरफेर को रोकना होता है।

Bitcoin की अंतर्निहित अस्थिरता और गिनी-चुनी संस्थाओं द्वारा होल्ड किए गए Bitcoin की सप्लाई में स्वामित्व के केंद्रीकरण से बाज़ार में की जा सकने वाली हेरफेर के बारे में चिंताएँ उठती हैं। ETF और बुनियादी BTC बाज़ार के बीच की जाने वाली आर्बिट्राज से बाज़ार में विकृतियाँ जन्म ले सकती हैं।

Bitcoin की विकेंद्रीकृत प्रकृति किसी BTC ETF की शुरुआत से प्रभावित हो सकती है, जिसे केंद्रीकरण की दिशा में उठाए गए कदम के तौर पर देखा जा सकता है। साथ ही, Bitcoin ETF के माध्यम से हुए अधिक संस्थागत निवेशकों के प्रवेश से बाज़ार के डायनामिक्स में बदलाव आ सकता है, जिससे BTC के इस्तेमाल और धारणा में भी बदलाव आ सकता है।

BTC ETF का बाज़ार पर प्रभाव

नियामक और सुरक्षा-संबंधी चिंताओं के चलते पहले हिचकिचाहट महसूस करने वाले संस्थागत निवेशकों को लुभाकर Bitcoin ETF ने Bitcoin क्रिप्टो प्राइस डायनामिक्स पर भारी प्रभाव डाला है। पूंजी का यह इनफ़्लक्स दीर्घकालिक अस्थिरता को कम कर बाज़ार की लिक्विडिटी और स्थिरता में अपना योगदान देता है।

BTC ETF को मिली मंज़ूरी निवेश के एक वैध एसेट के तौर पर BTC को मिला नियामक समर्थन है, जिससे निवेशकों के विश्वास को बढ़ावा मिला है और डिजिटल मुद्रा में माँग को बल मिला है। अपने रणनीतिक और दीर्घकालिक निवेशों की वजह से संस्थागत जुड़ाव से अस्थिरता के कम होने की आस लगाई जा रही है।

BTC ETF को मिली मंज़ूरी ने संस्थागत पूंजी के द्वार खोलकर क्रिप्टो मुद्राओं की मुख्यधारा में स्वीकृति की दिशा में आए बदलाव की ओर इशारा किया है। शुरू-शुरू में बाज़ार में मिली-जुली प्रतिक्रियाएँ देखने को मिली थीं, लेकिन विश्लेषकों का अनुमान है कि आने वाले वर्षों में Bitcoin ETF का भारी इनफ़्लो होगा।

भारी नेट इनफ़्लो लाकर संस्थागत निवेशक बाज़ार में क्रिप्टो मुद्राओं के समूचे पूंजीकरण में बढ़ोतरी ले आते हैं, लिक्विडिटी को बेहतर बना देते हैं, और बड़े-बड़े सौदों या कीमतों में एकदम से आने वाले बदलावों के प्रति बाज़ार को ज़्यादा लचीला बना देते हैं।

जैसे-जैसे बाज़ार परिपक्व होता है, संस्थागत निवेशक दीर्घकालिक दृष्टिकोण अपनाते रहते हैं, जिससे प्राइसिंग स्थिर हो जाती है और अस्थिरता कम। पुख्ता, सुरक्षित, और अनुपालन करने वाले प्लेटफ़ॉर्मों की उनकी आवश्यकताओं की वजह से क्रिप्टो मुद्राओं के मार्केट इंफ़्रास्ट्रक्चर में सुधार देखने को मिले हैं। उनकी भागीदारी से स्पष्ट नियामक ढाँचों के लिए उठायी गई आवाज़ में भी बुलंदी आई है, जिसके चलते क्रिप्टो मुद्राएँ वैश्विक वित्तीय प्रणाली का एक और भी अहम अंग बनकर उभरी हैं।

Ethereum स्पॉट ETF को भी मिली मंज़ूरी। अब आगे क्या?

Ethereum ETF वे निवेश वाहन होते हैं, जिनसे ETH की कीमत ट्रैक की जाती है। ETH बाज़ार में भाग लेने का पारंपरिक निवेशकों और डिजिटल एसेट दीवानों, दोनों को वे एक विनियमित और एक्सेसिबल तरीका मुहैया कराते हैं।

जनवरी में BTC ETF को मंज़ूरी देकर SEC ने इन अटकलों को हवा दी थी कि Ethereum ETF को भी मंज़ूरी मिल सकती है। 23 मई 2024 को U.S. SEC ने नियमों में किए गए एक बदलाव को मंज़ूरी दे दी, जिसके तहत VanEck, Franklin, Grayscale, Fidelity, Bitwise, ARK Invest & 21Shares, BlackRock, Invesco, और Galaxy समेत आठ स्पॉट ETH ETF को लिस्ट करने की एक्सचेंजों को अनुमति मिल गई।

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

इस कदम का उद्देश्य यूरोपीय क्रिप्टो इकोसिस्टम के साथ कंधे से कंधा मिलाकर चलना है, जहाँ एक्सचेंज-ट्रेडेड नोट्स (ETN) जैसे स्ट्रक्चर्ड नोट्स के माध्यम से क्रिप्टो उपलब्ध हैं। संभवतः स्टेकिंग पर अलग-अलग राय की वजह से स्पॉट ETH ETF को मंज़ूरी देने में SEC को चार महीने से ऊपर लग गए।

Grayscale Bitcoin ट्रस्ट के ETF में परिवर्तन को ब्लॉक करने के लिए Grayscale के खिलाफ़ मुकदमे में हार का स्वाद चखने के बाद और कानूनी पछड़ों में पड़ने से बचने के लिए SEC ने Ether पर नकेल कसने का अपना इरादा बदल लिया है। SEC के रुख में नरमी लाकर इस हार ने पहले BTC ETF की नींव रख दी।

ब्लॉकचेन कंपनी, Consensys, ने भी Ether को कमोडिटी मानने से SEC के इनकार के लिए उस पर मुकदमा दायर किया था। फ़िलहाल GrayScale Ethereum Trust (ETHE 0.84%) में Grayscale के लगभग $110 करोड़ के एसेट्स हैं, जिन्हें वह एक स्पॉट प्राइस ETF में तब्दील करने की कोशिश कर रहा है।

ETH ETF की लिस्टिंग को मंज़ूरी देने वाले SEC के फ़ैसले से अमेरिकी निवेशकों के लिए निवेश के अवसरों का विस्तार हो गया है व स्पॉट डिजिटल मनी प्रोडक्ट्स के लिए उसने अन्य नियामकों को निर्णय लेने की प्रक्रिया का संकेत दे दिया है।

ये नए Ether ETF मुख्यधारा और संस्थागत निवेशकों का थोड़ा-बहुत ध्यान तो आकर्षित कर सकते हैं, लेकिन इस साल की शुरुआत में BTC स्पॉट प्राइस ETF जितना मोमेंटम शायद वे अर्जित न कर पाएँ। निवेशकों को शुल्क का ध्यान रखना चाहिए, यह देख लेना चाहिए कि क्या वे Ether के स्पॉट प्राइस की बराबरी कर सकते हैं या नहीं, और यह समझ लेना चाहिए कि अपनी होल्डिंग्स को वे स्टेक नहीं कर सकते।

अंतिम बिंदु

क्रिप्टो ETF बाज़ार ने काफ़ी तरक्की की है, जिस पर सवार होकर हालिया वर्षों में वह $90 करोड़ की इंडस्ट्री में तब्दील हो गया है। स्वीकृति, बाज़ार के सत्यापन, और ट्रेडिंग गतिविधि में बढ़ोतरी लाकर स्पॉट Bitcoin ETF इनफ़्लो का Bitcoin कीमतों पर सीधा प्रभाव पड़ता है। ये इनफ़्लो मुख्यधारा निवेशकों को आकर्षित करते हैं, BTC की वैधता को सत्यापित करते हैं, ट्रेडिंग के अधिक अवसर पैदा करते हैं, और ट्रस्ट व निजी फ़ंड्स के माध्यम से BTC प्राप्त करने के लिए संस्थागत निवेशकों के लिए प्रीमियम को कम कर देते है।

BTC और ETH ETF विविधिकरण, नियामक निगरानी, और क्रिप्टो मुद्रा बाज़ार तक पहुँच की आसानी मुहैया कराते हैं। लेकिन निवेशकों को अस्थिरता और बाज़ार के सेंटिमेंट वाले जोखिमों के प्रति सजग रहना चाहिए। इन ETF की क्षमता का फ़ायदा उठाने के लिए एक संतुलित और सोचा-समझा दृष्टिकोण अहम होता है।

आम सवाल-जवाब

किसी BTC ETF में निवेश के क्या जोखिम होते हैं?

प्रमुख जोखिमों में Bitcoin की अस्थिरता, नियामक बदलाव, ETF प्राइस ट्रैकिंग में शुल्क-संबंधी विसंगतियाँ, और अंतर्निहित शुल्क व अन्य कारकों की वजह से बाज़ार से की जाने वाली छेड़छाड़ शामिल होते हैं।

BTC ETF क्या होता है, व आखिर वह काम कैसे करता है?

एक BTC ETF स्टॉक एक्सचेंजों पर BTC की कीमत को ट्रैक करने वाला निवेश फ़ंड होता है, जिसकी बदौलत निवेशक BTC को खुद खरीदे, स्टोर किए, या सिक्योर किए बगैर अप्रत्यक्ष रूप से उसमें निवेश कर पाते हैं।

BTC ETF के क्या विकल्प हैं?

BTC को सीधे एक्सचेंजों, ATM, फ़्यूचर्स निवेशकों, या फिर विशेष प्लेटफ़ॉर्मों से खरीदा जा सकता है। इन सभी के अपने फ़ायदे-नुकसान होते हैं।

BTC ETF क्रिप्टो बाज़ार को कैसे प्रभावित कर सकता है?

क्रिप्टो मुद्रा प्राप्त कर उसमें ट्रेडिंग करने से संबंधित उच्च शुल्क के बावजूद स्पॉट BTC ETF बेहतर लिक्विडिटी, स्थिर कीमतें, और BTC बाज़ार में कीमतों की आसान खोज मुहैया कराते हैं।