एक निवेश पोर्टफोलियो बनाने के लिए शीर्ष 10 टिप्स

निवेश के अवसरों का लाभ उठाना धन बनाने और अपने भविष्य को सुरक्षित करने की एक शानदार रणनीति है। चाहे आप क्रिप्टोकरेंसी, स्टॉक, रियल एस्टेट, या म्यूचुअल फंड में विकल्प तलाश रहे हों – पोर्टफोलियो निर्माण के समान मूल सिद्धांत हर बाजार पर लागू होते हैं। फिर भी, एक इष्टतम निवेश पोर्टफोलियो का निर्माण सावधानीपूर्वक विचार और एक सुविचारित योजना है।

शुरू करने में आपकी मदद करने के लिए, हमने निवेश पोर्टफोलियो बनाने के लिए 10 युक्तियाँ तैयार की हैं जो आपके वित्तीय लक्ष्यों को प्राप्त करने में आपकी सहायता करेंगी।

मुख्य निष्कर्ष

- एक निवेश पोर्टफोलियो आपकी संपत्ति में विविधता लाने का एक शानदार तरीका है, लेकिन कम जोखिम के लिए संतुलन बनाए रखना महत्वपूर्ण है।

- अपने पोर्टफोलियो के बारे में निर्णय लेते समय एक संगठित योजना बनाए रखें और भावनाओं को प्रबंधित करें।

- सुनिश्चित करें कि जब भी आवश्यक हो, धन का उपयोग करने के लिए आपके निवेश पर्याप्त तरल हैं, संभावित विकास और रिटर्न बढ़ाने के लिए समय के साथ पोर्टफोलियो में पूंजी जोड़ें, और अपने जोखिमों का प्रबंधन करें।

- बाजार के रुझान के साथ बने रहें, अपने निवेश को प्रभावित करने वाले बाहरी कारकों के बारे में जानें और वैश्विक घटनाओं से अवगत रहें।

एक मजबूत निवेश पोर्टफोलियो बनाने के टिप्स

अपने निवेश लक्ष्य निर्धारित करें

पहला कदम अपने व्यक्तिगत वित्त लक्ष्यों की पहचान करना और उन्हें उजागर करना है। अपने आप से प्रश्न पूछें जैसे कि “मुझे मेरे रिटायरमेंट के लिए कितने पैसों की ज़रूरत है? या “किस तरह के रिटर्न की मुझे अपने निवेश से उम्मीद है?”

क्या आप किसी उद्देश्य के लिए निवेश करने की योजना बना रहे हैं, जैसे कि 10 वर्षों में एक घर खरीदना? या क्या आप केवल एक स्थिर निष्क्रिय आय चाहते हैं? अपने लक्ष्यों को जानने से आपको यह तय करने में मदद मिलेगी कि कौन सा निवेश करना है और कितना जोखिम स्वीकार्य है।

इसके अलावा, एक निवेश क्षितिज पर विचार करें।

एक निवेश क्षितिज उस समय की अवधि है जब आप एक विशिष्ट संपत्ति या संपत्ति के एक समूह को रखने की उम्मीद करते हैं। आपके निवेश पोर्टफोलियो को आपके वित्तीय लक्ष्यों के साथ मेल खाने के लिए अलग-अलग परिपक्वता वाली विभिन्न संपत्तियों से बना होना चाहिए:

- लघु अवधि के निवेश;

- मध्यावधि निवेश;

- लंबी अवधि के निवेश।

इस तरह, आप विभिन्न बाज़ार स्थितियों से लाभान्वित हो सकते हैं और अपने वित्तीय लक्ष्यों के अनुसार अपने पोर्टफोलियो को समायोजित कर सकते हैं।

अपने जोखिम सहिष्णुता स्तर को जानें और उसके अनुसार निवेश रणनीतियां चुनें

जानने के लिए एक और महत्वपूर्ण बात यह है कि आपका जोखिम सहनशीलता स्तर है।

जोखिम सहिष्णुता एक निवेश से जुड़े जोखिम को लेने की आपकी इच्छा को मापता है। विभिन्न बाजारों में जोखिम के स्तर अलग-अलग होते हैं, और आपको पता होना चाहिए कि आपके लिए कौन सा स्तर आरामदायक है।

स्टॉक और क्रिप्टो बाजार आम तौर पर बॉन्ड या निवेश संपत्तियों की तुलना में अधिक जोखिम उठाते हैं। ऐसा इसलिए है क्योंकि उनके पास कम समय में अधिक महत्वपूर्ण रिटर्न (और इसलिए, बड़ा नुकसान) उत्पन्न करने की क्षमता है।

प्रत्येक व्यक्ति की जोखिम सहनशीलता भिन्न हो सकती है और समय बीतने के साथ बदल सकती है। उदाहरण के लिए, जब आपका वेतन बढ़ता है, तो आप जोखिम लेने के इच्छुक हो सकते हैं; इसके विपरीत, जब आपके पास अतिरिक्त परिवार के सदस्य या व्यय होते हैं जिन्हें प्रबंधित करने की आवश्यकता होती है, तो आप जो जोखिम चाहते हैं सहन करने की संभावना कम हो जाएगी। इसी तरह, सेवानिवृत्ति की आयु के करीब आने वाले व्यक्ति अक्सर उच्च जोखिम वाले निवेशों के साथ कम आराम स्तर प्रदर्शित करते हैं।

विभिन्न जोखिम सहिष्णुता स्तर

आप कितना जोखिम उठाने को तैयार हैं, उसके आधार पर निवेश रणनीतियों को तीन श्रेणियों में विभाजित किया जा सकता है:

आक्रामक दृष्टिकोण

जोखिम के लिए एक उच्च भूख वाले निवेशक आमतौर पर उन बारीकियों से अच्छी तरह परिचित होते हैं जो कमोडिटी या स्टॉक मार्केट को स्थानांतरित करते हैं और विभिन्न परिसंपत्ति वर्गों को प्रभावित करते हैं। निवेश करते समय उनका इरादा निवेश पर अधिकतम रिटर्न उत्पन्न करना होता है, भले ही इसका अर्थ अत्यधिक जोखिम उठाना हो – जैसे संसाधनों को अस्थिर संपत्तियों के आवंटन के रूप में जिनके पास बेकार होने का एक अंतर्निहित मौका है।

मध्यम दृष्टिकोण

मध्यम जोखिम सहिष्णुता वाले निवेशक आम तौर पर सुरक्षा और संभावित लाभ के बीच संतुलन चाहते हैं। उनके पास आमतौर पर 5-10 वर्षों का निवेश क्षितिज होता है, इसलिए वे अपने कुछ मुनाफे को संरक्षित करने पर अधिक ध्यान देते हैं क्योंकि निवेश क्षितिज करीब आता है।

यह आक्रामक निवेशकों से अलग है जो कम समय में संभावित रूप से अधिक रिटर्न के लिए उच्च जोखिम लेते हैं।

रूढ़िवादी दृष्टिकोण

एक रूढ़िवादी दृष्टिकोण वाले निवेशक निवेश की दुनिया में नौसिखिए होते हैं जिनके पास पर्याप्त ज्ञान की कमी होती है और सबसे बढ़कर, उच्च रिटर्न प्राप्त करने की तुलना में अपने पैसे की सुरक्षा के बारे में अधिक चिंतित होते हैं। निवेश के लिए उनके आदर्श वाक्य के रूप में कार्य करता है।

यदि आप अपने जोखिम सहनशीलता के स्तर का मूल्यांकन करना चाहते हैं, तो ऐसा करने का एक शानदार तरीका विभिन्न निवेश वेबसाइटों पर जाकर है जो विशेष रूप से इस उद्देश्य के लिए डिज़ाइन किए गए प्रश्नावली पेश करते हैं।

जैसा कि जोखिम सहिष्णुता इस बात पर आधारित है कि कोई अनिश्चितता को कैसे संभालता है: वास्तविक बाजार में वास्तविक नुकसान का सामना करने तक आपको जोखिम लेने की अपनी प्रवृत्ति का एहसास नहीं हो सकता है।

विविधीकरण और विभिन्न संपत्ति वर्गों के बारे में मत भूले

एक समृद्ध निवेश पोर्टफोलियो का निर्माण डाइवरसिफ़िकेशन केंद्रीय आधार पर किया गया है।

क्या आपको अपने ब्रोकरेज सेटअप से जुड़ा कोई सवाल है?

हमारी टीम आपकी मदद के लिए तैयार है — चाहे आप शुरुआत कर रहे हों या विस्तार।

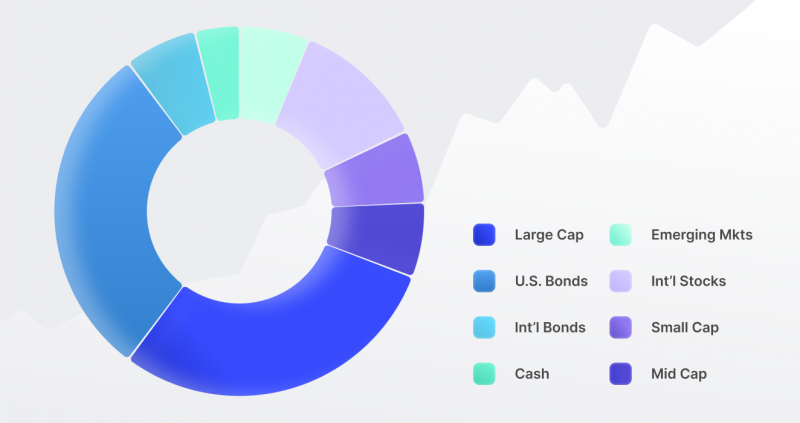

इसमें कई परिसंपत्ति वर्गों, जैसे स्टॉक, मुद्रा, बांड, या क्रिप्टो, के साथ-साथ प्रत्येक परिसंपत्ति वर्ग के भीतर विभिन्न प्रकार के निवेश, जैसे छोटे-कैप स्टॉक, लार्ज-कैप कॉइन, विभिन्न उद्योगों में कंपनियों के घरेलू और विदेशी स्टॉक शामिल हैं, और कई और।

आइए इस स्थिति पर विचार करें: जब स्टॉक की कीमतें बढ़ती हैं, तो बांड की पैदावार आम तौर पर घट जाती है। पेशेवरस्टॉक और बॉन्ड को विपरीत संबंध के रूप में देखते हैं। हालांकि, जब ये परिसंपत्तियां कभी-कभी एक ही दिशा में चलती हैं, तो स्टॉक अक्सर अधिक अस्थिरता प्रदर्शित करते हैं, जिसका अर्थ है कि उनके उतार या चढ़ाव बॉण्ड की तुलना में अधिक होते हैं।

इस प्रकार, एक अच्छी तरह से डायवर्सिफाइड पोर्टफोलियो में निवेश करने का मतलब ऐसी संपत्तियां खरीदना है जो एक दूसरे के साथ लॉकस्टेप में नहीं चलती हैं। यह एक निवेशक को एक परिसंपत्ति के संभावित नकारात्मक प्रभावों को ऑफसेट करके बाजार में मुश्किल समय के दौरान समग्र पोर्टफोलियो पे नुकसान के खिलाफ कुशन प्रदान करने में मदद करता है।

इसके अलावा, यदि आप अपनी निवेश रणनीति को अगले स्तर पर ले जाने पर विचार कर रहे हैं, तो कई किराये की संपत्तियों के साथ संपत्ति पोर्टफोलियो क्यों नहीं बनाते?

एसेट एलोकेशन निवेशकों को बाजार के उतार-चढ़ाव से बचाता है और लंबे समय में चल रहे विकास को सुरक्षित करने में मदद करता है।

लागत और कमीशन पर विचार करें

अक्सर, पोर्टफोलियो बनाने की प्रक्रिया में निवेश लागतों की अनदेखी की जाती है। हालांकि, ये आपकी दीर्घकालिक सफलता या विफलता में प्रमुख योगदानकर्ता हो सकते हैं।

शेयर ब्रोकरों या परामर्शदाताओं को पेमेंट किया गया कमीशन और वार्षिक शुल्क; म्युचुअल फंड/ETFs के लिए व्यय अनुपात; वार्षिकी पर सरेंडर शुल्क – एक इष्टतम पोर्टफोलियो का निर्माण करते समय इन सभी को ध्यान में रखा जाना चाहिए क्योंकि वे समय के साथ आपके रिटर्न पर काफी प्रभाव डाल सकते हैं।

यह याद रखना महत्वपूर्ण है कि व्यय आपके निवेश रिटर्न को कम करते हैं, इसलिए यह सुनिश्चित करने के लिए पेमेंट करता है कि वे कम रहें। म्युचुअल फंड निवेशक उपलब्ध नो-लोड फंड की विशाल सरणी का लाभ उठा सकते हैं, जबकि स्टॉक खरीदारों को विभिन्न ब्रोकरों के बीच कमीशन की तुलना करनी चाहिए। और यदि आप बिटकॉइन और एथेरियम जैसी क्रिप्टो संपत्तियों का व्यापार करते हैं, तो याहा एक्सचेंज हैं जो 0.25% जितना छोटा शुल्क ऑफ़र करते है।

विभिन्न जोखिम प्रबंधन रणनीतियों का उपयोग करें

जब निवेश की बात आती है तो जोखिम को पूरी तरह से समाप्त करना असंभव है। यहां तक कि सबसे विश्वसनीय संपत्ति भी अचानक मूल्य में गिरावट का अनुभव कर सकती है, इसलिए निवेशकों को कई जोखिमों से अवगत होना चाहिए, उदाहरण के लिए:

स्वायत्त जोखिम

जब कोई सरकार या देश अपने वित्तीय दायित्वों और ऋणों को पूरा करने में असमर्थ होता है, या नहीं चुनता है, तो यह सरकारी बॉन्ड जैसे कुछ संपत्तियों में निवेश करने वाले निवेशकों के लिए महत्वपूर्ण जोखिम पैदा कर सकता है। इस प्रकार के जोखिम को संप्रभु जोखिम के रूप में जाना जाता है।

प्रिंसिपल का नुकसान

निवेश में कुछ या सभी मूल निवेश को खोने का जोखिम होता है, जिसे मूलधन के नुकसान के रूप में जाना जाता है। कई रूढ़िवादी निवेशक इस संभावित नुकसान को कम करने के लिए मूल्य खोने के कम जोखिम वाली संपत्तियों में निवेश करना चुनते हैं। हालांकि, यह आवश्यक है यह याद रखना कि सभी निवेशों में कुछ हद तक जोखिम होता है, और कोई भी निश्चित रूप से किसी संपत्ति के भविष्य के प्रदर्शन की भविष्यवाणी नहीं कर सकता है।

मुद्रा स्फ़ीति

मुद्रास्फीति का जोखिम निवेशकों के लिए एक महत्वपूर्ण चिंता का विषय है, क्योंकि यह उनके निवेश से प्राप्त होने वाले वास्तविक रिटर्न को कम कर सकता है। यह विशेष रूप से सच है जब निश्चित आय निवेश और बॉन्ड में निवेश किया जाता है, जो मुद्रास्फीति दरों में बदलाव के प्रति संवेदनशील होते हैं।

मैं इन जोखिमों को कम करने के लिए किन रणनीतियों का उपयोग कर सकता हूं?

आप अपने पोर्टफोलियो को संतुलित करके और केवल सरकारी प्रतिभूतियों पर निर्भर न होकर संप्रभु जोखिम को कम कर सकते हैं। विभिन्न बाजारों में विविधीकरण भी मुद्रास्फीति के जोखिम को कम करने में मदद करेगा, जबकि बॉन्ड और म्यूचुअल फंड मूलधन के नुकसान से बचाने का एक शानदार तरीका है।

हालांकि, बहुत अधिक जोखिम प्रबंधन रणनीतियाँ हैं जिनका उपयोग निवेशक स्वयं को बचाने के लिए कर सकते हैं, जैसे हेजिंग या स्टॉप-लॉस ऑर्डर।

एक स्टॉप-लॉस ऑर्डर आपको सेटिंग करके अपने लाभ को संरक्षित करने का एक साधन प्रदान करता है। एक पूर्व निर्धारित मूल्य जिस पर एक संपत्ति की स्थिति बंद हो जाएगी। स्टॉप प्राइस को वर्तमान लागत से नीचे रखा गया है, यह सुनिश्चित करने में मदद करता है कि प्रत्येक व्यापार के साथ नियोजित से अधिक नहीं खोया है।

हेजिंग आमतौर पर डेरिवेटिव के साथ की जाती है और संभावित नुकसान से बचाने में भी मदद कर सकती है। इसमें बाजार की अस्थिरता के जोखिम को कम करने के लिए अंतर्निहित परिसंपत्ति में आपके द्वारा ली गई स्थिति के विपरीत स्थिति लेना शामिल है।

कुंजी रणनीतियों का सही संतुलन ढूंढना है जो आपके व्यक्तिगत जोखिम प्रोफ़ाइल और निवेश लक्ष्यों से सर्वोत्तम रूप से मेल खाती है।

सही संतुलन बनाए रखें और उचित संपत्ति आवंटन करें

सही संपत्ति में निवेश करना और उन्हें अलग करना पर्याप्त नहीं है – निवेश के संतुलन पर सक्रिय ध्यान दिए बिना पोर्टफोलियो अनुपातहीन हो सकते हैं। पुनर्संतुलन सुनिश्चित करता है कि भविष्य के लाभ के लिए सुरक्षा प्रदान करते हुए प्रत्येक संपत्ति को फलने-फूलने का अवसर मिले।

पुनर्संतुलन कैसे काम करता है?

अपने पोर्टफोलियो को पुनर्संतुलित करने से आप उन निवेशों को बेचकर अपने परिसंपत्ति वर्गों को फिर से समायोजित कर सकते हैं जो बहुत प्रभावी हो गए हैं और कम प्रतिनिधित्व वाले लोगों में फिर से निवेश कर रहे हैं। ऐसा करने से समय के साथ बेहतर रिटर्न के लिए अधिक विविध और संतुलित दृष्टिकोण सुनिश्चित करने में मदद मिलती है।

पूरी तरह से संतुलित पोर्टफोलियो कैसा दिखना चाहिए?

आदर्श रूप से संतुलित पोर्टफोलियो में स्टॉक, बॉन्ड, नकदी और अन्य संपत्ति वर्गों का मिश्रण होना चाहिए। संपत्ति का सटीक अनुपात आपके व्यक्तिगत जोखिम सहनशीलता और निवेश लक्ष्यों पर निर्भर करेगा। उदाहरण के लिए, मान लें कि आपके संतुलित पोर्टफोलियो में शामिल हैं:

- इसकी 50% संपत्ति शेयरों में है, क्योंकि वे अधिक जोखिम के साथ उच्च रिटर्न प्रदान करते हैं;

- इसकी 40% संपत्ति बांड में है, जो आय और कम अस्थिरता प्रदान करती है;

- इसकी 10% संपत्ति नकद, वस्तुओं और क्रिप्टो में है।

जैसे-जैसे समय बीतता है, कुछ निवेश मूल्य में बढ़ सकते हैं, जबकि अन्य मूल्यह्रास कर सकते हैं। मान लीजिए कि आप देखते हैं कि आपके स्टॉक होल्डिंग्स का प्रतिशत 70% तक चढ़ गया है, जबकि नकदी और क्रिप्टोकरेंसी के मूल्य में गिरावट आई है। उनके बीच संतुलन बनाए रखने के लिए, समायोजित करें क्रिप्टो संपत्तियों में अधिक भारी निवेश करके और स्थिरता बनाए रखने और अपने जोखिमों को कम करने के लिए रखे गए शेयरों की संख्या को कम करके आपका पोर्टफोलियो।

सुनिश्चित करें कि आपका पोर्टफोलियो लिक्विड है

जब आपके निवेश की बात आती है तो लिक्विडिटी होना महत्वपूर्ण है क्योंकि यह आपको जब भी आवश्यक हो, अपने धन का उपयोग करें। हालांकि एक अच्छा निवेश लाभदायक हो सकता है, यदि धन निकालने में कठिनाई या देरी हो रही है, तो यह आपके पोर्टफोलियो की समग्र शक्ति को नकारात्मक रूप से प्रभावित कर सकता है।

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

इसलिए, उन प्रतिभूतियों का चयन करना महत्वपूर्ण है जो वार्षिक निकासी या आत्मसमर्पण अवधि जैसे प्रतिबंधों के बजाय आसान लिक्विडिटी प्रदान करते हैं। यह सुनिश्चित करके कि आपके फंड लिक्विड हैं, भविष्य में किसी भी अप्रत्याशित परिस्थितियों को दूर करने के लिए आपके पास वित्तीय लचीलापन हो सकता है।

इसे लगातार बढ़ाएं

दीर्घकालिक वित्तीय सफलता के लिए, आपके पोर्टफोलियो में धन का एक स्थिर निवेश आवश्यक है। पूल में लगातार पूंजी जोड़ने से, आपके पास अपने वित्तीय उद्देश्यों को पूरा करने का एक बढ़ा मौका होगा और समय के साथ घातीय वृद्धि क्षमता से लाभ होगा।

उदाहरण के लिए, यदि आप अनुमानित 6% वार्षिक रिटर्न के साथ अपने पोर्टफोलियो में $10,000 का निवेश करते हैं, तो 10 वर्षों के अंत में, आपकी पूंजी लगभग $16,000 हो जाएगी। हालांकि, एक दशक में उसी पोर्टफोलियो में प्रति वर्ष अतिरिक्त $2,000 जोड़कर, आपके निवेश का अंतिम मूल्य $30,000 से अधिक पर उस राशि के लगभग दोगुने तक पहुंच सकता है।

आखिरकार, आपके निवेश के उद्देश्य कार्रवाई का सर्वोत्तम तरीका निर्धारित करेंगे।

बाजार के रुझान के साथ बने रहें

कंपनियों और परिसंपत्तियों के लिए खरीदारी करते समय, हमेशा नवीनतम अपडेट के लिए पूरी तरह से बाजार अनुसंधान करें। यदि विनियमन या बाजार में उतार-चढ़ाव जैसे नए बाहरी कारकों के कारण कंपनी का दृष्टिकोण बदलता है तो अच्छा प्रदर्शन करने वाले स्टॉक में निवेश करना जोखिम भरा हो सकता है।

आर्थिक और राजनीतिक रुझानों में बदलावों की निगरानी करना न भूलें जो आपके निवेश को प्रभावित कर सकते हैं, जैसे सरकारी नीति में बदलाव। इसके अतिरिक्त, वैश्विक घटनाओं से अवगत रहना एक अच्छा विचार है जो आपके पोर्टफोलियो को प्रभावित करने की क्षमता रखते हैं, जैसे प्राकृतिक आपदाएं, टेक्नोलॉजी में परिवर्तन, और मुद्रा में उतार-चढ़ाव।

इसके अलावा, बाजारों में प्रभावशाली खिलाड़ियों के साथ अप टू डेट रहना एक बुद्धिमान दृष्टिकोण है। प्रमुख अधिकारियों, प्रमुख शेयरधारकों और समाचार निर्माताओं के निर्णय और कदम उन व्यवसायों के प्रदर्शन को प्रभावित कर सकते हैं जिनसे वे संबद्ध हैं।

संगठित रहें और अपनी भावनाओं को प्रबंधित करें

अंत में, अपने पूरी तरह से संतुलित पोर्टफोलियो को बनाए रखते हुए संगठित और अनुशासित रहें। प्रक्रिया को आसान बनाने के लिए, आपको एक ऐसी योजना बनानी चाहिए जो यह बताए कि आपके निवेश की कितनी बार समीक्षा की जाए और कब उन्हें पुनर्संतुलित किया जाए।

इसके अतिरिक्त, भावनाओं को अपने निर्णयों को निर्धारित न करने दें, क्योंकि वे तर्कहीन विकल्पों को जन्म दे सकते हैं जो लंबे समय में आपके पोर्टफोलियो को नुकसान पहुंचा सकते हैं। जब भी आवश्यक हो, एक कदम पीछे हटें और स्थिति को निष्पक्ष रूप से देखें, क्योंकि इससे आपको बेहतर निर्णय लेने में मदद मिलेगी और एक बेहतर निवेश रणनीति लागू करें।

सामान्य प्रश्न FAQ

निवेश पोर्टफोलियो कैसे बनाएं?

एक निवेश पोर्टफोलियो बनाने के लिए, आपको अपने जोखिम सहनशीलता और वित्तीय लक्ष्यों पर विचार करना चाहिए, उन उद्देश्यों को सर्वोत्तम रूप से प्राप्त करने वाले निवेश के प्रकारों की पहचान करें, उपयुक्त उत्पादों को खोजने के लिए शोध करें, संपत्ति व्यापार करने के लिए एक आरामदायक मंच चुनें, और परिसंपत्ति वर्गों में जोखिम कम करने के लिए विविधता लाएं। आपको जोखिम प्रबंधन रणनीतियों का उपयोग करना सुनिश्चित करना चाहिए और इसे अक्सर पुनर्संतुलित करना चाहिए।

एक निवेश पोर्टफोलियो क्यों महत्वपूर्ण है?

यह आपको अपने वित्तीय लक्ष्यों को प्राप्त करने और लंबे समय में अपने धन को बढ़ाने की क्षमता देता है। इसके अलावा, एक अच्छी तरह से निर्मित पोर्टफोलियो आय प्रदान कर सकता है और आपको वित्तीय सुरक्षा प्राप्त करने में मदद कर सकता है। साथ ही, एक विविध निवेश पोर्टफोलियो होने से अशांति से गुजर रहे बाजार में स्थिरता मिल सकती है।

एक अच्छा निवेश पोर्टफोलियो क्या है?

एक अच्छा निवेश पोर्टफोलियो वह है जो विविध, संतुलित और आपके व्यक्तिगत जोखिम सहिष्णुता के अनुरूप है। इसमें स्टॉक, बॉन्ड और अन्य उपकरणों जैसे परिसंपत्ति वर्गों का मिश्रण शामिल होना चाहिए। इसके अतिरिक्त, इसे नियमित रूप से मॉनिटर किया जाना चाहिए और इसके अनुसार पुन: संतुलित किया जाना चाहिए। अपने उद्देश्यों और बदलते बाजारों के साथ।

निवेश पोर्टफोलियो में क्या शामिल होना चाहिए?

एक निवेश पोर्टफोलियो में आमतौर पर स्टॉक, बॉन्ड, म्यूचुअल फंड, एक्सचेंज-ट्रेडेड फंड (ETFs), रियल एस्टेट निवेश, कमोडिटीज और अन्य वैकल्पिक निवेश शामिल होते हैं। साथ ही, संपत्ति निवेशक अपने संपत्ति पोर्टफोलियो में भौतिक अचल संपत्ति का सटीक मिश्रण शामिल कर सकते हैं। आपके द्वारा चुने गए परिसंपत्ति वर्गों को आपके जोखिम सहिष्णुता स्तर के अनुरूप होना चाहिए।

अनुशंसित लेख

नवीनतम समाचार