स्थिर आय क्या है? इसमें निवेश कैसे करें?

स्थिर आय वाली संपत्तियाँ उन निवेशकों को आकर्षित करती हैं जो स्थिर, पूर्वानुमेय रिटर्न की तलाश में हैं। ये निवेश एक निर्धारित अवधि में नियमित ब्याज भुगतान प्रदान करते हैं, जिससे वे जोखिम को कम करने और लगातार आय उत्पन्न करने के लिए आदर्श बनते हैं।

तो, एक परिसंपत्ति वर्ग के रूप में स्थिर आय क्या है? यह लेख आपको इस अवधारणा को समझने में मदद करेगा।

मुख्य बिंदु

- स्थिर आय संपत्तियाँ उन निवेशकों के लिए आकर्षक हैं जो पूंजी संरक्षण और पूर्वानुमेय रिटर्न की तलाश में हैं।

- सरकारी, कॉर्पोरेट, और नगरपालिका बांड स्थिर आय संपत्ति श्रेणियों के उदाहरण हैं, प्रत्येक का एक अद्वितीय जोखिम प्रोफ़ाइल है।

- हालांकि स्थिर आय निवेश सुरक्षा प्रदान करता है, निवेशकों को मुद्रास्फीति और क्रेडिट जोखिम जैसे उन जोखिमों से सावधान रहना चाहिए जो रिटर्न को प्रभावित कर सकते हैं।

स्थिर आय क्या है?

“स्थिर आय” के रूप में जाना जाने वाला ऋण निवेश का एक रूप तब होता है जब एक निवेशक उधारकर्ता—आमतौर पर एक सरकारी एजेंसी या व्यवसाय—को नियमित ब्याज भुगतान के बदले पैसा उधार देता है। बांड एक सामान्य स्थिर आय उपकरण हैं। उनमें निवेश करना मूल रूप से उस ऋण को खरीदना है जिसे बांड जारीकर्ता ने जारी किया है। जारीकर्ता के आधार पर, ये कॉर्पोरेट या सरकारी बांड हो सकते हैं।

बांड की अवधि के दौरान, निवेशक को कूपन भुगतान प्राप्त होंगे, जो नियमित ब्याज भुगतान हैं। निवेशकों के लिए, ये भुगतान आय का एक स्थिर स्रोत प्रदान करते हैं। बांड की परिपक्वता पर, जारीकर्ता प्रारंभिक निवेश मूलधन को वापस करता है। इस कारण से, स्थिर आय निवेश उन लोगों को आकर्षित करता है जो स्थिर, विश्वसनीय रिटर्न की तलाश में हैं।

बांड और अन्य स्थिर आय प्रतिभूतियाँ वृद्धि-उन्मुख निवेशों से भिन्न होती हैं क्योंकि वे पूंजीगत लाभों की तुलना में ब्याज-आधारित आय उत्पन्न करने को प्राथमिकता देते हैं।

उच्च-जोखिम वाले निवेशों की तुलना में, स्थिर आय निवेश अक्सर उन लोगों को आकर्षित करते हैं जो पूंजी को संरक्षित करना और स्थिर रिटर्न प्रदान करना चाहते हैं। क्रेडिट जोखिम, ब्याज दर जोखिम, और अन्य चर विभिन्न स्थिर आय उत्पाद प्रकारों में भिन्न होते हैं, जिसमें नगरपालिका, निवेश-ग्रेड, और सरकारी बांड शामिल हैं।

निवेशक स्थिर आय को अच्छी तरह समझकर अपने उद्देश्यों को पूरा करने वाली एक संतुलित निवेश पोर्टफोलियो बना सकते हैं।

यह कैसे काम करता है

मान लीजिए कि आप अवधारणा को और स्पष्ट करने के लिए एक बड़े, सम्मानित व्यवसाय से एक कॉर्पोरेट बांड खरीदते हैं। इस बांड का $1,000 का फेस वैल्यू, 4% का कूपन दर, और 10 साल की परिपक्वता है।

- फेस वैल्यू वह राशि है जो आपको बांड की समाप्ति पर मिलेगी।

- आपके निवेश पर आपको जो वार्षिक ब्याज दर मिलेगी, उसे कूपन दर कहा जाता है।

- बांड की परिपक्वता वह समय है जब तक मूलधन वापस नहीं किया जाता।

यह ऐसे काम करता है:

प्रति वर्ष ब्याज भुगतान: $1,000 का 4% $40 होता है। दस वर्षों के लिए, आपको प्रति वर्ष चालीस डॉलर मिलेंगे।

परिपक्वता भुगतान: दस वर्षों के बाद आपको बांड का $1,000 का फेस वैल्यू प्राप्त होगा।

क्या आपको अपने ब्रोकरेज सेटअप से जुड़ा कोई सवाल है?

हमारी टीम आपकी मदद के लिए तैयार है — चाहे आप शुरुआत कर रहे हों या विस्तार।

तो, कुल रिफंड है:

$40 प्रति वर्ष * 10 वर्ष = $400 अर्जित ब्याज है।

मूलधन की वापसी: $1,000

$400 + $1,000 = $1,400 कुल रिटर्न है।

इस बांड को खरीदकर, आपने अपने प्रारंभिक निवेश पर एक गारंटीकृत रिटर्न और दस वर्षों के लिए एक निश्चित आय प्रवाह सुनिश्चित किया है। यह एक सामान्य रणनीति है जिसका उपयोग निवेशक स्थिर, पूर्वानुमेय रिटर्न के लिए करते हैं, विशेष रूप से अस्थिर बाजार अवधियों के दौरान।

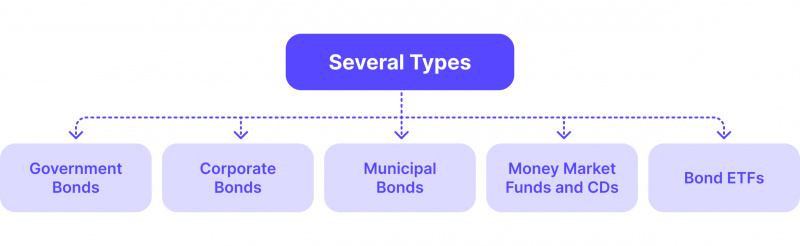

स्थिर आय के प्रकार

अब, स्थिर आय की कार्यप्रणाली को समझने के बाद, आइए इसके प्रकारों पर चर्चा करें।

सरकारी बांड

संघीय सरकार द्वारा जारी ट्रेजरी बांड, नोट्स, और बिल्स सरकारी बांड हैं। वे सरकार के पूर्ण विश्वास और क्रेडिट द्वारा समर्थित होते हैं और स्थिरता प्रदान करने के लिए प्रसिद्ध हैं। निवेशक अक्सर इन्हें एक कम-जोखिम विकल्प मानते हैं, विशेष रूप से जब बाजार अस्थिर होता है।

कॉर्पोरेट बांड

वे व्यवसायों द्वारा धन जुटाने के लिए जारी किए जाते हैं। वे उच्च-उपज (जंक) या निवेश-ग्रेड बांड श्रेणियों में आते हैं। निवेश-ग्रेड बांड में आमतौर पर कम ब्याज दरें और डिफ़ॉल्ट जोखिम कम होता है। दूसरी ओर, उनकी बढ़ी हुई क्रेडिट जोखिम के कारण, उच्च-उपज बांड अधिक जोखिमपूर्ण होते हैं लेकिन उनके पास उच्च संभावित उपज होती है।

नगरपालिका बांड

नगरपालिकाओं या स्थानीय सरकारों द्वारा जारी किए गए, वे कर-कुशल समाधानों की तलाश करने वाले निवेशकों के लिए आकर्षक हैं क्योंकि वे अक्सर कर-मुक्त स्थिति रखते हैं। वे कम कर प्रभावों के साथ एक स्थिर राजस्व प्रवाह प्रदान करते हैं और सार्वजनिक पहलुओं को वित्तपोषित करते हैं।

मनी मार्केट फंड और प्रमाणपत्र जमा (CDs)

उन्हें दोनों को सुरक्षित निवेश विकल्प माना जाता है। मनी मार्केट फंड अल्पावधि ऋण उपकरणों में निवेश करते हैं, जबकि प्रमाणपत्र जमा (CDs) एक निश्चित अवधि में ब्याज का भुगतान करते हैं। वे पूर्वानुमेय रिटर्न प्रदान करते हैं, इसलिए वे विश्वसनीय समाधान खोजने वाले जोखिम-प्रतिकूल निवेशकों के लिए उपयुक्त हैं।

बांड ETFs

बांड पर केंद्रित एक्सचेंज-ट्रेडेड फंड (ETFs) निवेश में विविधीकरण और लचीलापन संभव बनाते हैं। वे निवेशकों को विभिन्न उपकरणों के लिए उजागर करते हैं, पोर्टफोलियो प्रबंधन को सुविधाजनक बनाते हैं और उन्हें बदलते बाजार परिस्थितियों के प्रति प्रतिक्रिया करने की अनुमति देते हैं। बांड ETFs विभिन्न कॉर्पोरेट, नगरपालिका, और सरकारी बांड शामिल कर सकते हैं और विभिन्न सूचकांकों को ट्रैक कर सकते हैं।

समय के साथ, स्थिर आय उत्पादों में नाटकीय रूप से बदलाव आया है, पारंपरिक कॉर्पोरेट और सरकारी बांड से लेकर जंक बांड और बंधक-समर्थित प्रतिभूतियों जैसे अत्याधुनिक उत्पादों तक, निवेशकों को आय उत्पन्न करने के लिए व्यापक विकल्प प्रदान करते हैं।

स्थिर आय में कैसे निवेश करें

निवेश करने के दो लाभ हैं: एक स्थिर आय प्रवाह और पूंजी संरक्षण। नीचे, हम इस प्रक्रिया को सफलतापूर्वक संभालने के लिए कुछ रणनीतियों और सुझावों पर चर्चा करते हैं।

1. प्रत्यक्ष बांड निवेश

बांडों में सीधे निवेश करते समय, आप उनकी परिपक्वता और क्रेडिट योग्यता के आधार पर विशिष्ट संपत्तियों को चुन सकते हैं। इसे कैसे करें:

- निर्णय लें: शुरुआत करने के लिए, तय करें कि आप किस प्रकार के बांड खरीदना चाहते हैं, जैसे कि कॉर्पोरेट, नगरपालिका, या सरकारी बांड। प्रत्येक का जोखिम और इनाम का एक अनूठा प्रोफ़ाइल होता है। उदाहरण के लिए, अमेरिकी ट्रेजरी बांड आमतौर पर कम जोखिम वाले होते हैं, जबकि उच्च-उपज वाले अधिक जोखिमपूर्ण होते हैं लेकिन बड़े संभावित इनाम होते हैं।

- क्रेडिट गुणवत्ता का मूल्यांकन करें: उनकी क्रेडिट योग्यता का आकलन करने के लिए क्रेडिट रेटिंग एजेंसियों का उपयोग करें। S&P या मूडीज़ जैसी संगठनों से रेटिंग जारीकर्ता की पुनर्भुगतान क्षमता को इंगित करती है। जबकि गैर-निवेश ग्रेड (जंक) बांड में उच्च रिटर्न होता है लेकिन वे अधिक जोखिमपूर्ण होते हैं, निवेश-ग्रेड बांड आमतौर पर सुरक्षित होते हैं।

- परिपक्वता तिथियों की जांच करें: पता करें कि आप जिन बांडों पर विचार कर रहे हैं, वे कब परिपक्व होंगे। कम परिपक्वता वाले बांड आमतौर पर ब्याज दर में उतार-चढ़ाव के प्रति कम संवेदनशील होते हैं। इसके विपरीत, लंबी परिपक्वता वाले बांडों में उच्च उपज हो सकती है और ब्याज दर में उतार-चढ़ाव के प्रति अधिक संवेदनशील हो सकते हैं।

- अपनी खरीदारी करें: अपनी पसंद बनाने के बाद आप ब्रोकरेज खाते का उपयोग करके बांड खरीद सकते हैं। बांड की कीमतें बाजार की स्थिति के आधार पर बदल सकती हैं, इसलिए उन पर नज़र रखें। बांड को अनुकूल मूल्य पर खरीदने के अवसरों की तलाश करें।

2. बांड म्यूचुअल फंड और ETFs

यदि आप आय निवेश के लिए एक अधिक विविधीकृत रणनीति चाहते हैं, तो बांड म्यूचुअल फंड और ETFs अच्छे विकल्प हैं:

- संरचना को जानें: बांड म्यूचुअल फंड कई निवेशकों के धन को एकत्रित करके विभिन्न संपत्तियाँ खरीदते हैं। ETFs शेयरों के समान काम करते हैं, लेकिन वे शेयर बाजारों में व्यापार करते हैं। दोनों विकल्प विभिन्न प्रकार के बांडों के लिए एक्सपोजर प्रदान करते हैं।

- फंड के प्रदर्शन का आकलन करें: फंड के प्रबंधन, शुल्क, और पिछले प्रदर्शन की जांच करें। उन फंडों की तलाश करें जो आपके जोखिम सहनशीलता और निवेश उद्देश्यों के अनुरूप हों।

- बांड फंड चुनें: कॉर्पोरेट, नगरपालिका, और सरकारी बांड फंड सहित विभिन्न बांड फंड विकल्पों में से चुनें। प्रत्येक श्रेणी विशिष्ट संपत्तियों पर ध्यान केंद्रित करके अनुकूलित एक्सपोजर प्रदान करती है।

- ब्रोकरेज के माध्यम से निवेश करें: बांड म्यूचुअल फंड या ETFs को ब्रोकरेज खाते के माध्यम से खरीदा जा सकता है। बाजार में अनुकूल प्रवेश बिंदुओं की तलाश करें। इन फंडों में पैसा लगाना व्यक्तिगत बांडों के जोखिम को कम कर सकता है और विविधीकरण प्रदान कर सकता है।

3. पोर्टफोलियो बनाने के लिए रणनीतियाँ

एक संतुलित पोर्टफोलियो बनाने में सावधानीपूर्वक तैयारी की आवश्यकता होती है:

- अपने जोखिम सहनशीलता को निर्धारित करें: अपनी आयु, निवेश क्षितिज, और वित्तीय उद्देश्यों के आधार पर, अपने जोखिम सहनशीलता के स्तर को निर्धारित करें। जबकि प्रारंभिक सेवानिवृत्ति निवेशक अधिक स्थिरता चाहते हैं, युवा निवेशक विकास को प्राथमिकता दे सकते हैं।

- बांड लैडरिंग का अभ्यास करें: विभिन्न परिपक्वता तिथियों वाले बांडों में निवेश करना बांड लैडरिंग के रूप में जाना जाता है। यह विधि विभिन्न अंतरालों पर परिपक्व होने वाले बांडों तक पहुंच प्रदान करके ब्याज दर जोखिम को प्रबंधित करने में मदद कर सकती है और वर्तमान दरों पर पुनर्निवेश को सक्षम कर सकती है।

- यील्ड कर्व की जांच करें: यील्ड कर्व, जो बांड यील्ड को परिपक्वता के साथ चार्ट करता है, जांचने योग्य है। एक नियमित ऊपर की ओर ढलान वाला कर्व लंबी परिपक्वता के लिए उच्च यील्ड का संकेत देता है, जबकि एक उल्टा कर्व आर्थिक अनिश्चितता को इंगित कर सकता है। इस ज्ञान का उपयोग करके सूचित निवेश निर्णय लें।

- नियमित रूप से समीक्षा और संशोधन करें: सुनिश्चित करें कि आपका बांड पोर्टफोलियो आपके निवेश लक्ष्यों के साथ संरेखित है, इसे नियमित रूप से मूल्यांकन करके। आवश्यकतानुसार पुनर्संतुलन करें, विशेष रूप से यदि आपकी वित्तीय परिस्थितियाँ बदलती हैं या ब्याज दरें बढ़ती या गिरती हैं।

4. निरंतर शिक्षा और अनुकूलन

बांड की कीमतों, ब्याज दर में उतार-चढ़ाव, और बाजार की गतियों को प्रभावित करने वाले आर्थिक चर के प्रति जागरूक रहना महत्वपूर्ण है। अर्थव्यवस्था की स्थिति की गहन समझ बुद्धिमान निवेश विकल्प बनाने में मदद कर सकती है।

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

यदि आपके निवेश या रणनीतियों के बारे में प्रश्न हैं, तो एक वित्तीय परामर्शदाता से संपर्क करें। वे आपके उद्देश्यों और वित्तीय स्थिति के आधार पर अनुकूलित सलाह दे सकते हैं।

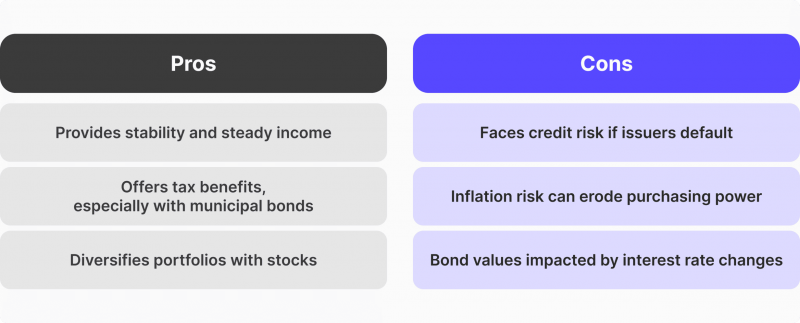

संबंधित जोखिम और लाभ

जैसा कि आपने देखा है, निवेश के कई फायदे हैं। यह जोखिम-प्रतिकूल निवेशकों के लिए एक लोकप्रिय विकल्प है क्योंकि यह स्थिरता और एक स्थिर आय स्रोत प्रदान करता है। कर लाभ कई आय उपकरणों की एक विशेषता हैं, विशेष रूप से नगरपालिका बांड, जो कुल रिटर्न को बढ़ाते हैं।

इसके अलावा, स्टॉक और स्थिर आय उपकरणों का आमतौर पर एक विपरीत संबंध होता है, जो पोर्टफोलियो विविधीकरण में योगदान देता है।

हालांकि, इससे जुड़े जोखिम भी हैं। जब जारीकर्ता ब्याज भुगतान करने में विफल रहता है, तो क्रेडिट जोखिम उत्पन्न होता है। यदि रिटर्न मूल्य वृद्धि से कम हो जाते हैं, तो मुद्रास्फीति जोखिम क्रय शक्ति को कम कर सकता है। ब्याज दर जोखिम बांड मूल्यों को प्रभावित करता है, विशेष रूप से यदि खरीद के बाद दरें बढ़ती हैं। बाजार जोखिम में उन स्विंग्स शामिल हैं जो बांड मूल्यों को प्रभावित कर सकते हैं, इसलिए बांड निवेशकों को इन संभावित कमियों के प्रति सावधान रहना चाहिए।

आप निवेशों के लाभों और नुकसान को जानकर अपने बांड पोर्टफोलियो का अधिक समझदारी से चयन कर सकते हैं।

निष्कर्ष

दीर्घकालिक वित्तीय स्थिरता को स्थिर आय उत्पादों को शामिल करके सुधारा जा सकता है। यह रणनीति अधिक अस्थिर निवेशों से जुड़े डाउनसाइड जोखिम को कम करते हुए राजस्व उत्पन्न कर सकती है। कुल मिलाकर, एक विचारशील आवंटन विशेष रूप से अस्थिर बाजारों के दौरान समग्र निवेश उद्देश्यों को प्राप्त करने में मदद कर सकता है।