Il Ruolo delle Tecnologie KYC/KYB nei Settori FinTech e Finanziari

La diffusione delle tecnologie in criptovalute ha portato a un massiccio cambiamento del settore finanziario, il quale è diventato un catalizzatore per lo sviluppo di un nuovo modo di interazione tra i business e i loro clienti in relazione al concetto di combinazione tra soluzioni e tecnologie finanziarie, meglio noto come fintech.

L’alto livello di popolarità delle soluzioni fintech, così come delle tecnologie per le criptovalute, è diventato il motivo di una maggiore attenzione al tema della sicurezza e dell’incolumità degli asset dei clienti di diversi tipi di business, che ha permesso l’evoluzione e l’adozione delle tecnologie di verifica KYC (Know Your Customer) e KYB (Know Your Business) nel processo di interazione tra persone fisiche e giuridiche del settore finanziario.

Questo articolo ti aiuterà a capire cosa sono le tecnologie KYC/KYB, le loro differenze e le loro prospettive di sviluppo nell’ambito della regolamentazione del settore finanziario.

Punti Chiave

- Le procedure KYC e KYB sono strumenti innovativi che forniscono una gamma completa di misure di verifica volte a identificare gli utenti della nicchia finanziaria.

- Le tecnologie KYC e KYB costituiscono un gruppo di soluzioni che fanno parte del sistema AML finalizzato alla lotta contro il riciclaggio di denaro.

- In futuro, entrambi i tipi di procedure di verifica dell’identità avranno funzionalità aggiuntive per valutare l’identità delle persone fisiche o la legittimità delle persone giuridiche, grazie alle tecnologie di AI e machine learning.

Che Cos’è la Tecnologia KYC e Come Funziona?

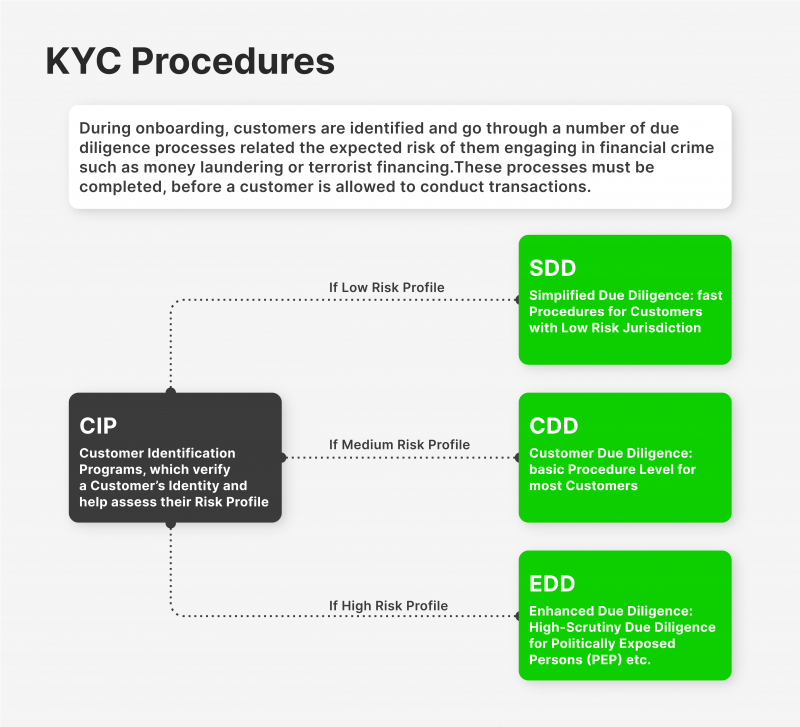

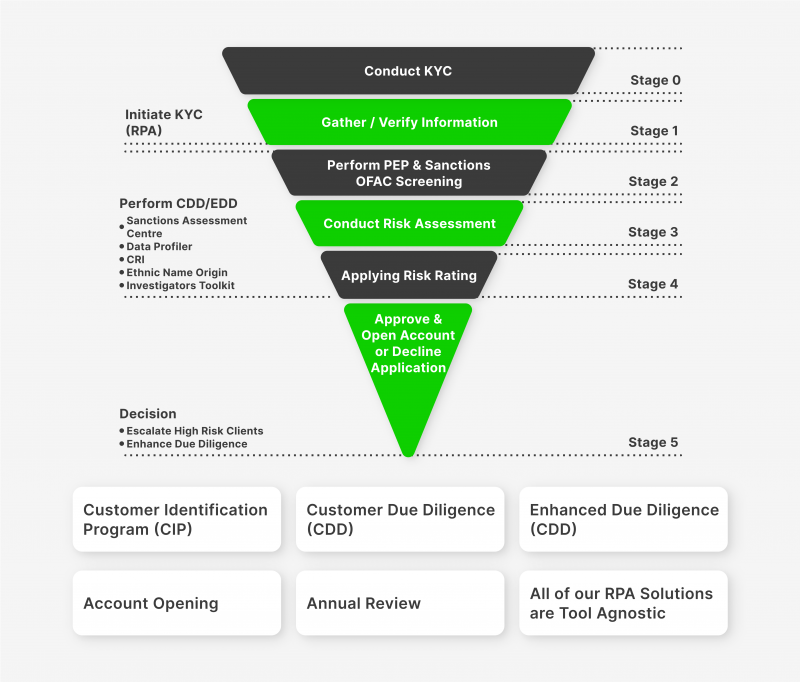

Oggigiorno, la tecnologia KYC è un insieme di metodi universali per identificare l’identità degli utenti nell’ambito della loro interazione (cooperazione) con le società fintech e altre entità del mondo finanziario. Essendo uno degli elementi fondamentali del sistema di sicurezza basata sui principi del modello di Customer Due Diligence e della sua versione più estesa, Enhanced Due Diligence (EDD) la procedura KYC fornisce l’accesso a un’ampia gamma di strumenti professionali avanzati volti a creare un ambiente sicuro per l’interazione tra le aziende e i loro clienti.

I protocolli delle soluzioni KYC sono scritti utilizzando diversi linguaggi di programmazione e tengono conto di molti aspetti degli standard di sicurezza che descrivono il processo di verifica degli utenti, parte integrante della registrazione di nuovi account in collaborazione con la maggior parte delle entità del mondo finanziario. Utilizzando modelli incorporati nei protocolli di sicurezza finanziaria di alto livello, in particolare la crittografia dei dati personali impiegata in tutti i settori legati alla finanza, la tecnologia KYC è l’unico strumento di questo tipo che esegue una gamma completa di misure necessarie per la verifica completa dell’identità del cliente e l’analisi dell’identità di ogni utente, fatto che aiuta a raggiungere un elevato livello di fiducia e affidabilità quando si lavora con prodotti di investimento e altri prodotti simili.

Grazie al rapido sviluppo delle tecnologie di nuova generazione, in particolare delle soluzioni basate sull’intelligenza artificiale e sulla blockchain, la procedura KYC ha guadagnato una nuova fase nel mondo dei sistemi e degli strumenti progettati per fornire un processo completo di identificazione dell’identità degli utenti che interagiscono con qualsiasi tipo di entità nel mondo della finanza, in particolare con le istituzioni finanziarie che danno accesso al trading sui mercati dei capitali, a prescindere che si tratta di forex, criptovalute o derivati complessi. Grazie all’AI, è diventato possibile utilizzare sistemi intelligenti nella procedura KYC per riconoscere attività sospette, segni di crimini finanziari, riciclaggio di denaro, finanziamento del terrorismo, attività fraudolente e altre attività contrarie alle norme di legge come parte della verifica dell’identità degli utenti.

Secondo un report di Market Quadrants, relativo al 2022, molti fornitori di soluzioni KYC mostrano una grande adozione di tecnologie basate su AI e machine learning.

Cos’è la Tecnologia KYB e Come Funziona?

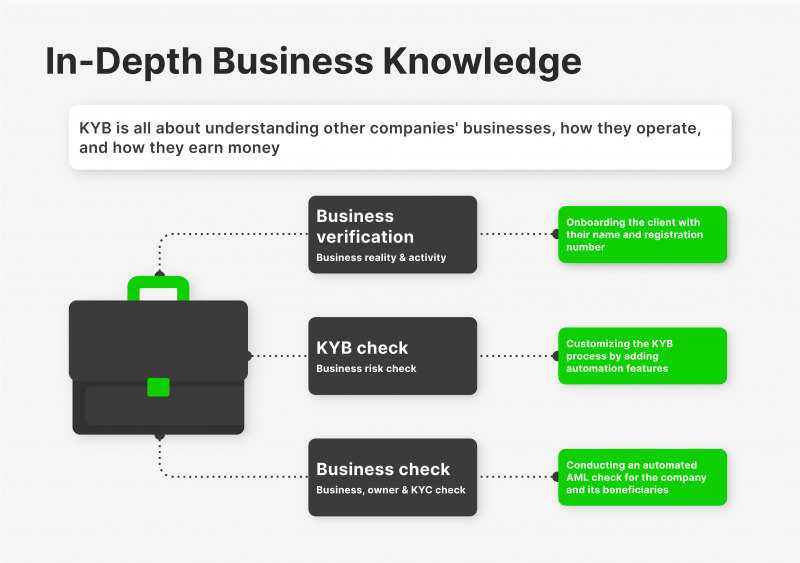

A differenza di quanto accade quando un business interagisce con un individuo, la KYB è una procedura di verifica utilizzata quando un business interagisce con un altro business. Aiuta a stabilire e verificare l’identità dei clienti business in modo simile a quello del KYC. Il grado di rischio associato all’avvio di una partnership commerciale con l’organizzazione in questione può essere valutato con precisione. Grazie l’uso della KYB, le aziende possono accertare se un’entità è una società legittima o se i suoi proprietari hanno creato una società di comodo, ovvero un business che funge da copertura per qualche attività illegale.

Dopo aver verificato la legittimità di un business, viene determinata la struttura proprietaria dell’impresa, che comprende gli amministratori e il proprietario effettivo finale (UBO, dall’inglese ultimate beneficial owner). Scoprire chi sono queste persone può aiutare a rivelare informazioni sulla legittimità dell’azienda, su eventuali collegamenti con attività criminali e sul coinvolgimento di soggetti anonimi. Inoltre, il processo KYB può aiutare le aziende a valutare il rischio, rivelando se l’organizzazione o le persone oggetto di indagine hanno mai subito sanzioni, sono state giudicate colpevoli di un reato o sono state oggetto di una stampa sfavorevole a causa di azioni passate.

Come nel caso della tecnologia KYC, si prevede che anche le soluzioni KYB riceveranno un nuovo ciclo di sviluppo grazie all’introduzione della funzionalità degli strumenti basati su tecnologie di AI e machine learning, la cui simbiosi contribuirà a creare un ecosistema affidabile di conoscenza delle esigenze del tuo business che include tutti gli aspetti del processo di garanzia della sicurezza delle relazioni commerciali, tenendo conto delle caratteristiche individuali delle attività di ciascuna di esse, tra cui la registrazione e l’elaborazione automatica di tutte le operazioni finanziarie, il monitoraggio e l’analisi dei canali di interazione tra le due aziende sulla base di dati statistici e modelli del quadro storico delle attività per una risposta tempestiva, e l’eliminazione di qualsiasi segno di attività fraudolenta in tutte le forme della sua manifestazione.

Confronto tra KYC/KYB: Differenze Principali e Peculiarità dell’Applicazione in Ambito Finanziario

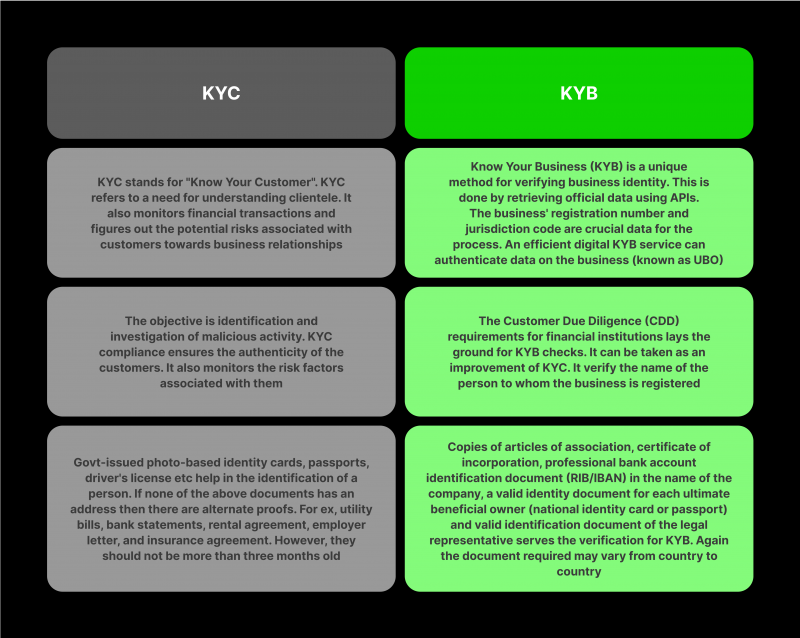

Come già detto, le tecnologie KYC e KYB sono elementi integranti del sistema che garantisce una gamma completa di misure volte a ottenere informazioni complete sull’identità di un individuo che interagisce con un istituto finanziario nel primo caso, e di entità business che interagisce con un’altra entità business nell’ambito di un certo tipo di attività. Entrambi i tipi di procedure perseguono lo stesso obiettivo: ridurre o eliminare completamente la probabilità di conseguenze negative associate a qualsiasi tipo di attività illegale. Allo stesso tempo, presentano una serie di differenze significative e di peculiarità di applicazione, presentate sotto.

Processi e Procedure

Le procedure KYC vengono applicate in quasi tutte le strutture finanziarie, così come nel lavoro di istituzioni finanziarie quali piattaforme di brokeraggio su forex ed exchange di criptovalute, nonché le istituzioni finanziarie impegnate nella fornitura di vari servizi legati al trading sui mercati dei cambi, delle azioni e di altri tipi di capitali. La procedura KYC comprende un processo di verifica dell’identità del cliente, un monitoraggio AML, che aiuta a identificare i segnali di riciclaggio di denaro, e un sistema di valutazione del rischio a più livelli, che permette di stabilire se vale la pena collaborare con un determinato cliente.

Hai una domanda sulla configurazione del tuo broker?

Il nostro team è qui per aiutarti, che tu stia iniziando o espandendo la tua attività.

A sua volta, la procedura KYB prevede l’utilizzo di una serie di misure per verificare la legalità dell’entità legale (business), compresa l’analisi delle licenze e dei permessi speciali per operare. Inoltre, la KYB prevede la valutazione della struttura dell’azionariato e dell’UBO, la valutazione dei rischi d’impresa che possono sorgere nel processo di cooperazione, nonché il monitoraggio continuo dei processi aziendali dell’organizzazione, aiutando a comprendere il grado di variazione del livello di rischio che determina il livello di sicurezza nella conduzione degli affari.

Applicazioni e Finalità

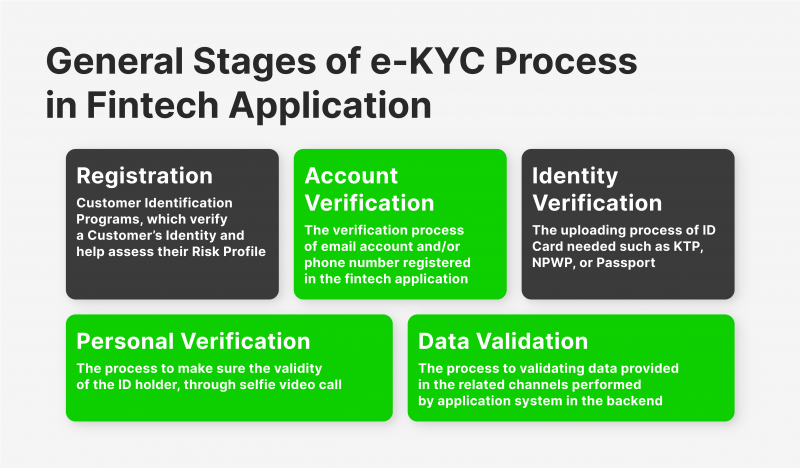

La procedura KYC prevede una verifica completa e approfondita dell’identità dei clienti che intendono utilizzare i servizi o i prodotti dei fornitori di servizi finanziari e di altre istituzioni finanziarie, esaminando i loro documenti d’identità, i dati biometrici, nonché gli indirizzi, i numeri di contatto ecc. I controlli KYC comprendono anche la valutazione del potenziale rischio criminale di ogni cliente, il monitoraggio continuo di attività sospette e l’archiviazione di tutti i documenti personali, finanziari e di altro tipo.

A sua volta, la procedura KYB comprende diverse operazioni relative alla verifica dello status giuridico e della proprietà dell’azienda, dei suoi dati di registrazione e di tutti i documenti correlati che ne confermano la sua redditività e solvibilità finanziaria, nonché la legalità. La procedura KYB comprende anche alcune operazioni di verifica dello status giuridico e della proprietà dell’azienda, dei suoi dati di registrazione e di tutti i documenti correlati che ne confermano la credibilità finanziaria e la legalità.

Soluzioni e Problemi

Oggi, l’uso della tecnologia KYC è complicato dal problema diffuso del furto d’identità, che comporta l’uso illegale dell’identità di un’altra persona per commettere frodi o altre attività criminali nel settore finanziario. La verifica dell’identità digitale risolve questo problema. D’altra parte, esiste il problema dell’utilizzo di documenti d’identità falsificati o distorti, che oggi è risolto dai sistemi di autenticazione biometrica.

L’utilizzo delle soluzioni KYB è ostacolato dalla mancanza di standardizzazione dei processi di verifica, in quanto non esiste un modo chiaro e universale per condurre la verifica KYB o per misurarne l’efficacia. Questo problema viene risolto utilizzando i servizi KYB con un modello di valutazione. D’altra parte, questa procedura ha una struttura di lavoro complessa perché spesso richiede molteplici fonti e strumenti di valutazione come registri commerciali o pubblici, controlli antiriciclaggio e KYC per ottenere un quadro completo del business.

Miglioramenti e Innovazioni Tecnologiche

Oggi, sia i sistemi KYC che quelli KYB sono al passo con il progresso e utilizzano soluzioni avanzate basate sull’intelligenza artificiale, l’apprendimento automatico e le tecnologie blockchain per estendere le funzionalità di analisi di qualsiasi tipo di dati in modo da verificarne l’autenticità e la validità.

Ad esempio, l’AI automatizza processi come il controllo antiriciclaggio e la determinazione del livello di rischio di una persona o di un’entità, mentre i sistemi OCR aiutano a estrarre i dati e ad abbinare i selfie dal vivo con i documenti d’identità degli utenti. A sua volta, la blockchain rende i record delle transazioni più sicuri, facili da recuperare e leggere. Questo crea fiducia e privacy e semplifica il processo di verifica.

Quadro Legale e Normativo

I requisiti KYC esistono da tempo e sono stati affinati nel tempo, rendendoli più semplici. In molti paesi esiste una legislazione in materia di KYC che definisce le procedure accettabili e quelle vietate, compreso il software che deve essere utilizzato durante il processo. L’attività di controllo dell’identità è molto sviluppata e le linee guida stabilite specificano le modalità di esecuzione della procedura.

Al contrario, c’è una grande incertezza sulle regole della KYB, che porta a notevoli variazioni nelle procedure che le aziende e i fornitori di KYB rispettano. Il processo di creazione di uno standard è ancora in corso. Le procedure e le indicazioni di base, come capire chi sono i veri proprietari, cercare le sanzioni, assicurarsi di utilizzare almeno due fonti di dati affidabili e valutare il rischio in base alla propria propensione al rischio, sono delineate in modo confuso nella legislazione.

Il Futuro di KYC e KYB nel Quadro Normativo Finanziario

Il processo di digitalizzazione sta lasciando il segno in tutte le sfere dell’attività umana e, in particolare, interessa la sfera finanziaria, una delle fondamentali nella struttura dell’economia di qualsiasi paese. Il perfezionamento di varie tecnologie, tra cui la blockchain, è diventato un terreno fertile per lo sviluppo di varie organizzazioni finanziarie che offrono un numero incredibilmente elevato di soluzioni e sistemi diversi, in un modo o nell’altro legati alle transazioni di denaro, compreso il trading sui mercati dei capitali.

Gli attuali metodi di sicurezza basati sull’uso di sistemi KYC e KYB trovano applicazione pratica in molte aree del settore finanziario, dalle organizzazioni bancarie alle varie istituzioni finanziarie, dove hanno guadagnato particolare popolarità grazie alla loro funzionalità. Allo stesso tempo, gli attuali strumenti KYC e KYB, pur garantendo un livello di sicurezza soddisfacente e supportando i protocolli di controllo necessari per individuare le attività fraudolente, presentano ancora alcune carenze legate a vari aspetti del comportamento dei criminali che accedono ai dati personali degli utenti utilizzando schemi ingegnosi.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

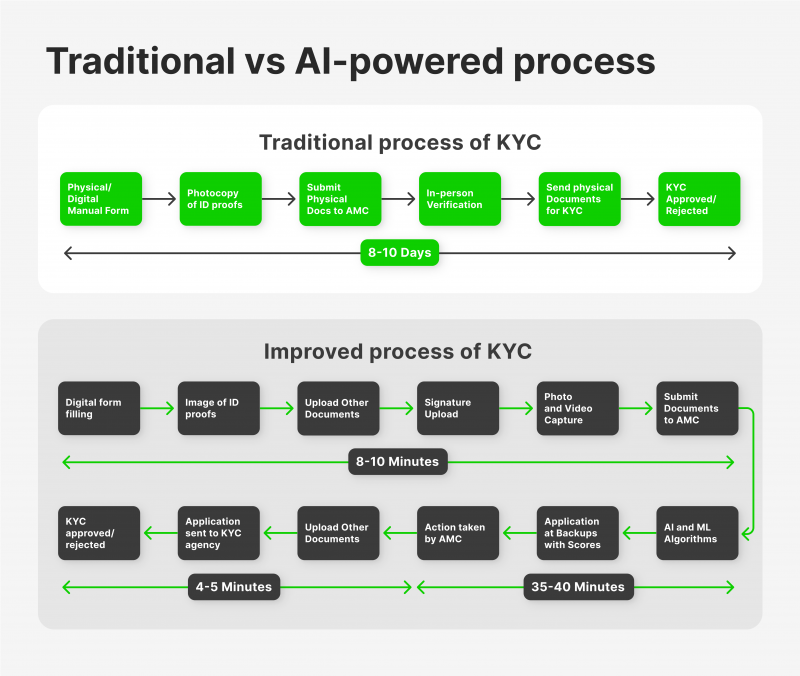

Grazie all’abbondanza senza precedenti di nuove scoperte tecnologiche ora disponibili pubblicamente, si prevede che in futuro gli strumenti di verifica dell’identità e della legittimità dei business, come KYC e KYB, subiranno cambiamenti significativi in termini di funzionalità e principi operativi. Uno dei cambiamenti più significativi sarà la completa automazione dei processi manuali delle procedure KYC e KYB. L’intelligenza artificiale e l’apprendimento automatico continueranno a guadagnare terreno sulle attività KYC manuali, noiose e ripetitive, che altrimenti richiederebbero tempo e sforzi significativi. Fintech, banche, exchange di criptovalute e fornitori di servizi di sicurezza informatica stanno già implementando soluzioni KYC basate sull’intelligenza artificiale per la Customer Due Diligence (CDD).

Inoltre, si prevede che la profilazione del rischio in tempo reale grazie all’AI e all’IoT sarà introdotta nelle procedure KYC e KYB. Il mercato dell’IoT è ancora nelle sue fasi iniziali, con un 25% di CAGR. L’inclusione dell’apprendimento automatico e dell’intelligenza artificiale alzerà il livello delle soluzioni KYC e KYB digitali. Grazie alla creazione di personalità digitali dei clienti e al monitoraggio del comportamento finanziario in tempo reale, le banche, le fintech e altri business potranno ridurre ulteriormente i costi e risparmiare tempo utilizzando l’IoT. Per ridurre le attività fraudolente, questo sistema sarà vantaggioso anche per i business che profilano il rischio dei loro clienti.

Un’altra novità nel mondo delle soluzioni KYC e KYB sarà un cambiamento radicale nel quadro della divulgazione dei proprietari delle aziende. Grazie alle revisioni finali, lo U.S. Corporate Transparency Act del 2021 ha reso evidente che i proprietari effettivi delle imprese costituite negli Stati Uniti non possono più rimanere anonimi. A causa delle imminenti modifiche legali, sarà necessario verificare l’identità e i dati di proprietà con tutti i documenti di registrazione pertinenti. Nonostante ciò, una parte significativa del problema KYC è rappresentata dai proprietari di business non identificati o UBO. Le informazioni dei titolari d’impresa sono spesso incomplete, rendendo difficile l’implementazione di una procedura KYC efficiente.

Alcune nazioni, come il Lussemburgo, le Isole Vergini Britanniche e Panama, sono definite paradisi fiscali e potrebbe volerci del tempo prima che si adeguino alle riforme legislative. I governi si scambieranno presto informazioni sulla proprietà effettiva per rafforzare e rispettare i protocolli KYC.

Conclusione

Il settore fintech si sta evolvendo rapidamente e, con essa, migliorano parallelamente le tecnologie volte a garantire l’interazione delle diverse entità finanziarie tra loro e con i loro clienti. Le moderne soluzioni KYC/KYB svolgono un ruolo importante nel mantenere un elevato livello di sicurezza per le organizzazioni finanziarie, aiutando a prevenire i crimini finanziari di qualsiasi tipo.