Perché lo screening AML è importante?

Articoli

Il riciclaggio di denaro, uno dei principali reati finanziari, è diventato molto diffuso negli ultimi decenni. Il United Nations Office on Drugs and Crime stima che l’ammontare del denaro riciclato a livello globale in un anno sia di circa 800 miliardi – 2.000 bilioni di dollari, pari al 2-5% del PIL mondiale. Questa situazione allarmante ha portato allo sviluppo di politiche antiriciclaggio (AML), con lo screening AML che svolge un ruolo cruciale nella lotta a questi crimini finanziari.

Punti chiave

- Il riciclaggio di denaro maschera il denaro ottenuto illegalmente attraverso transazioni complesse, facendo apparire i beni illeciti come legittimi.

- Le pratiche AML, come lo screening AML e il monitoraggio delle transazioni, combattono il riciclaggio di denaro e altri crimini finanziari, garantendo la conformità normativa e l’integrità finanziaria.

- Regole AML efficaci segnalano le attività sospette in base al profilo di rischio della tua organizzazione e alle transazioni dei clienti. Gli aggiornamenti regolari sono fondamentali per stare al passo con i modelli di criminalità finanziaria.

Comprendere il riciclaggio di denaro

Il riciclaggio di denaro è il processo illegale di occultamento delle origini del denaro ottenuto con mezzi illeciti, facendolo passare attraverso una complessa sequenza di trasferimenti bancari o transazioni commerciali. L’obiettivo finale è quello di convertire il patrimonio illegale in denaro pulito, restituendolo al riciclatore in modo oscuro e indiretto.

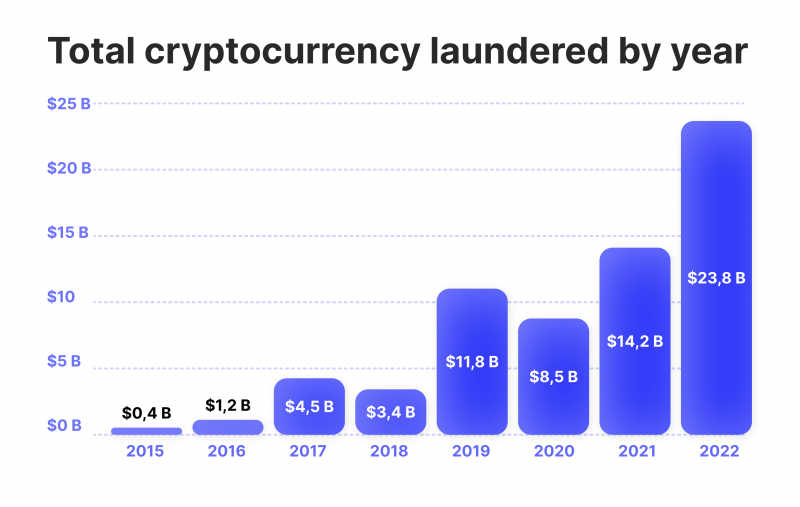

Il riciclaggio di denaro è diventato una pratica diffusa nelle criptovalute. La natura anonima delle transazioni in criptovaluta è diventata un obiettivo critico per gli attivisti illegali. Ciò ha dato origine a metodi di prevenzione, come i software di screening AML e le regole di monitoraggio delle transazioni di criptovalute, che vengono impiegati per garantire la legittimità delle transazioni. Ad esempio, qualsiasi trasferimento di criptovalute di grandi dimensioni e insolito potrebbe far scattare un allarme nel sistema, spingendo a ulteriori indagini.

Che cos’è lo screening AML?

Lo screening AML è un metodo utilizzato per valutare il rischio dei clienti esistenti o potenziali di un’azienda in base alle linee guida AML. Il processo comprende il monitoraggio delle transazioni di pagamento, la verifica che i clienti non siano presenti in liste di sanzioni, PEP, liste di bannati o ricercati e dati mediatici negativi, greylist, blacklist, liste di PEP e l’esecuzione di altri controlli basati sul profilo del cliente. Questa analisi viene effettuata per soddisfare i requisiti KYC/AML/CFT e adempiere agli obblighi di rendicontazione previsti dalle autorità di vigilanza finanziaria.

Lo screening AML è una componente fondamentale delle norme AML elaborate dalle autorità.

La finalità dello screening AML

Lo scopo principale dello screening AML è quello di identificare e sventare attività illecite come il riciclaggio di denaro, il finanziamento del terrorismo e la frode. Lo screening AML viene solitamente effettuato durante la fase di iscrizione di un cliente, prevenendo così in modo proattivo il verificarsi di attività illecite.

Inoltre, lo screening AML non è solo una pratica ideale, ma un requisito obbligatorio. Si tratta di una misura di conformità alle normative, che garantisce che gli individui e le organizzazioni rispettino le leggi e le norme AML.

Gli obiettivi specifici dello screening AML sono i seguenti:

- Fornire sicurezza e protezione a tutte le parti coinvolte, compresi individui, organizzazioni, clienti e potenziali clienti.

- Salvaguardare la reputazione delle entità che eseguono diligentemente le operazioni di screening AML.

- Mantenere aggiornate le informazioni utilizzate nei controlli AML consente alle aziende di rimanere conformi ai requisiti legali in continua evoluzione, in quanto le entità vengono aggiunte alle liste di sanzioni pertinenti.

Un solido programma di conformità AML dovrebbe affrontare questi dettagli più fini e le funzioni più ampie dei processi di screening AML, garantendo in ultima analisi la stabilità finanziaria, la sicurezza, la fiducia, la conformità e l’intelligence organizzativa.

Regole di monitoraggio transazioni e AML: come funziona la procedura di screening AML?

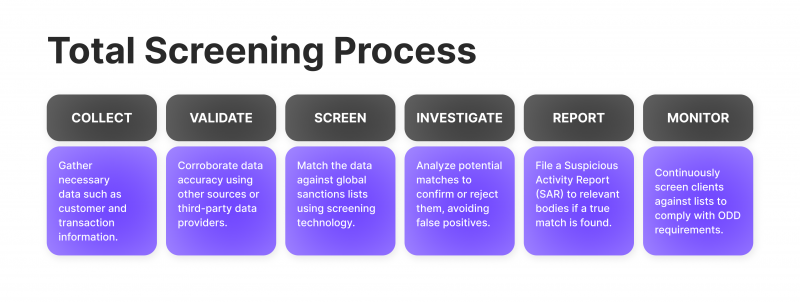

La procedura di screening AML prevede la raccolta e l’analisi dei dati dei clienti, comprese le identità e le transazioni. Questi dati vengono poi utilizzati per determinare se i clienti sono legittimi o potenzialmente sospetti. Questo processo di identificazione si ottiene principalmente incrociando i dati dei clienti con gli elenchi di sanzioni stilati dalle autorità finanziarie o dalle agenzie governative.

Se un’azienda opera in un settore regolamentato dalla legislazione AML, i nuovi utenti che si avvicinano al sito web devono sottoporsi al processo di screening AML. I dati di registrazione forniti devono essere incrociati con i database delle watchlist. Se la watchlist identifica il potenziale cliente come un noto riciclatore di denaro, questo è un esempio di cliente che non supera il processo di screening AML. In sostanza, il processo funziona in modo ottimale ottenendo informazioni complete sul cliente e incrociandole con i database più autorevoli disponibili.

Aspetti critici della procedura di monitoraggio delle transazioni AML

Durante il processo di screening AML è necessario tenere conto di diversi aspetti critici. Vediamo tre esempi principali.

Verifiche PEP

Le verifiche Politically Exposed Person (PEP) sono condotte per identificare gli individui che ricoprono posizioni di rilievo nel governo o in altri settori pubblici. Questi individui, compresi i loro parenti e collaboratori più stretti, vengono identificati come più propensi a svolgere attività di riciclaggio di denaro a causa dei loro legami politici, della loro ricchezza e del loro status. I controlli PEP vengono effettuati per smascherare figure politiche sospette e aiutare le organizzazioni a comprendere i rischi più ampi associati alla gestione di persone politicamente esposte.

Screening di criminalità e watchlist

Questa procedura prevede la verifica dei dati di un individuo rispetto a uno o più database che forniscono i nomi di persone registrate come criminali noti o sospetti. Lo screening di criminalità prevede la verifica di persone conosciute o sospettate di crimini finanziari, come il riciclaggio di denaro, mentre lo screening delle watchlist prevede la verifica di persone associate ad attività ad alto rischio, come il finanziamento del terrorismo.

Verifiche delle sanzioni

Queste verifiche prevedono l’incrocio dei dati di una persona con database specializzati in sanzioni governative. Le sanzioni governative sono multe o misure restrittive che uno o più governi hanno imposto al nome di una persona.

Chi si occupa degli screening AML?

A seconda della giurisdizione locale, lo screening AML dovrebbe essere generalmente effettuato da entità che si occupano di transazioni finanziarie o di altri settori ad alto valore comunemente sfruttati dai riciclatori di denaro. Organizzazioni responsabili di somme di denaro particolarmente ingenti, come istituti finanziari, stock trader, casinò, imprese forex, società di investimento, le compagnie di assicurazione, le agenzie immobiliari e i rivenditori di alto valore dovrebbero effettuare uno screening AML.

A prescindere dalla natura della tua organizzazione, la tua sicurezza contro il riciclaggio di denaro non è solo ideale, ma è anche una necessità fondamentale e un obbligo di legge. Se non sei sicuro che la tua organizzazione possa essere un bersaglio probabile per i riciclatori di denaro, è bene ricordare che i metodi di riciclaggio si evolvono e che, di conseguenza, un numero crescente di aziende legittime ignare può essere preso di mira.

Come impostare regole di monitoraggio delle transazioni AML solide

Impostare delle regole efficaci di monitoraggio delle transazioni AML richiede una comprensione completa del profilo di rischio della tua organizzazione e della natura delle transazioni dei tuoi clienti. Il primo passo consiste nello stabilire un comportamento “normale” delle transazioni dei tuoi clienti. Questa potrebbe essere basata sulle dimensioni delle transazioni, sulla frequenza e sulla posizione geografica.

Ad esempio, se sei una banca e la maggior parte dei tuoi clienti sono privati che effettuano transazioni nazionali di circa 1.000 – 3.000 $, una transazione di 10.000 $ o una transazione internazionale di 5.000 $ potrebbe essere segnalata come sospetta.

Una volta stabilita una linea di base, puoi impostare delle regole per segnalare le transazioni che si discostano da questa norma. Ad esempio, potresti impostare una regola per segnalare le transazioni superiori a 10.000 $ o le transazioni multiple dallo stesso conto per un totale di oltre 10.000 $ in un solo giorno.

Un’altra regola potrebbe essere quella di segnalare qualsiasi movimento rapido di fondi, come un grande deposito seguito da un prelievo immediato. Questo potrebbe essere indicativo di una stratificazione, una tipica tecnica di riciclaggio di denaro.

Inoltre, è fondamentale stabilire delle regole per le transazioni che coinvolgono luoghi ad alto rischio noti per il riciclaggio di denaro o il finanziamento del terrorismo. Ad esempio, si potrebbe impostare una regola per segnalare qualsiasi transazione che coinvolga i paesi presenti nell’elenco delle giurisdizioni ad alto rischio e non cooperative del FATF.

Ricorda che queste regole devono essere riviste e aggiornate regolarmente per tenere il passo con l’evoluzione dei reati finanziari e con i cambiamenti nel comportamento dei tuoi clienti. Un solido sistema di monitoraggio delle transazioni AML ti consentirà di adeguare queste regole e di fornire una traccia di controllo completa della conformità normativa.

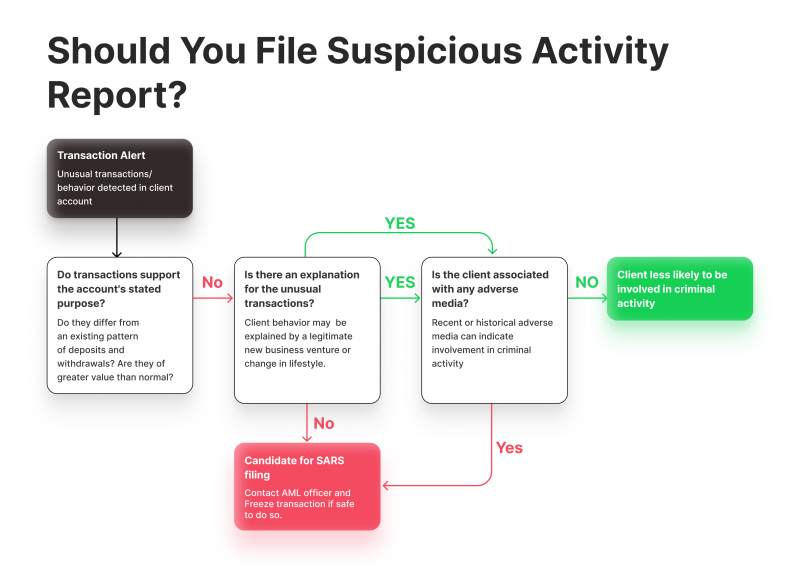

Quando presentare una segnalazione di attività sospetta per lo screening AML

Un AML Screening Suspicious Activity Report (SAR) dovrebbe essere presentato quando una transazione o una serie di transazioni appaiono sospette o incoerenti con le legittime attività commerciali o personali di un cliente. Può trattarsi di una transazione significativamente più grande del solito, di un improvviso aumento della frequenza delle transazioni o di transazioni che non hanno un chiaro scopo economico o legale.

Inoltre, è fondamentale considerare il comportamento del cliente, come la riluttanza a fornire informazioni o i tentativi di evitare le soglie di segnalazione. Ricorda che la decisione di presentare una segnalazione deve basarsi su ragionevoli motivi di sospetto ed è sempre meglio peccare di prudenza quando si tratta di potenziali reati di riciclaggio o altri crimini finanziari.

Conclusione

Lo screening AML e il monitoraggio delle transazioni sono strumenti fondamentali nella lotta contro il riciclaggio di denaro e altri crimini finanziari. Non solo aiutano a identificare e ridurre i rischi, ma anche a mantenere l’integrità del sistema finanziario. Grazie alla continua evoluzione della tecnologia, anche i metodi di riciclaggio di denaro si evolvono, rendendo indispensabile che le politiche AML tengano il passo. Il futuro dello screening AML e del monitoraggio delle transazioni consiste nello sfruttare le tecnologie avanzate e i solidi quadri normativi per garantire un panorama finanziario sicuro.

Cerchi risposte o consigli?

Condividi le tue domande nel modulo per assistenza personalizzata

Contattaci