Explicação do Dark Pool Trading – Como é que estes mercados ambíguos funcionam?

Os mercados financeiros formam um sistema complexo de várias bolsas subjacentes, empresas e criadores de mercado que se interligam e dependem uns dos outros. Um novo operador que tente compreender os elementos de negociação tende a concentrar-se nos instrumentos de negociação, nos níveis de liquidez e nos preços de mercado.

No entanto, outros elementos desempenham um papel importante na estabilidade do sistema. Imaginemos que um investidor multimilionário quisesse vender 100 000 acções da empresa ABC. Essa notícia viraria o mercado público de pernas para o ar.

É aqui que as dark pools entram em jogo. Vamos esclarecer um pouco sobre a negociação em dark pools e se há algum benefício para esses pools de liquidez privados.

Principais conclusões

- As “dark pools” são mercados de bolsa privados onde grandes instituições financeiras e investidores multimilionários executam ordens de negociação maciças.

- Os Dark pools foram introduzidos pela SEC em 1979 e estão fortemente regulamentados.

- A negociação em Dark Pool pode ser efectuada através de corretores, corretores privados ou modelos de criadores de mercado electrónicos.

- As empresas recorrem ao dark pooling para evitar afetar os mercados públicos com ordens de negociação maciças e para esconder as suas estratégias dos concorrentes.

Compreender as Dark Pools

Os “dark pools” são bolsas privadas onde as acções e outros valores mobiliários são negociados entre instituições financeiras seleccionadas, bolsas e investidores importantes. Estes pools não estão acessíveis aos mercados secundários e aos operadores públicos, o que suscita algumas críticas quanto à transparência dos dark pools.

As grandes empresas e os investidores realizam transacções em bloco nos mercados bolsistas das dark pools sem afetar o mercado público e o preço dos títulos. Caso contrário, se as empresas transaccionarem em bloco em mercados abertos, podem afetar gravemente o preço das acções de uma empresa, provocando um aumento ou uma diminuição significativa do preço.

Ao mesmo tempo, as dark pools de liquidez receberam este nome devido à falta de transparência, o que suscita preocupações relativamente ao conflito de interesses e à intenção dos principais intervenientes no mercado, que podem manipular dramaticamente o mercado a seu favor.

No entanto, as bolsas de valores “dark pool” são totalmente legais e são reguladas pela Comissão de Segurança e Câmbio dos EUA (SEC), que administra o mercado e garante que os participantes actuam de boa fé.

História das Dark Pools

Segundo o CFA Institute (chartered financial analyst), entidade mundial responsável pela ética, código de conduta e educação para o investimento, as dark pools foram criadas nos anos 80, a par do aparecimento da tecnologia de negociação de alta frequência (HFT).

Os programas de HFT utilizam modelos baseados em algoritmos para executar transacções múltiplas quase instantaneamente. A utilização de HFT nas transacções diárias tornou-se uma prática comum para os operadores, em que os investidores institucionais e as empresas podiam negociar grandes volumes de títulos em milissegundos. Os operadores correram para obter uma vantagem fraccionada, colocando ordens de mercado antes de outros participantes no mercado e capitalizando estas oportunidades para maximizar os seus ganhos.

Os operadores subsequentes, após uma execução em massa com recurso a HFT, são mais susceptíveis de enfrentar atrasos e aumentos de preços. Assim, os operadores podem fechar as suas posições após uma execução subsequente e obter ganhos substanciais.

Estas actividades provocaram grandes alterações no mercado aberto, alterando fortemente o preço dos títulos subjacentes. Além disso, a utilização crescente da tecnologia HFT dificultou a execução atempada das ordens devido à falta de níveis de liquidez variáveis que estas actividades provocaram.

Por isso, para evitar oscilações excessivas do mercado e possíveis manipulações, bancos de investimento e grandes corporações financeiras criaram bolsas privadas. Estes mercados fechados têm menos transparência para atenuar o seu impacto nos preços de mercado, daí o nome de dark pools.

Em fevereiro de 2020, mais de 50 dark pools foram notificados pela SEC nos Estados Unidos.

Como funcionam os Dark Pools?

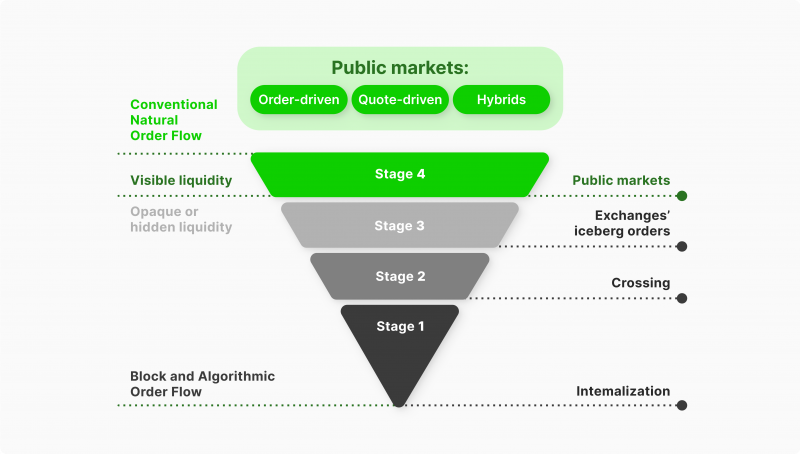

Os dados do Dark Pool só estão acessíveis a um grupo selecionado de fundos de cobertura e instituições financeiras, que utilizam um sistema de negociação alternativo para ocultar as suas actividades de negociação dos concorrentes e atenuar o seu impacto nos preços do mercado aberto.

As transacções em bloco têm lugar em dark pools, onde um grande número de valores mobiliários são negociados e acordados de forma privada entre duas partes, longe do olhar do público. As grandes instituições financeiras e a SEC regem as transacções em dark pools.

As bolsas de valores dark pool definem uma transação em bloco, que tem um valor mínimo de 200.000 dólares, ou mais de 10.000 acções, enquanto a maioria das transacções em bloco dark pool, na realidade, envolvem muito mais do que estes valores.

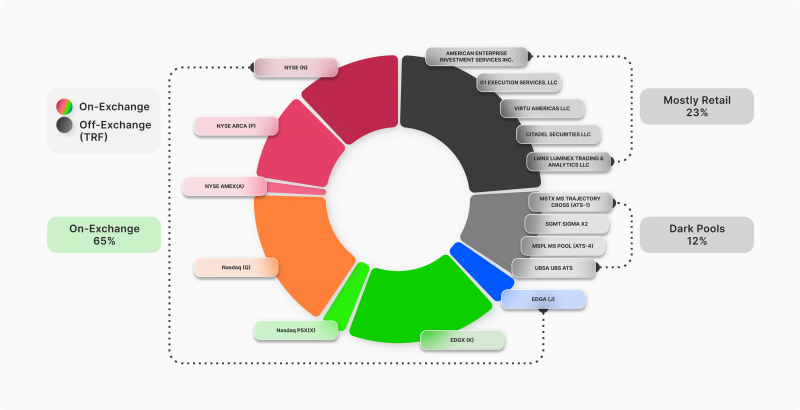

A negociação fora da bolsa (dark pool) expandiu-se ao longo dos anos, representando cerca de 40% do total de transacções de acções nos EUA, crescendo de 16% em 2010.

Os grandes investidores e as instituições financeiras preferem cada vez mais o dark pooling aos mercados públicos para garantir grandes quantidades de títulos sem causar grandes mudanças no mercado. Além disso, estes agrupamentos implicam taxas de transação mais baixas, uma vez que não implicam múltiplas plataformas de bolsa e intermediários.

Negócio de piscina escura

A negociação de acções em dark pools não está disponível para os pequenos investidores e apenas as instituições financeiras importantes e os fundos de retorno absoluto dispostos a negociar quantidades excecionalmente elevadas de acções e títulos negoceiam com dark liquidity pools.

Os principais intervenientes no mercado preferem os mercados privados porque implicam comissões mais baixas, uma vez que estão envolvidos menos intermediários, enquanto as transacções só são efectuadas através de um corretor. Além disso, é mais provável que as empresas encontrem um comprador/vendedor para negociar com elas em pools privados do que em mercados secundários.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Essas empresas costumam negociar centenas de milhares de títulos com valores acima de milhões de dólares, e o rumor desses eventos é suficiente para diminuir ou aumentar drasticamente o preço do título em questão.

A natureza opaca destes agrupamentos ajuda os operadores a obterem um melhor negócio a um preço adequado do que se a transação fosse efectuada num mercado aberto.

O comprador e o vendedor no dark pool chegam a acordo sobre o preço e o volume da transação através de um corretor. Uma melhoria de preços também pode ocorrer quando ambas as partes chegam a acordo sobre um ponto intermédio entre os preços de licitação e os preços pedidos.

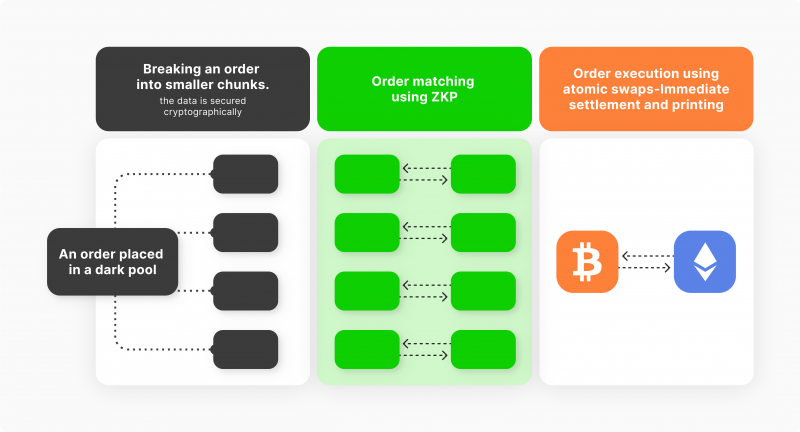

No entanto, o sigilo destes pormenores é crucial para garantir que os mercados públicos não recebam estas notícias. Além disso, a informação deve ser mantida privada de outros operadores de “dark pool”, que podem tomar a dianteira e executar ordens utilizando a tecnologia HFT para capitalizar a transação em bloco planeada.

Tipos de Dark Pools

As dark pools e outros tipos de bolsas não públicas funcionam através de corretores privados, que estão sujeitos aos regulamentos da SEC. Por conseguinte, a Comissão de Valores Mobiliários dos EUA controla estas bolsas, apesar da falta de transparência e das oportunidades injustas que podem criar para as grandes instituições.

Os dark pools têm três tipos, que determinam a tecnologia ou o tipo de corretor utilizado na execução das transacções em bloco.

Broker-Dealer-Owned Dark Pool

O primeiro tipo de “dark pool” é o fornecido pelos corretores-distribuidores, que intervêm nos mercados financeiros para aumentar a sua própria riqueza, para além de executarem transacções em nome dos seus clientes para ganharem algumas comissões.

Os corretores-negociantes fornecem preços baseados no volume de transacções e na descoberta de preços. O processo de determinação dos preços implica a fixação de um preço aceitável para os títulos, de acordo com os níveis de oferta e procura, a tolerância ao risco e o bem-estar económico geral.

O CrossFinder do Credit Suisse é um famoso dark pool que utiliza algoritmos em sistemas de negociação eletrónica. No entanto, foi recentemente adquirido e encerrado pela UBS. Outros exemplos de “dark pools” de corretores são o SigmaX da Goldman Sachs e o MS Pool da Morgan Stanley.

Corretor de agência ou Dark Pool de propriedade da bolsa

Os dark pools de corretores-agência são outro sistema de negociação privado comum que actua como agentes em vez de um comitente. Esses dark pools de propriedade da bolsa não envolvem descoberta de preços porque usam o modelo National Best Bid and Offer para atingir um ponto médio de preço.

O NBBO é um método de cotação que consolida o preço de compra mais elevado e o preço de venda mais baixo de várias bolsas e sistemas de negociação. Este modelo garante o spread mais apertado possível ao negociar o título acordado.

Alguns destes tipos de pools são propriedade de bolsas de valores famosas, como a Euronext da NYSE e a BATS, propriedade da Chicago Board of Trade.

Scure Pools de criadores de mercado electrónicos

Corporações financeiras privadas criam de forma independente esses dark pools e usam o modelo market maker para negociar em seu próprio benefício. Os criadores de mercado intervêm nos mercados financeiros, comprando e vendendo vários activos de forma consistente para aumentar a liquidez e atrair mais operadores.

Por conseguinte, os operadores de “dark pools” beneficiam de uma elevada liquidez neste tipo de “dark pools” quando negoceiam dezenas ou centenas de milhares de activos e de dólares.

A fixação de preços nesta abordagem não inclui o modelo de cotação NBBO, pelo que é incluída uma descoberta de preços nos dark pools electrónicos independentes.

Utilizações de Dark Pools

As dark pools existem como uma saída para as grandes empresas que pretendem colocar ordens de negociação maciças que não podem ser cumpridas nos mercados secundários devido a restrições de liquidez e disponibilidade.

Suponhamos que uma sociedade financeira pretende vender 1.000.000 de acções em bolsas públicas. O processo é o seguinte. A empresa inicia a ordem com um corretor de pregão por vários dias para fazer estimativas de preços e avaliações comerciais e encontrar os melhores preços de compra e venda.

Depois, a empresa vendedora teria de vender estas acções em vários lotes de 100 000 acções cada, ou até menos, dependendo das condições do mercado.

Outros participantes no mercado acabarão por notar este movimento maciço e começarão a especular sobre o preço das acções, vendendo a descoberto mais acções, o que pode criar um efeito dominó, afundando o preço das acções.

Assim, as dark pools ajudam os grandes investidores e as empresas a colocarem as suas ordens de negociação muito mais rapidamente, utilizando HFT e software algorítmico. Estes sistemas de negociação automatizados dividem o volume de transacções em bloco em partes mais pequenas e colocam-nas em várias bolsas privadas ao melhor preço possível.

Outras grandes empresas financeiras podem ser encontradas em várias dark pools que aceitariam essas ordens de mercado e cumpririam a execução com o vendedor em segundos. Este processo é efectuado de forma rápida e secreta, para evitar fugas de informação ou corridas de fachada.

Regulamentos para o intercâmbio de poças de escuridão

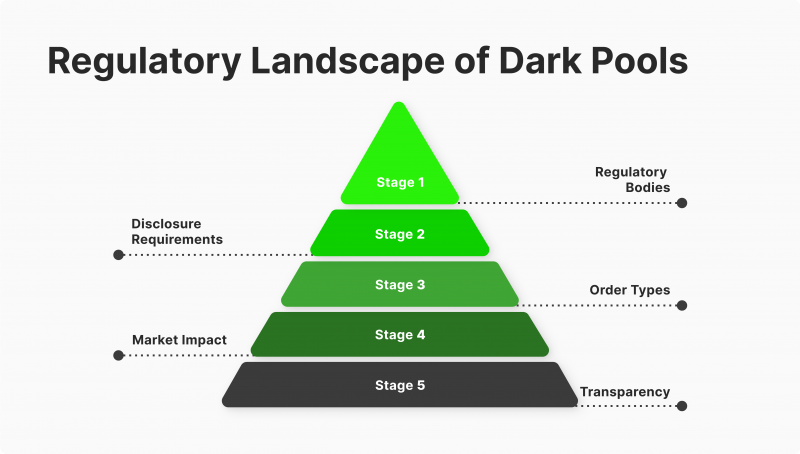

Apesar da ambiguidade das dark pools e da aparente vantagem que proporcionam às grandes instituições em relação aos participantes no mercado público, estas são fortemente regulamentadas pela SEC, que aprovou a lei para a criação de dark pools em abril de 1979. A regra implica que as acções cotadas podem ser negociadas fora da bolsa através de plataformas de balcão.

Os negócios no mercado negro estavam limitados a algumas empresas e contribuíam pouco para o volume global de negócios. Durante cerca de 20 anos, o “comércio no andar de cima” representou menos de 5% do total das transacções.

A criação do sistema de negociação de alta frequência estimulou a velocidade das transacções, em que as empresas correram para executar ordens de mercado e se anteciparam umas às outras para capitalizar oportunidades negociadas publicamente. No entanto, esta situação criou condições injustas para as empresas que foram ultrapassadas por outras, que perderam as suas transacções.

Em 2007, a SEC aprovou a regra do Sistema Nacional de Mercados, permitindo que as empresas contornassem o mercado público e negociassem diretamente em bolsas privadas para obterem uma vantagem em termos de preços. Esta regra, para além do aumento da tecnologia HFT, aumentou o número de operadores de bolsas privadas e assistiu à criação de mais bolsas privadas.

Em 2022, a SEC propôs uma regra que exigiria que os operadores de dark pool executassem ordens de mercado em mercados secundários públicos e não em privado, a menos que uma vantagem evidente de preço fosse oferecida em dark pools.

No entanto, esta potencial alteração da dark pool alerta as empresas que manifestaram a sua preocupação com o facto de poder alterar a dinâmica e o cenário das dark pools, expondo ao público os movimentos das grandes empresas.

Críticas ao Dark Pooling

Embora a SEC controle as transacções em dark pool e as bolsas de valores privadas, a falta de transparência e a ambiguidade destes mercados suscitam preocupações e críticas por parte do operador médio de retalho.

Os operadores das bolsas de valores públicas salientam que a negociação fora da bolsa cria uma vantagem injusta em termos de preços para os operadores institucionais que podem também deter uma quota significativa no mercado público. Isto dá-lhes uma vantagem adicional para multiplicarem os seus ganhos em relação aos outros operadores.

Outras críticas a esses pools indicam que a falta de relatórios e de divulgação de preços pode levar a informações enganosas e a conflitos de interesse. A SEC redobrou a atenção sobre os “dark pools”, apelando a uma regra de negociação para que os operadores actuem de boa fé.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

No entanto, os operadores de bolsas privadas afirmam que a liquidez das dark pool é superior à dos mercados públicos, especialmente para os operadores de alta frequência.

Vantagens das Dark Pools

Os fundos comuns e os fundos de investimento privados proporcionam várias vantagens às grandes empresas, que beneficiam de uma negociação com um mínimo de transparência e de outras vantagens.

Impacto mínimo no mercado secundário

As grandes transacções afectam normalmente os mercados públicos e conduzem a especulações de preços. No entanto, a negociação de valores mobiliários em massa em mercados privados não afecta os mercados secundários.

Custos de transação reduzidos

A negociação em “dark pools” utiliza sistemas de negociação alternativos que consolidam os preços de várias bolsas e proporcionam intervalos de spread reduzidos, o que diminui a comissão do corretor. Além disso, estes pools envolvem menos intermediários, o que conduz a taxas de transação mais baixas.

Melhores preços de execução

Os dark pools envolvem importantes actores do mercado que têm maior probabilidade de corresponder a uma ordem de bloco solicitada por um investidor institucional. Para além disso, a elevada liquidez neste mercado e o modelo de cotação de ponto médio proporcionam aos traders as melhores condições de negociação.

Anonimato

As grandes empresas podem transacionar títulos com volumes maciços sem expor a sua informação aos concorrentes, o que preserva os seus planos ou estratégias e evita a corrida à frente.

Desvantagens dos Dark Pools

As transacções e bolsas de valores privadas suscitam preocupações e críticas por parte de vários operadores e negociantes devido aos seguintes inconvenientes que criam.

Concorrência desleal de preços

Os negócios fora da bolsa podem ser executados a um preço que está longe do valor de mercado público, criando vantagens injustas para as grandes empresas em relação aos comerciantes de retalho. Além disso, a maioria dos dark pools usa um fluxo de ordens para estimar os preços dos títulos financeiros, que podem ser muito mais baixos do que na bolsa pública.

Manipulação

Os conflitos de interesses e o front running são as principais pressões do mercado privado que preocupam as grandes empresas e outros investidores em dark pools.

Actividades predatórias

A crescente utilização de sistemas HFT permite que as empresas coloquem diferentes ordens de mercado de pequena dimensão para identificar grandes volumes de transacções, capitalizar essas oportunidades e antecipar-se a elas.

Conclusão

As dark pools são bolsas e mercados privados onde grandes empresas e instituições financeiras negociam várias classes de activos e instrumentos. Estes pools foram fundados na década de 1980 para permitir que as empresas negociassem com menos transparência e executassem ordens maciças, como a venda de 500 000 acções ou ordens de negociação avaliadas em milhões de dólares.

Estas reservas podem ser detidas por bolsas populares como a NYSE, por operadores de corretagem ou por criadores de mercado electrónicos independentes. Os principais intervenientes no mercado utilizam a negociação em “dark pool” para executar ordens sem revelar os seus movimentos aos concorrentes, a fim de minimizar o efeito de repercussão nos mercados públicos.

FAQ

O que é um "dark pool" na negociação?

Uma dark pool é uma bolsa privada onde grandes empresas e investidores institucionais negoceiam acções maciças de títulos sem as divulgarem aos mercados públicos.

O dark pool trading é ilegal?

A Comissão de Valores Mobiliários dos Estados Unidos regula a negociação de “dark pool” e tem estado sujeita a controlo e regulamentação desde 1979.

Quem opera as dark pools?

As empresas de corretagem privadas facilitam a negociação no dark pool, combinando ordens de compra e venda, consolidando ofertas e pedindo preços para proporcionar as melhores condições de negociação.

Como é que se investe em dark pools?

As Dark pools só estão disponíveis para grandes empresas como a Morgan Stanley e o Barclays Bank, que negoceiam activos significativos no valor de milhões de dólares.

Artigos recomendados

Notícias Recentes