Diferentes Tipos de Rácios de Liquidez: O que é que Eles nos Dizem?

A liquidez é um pré-requisito para o funcionamento sem problemas das empresas, uma vez que assegura que uma empresa pode cumprir as suas responsabilidades financeiras a curto prazo sem obstáculos. Os rácios de liquidez servem de referência para avaliar a capacidade de uma empresa para liquidar prontamente os seus encargos flutuantes.

Estes indicadores dão uma ideia da eficiência com que uma empresa pode liquidar os seus activos para liquidar as suas dívidas. Um rácio de liquidez elevado transmite uma capacidade mais vital para gerir dívidas e evitar atrasos nos pagamentos. Uma empresa pode salvaguardar a sua solidez financeira e a sua boa posição no mercado mantendo uma posição de liquidez saudável.

Neste artigo serão explicados os rácios de liquidez e quais os tipos existentes e, no final, será dado um exemplo de cálculo de um deles para demonstrar as condições da sua utilização prática.

Principais conclusões

- O rácio de liquidez é uma métrica utilizada como parte de uma análise financeira do desempenho de uma empresa para determinar o seu potencial económico tendo em conta as suas obrigações de dívida.

- Existem muitos indicadores de liquidez, incluindo o teste ácido, os rácios correntes e de tesouraria.

O que representam os rácios de liquidez?

Um rácio de liquidez é uma métrica estatística utilizada para avaliar a capacidade de uma empresa para transformar activos em dinheiro para cumprir passivos a curto prazo. Este rácio é crucial para determinar a sustentabilidade financeira a curto prazo de uma empresa e a sua aptidão para enfrentar os obstáculos financeiros imediatos sem causar perturbações ou dificuldades financeiras.

As métricas de liquidez também desempenham um papel importante na análise económica, oferecendo informações essenciais aos investidores e credores sobre a capacidade de uma empresa para gerir eficazmente as suas responsabilidades fiscais.

Quando se trata de analisar os rácios de liquidez, estes são mais benéficos quando utilizados comparativamente. Esta comparação pode ser de natureza interna ou externa.

A análise interna dos indicadores de liquidez envolve o exame de dados de vários períodos contabilísticos preparados utilizando os mesmos princípios contabilísticos.

Ao comparar períodos passados com o desempenho financeiro atual, os analistas podem monitorizar as mudanças dentro da organização. Geralmente, um rácio de liquidez elevado implica que uma empresa tem melhor liquidez e está numa posição mais forte para cobrir as suas dívidas pendentes.

Por outro lado, a análise externa consiste em comparar os rácios de liquidez de uma empresa com os de outras empresas do mesmo segmento ou nicho. Este tipo de análise ajuda a avaliar a posição competitiva da empresa e a estabelecer objectivos de referência.

Por outro lado, a análise dos rácios de liquidez pode revelar-se menos eficiente na avaliação de empresas de diferentes sectores, uma vez que cada sector pode ter necessidades de financiamento distintas. Da mesma forma, comparar o montante de dinheiro que uma empresa tem na sua conta bancária com o de outras empresas em locais diferentes pode não fornecer informações úteis suficientes.

Em contraste com os rácios de liquidez, os de solvência têm em conta a capacidade de uma empresa para cumprir as suas dívidas a longo prazo e as suas obrigações pecuniárias globais. A solvência diz respeito à vontade da empresa de cumprir os pagamentos da dívida e de manter as suas operações, enquanto a liquidez examina principalmente as suas contas financeiras correntes ou a curto prazo.

Rácios de liquidez e análise financeira

Todos os tipos de rácios de liquidez são instrumentos importantes no processo de avaliação do desempenho micro e macroeconómico de qualquer empresa, e a sua importância deve-se às seguintes disposições:

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

1. Avaliação da solvabilidade a curto prazo

Os indicadores de liquidez fornecem uma visão transparente da capacidade de uma empresa para cumprir as suas responsabilidades financeiras imediatas. Os credores, os fornecedores e os accionistas baseiam-se nestes indicadores para avaliar se uma empresa possui recursos líquidos adequados para liquidar as suas dívidas em tempo útil. Uma posição de liquidez sólida garante que uma empresa pode gerir os seus compromissos financeiros de rotina em vez de se deparar com uma turbulência fiscal.

2. Avaliação da situação financeira

Os rácios de liquidez são ferramentas imperativas de avaliação financeira que ajudam a avaliar o desempenho financeiro global de uma empresa. Estes rácios são utilizados para avaliar a capacidade de uma empresa para gerir o seu fluxo de caixa, utilizar com precisão os seus activos e atenuar os riscos financeiros.

As organizações que mantêm uma posição de liquidez robusta são geralmente consideradas como financeiramente estáveis e menos vulneráveis a incertezas financeiras. Em conclusão, os rácios de liquidez fornecem informações valiosas sobre a situação financeira de uma empresa e podem ajudar os investidores e analistas a tomar decisões informadas.

3. Visão geral do desempenho operacional

Os rácios de liquidez podem avaliar a eficiência das operações de uma empresa. O excesso de inventário ou a lentidão das facturas podem ser indicados por rácios de liquidez baixos, enquanto rácios elevados podem sugerir activos subutilizados. As empresas podem identificar áreas de melhoria nas suas operações e na gestão do fluxo de capitais através da compreensão dos rácios de liquidez.

4. Sistema de alerta prévio

A monitorização dos rácios de liquidez é crucial para as empresas preverem potenciais desafios financeiros. Uma queda súbita nestes rácios pode sinalizar problemas com o fluxo de caixa ou mesmo uma crise de liquidez iminente, exigindo que a gestão tome as medidas adequadas para mitigar a situação rapidamente e evitar que se agrave.

Ao controlar os rácios de liquidez, as empresas podem certificar-se de que dispõem de reservas de tesouraria suficientes para cumprir as suas obrigações fiscais e manter a sua economia estável a longo prazo.

5. Tomada de soluções de investimento

Quando se trata de fazer acordos de investimento, os rácios de liquidez desempenham um papel particularmente importante. Estes indicadores ajudam os investidores a determinar a capacidade de uma empresa para gerar dinheiro e gerir eficazmente as suas obrigações financeiras.

Além disso, os credores utilizam os rácios de liquidez para avaliar o risco de crédito quando concedem empréstimos ou condições de crédito a uma empresa. Consequentemente, estes rácios são vitais para obter informações sobre a estabilidade e a saúde financeira de uma empresa, ajudando as partes interessadas a tomar decisões deliberadas.

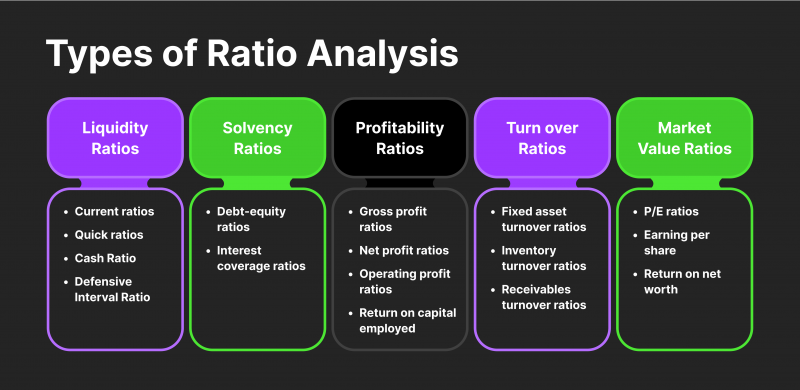

Diferentes tipos de rácios de liquidez

A prática atual consiste em avaliar a capacidade de uma empresa para transformar os activos (liquidez dos activos) em dinheiro para cumprir os passivos a curto prazo, utilizando uma série de rácios, cada um dos quais envolve a utilização de diferentes indicadores e variáveis para determinar o grau de liquidez dos fundos. Eis os principais exemplos de rácios de liquidez:

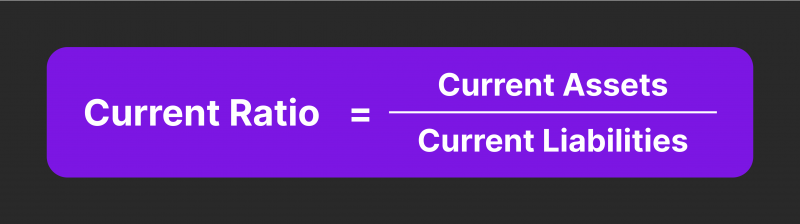

Rácio atual

O rácio corrente é uma métrica financeira que compara os activos de uma empresa com os seus encargos correntes. Os activos correntes (ou flutuantes) englobam o dinheiro, os títulos emissíveis, o endividamento por débito e as existências, enquanto os passivos correntes incluem todas as obrigações de curto prazo que devem ser liquidadas no prazo de um ano ou menos.

A multiplicação do rácio atual por 100 pode ser expressa em percentagem. Esta percentagem reflecte a capacidade da empresa para pagar os seus passivos correntes utilizando os seus activos correntes. Um rácio corrente mais elevado sugere que a empresa tem mais recursos e uma posição de liquidez mais forte.

Se o rácio de liquidez for superior a 100%, a empresa possui mais activos correntes do que dívidas correntes não garantidas. Este é normalmente considerado um cenário favorável para uma empresa financeiramente sólida.

Contrariamente, se o rácio de liquidez corrente cair abaixo de 100%, a empresa pode ter dificuldade em pagar os seus empréstimos correntes com os seus activos existentes. No entanto, esta situação só deve causar preocupação imediata se se tornar um padrão recorrente.

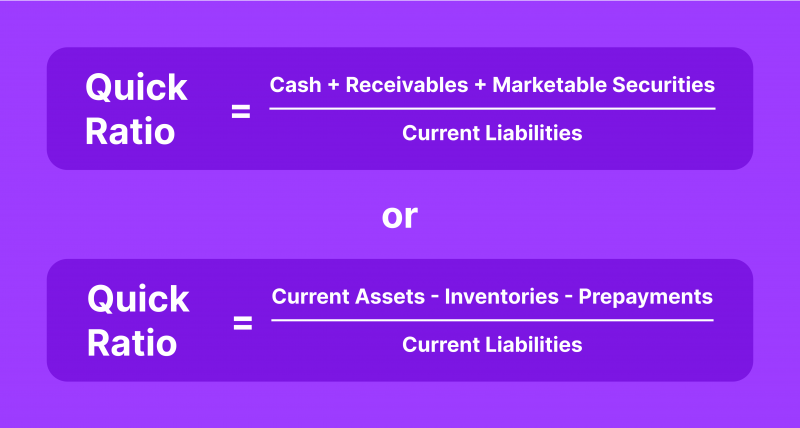

Rácio de teste ácido (Quick Ratio)

O rácio de liquidez imediata é um indicador financeiro que avalia a qualidade de uma empresa para cumprir as suas obrigações de curto prazo utilizando activos líquidos, excluindo as existências. Partilha as mesmas variáveis que o rácio corrente, mas sem considerar as existências no cálculo. A fórmula do rácio de liquidez imediata é a seguinte:

As obrigações que são facilmente vendidas são tidas em conta no cálculo do rácio de liquidez imediata, uma vez que são consideradas instrumentos registáveis. Estes instrumentos são altamente líquidos e podem ser prontamente transformados em dinheiro num curto período de tempo. Ao incorporar os títulos emissíveis no rácio de liquidez imediata, obtém-se uma avaliação mais precisa da capacidade de uma empresa para cumprir a sua primeira obrigação.

O rácio de liquidez imediata é um indicador essencial da viabilidade financeira de uma empresa. Ele mede o quanto uma empresa pode confiar em seu capital líquido, excluindo estoques, para acompanhar seus compromissos de financiamento de curto prazo.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Um rácio rápido mais elevado sugere que uma empresa tem uma capacidade mais vital para pagar as suas dívidas e outros passivos sem estar dependente da venda de inventários. Este rácio é benéfico para avaliar a posição de liquidez de uma empresa e a sua capacidade de lidar com desafios financeiros inesperados.

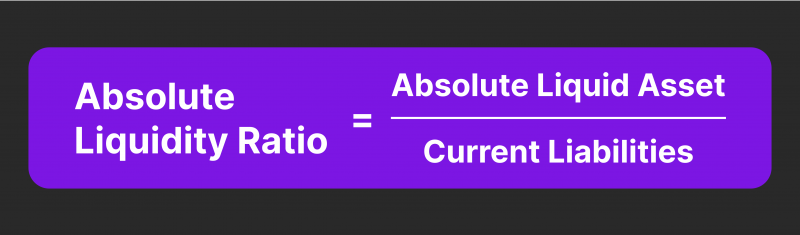

Rácio de Liquidez Absoluta (Cash Ratio)

O rácio absoluto, ou a métrica de liquidez de caixa, exclui as facturas de contas e os inventários ao calcular a posição de liquidez. Esta fórmula do rácio de liquidez tem o seguinte aspeto:

Ao centrar-se apenas nos fundos mais líquidos, este rácio permite uma análise mais detalhada da disponibilidade da empresa para aderir aos seus compromissos actuais.

Estes fundos líquidos estão prontamente disponíveis para a empresa, permitindo o pagamento imediato de montantes superiores inesperados quando necessário. Este aspeto constitui uma vantagem valiosa na gestão de compromissos fiscais a curto prazo.

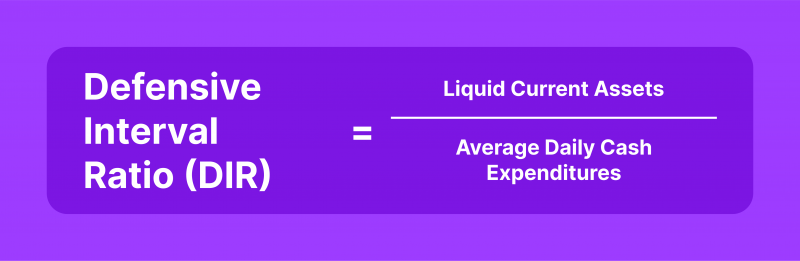

Rácio de Intervalo Defensivo

O rácio de intervalo defensivo (DIR), também conhecido como período de intervalo defensivo (DIP) ou intervalo de defesa básico (BDI), é uma medida financeira que quantifica o número de dias que uma empresa pode sustentar as suas operações sem recorrer a capital não corrente ou a recursos financeiros de terceiros. Esta métrica considera os activos de longo prazo que não podem ser totalmente realizados dentro do atual exercício fiscal.

Veredicto

Os rácios de liquidez são uma ferramenta indispensável para a avaliação financeira de diferentes indicadores económicos de uma empresa. Ajudam a determinar com precisão o estado da economia da organização e a identificar áreas problemáticas que afectam os processos empresariais e a eficiência global do seu funcionamento.