Os melhores indicadores de tendência para negociar em 2023

Embora a natureza basilar da negociação possa resumir-se a apostar nos ativos certos e desfazer-se dos errados, este mercado expansivo é muito mais profundo do que parece à primeira vista. Há inúmeros detalhes e conceitos que têm de ser apreendidos pelos aspirantes a operadores de mercado que desejam ser bem-sucedidos neste campo competitivo.

Para tornar-se um operador de mercado hábil, tem de compreender o básico da análise, planeamento e execução imaculada da negociação. No entanto, tudo começa com a avaliação do mercado e a identificação de padrões de movimento de preço. A análise do indicador de tendência é uma estratégia de negociação obrigatória, permitindo que os operadores de mercado deem palpites informados sobre as alterações de preço previstas.

Principais considerações

- A negociação de tendência é uma estratégia excelente que permite que os investidores façam previsões informadas por dados relativas a alterações do preço de ativos.

- Os indicadores de tendência ajudam os operadores de mercado a visualizarem os momentos de preço de ativos e as oscilações de preço previstas.

- Os indicadores de tendência populares incluem as Bandas de Bollinger, MACD, Índice de Força Relativa, On-Balance Volume (OBV) e SAR Parabólico.

- Cada indicador de tendência analisar dados anteriores do ativo para prever movimentos de preço futuros.

O que é a negociação de tendência?

Tal como o nome sugere, a negociação de tendência é uma prática de identificar e de agir sobre tendências de mercado rentáveis. A negociação de tendência foi empiricamente comprovada como uma estratégia sólida e eficaz em vários mercados financeiros e noutros setores de negociação. Apesar de diferentes condições económicas, políticas, sociais e técnicas, todos os ativos de negociação seguem uma progressão particular. Cada ativo negociável ou está a descer, a subir ou a manter o seu preço atual.

A finalidade da negociação de tendência é analisar os dados disponíveis e prever as tendências futuras prováveis para um ativo em particular. Por exemplo, se o ativo A estiver a subir, os operadores de mercado podem utilizar práticas de negociação de tendência para compreenderem melhor a natureza deste padrão. Com esta análise, os operadores de mercado podem discernir que o ativo A acabou de iniciar um momento de subida e de que não vai abrandar tão cedo. Inversamente, a análise de tendência poderá informar os operadores que o ciclo de crescimento do ativo A terminou e que a janela de investimento já passou.

Embora o exemplo destacado supra seja trivializado, este demonstra eficazmente a natureza da negociação de tendência. Embora esta prática esteja longe de ser precisa, ela demonstrou resultados favoráveis na maioria dos casos. Naturalmente, a negociação de tendência não garante o sucesso, dado que existem inúmeros desenvolvimentos imprevistos nas indústrias de negociação.

No entanto, a lei das médias comprovou repetidamente que as tendências se repetem, independentemente da indústria ou das condições específicas do mercado. Assim sendo, a negociação de tendência tornou-se numa das estratégias de negociação mais populares globalmente, permitindo que os investidores adquiram uma imagem mais clara do mercado de negociação e executem negócios baseados em dados complexos.

O que são os indicadores de tendência?

Os investidores devem familiarizar-se com vários indicadores de negociação que simplificam a avaliação do mercado para conduzirem a análise da negociação de tendência. Na sua essência, os indicadores da negociação de tendência permitem que os investidores identifiquem o enquadramente geral dos movimentos de preço do ativo. Como resultado, os investidores não têm de depender na análise ao nível superficial para adquirirem ativos bem-sucedidos ou descartarem os que estão em perda.

Os aspirantes a operadores de mercado podem implementar inúmeros indicadores técnicos para simplificarem as suas estratégias de investimento. Independentemente dos seus cálculos e fórmulas específicos, todos os indicadores aponta para pintar um cenário relativo ao futuro próximo do ativo. Dado que os mercados de negociação já existem há séculos, há imensos dados para analisar e para criar modelos matemáticos que descrevem as prováveis continuações de tendência. Conforme supramencionado, os indicadores de tendência são ferramentas úteis e altamente eficazes independentemente da indústria de negociação específica.

Eles também acomodam diferentes tipos de negociação, incluindo práticas de negociação a descoberto, longo, espera e swing. Embora capitalizar as tendências dos ativos seja mais adequado para operadores de mercado a longo prazo, esta também pode ser utilizada para ganhos a curto prazo. Naturalmente, os indicadores de tendência pintam uma imagem clara de algumas indústrias melhor do que outras. Por exemplo, esta prática pode ser menos eficaz no caso do mercado das criptomoedas, dado que é um setor relativamente jovem. Além disso, o campo das criptomoedas permanece volátil e bastante imprevisível devido às oscilações tectónicas relacionadas com a economia e as regulamentações das criptomoedas.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Assim sendo, os indicadores de tendência podem ter dificuldade em prever estes desenvolvimentos imprevisíveis no mercado das criptomoedas. Contudo, com diversificação suficiente e investimento ponderado, os indicadores de tendência comprovaram ser úteis, inclusive nos mercados mais voláteis. Não obstante, é aconselhável permanecer vigilante nos mercados voláteis, dado que os indicadores de tendência podem ser mais enganadores.

Até os indicadores de tendência mais informativos e perspicazes devem ser utilizados em combinação com outros, dado que um único indicador é provável de fornecer um cenário enviusado ou enganador do mercado.

Os melhores indicadores de tendência no mercado

Embora todos os indicadores de tendência sirvam o mesmo propósito de acompanhar as tendências de movimento de preço, estes assumem diferentes formas e fornecem análises únicas. Há inúmeros tipos de indicadores por onde escolher e todos oferecem um estilo específico de avaliar os movimentos de preço prováveis. Os cinco indicadores abaixo são as ferramentas de análise mais populares e mais amplamente adotados. Esmiucemo-los um pouco.

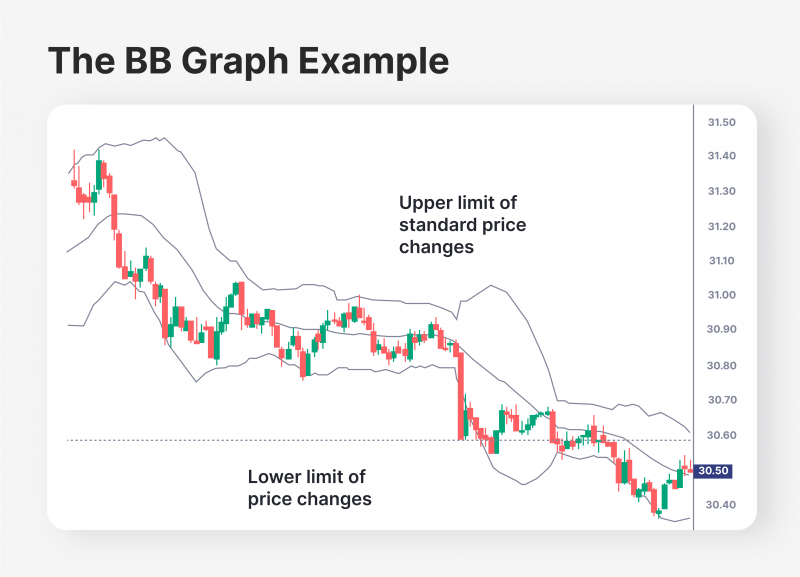

N.º 1 – O Indicador da Banda de Bollinger Band (BB)

O primeiro indicador técnico nesta lista pode ser o indicador mais utilizado no mercado global. O indicador BB utiliza o conceito matemático do desvio padrão para identificar as discrepâncias incomuns nos movimentos de preço. A fórmula do desvio padrão foi criada para identificar pontos de dados discrepantes num conjunto de dados. Naturalmente, a identificação de tendências de preço discrepantes é crucial nos mercados de negociação e o indicador BB permite que os investidores visualizem estes pontos de rutura de forma simples.

O indicador BB emprega três bandas para visualizar o gráfico de movimento de preço. As bandas superior e inferior representam os desvios padrão. Caso o preço do ativo cruze alguma destas bandas, considera-se que é um evento isolado.

Afinal, porque são importantes os pontos de rutura? Eles indicam que o preço de um ativo atingiu um valor inesperado que, muito provavelmente, será corrigido pelo mercado. Por exemplo, imagine que o ativo A aumentou estavelmente nos últimos três meses. No entanto, durante um curto período de 2 dias, o ativo A, subitamente, desvalorizou 40%. Este movimento de preço encontra-se bem para lá da banda superior do indicador BB. Por conseguinte, é provável que o ativo A esteja a ser sobrecomprado e que se encontre destinado a entrar numa tendência de diminuição do preço brevemente. Embora o ativo A possa manter esta improvável tendência, o indicador BB declara que isto não é provável. Os investidores podem continuar a manter o ativo, mas é provável que o ativo A esteja prestes a perder o seu valor e a regressar ao intervalo que se encontra dentro do desvio padrão.

O mesmo se aplica no sentido inverso deste caso de uso. Se o preço do ativo A descer abaixo do desvio padrão, muito provavelmente o ativo está, atualmente, subvalorizado, e pode ser uma ótima altura para investir. Assim sendo, o indicador BB consegue identificar condições de sobrecompra e de sobrevenda para investimentos específicos, o que o torna num dos indicadores mais essenciais que estão disponíveis no mercado.

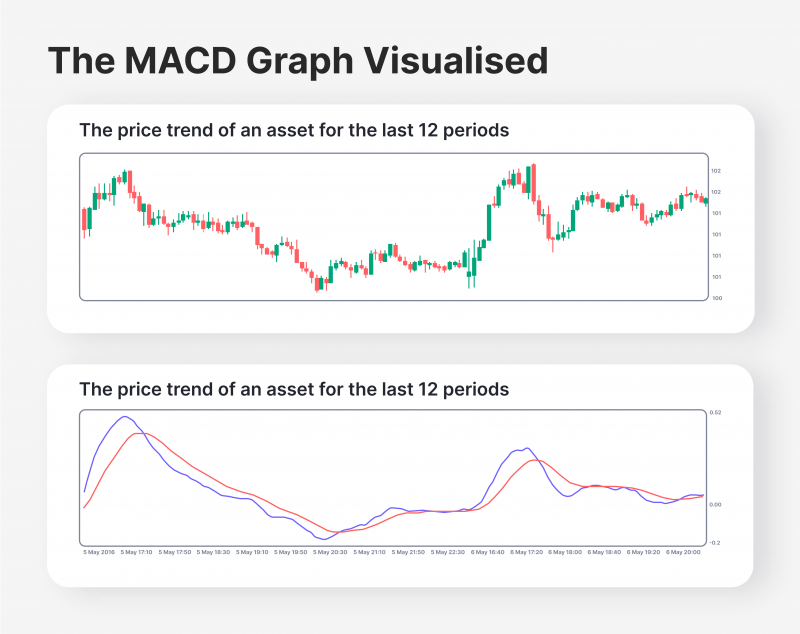

N.º 2 – O indicador da convergência e divergência da média móvel (MACD)

O indicador MACD é mais outro indicador de tendência e de momento globalmente utilizado, que simplifica as análises do movimento de preço. A fórmula MACD é um subconjunto de indicadores da média móvel que medem os movimentos de preço de abertura e de fecho do ativo em diferentes períodos de tempo e com diferentes níveis de complexidade. Há três variações principais para as médias móveis – Média móvel simples (SMA), média móvel exponencial (EMA) e média móvel ponderada (WMA). Cada uma delas é utilizada para realizar diferentes tipos de análises da média móvel. O indicador MACD utiliza a EMA para os seus cálculos.

Mas o que mede a MACD? Esta identifica a relação entre duas EMAs relacionadas com um ativo negociável em particular. A EMA em si é uma média exponencial para ativos negociáveis. A fórmula EMA é semlhante à média móvel simples, mas enfatiza as mudanças de preço recentes nos seus cálculos. A fórmula MACD requer duas EMAs distintas para ser calculada – a EMA de período 26 e a de período 12. Fruto disso, os operadores de mercado podem medir o desempenho recente de um ativo em particular comparado com o seu desempenho empírico a longo prazo no passado. Onde quer que o indicador MACD seja pessimista ao longo do gráfico, este sinaliza a tendência de descida de um ativo específico. No sentido inverso, a MACD positiva implica que os preços do ativo, muito provavelmente, irão subir.

Conforme destacámos supra, o indicador MACD é muitíssimo funcional e prático, mas é melhor quando utilizado com outros indicadores. Embora o gráfico MACD demonstre informação de confiança de que o ativo está a entrar numa tendência positiva ou negativa, inúmeros fatores poderão impedir o ativo continuar na tendência prevista. Assim sendo, aconselha-se a combinar a MACD com o indicador BB para maximizar as probabilidades de prever a tendência correta.

N.º 3 – O indicador do índice de força relativa (RSI)

O indicador RSI é muito semelhante ao MACD, dado que também calcula o preço médio de um ativo ao longo de algum tempo para identificar potenciais oportunidades de negociação. No entanto, o cálculo do RSI é consideravelmente diferente daquele presente no modelo MACD. O indicador RSI calcula as oscilações do momento de preço recente nos últimos 14 períodos para um ativo em particular. O RSI é calculado dividindo os ganhos do último período de 14 pelas respetivas perdas do período de 14. Como resultado, os investidores obtêm uma perspetiva clara do momento de negociação recente para o ativo em mãos.

A fórmula do indicador RSI rende um rácio de 0 a 100. Se o rácio RSI estiver acima dos 70, o ativo subjacente está sobrecomprado nos últimos 14 períodos. Assim sendo, pode ser uma boa ideia começar a vender o ativo em breve dado que o mercado está destinado a corrigir a tendência de compra excessiva. Por outro lado, um indicador RSI abaixo de 30 sinaliza que o ativo foi sobrevendido nos períodos recentes. Por conseguinte, pode estar na altura de considerar comprar este ativo enquanto o valor está relativamente baixo.

Embora o RSI seja outro indicador eficaz, ele pode ser enganador quando utilizado separadamente. Afinal de contas, os ativos podem ser sobrecomprados ou sobrevendidos por um bom motivo, e o indicador RSI por si só não é prova suficiente para contrariar o momento do mercado. Assim sendo, é uma excelente estratégia combinar o RSI com o modelo MACD e comparar as descobertas dos dois indicadores.

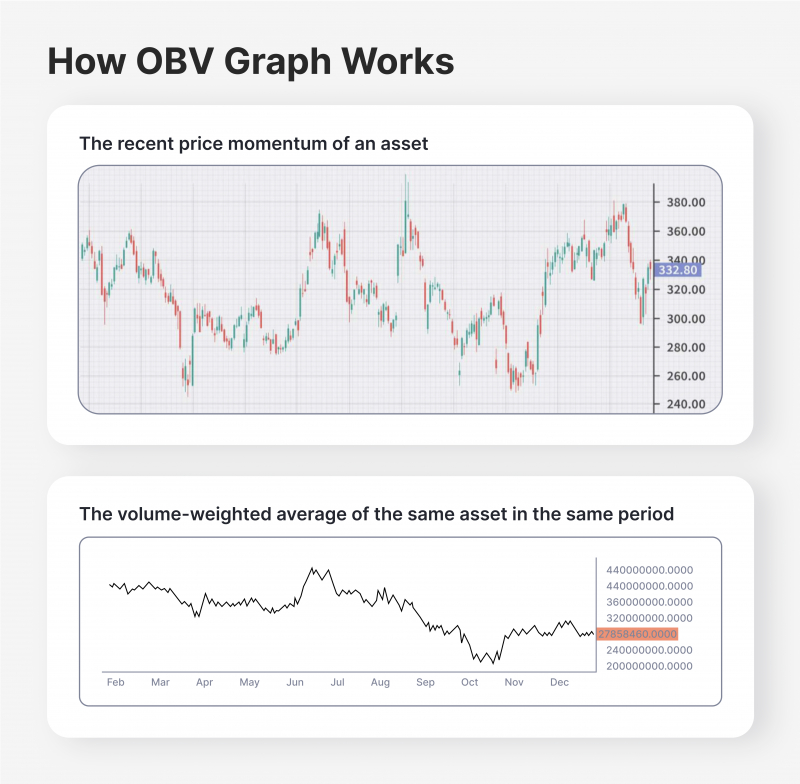

N.º 4 – O indicador On Balance Volume (OBV)

Embora as oscilações de preço para os ativos negociáveis possam ser medidas e analisadas em detalhe, há uma variável que os operadores de mercado devem considerar cuidadosamente – o volume de tendências de compra ou venda recente. O indicador OBV exibe o volume de negociações por detrás das tendências de preço para os ativos negociáveis. A fórmula OBV alcança isto apresentando um gráfico com o preço médio ponderado segundo o volume. Desta forma, com os gráficos OBV, os operadores de mercado podem compreender a magnitude do momento do preço do ativo.

O indicador OBV é essencial para os operadores de mercado que desejam analisar minuciosamente um ativo em particular, dado que visualiza o volume de movimentos no mercado. Com o indicador OBV, será muito mais fácil identificar se o preço do ativo está a mover-se organicamente ou se está a ser manipulado pelos especuladores de mercado ou pelas entidades que dominam a negociação. Assim sendo, é essencial a implementação do indicador OBV para compreender o âmbito geral das mudanças de preço do ativo e evitar decisões precipitadas. Embora haja outras opções, a fórmula OBV é um dos indicadores de volume mais precisos disponíveis.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

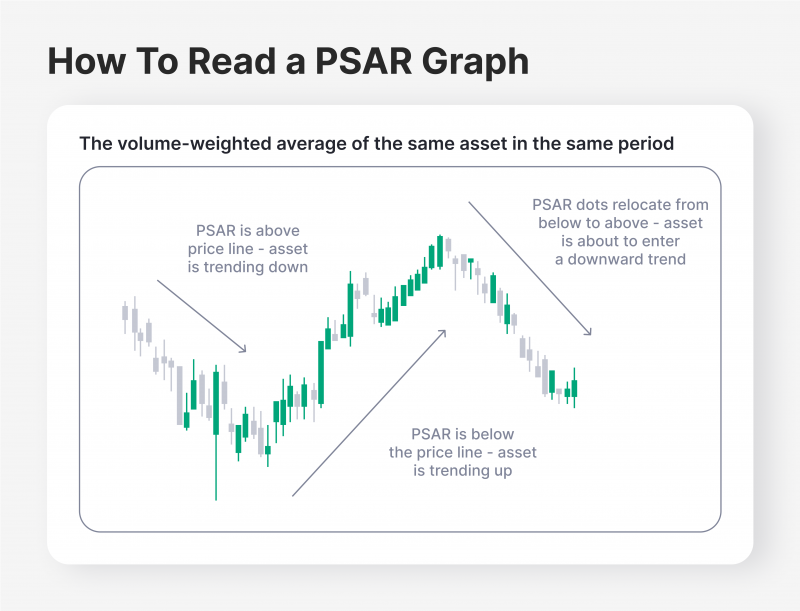

N.º 5 – Indicador SAR parabólico (PSAR)

Finalmente, o indicador PSAR é outra ferramenta de medição excelente para identificar potenciais níveis de suporte e de resistência de ativos negociáveis. Embora o cálculo do indicador PSAR seja muitíssimo complexo e requeira conhecimento matemático aprofundado, este produz um gráfico simples e intuitivo que indica potenciais oscilações de momento para ativos negociáveis.

O indicador PSAR cria uma linha ponteada que acompanha a tendência de preço do ativo através das suas alterações de preço. Caso a linha ponteada seja colocada abaixo da tendência de preço do ativo, esta demonstra o potencial momento de subida no preço do ativo. Por outro lado, caso as linhas PSAr estejam ponteadas acima do preço do ativo, isto indica que é prevista uma possível descida de preço no futuro próximo.

No entanto, a maior aplicação do indicador PSAR é nos seus pontos de inversão. Quando o ativo entrada num cenário de inversão da tendência, as linhas ponteadas do PSAR tendem a mudar a sua colocação em relação ao movimento de preço. Quando as linhas ponteadas passam da parte superior para a parte inferior do gráfico, isto indica a principal alteração na tendência de preço do ativo, dando aos operadores de mercado a oportunidade de inverterem as suas posições de investimento em conformidade. No entanto, é crucial utilizar o indicador PSAR em combinação com outras ferramentas de análise do preço para confirmar atentamente a potencial inversão do preço.

Considerações finais

A negociação de tendência tornou-se numa estratégia obrigatória para inúmeros investidores a nível mundial, dado que minimiza o grau de incerteza. Com o conhecimento, o domínio e a experiência prática apropriados, os operadores de mercado podem utilizar os indicadores de tendência para elaborarem previsões de preço precisas. Naturalmente, os indicadores de tendência nem sem irão prever imaculadamente o momento do preço e os operadores de mercado devem ter em consideração o fator da imprevisibilidade.

Apesar das suas inconsistências e erros de cálculo ocasionais, os indicadores de tendência têm um registo comprovado de sucesso. Com diversificação suficiente e estratégias cuidadosas, os operadores de mercado conseguirão colher lucros significativos a partir desta estratégia, tanto a curto quanto a longo prazo.