Лучшие Траст-Компании Инвестирующие в Недвижимость в Которые Стоит Вложиться – Руководство для Инвесторов 2024

Большинство трейдеров говорят о технологических акциях, компаниях с голубыми фишками и финансовых акциях как о наиболее быстрорастущих активах. Однако недвижимость является темной лошадкой фондового рынка, расширяя портфель инвестора за счет аренды, коммерческих и жилых площадей и различных моделей получения дохода на основе собственности.

Инвестиционные фонды недвижимости облегчают покупку и продажу недвижимости без фактического владения, предлагая уникальное предложение, которое значительно отличается от традиционных акций, облигаций и валютных пар. Давайте объясним, как работает инвестиционные фонды недвижимости и какие будут доминировать в 2024 году.

Ключевые Моменты

- Компании по инвестициям в недвижимость позволяют инвесторам покупать акции в собственности и землях без физического владения ими.

- Инвестиционные фонды недвижимости делают инвестиции в недвижимость более доступными для более широкой категории рынка.

- Инвестиции в недвижимость растут в секторах здравоохранения из-за старения населения и увеличения цен на аренду.

- Ожидается, что жилые объекты недвижимости восстановятся после недавнего снижения процентных ставок.

Как Работают Инвестиционные Фонды Недвижимости

Инвестиционные трасты в недвижимость (REIT) — это корпорации, которые владеют, финансируют и управляют недвижимостью для получения дохода. Они активно покупают и сдают в аренду недвижимость в различных секторах, включая жилые дома, многоквартирные дома, коммерческие площади, социальные здания и многое другое.

Инвестиционные фонды недвижимости предлагают свои акции на вторичных биржевых рынках, таких как NYSE, NASDAQ и LSE. Участники рынка покупают акции инвестиционного фонда недвижимости, чтобы владеть частью недвижимости без прямого владения и управления собственностью.

Это облегчает доступ новых трейдеров и инвестиций с небольшим капиталом в бизнес недвижимости, особенно поскольку этот рынок требует значительного капитала для покупки или развития зданий и земель.

Инвестиционные фонды недвижимости стали законными по президентскому указу в 1960 году в Соединенных Штатах, что позволило корпорациям собирать средства от инвесторов и инвестировать пул в недвижимость с высоким потенциалом прибыли.

Таким образом, инвестиционные фонды недвижимости работают как паевые инвестиционные фонды, собирая деньги от инвесторов в выбранные корзины. Однако пул управляется на рынке недвижимости. В обмен инвесторы получают деньги от роста стоимости недвижимости и дивиденды по принадлежащим акциям.

Тенденции Инвестиционных Фондов Недвижимости в 2024 году

Бизнес недвижимости растет стабильно, и после стагнации глобального рынка в 2020-2021 годах индустрия переживает бум.

2024 год является многообещающим для инвестиций в инвестиционные фонды недвижимости после восстановления уровней инфляции в США и ЕС и улучшения экономических условий на глобальных рынках. Ожидается, что недавнее снижение ставки ФРС значительно поспособствует инвестициям в инвестиционные фонды недвижимости.

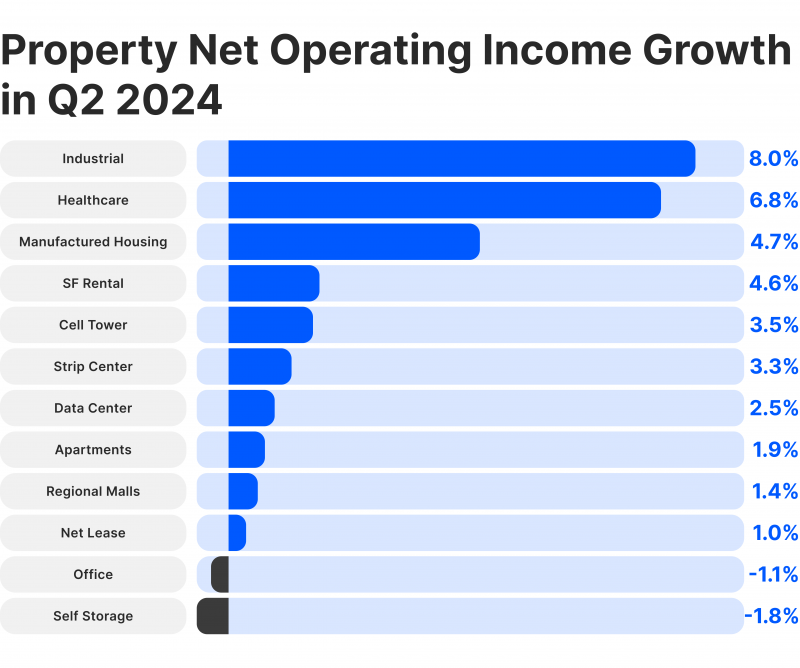

Этот год стал свидетелем растущего интереса к коммерческой недвижимости, особенно к помещениям самообслуживания и промышленным зданиям. Рост производства и увеличение инфляции после пандемии существенно способствовали этим тенденциям.

Таким образом, промышленные, здравоохранительные и технологические секторы в инвестиционных фондах недвижимости имеют высокий потенциал на оставшуюся часть этого года.

Плюсы и Минусы Инвестирования в Инвестиционные Фонды Недвижимости

Концепция инвестиционных фондов недвижимости делает инвестирование в недвижимость очень простым и доступным, снижая барьеры для входа и позволяя большему числу инвесторов спекулировать и торговать акциями недвижимости. Давайте оценим преимущества и трудности инвестиций в инвестиционные фонды недвижимости

Преимущества

- Инвестиционные фонды недвижимости предлагают ценную диверсификацию от традиционной торговли классическими акциями, облигациями, валютными парами и товарами. Недвижимость имеет отличную траекторию роста по сравнению с традиционными активами.

- Инвестиционные фонды недвижимости позволяют новым инвесторам и тем, у кого ограниченный бюджет, инвестировать в недвижимость без значительного начального капитала. Такой подход минимизирует ущерб от неожиданных рисков.

- Инвестиционные фонды недвижимости предоставляют возможности для получения пассивного дохода, включая оценку недвижимости и рост дивидендов, поскольку все компании REIT по закону обязаны выплачивать 90% своих доходов в виде дивидендов.

- Появление большего числа инвестиционных фондов недвижимости увеличило ликвидность рынка недвижимости, делая его более динамичным, менее волатильным и богатым возможностями.

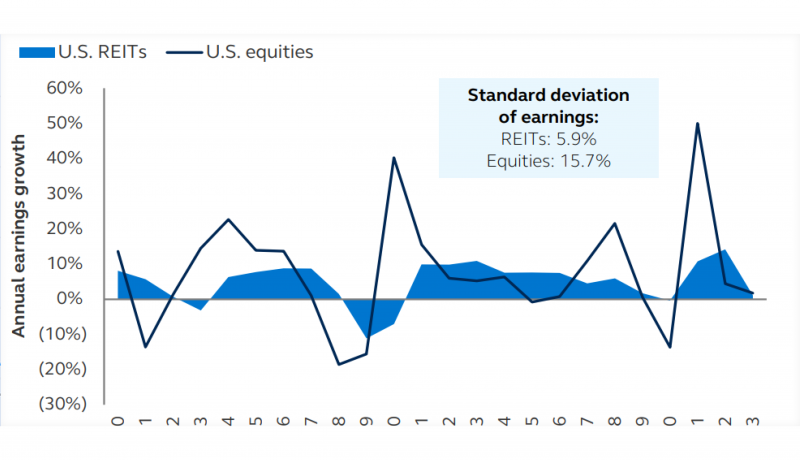

- Акции инвестиционных фондов недвижимости имеют низкую краткосрочную волатильность, фокусируясь на долгосрочной прибыльности и значительной оценке недвижимости за 10-15 лет.

Недостатки

- Финансовые менеджеры трастов контролируют пулы инвестиционных фондов недвижимости, давая инвесторам минимальный или нулевой контроль над их средствами, делая процесс принятия решений полностью зависимым от компании инвестиционных фондов недвижимости.

- Дивиденды инвестиционных фондов недвижимости являются облагаемым налогом доходом, что может уменьшить фактическую доходность на акцию. В некоторых юрисдикциях ставки налога на долгосрочные дивиденды ниже, чем на краткосрочные.

- Цены и оценка инвестиционных фондов недвижимости зависят от рыночных условий, особенно процентных ставок, инфляции и экономического роста. Если спрос на недвижимость уменьшается, доходность инвестиционных фондов недвижимости в конечном итоге снизится.

- Акции недвижимости менее волатильны, чем обыкновенные акции, что ограничивает краткосрочные прибыли или спекуляции, которые могут создать значительные возможности для заработка.

- Некоторые инвестиционные фонды недвижимости взимают высокие комиссии за управление и инвестирование ваших денег, и некоторые из этих расходов могут компенсировать вашу прибыль.

Публичные и Частные Инвестиционные Фонды Недвижимости

Подавляющее большинство крупнейших инвестиционных фондов недвижимости публично котируются на региональных и глобальных рынках, охватывающих тысячи инвесторов. Однако некоторые частные компании недвижимости предлагают выгодные возможности в сфере недвижимости. Давайте различим между частными и публичными инвестиционными фондами недвижимости.

Публичные Инвестиционные Фонды Недвижимости

Наиболее распространенный тип инвестиционного траста недвижимости — публичный. Эти компании выпускают свои акции на Нью-Йоркской фондовой бирже, Лондонской фондовой бирже и NASDAQ и подчиняются строгим регуляторным правилам, аналогичным другим котируемым акциям.

Инвестиционные компании недвижимости размещают свои акции на публичных рынках, чтобы увеличить стоимость своих акций и привлечь инвесторов с разными типами доходов, увеличивая спрос и поднимая цену акций.

Частные Инвестиционные Фонды Недвижимости

Эти компании не котируются на публичных фондовых биржах. Поэтому они подпадают только под ограниченные законы SEC, давая эмитентам и инвесторам больше свободы.

Акции частных инвестиционных фондоы недвижимости предлагаются институциональным инвесторам с низкими требованиями к соблюдению и более высокими дивидендными доходами.

Публичные, не Котирующиеся Фонды

Эти гибридные инвестиционные фонды недвижимости не торгуются публично на вторичных рынках, как первая категория. Вместо этого они доступны на краудфандинговых платформах и онлайн-инвестиционных трастах недвижимости, где инвесторы находят возможности и особенности.

Эти рынки обычно менее ликвидны, чем публичные REIT, из-за меньшего денежного потока и подпадают под полное регулирование SEC.

Инвестиционные фонды недвижимости стали регулироваться в 1960 году, когда президент США Эйзенхауэр подписал закон о продлении акцизного налога на сигары, что позволило крупномасштабные инвестиции в недвижимость с генерацией дохода.

Топ-10 Инвестиционных Фондов Недвижимости для Инвестирования

Поняв природу, тенденции и преимущества компаний REIT, давайте обсудим лучшие REIT, которые вы можете найти в 2024 году. Некоторые фирмы специализируются в одном секторе, таком как коммерческий, технологический или жилой, в то время как другие предлагают справедливую смесь высокодоходных акций.

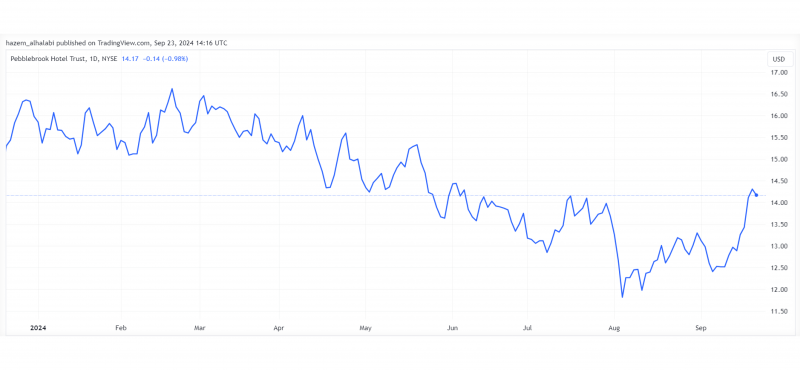

1. Pebblebrook Hotel (PEB)

Отрасль: Отели и Гостеприимство.

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

Годовая дивидендная доходность: 0,28%

Pebblebrook — американский инвестиционный траст недвижимости, основанный в 2009 году, специализирующийся на отелях и развлекательных объектах. В этот портфель входят более 45 высококлассных и роскошных отелей в Соединенных Штатах.

Акция, котирующаяся на NYSE, является очень доступным REIT с ценой около $15, значительно выросшим за последний месяц. В 2024 году цена акций PEB снизилась из-за растущей инфляции. Однако недавнее восстановление привело к тому, что акция прыгнула с $11 до $13 за один месяц, а затем превысила $14 к последней неделе сентября.

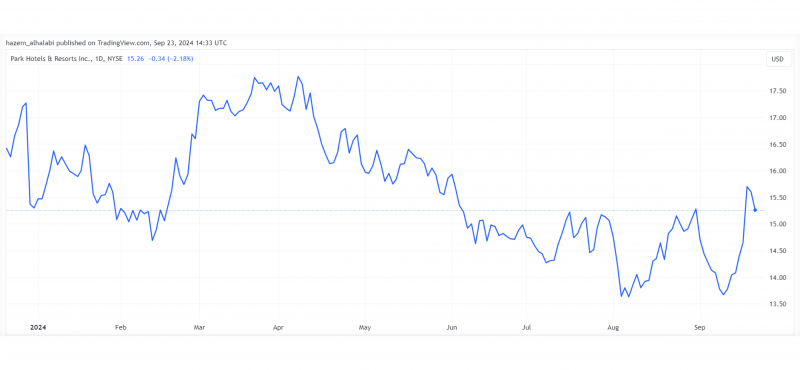

2. Park Hotels & Resorts (PK)

Отрасль: Отели и Гостеприимство.

Годовая дивидендная доходность: 6,55%

Park Hotels & Resorts была основана в 2017 году в США с широким портфелем, который владеет несколькими объектами для отдыха, отелями и мотелями. Компания позже избавилась от своих низкоценных объектов и сосредоточилась на высококлассных и роскошных курортах и брендах, таких как Marriott, Hilton и Hyatt.

Это одна из лучших компаний REIT с привлекательной доходностью в год, сочетающейся с разумной производительностью акций и долгосрочной стабильностью.

Акции компании торгуются на бирже NYSE, которая имела значительную оценку в первом квартале 2024 года, поднявшись с $15 до более чем $17. Рыночная цена слегка упала после экономического кризиса в США, но поздние признаки восстановления начали нарастать в сентябре, когда цена акции выросла с $13 до $15,50 за одну неделю.

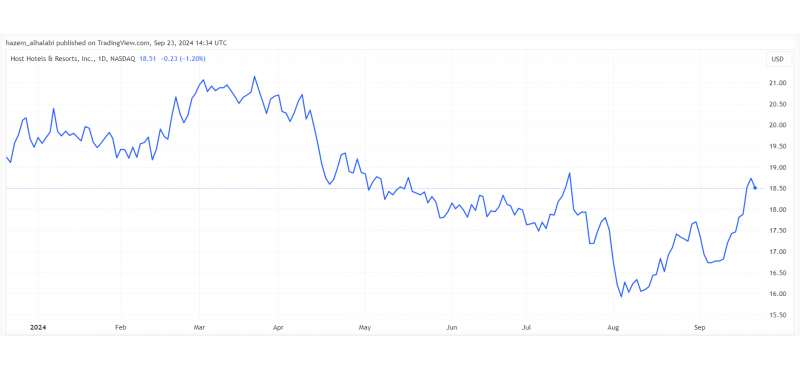

3. Host Hotels & Resorts (HST)

Отрасль: Отели и Гостеприимство.

Годовая дивидендная доходность: 4,29%

Третий инвестор в объекты для отдыха — Host Hotels & Resorts, один из крупнейших американских инвестиционных фондов недвижимости на бирже NASDAQ, специализирующийся на роскошных отелях и курортах. Его портфель включает популярные бренды, такие как Ritz-Carlton, Four Seasons и Hilton, а также более 80 других отелей.

Цена акций предлагает разумную производительность, которая колебалась в обе стороны в этом году. Начиная с $19 до $21 в первом квартале, перед тем как следовать снижению рынка США до $16. Однако акция испытала существенную восходящую тенденцию, начавшуюся в августе, подняв цену до $18,80 к концу сентября, предлагая акционерам справедливый темп роста.

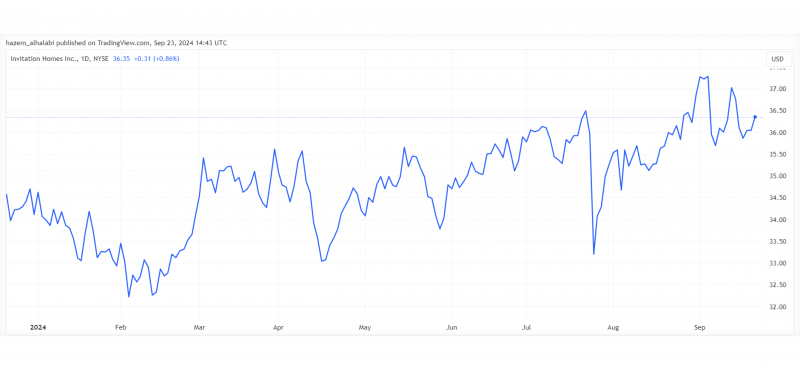

4. Invitation Homes (INVH)

Отрасль: Жилая недвижимость — Арендные Объекты.

Годовая дивидендная доходность: 3,07%

Invitation Homes Incorporation была основана в 2012 году как компания по управлению объектами недвижимости для одной семьи. Ее портфель включает более 85 000 домов, которые INVH финансирует и сдает в аренду в 16 городах США.

С справедливой дивидендной доходностью около 3%, акции INVH подходят для инвесторов, предпочитающих некоторую волатильность в своих инвестициях в инвестиционные фонды недвижимости. Рыночная цена колеблется в обе стороны каждый месяц в диапазоне от $33,50 до $36,50.

Однако недавний прорыв привел к тому, что цена акций достигла $37 впервые с сентября 2022 года, предлагая устойчивый рост доходов с разумными, ежеквартально выплачиваемыми дивидендами.

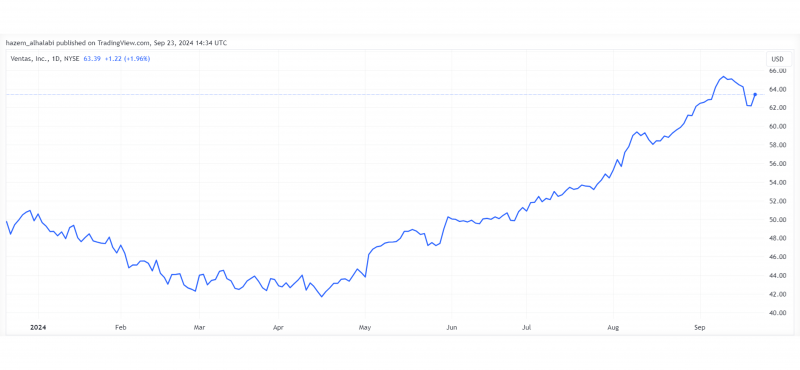

5. Ventas Inc. (VTR)

Отрасль: Здравоохранение.

Годовая дивидендная доходность: 2,80%

Ventas Inc. — инвестиционный фонд недвижимости, специализирующийся на строительстве домов престарелых, медицинских учреждений и жилья для пожилых граждан. Компания владеет более 1350 объектами в США, Великобритании и Канаде.

Инвестиции в инвестиционные фонды недвижимости в области здравоохранении выросли феноменально в последнее время из-за старения населения и роста цен на аренду. Оба фактора увеличивают спрос на дома престарелых и повышают цены.

VTR на NYSE демонстрирует значительную производительность в этом году с огромным ростом каждый месяц. Акция зафиксировала рост на 28% с начала года, начиная год с $50 и достигнув поверхности $65 к концу сентября.

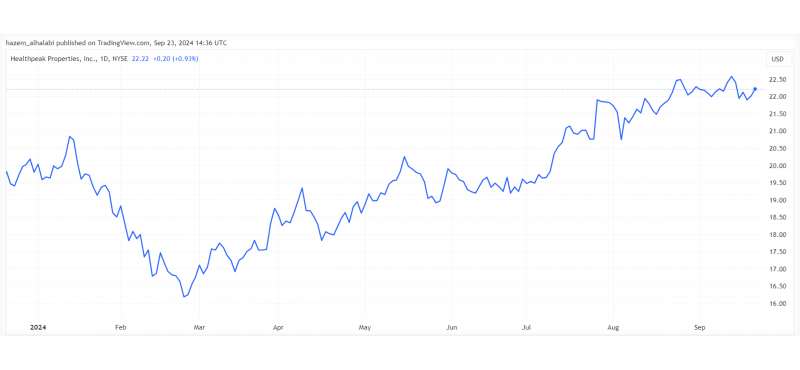

6. Healthpeak Properties (DOC)

Отрасль: Здравоохранение.

Годовая дивидендная доходность: 5,32%

Healthpeak Properties — одна из старейших компаний REIT в США. Она была создана в 1985 году и фокусируется на секторе здравоохранения, включая дома престарелых, объекты наук о жизни и медицинские лаборатории.

Компания управляет и инвестирует в более чем 480 объектов недвижимости в сфере здравоохранения в США с совокупной стоимостью $20 миллиардов. Компания предлагает достаточно высокую ежеквартальную дивидендную ставку в 5,32%.

После небольшого снижения с $20 до $16 в первом квартале акция начала восходящий тренд, фокусируясь на низкой волатильности и долгосрочной прибыльности. Акции DOC торгуются по цене $22,50 к концу сентября, сохраняя свой импульс выше порога $20 с июля.

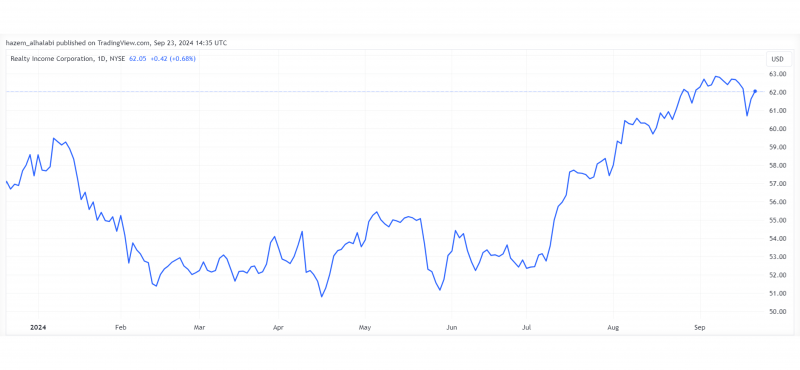

7. Realty Income Corp. (O)

Отрасль: Коммерческая Недвижимость с Одним Арендатором.

Годовая дивидендная доходность: 5,07%

Realty Income Corporation была основана в 1969 году как инвестиционный траст недвижимости с широким портфелем розничных и промышленных объектов в США и Европе.

Компания управляет и финансирует более 15 000 объектов, таких как магазины, продуктовые магазины, товары для дома, аптеки, розничная торговля, рестораны, автомобильные сервисы и многое другое. Акции O на NYSE демонстрируют довольно стабильную производительность в этом году, с прорывом, начавшимся в третьем квартале.

Дивиденд в 5%, выплачиваемый ежемесячно, обеспечивает стабильный доход для инвесторов, поскольку цена акции продолжает расти значительно выше $60 с $52 в июле.

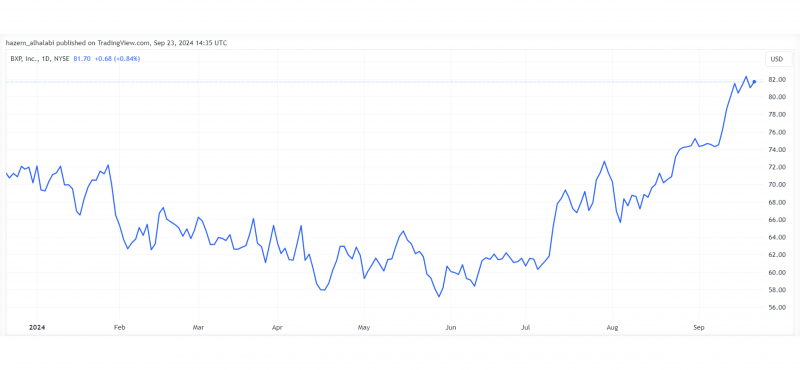

8. BXP Inc. (BXP)

Отрасль: Коммерческая — Рабочие пространства.

Годовая дивидендная доходность: 4,77%

BXP — ведущая компания по разработке и управлению рабочими пространствами, которая строит и предоставляет высокотехнологичные офисы и помещения для ведущих корпораций в США. Основанная в 1970 году, компания предлагает 181 объект в шести крупных деловых центрах: Вашингтон, округ Колумбия, Сиэтл, Лос-Анджелес, Бостон, Нью-Йорк и Сан-Франциско.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Рост цен на аренду и спрос способствовали повышению цены акций до новых уровней впервые за два года. После небольшого снижения с $72 до около $60 в течение первых двух кварталов этого года акция восстановилась в июле до $72 и достигла $82 в сентябре.

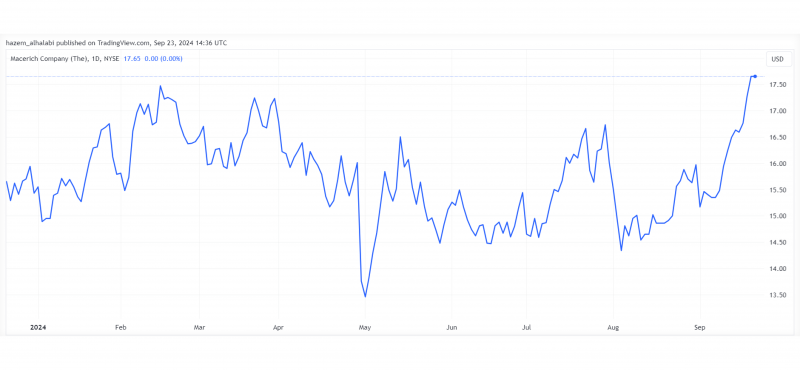

9. Macerich (MAC)

Отрасль: Коммерческая — Торговые Центры.

Годовая дивидендная доходность: 3,87%

Macerich — инвестиционный фонд недвижимости, которая инвестирует в торговые центры и моллы в США. Компания владеет и управляет более 45 объектами на обоих побережьях страны, такими как Broadway Plaza в Калифорнии и Queens Center в Нью-Йорке.

После разочаровывающей производительности акций в 2023 году, торгующихся ниже $13 большую часть времени, NYSE: MAC значительно улучшилась в 2024 году. Акция начала год с $15,50 и поддерживала устойчивый рост с минимальной волатильностью.

Однако значительный всплеск в сентябре поднял рыночную стоимость с $15 до более $17 за три недели, предлагая выгодные доходы с разумной дивидендной доходностью, выплачиваемой ежеквартально.

10. Crown Castle Inc. (CCI)

Отрасль: Коммерческая — телекоммуникационные башни.

Годовая дивидендная доходность: 5,36%

Crown Castle Incorporation была основана в 1994 году в Техасе с узкой специализацией на строительстве и эксплуатации проводных/беспроводных телекоммуникационных башен. Компания владеет более 40 000 сотовых башен, более 110 000 малых сотовых узлов и 90 000 маршрутов оптоволоконных кабелей.

Компания предлагает одну из самых высоких дивидендных ставок инвестиционного фонда недвижимости, выплачиваемых ежеквартально. Акции CCI на NYSE получают большую выгоду от инноваций в области мобильных услуг и сетей в 4G и 5G, увеличивая спрос на телекоммуникационные башни и повышая рыночную цену.

После того как цена акций упала с $116 до $95 в первой половине 2024 года, она значительно восстановилась во второй половине, выросла до $115 в августе и достигла $120 в сентябре впервые в этом году.

Заключение

Инвестиционные фонды недвижимости предлагают облегченный доступ к недвижимости без необходимости платить значительный капитал для владения землей или собственностью. Вы можете покупать акции в инвестиционных трастах недвижимости и увеличивать свой капитал за счет дохода от аренды, дивидендной доходности и роста стоимости.

Инвестиционные трасты недвижимости инвестируют и управляют различными типами недвижимости — от здравоохранения до жилой, коммерческой и промышленной. Это позволяет вам расширить свой портфель и умножить источники дохода.

FAQ

Какой Инвестиционный Фонд Недвижимости Лучший в 2024 году?

Коммерческие инвестиционные фонды недвижимости устойчиво растут в этом году, особенно в секторах здравоохранения и промышленности. Старение населения и растущие производственные потребности в хранении отражают более высокий рост акций в инвестиционные фонды недвижимости.

Стоит ли инвестировать в инвестиционные фонды недвижимости?

Да. Однако они предлагают долгосрочную прибыльность вместо краткосрочной волатильности и прибыли. Инвестиции в недвижимость растут медленно, предлагая поток процентного дохода и многолетнюю долговечность.

Каковы тенденции инвестирования в инвестиционные фонды недвижимости в 2024 году?

После снижения процентной ставки ФРС ожидается, что жилые объекты недвижимости подхватят тренд. Домохозяйства могут получить лучшие кредиты, и инвестиционные фонды недвижимости потенциально увеличат свои инвестиции в ипотечные кредиты и аренду жилья.

Что делает инвестиционные фонды недвижимости лучше акций?

Во время рецессии краткосрочные акции становятся очень волатильными, с преимущественно нисходящим уклоном. С другой стороны, инвестиции в недвижимость фокусируются на прибыльности в течение 10-15-20 лет, делая их менее подверженными краткосрочным колебаниям.