如何避免追加保证金?—— 交易技巧

现今,保证金交易是个人和机构投资者特别关注的话题,提供了将初始投资资本金额成倍增加的机会。然而,尽管保证金交易提供了所有优势,但经常会出现市场参与者在其投资策略中做出错误预测的情况,这会导致出现追加保证金和所有未平仓头寸清算以避免巨额财务损失的现象。

本文将阐明什么是追加保证金 ,以及它是如何出现的。您还将了解应采取哪些措施来避免追加保证金,以及如果确实发生了追加保证金,该怎么办。

关键要点

- 追加保证金是一种通知市场参与者保证金不足且必须补充交易账户资金的形式。

- 追加保证金是由于市场交易条件的特殊性、投资决策的细节和经纪服务条件而产生的。

- 拥有自由现金、投资组合多样化、使用止损单和限价单以及正确理解杠杆原理,都可以避免追加保证金。

什么是交易世界中的追加保证金?

现今,保证金交易为实施最大胆的投资策略提供了令人难以置信的机会,可在任何金融市场和任何类别的金融工具的交易框架内获得尽可能高的利润。保证金交易的概念已经变得普遍,因为市场交易者对使用所谓的杠杆的可能性产生了极大的兴趣,以便从可能达到预期的市场变动中获得倍增的回报。然而,尽管有这个巨大的优势,保证金交易仍是一个有风险的游戏,有时会产生不可预测的后果,从而导致在追加保证金之前清算未平仓头寸。

追加保证金是一种普遍的同时也是令人不快的现象,由于投资者的保证金账户上缺乏可用保证金来保持头寸,会扰乱股权和借入资金之间的平衡,导致经纪商被迫强制关闭部分或全部的可用交易(订单)来恢复这种平衡,以避免由于交易市场的高波动性而造成的巨大损失。这种做法具有保护性,在经纪商中非常普遍,因为杠杆的成比例增加通常会导致巨大损失,防止这种情况有助于避免形成经纪商的保证金债务.。

由于最初的保证金交易没有像现今这样发达的基础设施,当出现需要投资者将额外资金存入交易账户以弥补无利可图的头寸以作为投机操作的一部分时,没有程序或服务可用于接收有关未平仓头寸状态的及时通知。相反,交易所有一个专门的部门会直接打电话给投资者,告知他们保证金余额处于赤字状态,需要补充账户以避免强制清算。因此,这被称为追加保证金。

说到保证金,还值得注意的是,追加保证金的现象纯粹是个人的,因为根据金融市场的类型和交易工具的类型,经纪商给投资者提供借入资金用于交易的条款可能会有很大差异。因此,在外汇和加密货币市场上,杠杆的大小可以达到极高的值,并且设定了保证金评估措施和平仓条件。就股票市场而言,低波动性和低杠杆性为保证金操作的条件设定了更宽松的保证金要求。

根据市场情况,当维持保证金的水平相对于账户中可用保证金的水平低于 30% 时,会出现追加保证金通知。

是什么触发了追加保证金通知?

如上所述,保证金交易的一个特征是使用杠杆,因此可以随着该参数的增加成比例地增加潜在的利润(或损失),因此,根据交易资产的市场价值动态,导致账户价值增加或减少, 即发生波动。在投资活动过程中始终要考虑这一方面,因为它对投资活动的影响也受到 引起追加保证金通知的许多伴随因素的制约。在这些因素中,我们可以挑出以下几点:

市场状况

在任何金融市场上交易都是不可预测的“过山车”,由于错误的行为,它既会带来难以置信的巨额利润,也会带来巨大的损失。因此,市场条件总是能决定投资者或交易者的交易风格,交易的盈利能力也取决于它。

很明显,市场行为是决定交易金融资产时追加保证金概率的决定性因素,尤其是那些波动性水平,为实施用于获得短期利润的交易策略(如剥头皮)的可能性设定了限制的金融资产。在这种情况下,有必要特别小心地避免未平仓头寸清算的发生,这是交易量高的资产的特征。

决策

这个因素是次要的,往往源于资产交易中的冲动和考虑不周的行为,在新投资者和交易者中尤其常见。缺乏经验和对快速获利的渴望,加上无法做出平衡的投资决策会造成一系列错误,导致未平仓头寸清算。在这种情况下,会出现一种现象,即交易过程中的错误行为导致交易者和投资者在没有学到赚钱基础知识的情况下离开该业务。

值得补充的是,现今有专门的服务为管理投资活动提供专业服务,例如,让专家可以购买证券或分析交易者保证金账户的情况,以这样的方式规范投资策略,从而避免在保证金交易中做出错误决定,并因此追加保证金并清算交易。

经纪条款

任何经纪商可随时以任何理由更改使用保证金工具的要求和条件,这会直接影响使用杠杆的能力,也影响评估投资者交易机会的标准,包括他可以使用的保证金贷款水平。如果投资者有未平仓头寸,而经纪商在没有通知的情况下更改了保证金服务条款,这可能会改变可用保证金水平与维持未平仓头寸所需的保证金之间的比例,从而可能导致追加保证金和清算。

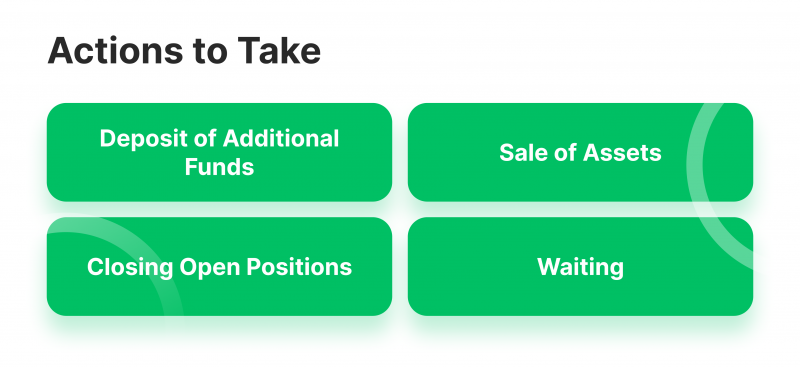

追加保证金时要采取的行动

市场情绪的不可预测性使交易者处于必须考虑许多基本因素才能从金融工具价格的最小波动中安全地获利。熟练利用波动性的能力是许多在资本市场丰富经验的专业投资者所固有的,但即使是他们也无法对自己的下一步行动充满信心,也无法确切地知道下一刻会发生什么。

如果在交易过程中仍然做出不可估量的决定,导致追加保证金,那么在这种情况下有几种策略可以遵循。

存入额外资金

在追加保证金的情况下,第一个也是最简单的解决方案是用任何可用金额补充投资者的保证金账户,以增加借入资金金额(保证金债务)和可用现金金额(可用保证金)之间的比例,这将避免进一步强制清算市场上的未平仓交易。这种方法本质上是通用的,但应该注意的是,只有当投资者有额外的资金可以满足保证金交易中抵押品金额的要求时,才有可能应用。

出售资产

在金融市场交易的实践中,如果出现与追加保证金有关的情况,建议出售交易账户上的部分可用资产,这允许您释放额外的资金,可用于增加所需可用保证金的水平, 因此,调节维持的保证金,其计算值在用于交易特定金融资产时可能会有很大差异,并且主要取决于其波动程度,该指标越强,所需的维持保证金水平就越高,这不包括现有未平仓头寸的清算。

应该指出的是,在大多数情况下,投资者和交易者都忽视了这种防止清算的方法,因为有时存在一种矛盾的情况,即资产可以以有利的价格购买,但不利的市场情绪使其价格崩溃到投资者由于此类交易的巨大损失而无法出售的水平。在这种情况下,自愿出售此类资产会导致投资者的资本减少,然而,这比由于错误选择了交易策略而强制清算未平仓头寸而导致初始投资资金的全部损失要好得多。

平仓未平仓的头寸

这种策略意味着自愿关闭先前开启的挂单(限价)订单,其性质在保证金交易的框架内意味着在投资者的交易账户上保留一部分可用保证金,以便在达到感兴趣的价格时开立交易。在这种情况下,在任何市场上,无论是现货交易、保证金交易还是衍生品交易,都会考虑到任何可以平仓的限价交易。这种方法比上述方法安全得多,因为它不涉及以对投资者不利的价格出售现有资产。

等待

如果不出售交易账户上的现有资产,则不可能存入额外资金,并且不会有未平仓的限价单; 那么,依靠运气并期待交易资产的价格运动方向将变为必要的价格是有意义的,这样可以降低追加保证金的风险,从而减少被迫清算现有未结交易的风险。这种方法可以避免在许多市场情形下匆忙做出错误的交易结论。

防止和避免追加保证金的主要方法和策略

既然您知道追加保证金通知是什么以及它是如何产生的,并且知道在发生追加保证金的情况下该怎么办,迫使您自己做出艰难的决定,那么现在是时候了解应该采取什么行动来避免这种现象,安全地交易资产而不必担心被清算。

有额外的现金

这个建议可能看起来微不足道,但它是打击追加保证金的最有效武器,因为账户上的可用现金将有助于在需要时及时使用它。

应该记住,计算所用保证金比率的过程可能在很大程度上取决于整个市场的波动性,而不仅仅是单个交易工具,这意味着需要始终拥有足以满足所有保证金需求的金额,因为不可能知道需要多少资金来作为维持保证金。

分散您的投资组合以对抗波动性

避免追加保证金的第二个同样有效的方法是经过时间考验的风险对冲方法 ——它通常是投资组合的多样化,涉及使用投资不同类别和类型的交易资产的策略。通常,不仅要关注高流动性资产在保证金交易的框架内可以带来可观的收入,还要关注低流动性、稳定的工具,其盈利能力会低得多,但可以显著地防止不可预见的损失,尤其是在无法存入现金或出售现有资产的情况下。

保持对交易账户的积极监控

对交易活动的简单监控,特别是未平仓交易,也有助于在一定程度上降低追加保证金的可能性。由于保证金交易通常比现货交易具有更高的风险水平,因此有义务保持更详细的记录并分析投资组合的状态,其中还包括使用经纪商平台的内置分析工具,这些工具有助于获得有关未平仓交易的所有必要信息,同时了解保证金模式的必要参数。

正确使用杠杆

理解保证金交易运作的重要性怎么强调都不为过,正确使用杠杆的能力尽管相对复杂,但在确保舒适的交易条件方面起着至关重要的作用,关键在于投资者愿意接受的风险和利润水平之间的良好平衡。

杠杆的大小可通过调节用于形成每个未平仓交易的支持保证金的账户净值水平来直接影响风险程度。因此,仅使用杠杆金额始终是值得的,与投资资金的数量有关,如果这种或那种资产的交易出现不利的发展,杠杆将可避免高额损失。

使用止损单和限价单

电子交易中止损单和限价单等基本工具的出现,从根本上改变了对保证金交易框架内风险管理原则的看法。这些订单被广泛用作调节风险水平、防止追加保证金和头寸清算的有力工具。

在第一种情况下,以略低于购买价格的预定价格执行订单可以让您出售证券并停止由于价格急剧波动而增加的损失。第二种类型的订单则有助于在预期资产价格的近似变动范围内以预定价格出售证券。

结论

电子交易中的保证金与单独资产的高波动性一样频繁,但在您的资料库中有关于预防它的宝贵建议,您可以在任何类型的市场中使用杠杆进行投资活动,而不必担心未平仓头寸被清算,因此这将有助于形成有效规划的投资策略的原则。

推荐文章

31.01.23

最新消息