Open Banking vs Embedded Finance: Diskussion der Unterschiede

Jedes Unternehmen, das mit Finanzen zu tun hat, hat im Laufe der Jahre dank Innovationen und Fortschritten einen langen Weg zurückgelegt und sich weiterentwickelt. Dieser Wandel wird von Fintech-Unternehmen vorangetrieben, die neue Kanäle für Unternehmen schaffen, um Finanzdienstleistungen zu erhalten und anzubieten.

Durch geschützte APIs ermöglicht Open Banking Drittanbietern den Zugriff auf Verbraucherdaten, wodurch Unternehmen spezialisiertere Finanzprodukte erstellen können. Durch die nahtlose Integration von Finanzdienstleistungen in nicht-finanzielle Plattformen bietet Embedded Finance den Nutzern ein nahtloses Bankerlebnis innerhalb von Anwendungen oder Diensten, die sie bereits nutzen.

In diesem Artikel besprechen wir die Hauptunterschiede zwischen Open Banking und Embedded Finance und betonen, wie Unternehmen das für sie passende Modell wählen können.

Wichtige Erkenntnisse

- Open Banking ermöglicht den Austausch von Kundeninformationen, was zu individuelleren Finanzdienstleistungen und -produkten führt.

- Embedded Finance ermöglicht reibungslose In-App-Transaktionen und -Dienste durch die Integration von Finanzdienstleistungen in nicht-finanzielle Plattformen.

- Während Embedded Finance neue Einnahmequellen schafft und das Kundenerlebnis verbessert, fördert Open Banking die Entwicklung neuer Finanzdienstleistungen durch den Datenaustausch.

Bedeutung von Open Banking

Durch sichere APIs ermöglicht Open Banking Finanzinstituten, Verbraucherdaten mit externen Unternehmen zu teilen. Durch diesen Datenaustausch können Finanzdienstleister individuellere Finanzprodukte und -dienstleistungen anbieten. Eine der Vorschriften, die Open Banking vorantreiben, ist die PSD2 (Payment Services Directive 2), die traditionelle Banken verpflichtet, regulierten Drittanbietern den Zugang zu Finanzdaten zu gewähren.

Erhöhter Zugang zu individuelleren Diensten wie Kontenaggregation, Open-Banking-Zahlungen und Budgetierungs-Apps ist eine Möglichkeit, wie Kunden von Open Banking profitieren. Darüber hinaus fördert das System den Wettbewerb und die Transparenz, was Finanzlösungen unterstützt, die besser auf die Bedürfnisse jedes Einzelnen abgestimmt sind.

Open-Banking-Apps ermöglichen es den Nutzern, maßgeschneiderte Dienste basierend auf ihrem bisherigen Finanzverhalten und ihren Ausgabemustern zu nutzen und mehrere Bankkonten an einem Ort zu verwalten.

Mit anderen Worten: Open Banking ermöglicht es vielen Anwendungen, auf Ihre Bankkontodaten zuzugreifen. Stellen Sie sich vor, Sie nutzen eine Taxi- oder Fahrdienst-App. Ohne dass Sie Ihre Kartendaten explizit eingeben müssen, könnte die App Open Banking verwenden, um automatisch den Kontostand Ihres Bankkontos zu überprüfen und sicherzustellen, dass Sie genug Geld für die Fahrt haben. Dies ist nur ein Beispiel dafür, wie Open Banking den Komfort und die Anpassung von Finanzdienstleistungen verbessern kann.

Indem Drittunternehmen Zugang zu Ihren Finanzinformationen gewährt wird, können Sie auf eine Vielzahl innovativer Dienste zugreifen, die auf Ihre speziellen Bedürfnisse zugeschnitten sind. Ein Reiseversicherer könnte beispielsweise eine maßgeschneiderte Versicherung basierend auf Ihren bisherigen Reiseerfahrungen anbieten, während ein Budgetierungstool Ihre Ausgabemuster analysieren könnte, um Ihnen beim Sparen zu helfen.

Der Beginn von Open Banking geht auf das Jahr 1980 zurück, als die Deutsche Bundespost externe Computer für einen Bildschirmtest einsetzte. 2.000 Privatkunden erhielten Zugang zu einer frühen Version des Online-Bankings unter dem Slogan “Meine Bank im Wohnzimmer”.

Open Banking vs Embedded Finance

Nachdem beide Konzepte geklärt sind, wollen wir tiefer in die Unterschiede zwischen Embedded Finance und Open Banking eintauchen.

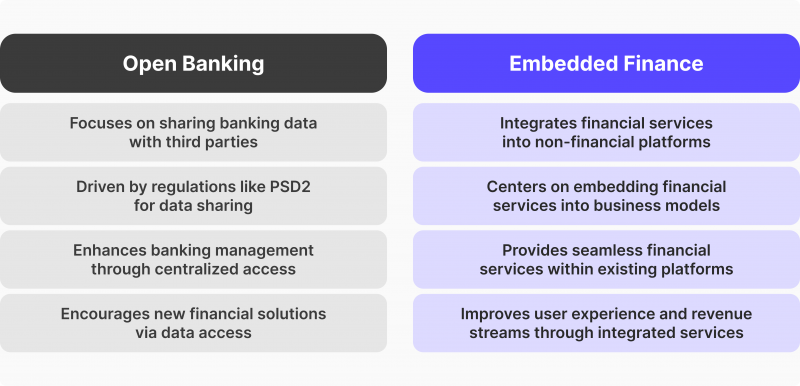

Anwendungsbereich

Im Mittelpunkt von Open Banking stehen die Bankdaten traditioneller Finanzinstitute. Durch genehmigte APIs wird das Teilen dieser Kundendaten mit anderen Unternehmen vereinfacht. Der Finanzdienstleistungssektor bleibt nach wie vor der Schwerpunkt, wobei Banken und andere Finanzorganisationen Zugang zu ihren Daten gewähren, um neue Bankprodukte zu schaffen oder bestehende Bankdienstleistungen zu verbessern.

Embedded Finance hingegen funktioniert außerhalb der Finanzbranche. Es ermöglicht Unternehmen, Bankdienstleistungen wie Kontoerstellung, Zahlungen und Kredite in ihre Kernaktivitäten zu integrieren, indem Finanzprodukte und -dienstleistungen auf den Plattformen nicht-finanzieller Organisationen integriert werden.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Ein eingebettetes Bankfeature wie In-App-Zahlungen kann beispielsweise in eine E-Commerce-Plattform integriert werden, wodurch Verbraucher nicht mehr mit traditionellen Banken interagieren müssen. Diese Bandbreite ermöglicht es nicht-finanziellen Unternehmen, nahtlose Finanzdienstleistungen zu integrieren, die in den täglichen Betrieb eingebunden sind.

Regulierung vs. Geschäftsmodell

PSD2 und andere regulatorische Rahmenwerke sind bedeutende Treiber von Open Banking. Diese Gesetze stellen sicher, dass Finanzinstitute den Richtlinien zum Datenaustausch folgen und externen Unternehmen den Zugang zur Bankinfrastruktur und zu den Daten gewähren. Neben der Bereitstellung individuellerer Finanzlösungen für Kunden ist das Ziel, den Wettbewerb zwischen Banken und anderen Akteuren zu fördern.

Embedded Finance hingegen konzentriert sich darauf, Finanzdienstleistungen in nicht-finanzielle Geschäftsmodelle zu integrieren, anstatt den Vorschriften zu entsprechen. Diese Idee geht über Regulierung hinaus und konzentriert sich darauf, den Zugang zu Finanzdienstleistungen zu erleichtern, um neue Einnahmequellen zu generieren. Unternehmen bieten Finanzprodukte durch eingebettete Banklösungen als Kernkompetenz an.

Durch die direkte Integration von Finanzdienstleistungen in das Kundenerlebnis können Unternehmen neue Finanzlösungen einführen, ohne auf traditionelle Banken angewiesen zu sein.

Endnutzererfahrung

Die Verbesserung traditioneller Bankverfahren steht im Mittelpunkt der Kundenerfahrung bei Open Banking. Diese Modelle bieten erweiterte digitale Dienste, mit denen Verbraucher all ihre Bankkonten an einem Ort verwalten können.

Bessere Geldverwaltung, erhöhter Zugang zu individuellen Finanzdaten und wettbewerbsfähigere Angebote von Finanzdienstleistern sind das Ergebnis. Dennoch bleibt der Finanzprozess mit etablierten traditionellen Finanzinstituten verbunden.

Embedded Finance hingegen versucht, die finanzielle Erfahrung vollständig zu verändern, indem Finanzdienstleistungen in die Plattformen der Kunden integriert werden. Diese Plattformen können von Smartphone-Apps bis hin zu physischen Geschäften reichen.

Embedded Finance bietet eine nahtlose, integrierte Benutzererfahrung, indem diese Dienstleistungen in nicht-finanzielle Produkte integriert werden und somit die Notwendigkeit für die Interaktion der Kunden mit verschiedenen Finanzdienstleistern entfällt.

Zum Beispiel können Verbraucher bei einem Online-Händler, der während des Bezahlvorgangs Finanzierungsmöglichkeiten anbietet, Kredite direkt über die Plattform beantragen, ohne diese verlassen zu müssen. Die nahtlose Integration von Finanzdienstleistungen in den Einkaufsprozess verbessert das gesamte Kundenerlebnis.

Innovationstreiber

Obwohl auf unterschiedliche Weise, sind sowohl Open Banking als auch Embedded Finance Katalysatoren für Innovation. Open Banking fördert Innovationen, indem Drittentwicklern und Fintechs Zugang zu wichtigen Finanzdaten von Banken gewährt wird, wodurch sie maßgeschneiderte Finanzdienstleistungen und -lösungen entwerfen können.

Durch den Datenaustausch zwischen Plattformen entstehen neue Apps und Dienste, die Einzelpersonen und Unternehmen dabei helfen, ihre finanzielle Situation zu verwalten. Mit diesem Datenzugang können Fintechs den Wettbewerb im Finanzdienstleistungsbereich intensivieren.

Innerhalb eines Embedded-Finance-Ökosystems können nicht-finanzielle Unternehmen das Erlebnis ihrer Kunden verbessern, indem sie Banktools wie Kredite, Versicherungen und Zahlungsabwicklungen anbieten.

Indem sie auf direkte Bankpartnerschaften verzichten, verbessern diese eingebetteten Banklösungen das Kundenerlebnis und eröffnen neue Einnahmequellen für Unternehmen.

Finanzdienstleistungen werden zunehmend in alltägliche Aktivitäten integriert, wie etwa der Kauf einer Reiseversicherung, die Bezahlung von Transport oder die Nutzung einer App zur Beantragung eines Kredits. Nicht-finanzielle Produkte können dank dieses Integrationsniveaus bessere Benutzererlebnisse bieten, was den aktuellen Trends in der digitalen Transformation von Embedded Finance entspricht.

Branchenauswahl

Embedded Finance und Open Banking begünstigen unterschiedliche Branchen, abhängig von ihrer Struktur und ihrer Kundschaft. Sehen wir uns an, welche Branche zu welchem Modell passt.

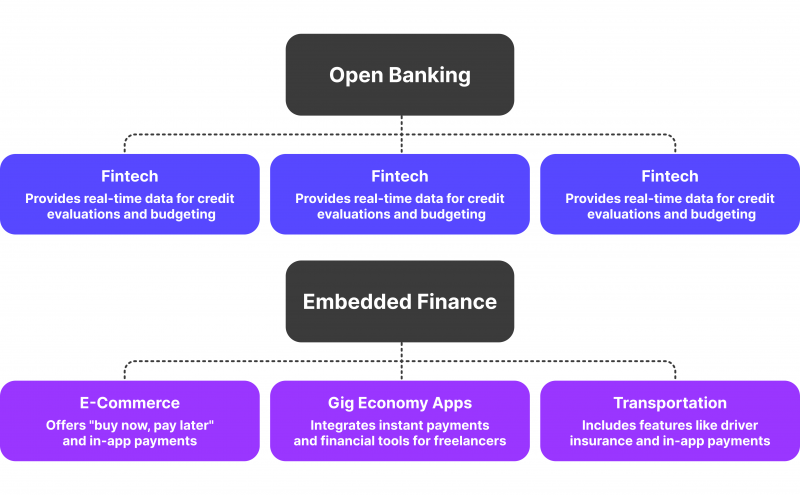

Open Banking

Fintech – Durch APIs können Fintech-Unternehmen mit Open Banking Bankdaten von Finanzinstituten abrufen. Dies ermöglicht ihnen, Dienstleistungen wie Kreditbewertungen, Kontenaggregation und Kreditvergleiche anzubieten. Fintech-Apps können den Nutzern Echtzeit-Daten über ihre finanzielle Situation bereitstellen, indem sie sich mit Banken verknüpfen. Dies ermöglicht es den Nutzern, verschiedene Konten besser zu verwalten, Ausgabemuster zu verfolgen und Budgets zu erstellen.

Versicherungen – Durch die Analyse der finanziellen Historie ermöglicht Open Banking Versicherungsunternehmen, das Risiko der Kunden genauer zu bewerten. Dadurch werden personalisierte Versicherungsangebote und -tarife ermöglicht, was die Geschäftsprozesse sowohl für den Kunden als auch für den Versicherer beschleunigt.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Tools für das persönliche Finanzmanagement (PFM) – Durch die direkte Verbindung zu den Bankkonten der Nutzer vereinfacht Open Banking die Nutzung von Apps wie Kontenaggregatoren und Budgetierungsanwendungen. Nutzer können jetzt schnell Finanzdaten sammeln und analysieren, was ihr Verständnis ihrer finanziellen Situation verbessert. Nutzer können ihre finanziellen Ziele verfolgen, fundierte Entscheidungen treffen und alle ihre Konten an einem Ort verwalten.

Embedded Finance

E-Commerce-Plattformen – Online-Händler können dank Embedded Finance direkt auf ihren Plattformen Finanzierungsoptionen wie “Buy Now, Pay Later” und In-App-Zahlungslösungen anbieten. Dadurch sind die Nutzer nicht mehr auf externe Finanzinstitute angewiesen, um ihre Zahlungen abzuwickeln. Finanzdienstleistungen wie Finanzierung und Ratenzahlungsoptionen können von E-Commerce-Unternehmen integriert werden, um den Kunden mehr Flexibilität zu bieten und den Umsatz zu steigern.

Apps für die Gig Economy – Organisationen, die auf Freiberufler oder Lieferdienste angewiesen sind, können Bankdienstleistungen direkt in ihre Anwendungen integrieren. Sofortige Zahlungen, Tools zur Finanzplanung und sogar Versicherungsoptionen können integriert werden, damit die Mitarbeiter ihr Einkommen verwalten können, ohne Drittbanken zu nutzen oder zwischen Apps wechseln zu müssen.

Transport – Eingebettete Finanzfunktionen wie Fahrer-Versicherung und In-App-Zahlungen können in Fahrdienst- oder Lieferdienste integriert werden. Dies vereinfacht das gesamte Serviceerlebnis, indem die finanzielle Kommunikation zwischen Kunden und Fahrern erleichtert wird. Beispielsweise müssen Fahrer nicht auf herkömmliche Finanzinstitute angewiesen sein, um ihre Zahlungen zu erhalten, da sie nach Abschluss einer Fahrt sofort bezahlt werden können.

Zusammengefasst ist Open Banking eher für Branchen geeignet, die auf den Austausch von Finanzdaten und den regulierten Zugang angewiesen sind. Embedded Finance hingegen eignet sich besser für Unternehmen, die Finanzfunktionen in ihre bestehenden Abläufe integrieren möchten.

Abschließende Gedanken

Wie wir gesehen haben, unterscheiden sich die Anwendungen und Ziele von Embedded Finance und Open Banking. Die Anforderungen der Branche und das jeweilige Geschäftsmodell bestimmen, ob Open Banking oder Embedded Finance die bessere Wahl ist. Beide bieten besondere Vorteile, die auf verschiedene Kundenkreise und Branchen zugeschnitten sind, und gewährleisten einen einfacheren Zugang zu nahtlosen Finanzdienstleistungen.