Operaciones en Dark Pools explicado – ¿Cómo funcionan estos ambiguos mercados?

Los mercados financieros forman un complejo sistema de varios mercados subyacentes, empresas y creadores de mercado que se interconectan y dependen unos de otros. Un nuevo operador que intenta comprender los elementos del trading tiende a centrarse en los instrumentos de negociación, los niveles de liquidez y los precios de mercado.

Sin embargo, hay otros elementos que desempeñan un papel importante en la estabilidad del sistema. Imaginemos que un inversor multimillonario quisiera vender 100.000 acciones de la empresa ABC. Esta noticia pondría patas arriba el mercado abierto.

Aquí es donde entran en juego los dark pools. Conozcamos un poco mejor la operativa que se lleva a cabo en los dark pools y veamos si estos fondos de liquidez privados ofrecen alguna ventaja.

Datos clave

- Los dark pools son mercados de intercambio privados en los que grandes instituciones financieras e inversores multimillonarios ejecutan órdenes de trading masivas.

- Los dark pools fueron introducidos por la SEC en 1979 y están fuertemente regulados.

- La negociación en dark pools puede realizarse a través de intermediarios bursátiles, brókers privados o modelos electrónicos de creación de mercado.

- Las empresas recurren a los dark pools para evitar afectar a los mercados públicos con órdenes de negociación masivas y ocultar sus estrategias a la competencia.

Conociendo los Dark Pools

Los dark pools son plazas privadas en las que se negocian acciones y otros valores entre instituciones financieras seleccionadas, bolsas e inversores de peso. Estos pools no son accesibles a los mercados secundarios ni a los operadores públicos, lo que genera algunas críticas sobre la transparencia de los dark pools.

Las grandes empresas y los inversores realizan operaciones en bloque en los mercados de valores de los dark pools sin afectar al mercado público ni a la cotización de los valores. En cambio, si las corporaciones negociaran en bloque en mercados abiertos, podrían afectar gravemente a la cotización de las acciones de una empresa, provocando una subida o bajada significativa del precio.

Los dark pools de liquidez deben su nombre a la falta de transparencia, lo que suscita preocupación por el conflicto de intereses y la intencionalidad de los principales agentes del mercado, que pueden manipularlo drásticamente a su favor.

Sin embargo, los dark pools son totalmente legales y están regulados por la Comisión de Bolsa y Valores de Estados Unidos (SEC), que administra el mercado y vela por que los participantes actúen de buena fe.

Historia de los Dark Pools

Según el CFA Institute (Chartered Financial Analyst), entidad mundial responsable de la ética, el código de conducta y la educación en materia de inversiones, los dark pools se crearon en la década de 1980, junto con la aparición de la tecnología de trading de alta frecuencia (HFT).

Los programas impulsados por HFT utilizan modelos basados en algoritmos para ejecutar operaciones múltiples casi instantáneamente. El uso de HFT en la operativa diaria se convirtió en una práctica habitual para los operadores, gracias a la cual los inversores institucionales y las empresas podían negociar grandes volúmenes de valores en cuestión de milisegundos. Los operadores corrían para obtener una ventaja fraccionaria colocando órdenes de mercado antes que otros participantes y aprovechando estas oportunidades para maximizar sus ganancias.

Los operadores que operanban posteriormente, tras una ejecución masiva mediante HFT, tenían más probabilidades de sufrir retrasos e incrementos de precios. Los operadores cerraban sus posiciones después de que se produjese una ejecución posterior y obtenían ganancias sustanciales.

Estas actividades provocaron importantes cambios en el mercado abierto, influyendo gravemente en la cotización de los valores subyacentes. Además, el creciente uso de la tecnología HFT dificultó la ejecución puntual de las órdenes debido a los cambiantes niveles de liquidez que estas actividades provocaban.

Por ello, para evitar oscilaciones excesivas del mercado y posibles manipulaciones, los bancos de inversión y las grandes empresas financieras crearon plazas privadas. Estos mercados cerrados tienen menos transparencia para mitigar su impacto en los precios del mercado abierto, de ahí el nombre de dark pools.

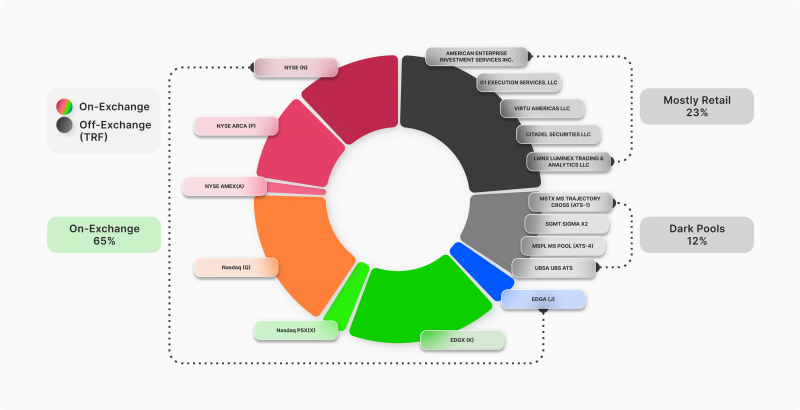

En febrero de 2020, la SEC informó de más de 50 dark pools en Estados Unidos.

¿Cómo funcionan los Dark Pools?

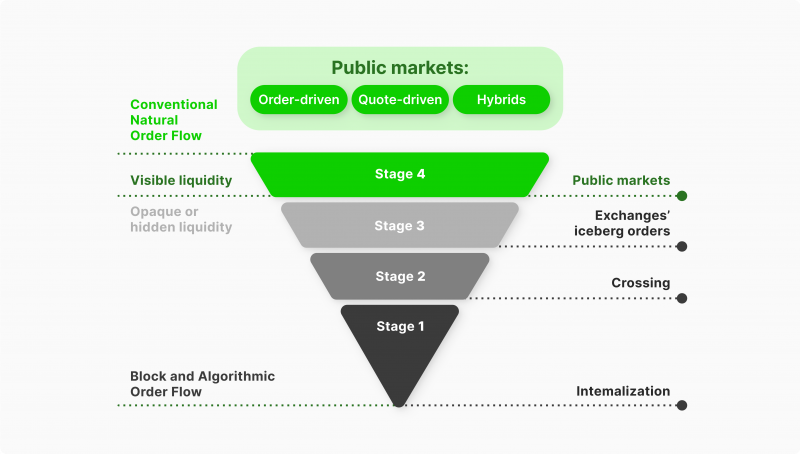

Sólo un grupo selecto de hedge funds e instituciones financieras puede acceder a los datos de los dark pools, que utilizan un sistema de trading alternativo para ocultar sus actividades de negociación a sus competidores y mitigar su impacto en los precios del mercado abierto.

Las operaciones en bloque tienen lugar en dark pools, donde un gran número de valores se negocian y acuerdan en privado entre dos partes, lejos de la mirada pública. Las grandes instituciones financieras y la SEC regulan las operaciones en dark pools.

Las bolsas de valores de los “dark pools” consideran que una operación en bloque tiene un valor mínimo de 200.000 dólares o más de 10.000 acciones, sin embargo, la mayoría de las operaciones en bloque de los “dark pools”, en realidad, representan mucho más que estas cifras.

La negociación fuera de bolsa (dark pool) se ha expandido a lo largo de los años, representando alrededor del 40% de la negociación bursátil en EE.UU., frente al 16% en 2010.

Los grandes inversores y las entidades financieras prefieren cada vez más los dark pools a los mercados públicos para asegurarse grandes cantidades de valores sin provocar grandes cambios en el mercado. Además, estos pools conllevan menores comisiones por transacción al no implicar múltiples plataformas de intercambio e intermediarios.

Operaciones en Dark Pools

La negociación de valores en dark pools no está disponible para los inversores minoristas, y sólo las instituciones financieras importantes y los fondos de cobertura dispuestos a negociar cantidades excepcionalmente grandes de acciones y valores tienen acceso a ellos.

Los principales agentes del mercado prefieren los mercados privados porque conllevan comisiones más bajas al intervenir menos intermediarios, ya que las operaciones sólo se realizan a través de un corredor. Además, las empresas tienen más probabilidades de encontrar un comprador/vendedor que negocie con ellas en los pools privados que en los mercados secundarios.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Estas empresas suelen negociar cientos de miles de títulos con valores superiores a los millones de dólares, y basta sólo un rumor sobre estas transacciones para que el precio del título en cuestión disminuya o aumente drásticamente.

La naturaleza opaca de estos pools ayuda a los operadores a conseguir un mejor trato a un precio adecuado que si la transacción se produjera en un mercado abierto.

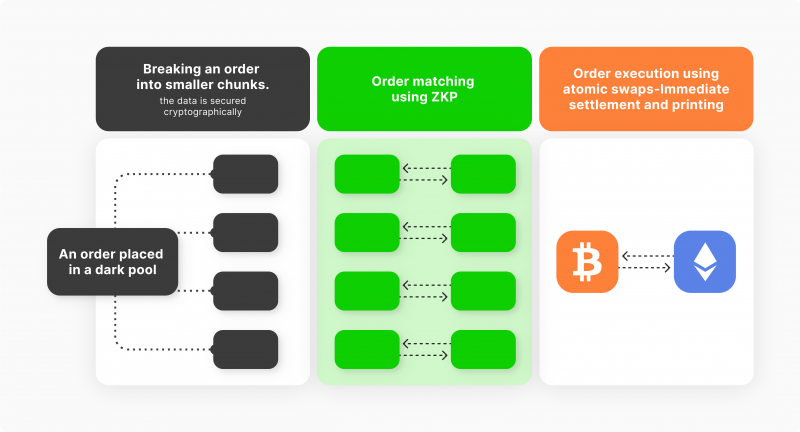

El comprador y el vendedor del dark pool acuerdan el precio y el volumen de la operación a través de un intermediario. También puede producirse una mejora del precio cuando ambas partes se ponen de acuerdo en un punto intermedio entre los precios de oferta y de demanda.

El secreto de estos detalles es crucial para garantizar que los mercados públicos no reciban esta noticia. Además, la información debe mantenerse en secreto frente a otros operadores de dark pools que pueden tomar la delantera y ejecutar órdenes utilizando tecnología HFT para sacar provecho de la operación en bloque prevista.

Tipos de Dark Pools

Los dark pools y otros tipos de bolsas privadas funcionan a través de intermediarios privados, que están sujetos a la normativa de la SEC. Por lo tanto, la Comisión de Bolsa y Valores de EE.UU. controla estos intercambios a pesar de la falta de transparencia y las oportunidades injustas que puede crear para las grandes instituciones.

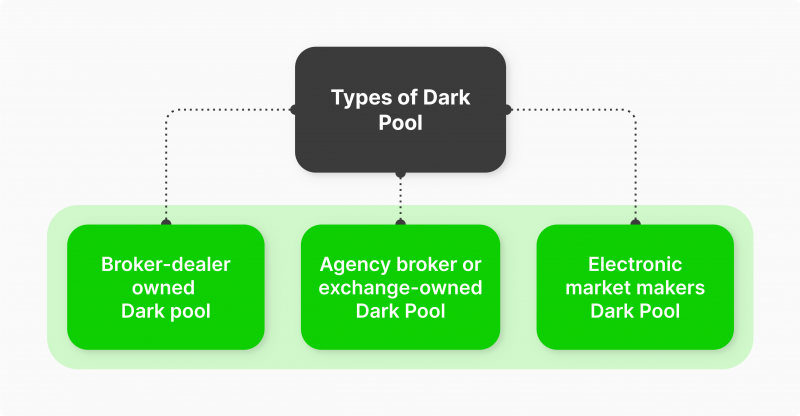

Existen tres tipos de dark pools, según la tecnología o el tipo de intermediario utilizado en la ejecución de las operaciones en bloque.

Dark Pools que pertenecen a diversos brókers

El primer tipo de dark pool es el que ofrecen los brókers, que se dedican a los mercados financieros para incrementar su propio patrimonio, además de ejecutar operaciones en nombre de sus clientes para ganar algunas comisiones.

Los brókers proporcionan precios basados en el volumen de negociación y la determinación de precios. El proceso de determinación de precios implica fijar un precio aceptable para los valores en función de los niveles de oferta y demanda, la tolerancia al riesgo y el bienestar económico general.

Credit Suisse CrossFinder es un conocido dark pool que utiliza algoritmos en sus sistemas de trading electrónico. Sin embargo, recientemente ha sido adquirido y cerrado por UBS. Otros ejemplos son SigmaX, de Goldman Sachs, y MS Pool, de Morgan Stanley.

Dark Pools que pertenecen a centros bursátiles

Los dark pools de centros bursátiles son otro sistema común de negociación privada que actúa como agente en lugar de como principal. Estos dark pools propiedad de una bolsa no requieren la determinación de precios, ya que utilizan el modelo de mejor oferta y demanda nacional (NBBO) para alcanzar un punto medio de precios.

El método NBBO es un método de fijación de precios que consolida el precio de oferta más alto y el precio de demanda más bajo de varias bolsas y sistemas de negociación. Este modelo garantiza el diferencial más ajustado posible al negociar el valor acordado.

Algunos de estos pools son propiedad de famosos centros bursátiles como Euronext, de la Bolsa de Nueva York, y BATS, propiedad de Chicago Board of Trade.

Dark Pools de creadores de mercado electrónicos

Las corporaciones financieras privadas crean de forma independiente estos dark pools y utilizan el modelo de creador de mercado para operar en su propio beneficio. Los creadores de mercado intervienen en los mercados financieros, comprando y vendiendo diversos activos de forma sistemática para aumentar la liquidez y atraer a más operadores.

Por ello, los operadores de dark pools disfrutan de una gran liquidez en estos tipos de dark pools cuando negocian decenas o cientos de miles de activos y dólares.

La determinación de precios en este enfoque no incluye el modelo de cotización NBBO, por lo que se realiza una determinación de precios en los dark pools electrónicos independientes.

Usos de los Dark Pools

Los dark pools existen como una salida para las grandes empresas que desean colocar órdenes de trading masivas que no pueden cumplirse en los mercados secundarios debido a restricciones de liquidez y disponibilidad.

Supongamos que una empresa quiere vender 1.000.000 de acciones en bolsa. El proceso sería el siguiente: la empresa inicia la orden con un corredor de bolsa durante varios días para hacer estimaciones de precios y valoraciones comerciales y encontrar los mejores precios de oferta y demanda.

Luego, la empresa vendedora tendría que vender estas acciones en varios lotes de 100.000 acciones cada uno, o incluso menos, dependiendo de las condiciones del mercado.

Otros participantes del mercado se darán cuenta de este movimiento masivo y empezarán a especular con el precio de las acciones, vendiendo más acciones en corto, lo que puede crear un efecto dominó que hunda el precio de las acciones.

Los dark pools ayudan a los grandes inversores y empresas a colocar sus órdenes de negociación mucho más rápido utilizando HFT y software algorítmico. Estos sistemas de trading automatizados dividen el volumen de las operaciones en bloque en partes más pequeñas y las colocan en múltiples bolsas privadas al mejor precio posible.

Además, es posible encontrar otras empresas financieras en varios dark pools que acepten estas órdenes de mercado y las ejecuten con el vendedor en cuestión de segundos. Este proceso se realiza de forma rápida y secreta para evitar la fuga de información o el front running.

Regulaciones sobre las operaciones en Dark Pools

A pesar de la ambigüedad de los dark pools y de la aparente ventaja que suponen para las grandes instituciones frente a los participantes del mercado público, están fuertemente regulados por la SEC, que aprobó la ley para la creación de dark pools en abril de 1979. La norma implica que los valores cotizados pueden negociarse fuera de bolsa utilizando plataformas extrabursátiles.

Al inicio, las operaciones en los “dark pools” se limitaban a unas pocas empresas y contribuían poco al volumen total de operaciones. Durante unos 20 años, el “trading de los de arriba” representó menos del 5% de las operaciones totales.

La creación del sistema de negociación de alta frecuencia impulsó la velocidad de negociación, con lo que las empresas se apresuraron a ejecutar órdenes de mercado y a adelantarse unas a otras para aprovechar las oportunidades que se presentaban en la bolsa. Sin embargo, esto creó condiciones injustas para las empresas que se adelantaban a otras, haciéndolas perder en sus operaciones.

En 2007, la SEC aprobó la norma del Sistema de Mercado Nacional, que permitía a las empresas eludir el mercado público y negociar directamente en bolsas privadas para obtener una ventaja de precios. Esta norma, además del auge de la tecnología HFT, aumentó el número de operadores en bolsas privadas y propició la creación de más bolsas privadas.

En 2022, la SEC propuso una norma que obligaría a los operadores de dark pools a ejecutar las órdenes de mercado en los mercados secundarios públicos en lugar de hacerlo de forma privada, a menos que se ofreciera una ventaja de precio evidente en los dark pools.

Sin embargo, este posible cambio en los dark pools ha puesto en alerta a las empresas, que temen que cambie la dinámica y el escenario de los dark pools, exponiendo al público sus grandes movimientos.

Críticas a los Dark Pools

Aunque la SEC vigila las operaciones en dark pools y bolsas privadas, la falta de transparencia y ambigüedad de estos mercados suscita inquietudes y críticas por parte del operador minorista promedio.

Los operadores de las bolsas públicas señalan que la negociación fuera de bolsa crea una ventaja de precios injusta para los operadores institucionales, que también pueden poseer una parte significativa del mercado público. Esto les da una ventaja adicional para multiplicar sus ganancias frente a otros operadores.

Otras críticas a estos pools indican que la falta de información y de divulgación de precios puede dar lugar a información engañosa y a conflictos de intereses. La SEC redobló sus medidas sobre los dark pools, exigiendo una norma de “trade-at” para que los operadores actúen de buena fe.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Sin embargo, los operadores de bolsas privadas afirman que la liquidez de los dark pools es mayor que la de los mercados públicos, especialmente para los operadores de alta frecuencia.

Ventajas de los Dark Pools

Los pools y fondos de inversión privados ofrecen varias ventajas a las grandes empresas, ya que se benefician de un trading con un mínimo de transparencia y de otras ventajas.

Impacto mínimo en el mercado secundario

Las grandes operaciones suelen afectar a los mercados públicos e impulsan la especulación sobre los precios. Sin embargo, la negociación masiva de valores en mercados privados no afecta a los mercados secundarios.

Bajos costes de transacción

Las operaciones en dark pools utilizan sistemas de trading alternativos que consolidan los precios de varias bolsas y ofrecen márgenes estrechos, lo que reduce la comisión del intermediario. Además, en estos pools intervienen menos intermediarios, lo que se traduce en menores comisiones por transacción.

Mejores precios de ejecución

En los dark pools participan importantes agentes del mercado que tienen más probabilidades de igualar una orden en bloque solicitada por un inversor institucional. Además, la gran liquidez de este mercado y el modelo de cotización de punto medio ofrecen a los operadores las mejores condiciones de trading.

Anonimato

Las grandes empresas pueden negociar valores con volúmenes masivos sin exponer su información a la competencia, lo que protege sus planes o estrategias y evita el front-running.

Desventajas de los Dark Pools

Las bolsas y los mercados de valores privados suscitan la preocupación y las críticas de múltiples operadores y traders debido a las siguientes desventajas que generan.

Competencia desleal de precios

Las operaciones fuera de bolsa pueden ejecutarse a un precio que dista mucho del valor de mercado público, lo que crea ventajas injustas para las grandes empresas frente a los operadores minoristas. Además, la mayoría de los dark pools utilizan un flujo de órdenes para estimar los precios de los valores financieros, que pueden ser muy inferiores a los de una bolsa pública.

Manipulación

El conflicto de intereses y el front running son las principales presiones del mercado privado que preocupan a las grandes empresas y otros inversores en dark pools.

Actividades predatorias

El creciente uso de sistemas de HFT permite a las empresas colocar diferentes órdenes de mercado pequeñas para identificar grandes volúmenes de operaciones, aprovechar estas oportunidades y adelantarse a ellas.

Conclusión

Los dark pools son bolsas y mercados privados en los que grandes empresas e instituciones financieras negocian diversas clases de activos e instrumentos. Estos fondos se crearon en la década de 1980 para permitir a las empresas negociar con menos transparencia y ejecutar órdenes masivas, como la venta de 500.000 acciones o la negociación de órdenes valoradas en millones de dólares.

Estos pools pueden estar en manos de bolsas populares como la NYSE, brókers o creadores de mercado electrónicos independientes. Los principales agentes del mercado utilizan la negociación en dark pools para ejecutar órdenes sin revelar sus movimientos a sus competidores, con el fin de minimizar el efecto dominó en los mercados públicos.

Preguntas frecuentes

¿Qué es un dark pool en el trading?

Un dark pool es una bolsa privada en la que grandes empresas e inversores institucionales negocian enormes cantidades de valores sin revelarlos a los mercados públicos.

¿Operar en dark pools es ilegal?

La Comisión de Bolsa y Valores de EE.UU. regula la negociación en dark pools y están sujetos a control y normativa desde 1979.

¿Quién maneja los dark pools?

Las empresas privadas de corretaje facilitan la negociación en dark pools casando las órdenes de compra y venta, consolidando las ofertas y fijando los precios para ofrecer las mejores condiciones de negociación.

¿Cómo invertir en dark pools?

Los dark pools sólo están disponibles para grandes empresas como Morgan Stanley y Barclays Bank, que negocian activos importantes por valor de millones de dólares.

Artículos recomendados

Noticias recientes