Cómo crear un forex brokerage en 2023: una guía paso a paso

Forex es un mercado financiero internacional fundado en 1970, en el que se intercambian divisas. Se considera el mercado más líquido del mundo, con un volumen de negocios diario valorado en más de 5 trillones de dólares. Este mercado es único en su género y presenta una serie de características en cuanto al proceso de negociación. El mercado de divisas es vital para el buen funcionamiento de la economía mundial y para garantizar el intercambio de capitales entre distintos países. En el comercio de divisas participan bancos centrales de distintos países, empresas que realizan negocios internacionales, bancos comerciales y diversos operadores (especuladores).

Ser propietario de un broker de forex tiene numerosas ventajas, incluidas las ganancias que pueden obtener sus propietarios. Al establecer una compañía de Forex brokerage, es posible aprovechar este mercado ofreciendo a los clientes una plataforma de negociación y herramientas de alta calidad para el comercio en línea. Sin embargo, a pesar de todos los beneficios que ofrece el mundo de Forex, comenzar y mantenerlo es complejo y requiere un plan, tiempo y persistencia bien estructurados.

En este artículo, consideraremos los principales modelos en los que trabajan los Forex brokerages y las características que tiene este tipo de actividad. También aprenderá cómo los Forex brokerages utilizan diferentes tecnologías en sus operaciones. Al final, encontrará una guía paso a paso que le ayudará a iniciar su propio negocio de Forex.

Modelos de funcionamiento de los brokers de Forex

Hoy en día existen tres modelos según los cuales trabajan todos los Forex brokerages. Cada uno de ellos tiene sus propias ventajas y desventajas, pero el principio de su trabajo es similar. La elección del modelo de funcionamiento del sistema de Forex brokerage afecta directamente el nivel de ganancias y el esquema general de funcionamiento del negocio. Consideremos cada uno de ellos en detalle.

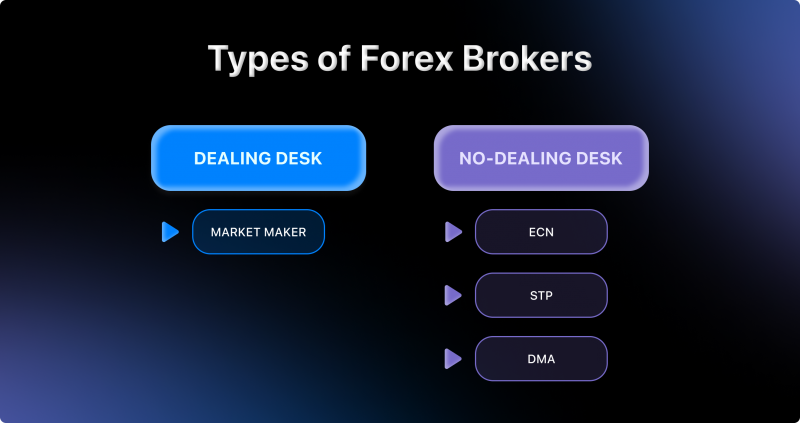

Modelo de Broker A-Book – Mecanismo NDD (sin mesa de contratación)

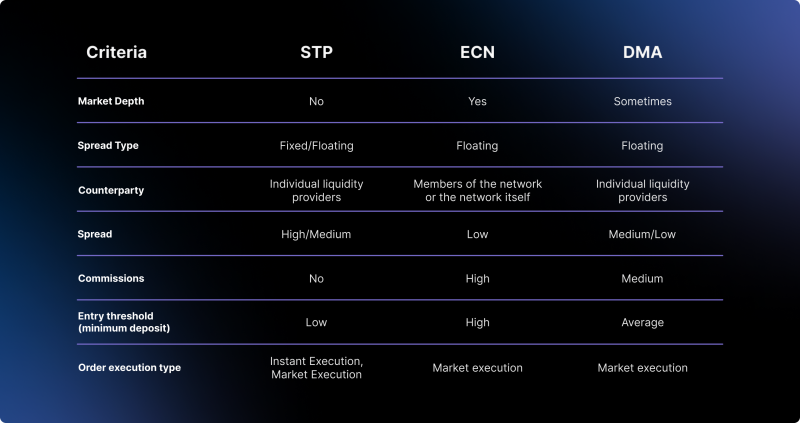

Los brokers A-Book son brokers que no operan directamente con los clientes de una empresa y no ganan dinero con sus pérdidas o beneficios. Obtienen sus principales ingresos de los márgenes y las comisiones. Además, estos brokers se dividen en tres subtipos: STP (Straight Through Processing), ECN (Electronic Communications Network) y DMA (Direct Market Access).

La principal característica de un corretaje STP es la conexión directa entre el cliente y el proveedor de liquidez. Por regla general, el proveedor agrega muchas fuentes de liquidez, lo que se traduce en una mayor liquidez y mejores precios. El broker STP ofrece la posibilidad de elegir entre spreads flotantes o fijos. Mientras que los principales proveedores de liquidez son los grandes bancos, que ofrecen un diferencial fijo, el agregador puede elegir los mejores precios entre todas las ofertas de venta y compra. Esto puede llevar a veces a un spread cero o incluso negativo.

El sistema ECN permite realizar operaciones directas entre clientes. De hecho, el broker, en este caso, proporciona una plataforma en la que los bancos, los creadores de mercado y los operadores privados pueden realizar transacciones entre sí directamente, lo que a veces permite realizar operaciones a mejor precio que cuando se utilizan contrapartes externas. Además, permite librarse de los retrasos en la negociación, lo que, con suficiente liquidez, proporciona una ejecución prácticamente perfecta.

La principal ventaja de la tecnología DMA es el acceso directo al mercado: todas las órdenes se envían directamente a los proveedores de liquidez sin la intervención de un broker. Cada orden entra en el libro de órdenes del proveedor de liquidez sin intermediarios y “crea mercado”. Las órdenes DMA suelen tener una alta velocidad de ejecución. Con este modelo, los operadores reciben la ejecución más transparente al mejor precio de mercado según el principio de Mejor Oferta – Mejor Demanda.

Modelo de broker B-Book – Mecanismo DD (Dealing Desk)

Los brokers que trabajan con el modelo B-Book son creadores de mercado que suelen participar directamente en la ejecución de las operaciones. Su principal tarea consiste en mantener órdenes bilaterales de compra y venta, correspondientes a los requisitos de tamaño del spread (la discrepancia entre el precio de la orden de compra y de venta) emitidos por el banco.

Los brokers que trabajan con este modelo son tanto compradores como vendedores. Los principales ingresos, en este caso, proceden de los spreads fijos y de las operaciones comerciales de los clientes. Las solicitudes de los clientes de estos brokers no se transfieren a las contrapartes externas porque, en tal caso, el propio broker es la contraparte y supervisa y controla minuciosamente todas las operaciones de negociación de sus clientes. Por lo tanto, las actividades de los creadores de mercado implican el uso de diversos esquemas de limitación de la rentabilidad, incluido el retraso de las órdenes de negociación, la cancelación de operaciones, etc.

Modelo híbrido

Los brokers que operan con un modelo híbrido pueden decidir dónde enviar las operaciones rentables: a los proveedores de liquidez o para su ejecución interna. El flujo de operaciones rentables que suele enviarse a los proveedores de liquidez suele denominarse “tóxico”. Cuando un proveedor de liquidez observa un flujo tóxico, puede reducir la calidad de ejecución para ese broker. Esto puede afectar a los operadores en forma de frecuentes deslizamientos.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Peculiaridades del funcionamiento de los brokers de Forex

Forex es un mercado enorme que abarca todo el mundo. No hay parte del planeta que no esté incluida en la red internacional de Forex, que es lo que lo hace tan popular. Siempre hay un lugar para cada nuevo participante en el mercado Forex. El fácil acceso las 24 horas del día lo hace aún más atractivo para los inversores. No importa a qué hora del día quieras operar, siempre habrá alguien que también esté operando en otra parte del mundo. Aunque el comercio de divisas se realiza en todo el mundo, los principales centros de negociación son Singapur, Hong Kong, Bahréin, Londres, Nueva York, San Francisco y Sídney. La geografía del mercado de divisas ayudará a los traders principiantes a darse cuenta de la escala y el alcance del Forex. Es sencillamente incomparable en tamaño y volumen, lo que lo convierte en una poderosa herramienta para los inversores de todo el mundo.

El mercado financiero Forex no es análogo a un casino. A diferencia del casino, aquí la base de los ingresos no es la suerte, sino la capacidad del participante para analizar la situación y hacer previsiones correctas sobre las circunstancias cambiantes. En el proceso de negociación, cambia el nivel de demanda de una mercancía concreta, lo que afecta a su valor. La tarea del operador consiste en vender los activos disponibles en las condiciones más favorables, lo que le reportará beneficios.

La base de todas las transacciones financieras en el mercado de divisas es la variación de los precios de los activos monetarios, que pueden fluctuar en cuestión de minutos. Estas fluctuaciones se registran en gráficos especiales, que los operadores utilizan como guía. Comienzan a operar basándose en dichos gráficos y en su comprensión de los fundamentos del mercado.

Las ventajas fundamentales de la “crisis” del mercado Forex residen en las mismas características de este mercado. Forex opera con grandes cantidades de dinero, que no están atadas en modo alguno a ningún soporte material ni a fronteras. No están ligadas a las condiciones de producción, almacenamiento o transporte de ningún producto ni a la demanda del mismo. Así pues, el mercado de divisas, a diferencia del mercado de valores, no se ve afectado por problemas de revalorización de activos (acciones o activos), reducción de la producción o barreras aduaneras. Sencillamente, no existe ningún problema de liquidez para Forex. El dinero, por definición, tiene el mayor grado de liquidez. Y en este mercado, el dinero se convierte en su principal mercancía. Además, Forex tiene algunas otras ventajas sobre otras opciones de inversión durante las crisis financieras. Durante las fluctuaciones dinámicas de las divisas, aumenta la oportunidad de obtener un beneficio significativo.

Infraestructura técnica de un broker de Forex

Antes de crear un Forex brokerage, es necesario recordar que la bolsa en la que se reúnen compradores y vendedores es un complejo sistema de elementos interconectados que funcionan fuera de línea y proporcionan acceso a todas las herramientas necesarias para un proceso de negociación cómodo y, lo que es más importante, sin interrupciones. A continuación se muestra una lista de elementos que son parte integral de la estructura del comercio en Forex, sin los cuales su existencia es imposible.

Motor de emparejamiento

Un motor de emparejamiento de órdenes (o simplemente un sistema de emparejamiento) es un sistema electrónico que empareja órdenes de compra y venta para una bolsa de valores, un mercado de materias primas u otra bolsa financiera. El sistema de emparejamiento de órdenes es el núcleo de todo el comercio electrónico y se utiliza para ejecutar las órdenes de los usuarios de la bolsa.

El motor de emparejamiento actúa como un libro de órdenes para cada par de operaciones. Aquí es donde compradores y vendedores se reúnen para completar una operación. El motor de emparejamiento garantiza que las transacciones se produzcan de forma rápida y eficaz, con el mejor precio posible para ambas partes.

Liquidez

En el mercado Forex, los volúmenes de negociación diarios son de billones de dólares, lo que significa que existe la máxima liquidez. El proceso de negociación en el mercado Forex consiste en una gran cantidad de transacciones con diferentes monedas fiduciarias. Cada transacción específica requiere una contraparte lista para comprar o vender la moneda deseada. Es por eso que muchos participantes del mercado de divisas son grandes organizaciones financieras llamadas proveedores de liquidez. Proporcionan liquidez a distintos participantes en el mercado de divisas.

Los proveedores de liquidez pueden ser bancos de divisas, bancos habituales y grandes empresas de corretaje. Se trata de intermediarios a través de los cuales operan muchos brokers y operadores privados. Acumulan tales fondos en distintas divisas que pueden satisfacer la solicitud de la cantidad requerida en cualquier momento. El spread y la volatilidad son significativos para los operadores habituales, en función del nivel de liquidez que puedan ofrecer los proveedores.

Sala de Traders/CRM

Casi todos los brokers de hoy tienen su propio servicio web, donde ofrecen varias herramientas comerciales convenientemente combinadas en un solo lugar: el software de administración central. A pesar de que la mayoría de las empresas brindan a los traders una sala de administración donde pueden acceder a una amplia gama de herramientas de mercado, las empresas han comenzado a ofrecer a los operadores información más precisa y detallada sobre el comercio.

El software de administración central es un servicio necesario para la operación de un negocio de Forex brokerage. Debido a que hay un espacio central para el cliente en el sitio web de la compañía de Forex brokerage. Además, se utiliza para crear funcionalidades de la oficinas internas, además de trabajar con los sistemas de pago, procesamiento de documentos y solicitudes de identificación del cliente. El sistema central de administración, en la mayoría de los casos, también incluye software CRM para una fácil interacción con los traders.

Plataforma de trading

En pocas palabras, una plataforma es el portal de un trader al mercado Forex. Independientemente de su estilo o instrumento de negociación preferido, la tecnología de la plataforma de negociación que utilice puede afectar prácticamente a todos los aspectos de su experiencia de negociación. Desde el acceso a la investigación fundamental sobre el mercado de divisas hasta el análisis de las noticias en cada momento o la realización de análisis técnicos de los pares de divisas en los gráficos, las plataformas de negociación de divisas tienen el objetivo común de facilitar a los operadores la negociación y abrir oportunidades mientras gestionan sus inversiones.

Centros de Datos y Hosting

El programa especial instalado en el servidor abre y cierra órdenes, vigila independientemente el mercado, analiza los cambios de precios y determina los puntos óptimos para una entrada rentable en el acuerdo. Hace que el comercio en Forex sea más eficaz e independiente de la presencia del broker en la red.

La selección y el uso de servidores VPS/VDS para la instalación del terminal del trader y su uso en el comercio Forex se debe a la necesidad de una conexión constante con los servidores del broker. En el caso del uso de sistemas de trading automatizados, el trabajo de los asesores es vital para la alta velocidad y la continuidad de la obtención de las últimas cotizaciones del mercado. El algoritmo del robot debe tener tiempo para procesar los datos entrantes, tomar una decisión comercial sobre su base y enviar con éxito la orden al servidor del broker.

Lanzamiento de un broker de Forex – Guía paso a paso

Ahora que sabes todo acerca de los tipos de brokers de Forex, las características del comercio de Forex, y qué tipo de equipo técnico tiene un broker de Forex, es el momento de aprender cómo iniciar tu propia empresa de corretaje de Forex. Hay dos maneras: con soluciones de marca blanca/llave en mano o desde cero. A continuación veremos las secuencia de pasos para iniciar un negocio de Forex brokerage desde cero.

1. Determinar el mercado objetivo

Lanzar un broker de forex y desarrollar con éxito una empresa de este tipo requiere un análisis minucioso de sus competidores y la identificación de su público objetivo. Entre los parámetros que deben determinarse figuran la edad, el sexo, las aficiones, el nivel de ingresos, el país de residencia, etc. En función de ello, influirán en gran medida el domicilio legal de su empresa, su enfoque de la promoción de la plataforma, el número de idiomas admitidos, etc.

2. Registro y licencia

Antes de iniciar un negocio de Forex, debe registrar una empresa y obtener las licencias correspondientes. La licencia es uno de los criterios que definen a los traders a la hora de elegir un broker de Forex. Las licencias son emitidas por varios reguladores gubernamentales en diferentes jurisdicciones. Sin embargo, la elección de una en particular depende de la escala del negocio del broker, el presupuesto y otras variables, que discutiremos en esta publicación. Si hablamos del aspecto legal de la cuestión, la licencia del broker indica qué regulador controla la actividad del broker y también, de hecho, determina la reputación de la empresa.

3. Presupuesto

Debe definir claramente los costos en los que está dispuesto a incurrir en los próximos meses y años para lanzar con éxito un negocio de Forex brokerage robusto y prometedor, además de incurrir en gastos para escalar en el futuro si el lanzamiento es exitoso. Esto se puede lograr determinando la cantidad de fondos operativos y comerciales, así como su reabastecimiento.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

4. Asociarse con un proveedor de liquidez fiable

Los brokers de Forex, especialmente con procesamiento directo de transacciones (STP), suelen cooperar con muchos grandes proveedores de liquidez para mantener sus propios precios y liquidez en el nivel adecuado. La mayoría de las veces, los proveedores de liquidez son grandes instituciones financieras o bancos que negocian divisas de forma considerable. En otras palabras, disponen de cantidades tan masivas que lo más probable es que un operador, a la hora de vender divisas, las elija, respectivamente, para comprárselas. A veces, un broker puede vender la divisa sin transferir ninguna operación a los proveedores de liquidez. En este caso, cuando usted compra, no lo hace al proveedor de liquidez al que su broker envió la operación, sino al propio broker. Estos brokers se denominan “creadores de mercado”, que representan a las contrapartes.

5. Encuentre un procesador de pagos poderoso

Los brokers de Forex tienen tareas complicadas y necesitan urgentemente procesos técnicos perfectamente planchados. Esto también se aplica al servicio de depósitos de los clientes. Debe encontrar proveedores de servicios de pago (PSP) que puedan satisfacer sus necesidades en función de la región geográfica y ofrecer los métodos que necesiten sus clientes. La mayoría de los PSP no cobran comisiones de apertura de cuenta, pero las comisiones de procesamiento varían. También es muy recomendable que disponga de más de un proveedor para redirigir a los clientes a otra cuenta si alguno no está disponible. Dado que se trata de una parte esencial de su negocio, debe estar siempre a la búsqueda de proveedores de pago.

6. Desarrolle un sitio web

Un sitio web bonito, fácil de navegar y conciso es la tarjeta de visita de cualquier empresa. Es el lugar donde los usuarios (en nuestro caso, los comerciantes) se familiarizan con la empresa, sus productos y servicios. El sitio web debe funcionar sin problemas y contar con todos los elementos necesarios para guiar a los usuarios por todos los servicios o productos que ofrece el broker. Si se tienen conocimientos de programación e informática, crear un buen sitio web no debería ser difícil. De lo contrario, merece la pena recurrir a especialistas con experiencia.

7. Elija una plataforma de trading

Una plataforma de negociación es el único acceso del inversor al mercado. Por eso, los operadores de Forex deben asegurarse de que la plataforma de negociación y cualquier software de negociación que ofrezca un broker sean sencillos y directos, incluyan varias herramientas de análisis técnico y fundamental, y les permitan abrir y cerrar operaciones con facilidad. Hoy en día, una de las plataformas de negociación más populares es MetaTrader 4 y 5, pero son bastante caras. En este caso, puede considerar opciones como cTrader, que no son inferiores en funcionalidad y se caracterizan por una interfaz agradable y facilidad de uso.

8. Pruebas

Probar la usabilidad de su plataforma de comercio es esencial para la creación de un negocio, ya que proporciona información sobre si su plataforma está siendo utilizada por sus clientes como usted pretendía. Además, proporciona información sobre cualquier problema que surja con la plataforma. Las pruebas deben realizarse lo antes posible para poder introducir cambios en el diseño antes de lanzar el producto.

Su plataforma debe funcionar a un alto nivel en la versión beta una vez que haya completado el desarrollo del software y seguido los pasos anteriores. Los desarrolladores deben analizar y realizar cambios en el sitio basándose en las experiencias de los primeros usuarios, de modo que se pueda lograr un lanzamiento completo del proyecto. Además, se puede utilizar como una oportunidad informativa para dar a conocer la plataforma de divisas al mercado previsto.

Conclusión

El mercado de divisas es el más líquido y rentable en la actualidad. Los negocios relacionados con los intercambios de divisas pueden llegar a ser muy lucrativos y exitosos si se tienen los conocimientos necesarios y un plan elaborado de forma competente. En cuanto a los modelos de trabajo de los brokers, es esencial entender que el factor principal a la hora de elegir con qué modelo trabajar es la rentabilidad del sistema de negociación, no los matices de la ejecución de órdenes. Dicho esto, el modelo de creador de mercado tiene ventajas porque puede dar una mejor ejecución. Por otro lado, el modelo ECN/STP proporciona los mejores precios. Al mismo tiempo, este modelo es más transparente, y el uso de un margen de beneficio puede mejorar significativamente la ejecución. En cualquier caso, elija el modelo que elija, el negocio Forex puede abrirle oportunidades ilimitadas de ganar dinero, que siempre está en tendencia, incluso a pesar de los tiempos económicos difíciles.