Trading con margen explicado – ¿Cómo funciona?

Gracias al amplio desarrollo del trading electrónico, se ha hecho posible disfrutar de las muchas ventajas que tienen los diferentes estilos de trading, con sus características y rasgos únicos. Uno de estos estilos que ha recibido una popularidad increíble gracias a la posibilidad de operar con fondos prestados por el bróker o exchanges es el trading con margen.

En este artículo se explica qué es el trading con margen y cómo está funciona. Además, aprenderá sobre las principales fortalezas y debilidades de este estilo de trading. Al final, explicaremos en detalle varios conceptos vitales íntimamente relacionados con el trading con margen: el margin call y la liquidación de posiciones, así como el uso de margen cruzado y aislado.

Datos Clave

- El apalancamiento es un instrumento de multiplicación de capital que utiliza fondos prestados del exchange.

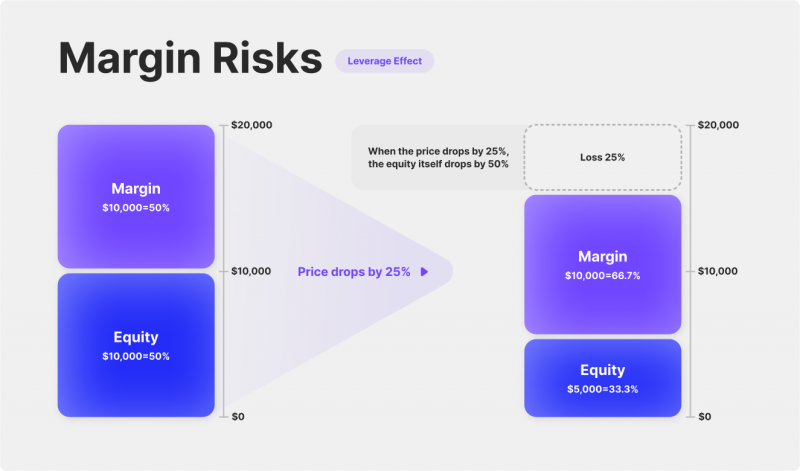

- Aunque las operaciones con margen ofrecen un alto apalancamiento para multiplicar el margen inicial, también aumentan proporcionalmente los riesgos asociados con la pérdida de inversión.

- Existen dos modos de operar con margen: el margen cruzado, en el que el riesgo se reparte entre todos los activos de una cartera, y el margen aislado, en el que se concentra en un único activo.

¿Qué es el Trading con margen y cómo funciona?

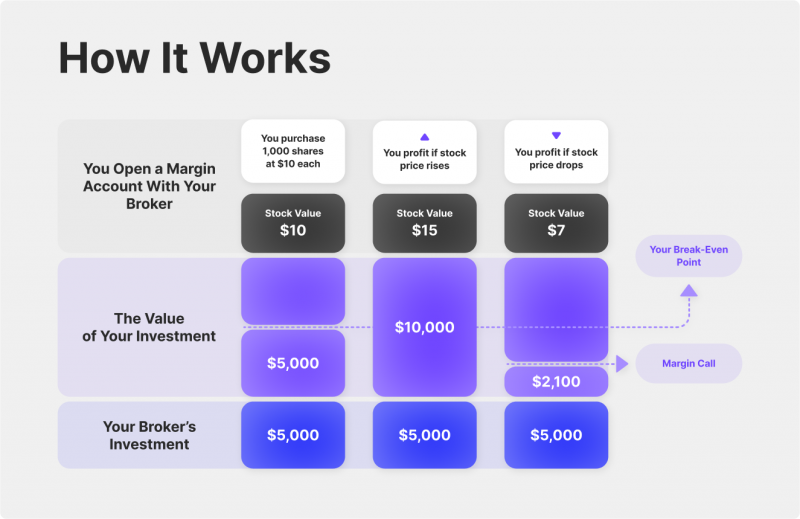

El trading con margen es un tipo de especulación en el mercado bursátil o de criptomonedas, que implica que el operador utilice fondos prestados (préstamo de margen) proporcionados por el exchange o sus usuarios (en casos raros) en su actividad. Al igual que en cualquier otra situación de crédito, el usuario debe proporcionar una garantía – en este caso, depositar un importe que garantice el reembolso de las obligaciones de deuda de acuerdo con las normas establecidas por el exchange. Los fondos propios (margen inicial) asignados para abrir una operación de este tipo son el margen (de ahí el nombre de este tipo de especulación). Gracias a esta posibilidad, bajo ciertos requisitos de margen, el usuario puede obtener un beneficio muchas veces mayor que el que obtendría al operar únicamente con sus propios fondos.

Las posiciones que puede abrir el usuario en los exchanges que ofrecen este servicio se dividen en dos tipos: larga – cuando el usuario espera el crecimiento del precio del activo, y corta – cuando se hace una apuesta por la caída del precio. Al abrir una posición larga (compra), el bróker otorga al trader un cierto crédito (de acuerdo con el tamaño del apalancamiento). En este caso, una parte de los fondos es invertida por el propio operador (el bróker complementa el volumen necesario para abrir la posición). Lo mismo se aplica a operaciones cortas (ventas).

Si el precio del activo se mueve en la dirección prevista por el operador, los ingresos que puede obtener de la transacción aumentan en proporción al apalancamiento seleccionado. Cuando tal posición se cierra, el préstamo se devuelve al acreedor (el exchange) junto con las comisiones, y el saldo de la ganancia recibida se acredita a la cuenta del usuario. Además de las comisiones por operación de apertura/cierre, algunos exchanges pueden tener las llamadas tasas de financiación, que se pagan entre sí los titulares de operaciones largas y cortas, dependiendo del número de posiciones abiertas de cada tipo.

Según las estadísticas, más del 80% de los principiantes que operan con margen pierden el capital invertido debido a la incapacidad de elegir el nivel correcto de apalancamiento.

Principales ventajas y desventajas del Trading con margen

El trading con margen, uno de los estilos de negociación más populares en la actualidad, ha pasado por muchas etapas de desarrollo antes de convertirse en un instrumento de negociación avanzado y matemáticamente complicado, en términos técnicos, que da la oportunidad de aumentar los beneficios mediante el uso de fondos prestados de un acreedor (un bróker o una bolsa de valores). Este instrumento tiene ventajas y desventajas, siendo la opción de muchos principiantes y operadores profesionales en diferentes mercados financieros.

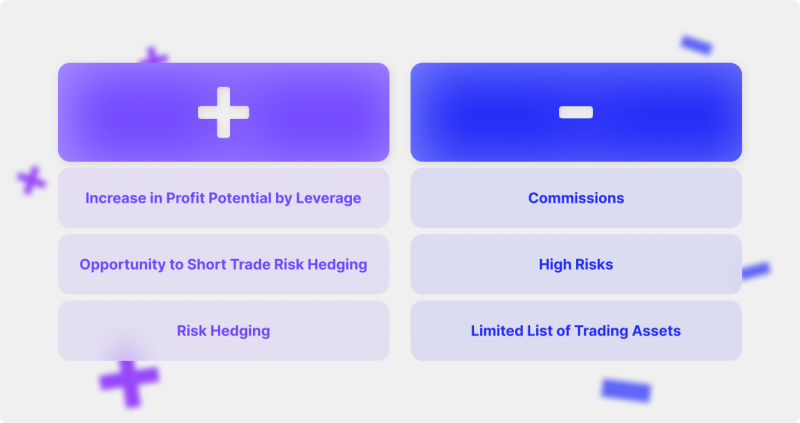

Ventajas del Trading con margen

Para empezar, consideremos las ventajas más importantes de hacer trading con margen al operar.

Aumento del potencial de beneficios por apalancamiento

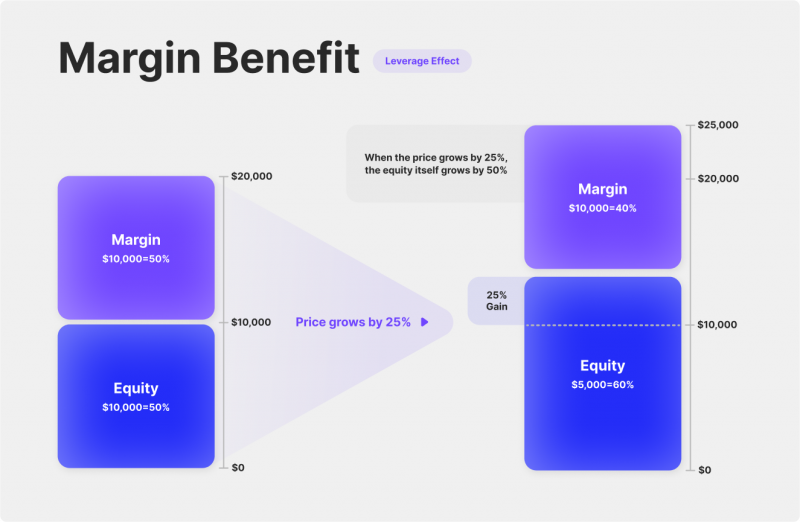

Las operaciones en una cuenta de margen le permiten utilizar el apalancamiento, que es un multiplicador técnico de ingresos (o pérdidas) que es directamente proporcional al aumento del margen inicial, multiplicado por su nivel. En otras palabras, cuanto mayor es el apalancamiento, mayor es el beneficio potencial, que se obtiene con una predicción correcta cuando se negocia a largo o corto plazo, o la pérdida con una predicción incorrecta en ambos casos. El nivel de apalancamiento se determina sobre la base de las condiciones individuales de cada operador. Estas condiciones se refieren, por regla general, al nivel del margen inicial, la volatilidad del instrumento negociado y el coeficiente de riesgo.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Permite operaciones cortas

Las operaciones con cuentas de margen ofrecen a los operadores e inversores la oportunidad de beneficiarse de la caída de las cotizaciones de los instrumentos financieros. Como el mercado representa un patrón cíclico de movimiento, que consiste en períodos sucesivos de aumento y caída de cualquier precio de activos en cualquier mercado, el trading con margen permite recibir un beneficio sólido de la caída de los precios de los mercados, independientemente de las razones detrás de esta. De hecho, operar en corto es exactamente lo opuesto a operar en largo, ayudando a diversificar la estrategia comercial y desarrollar las habilidades de predecir los movimientos del mercado para obtener ganancias adicionales sobre la volatilidad de ciertos activos comerciales.

Cobertura de riesgos

La cobertura es un mecanismo muy utilizado en los mercados financieros clásicos utilizado para minimizar las pérdidas potenciales en la negociación de activos financieros en cualquier mercado. En términos simples, una cobertura es una inversión en un activo que tiene una correlación inversa de precio con el activo de inversión subyacente (cae cuando el activo subyacente sube y viceversa).

Existen dos usos comunes de las coberturas: formar una posición neutral al riesgo y protegerse contra un escenario catastrófico, es decir, uno en el que la cantidad de pérdida sería inaceptable para el inversor. En el primer caso, para realizar una operación sin riesgo y garantizar la estabilidad de los niveles de margen, el inversor está dispuesto a renunciar a un posible beneficio; en el segundo caso, el inversor implementa una estrategia acorde al límite de riesgo.

Desventajas del Trading con margen

Ahora veamos las principales desventajas de operar con apalancamiento.

Comisiones

Cuando se utiliza dinero prestado, el inversor está obligado a devolver el importe prestado al exchange en las condiciones establecidas por dicho exchange. Una de las condiciones para utilizar el dinero prestado del bróker es una cierta cantidad pagada por el inversor durante un periodo específico, llamada comisión. La comisión se calcula individualmente para cada activo comercial y es pagadera al vencimiento de un tiempo determinado. Un ejemplo ideal, en este caso, podría ser un préstamo bancario estándar, donde el prestatario tiene que pagar intereses por utilizar el crédito.

Alto riesgo

Las características específicas del trading con margen implica riesgos elevados asociados a una alta probabilidad de perder el margen inicial. Dado que para el margen de mantenimiento el exchange utiliza un algoritmo para igualar el saldo de los fondos invertidos inicialmente y los fondos que se prestaron al operador, al aumentar el riesgo de la transacción, el préstamo de margen se reembolsará automáticamente como resultado de un margin call. El margin call sucede cuando se genera una desviación severa del precio de mercado del precio de entrada de la transacción, que en última instancia conlleva el riesgo de perder por completo el capital inicial, y en algunos casos, la generación de una deuda al exchange o bróker.

Lista limitada de activos negociables

A pesar de aumentar la inversión inicial, operar con margen es una herramienta técnicamente compleja que requiere un manejo cuidadoso y un buen conocimiento financiero. Para evitar pérdidas significativas, principalmente de operadores inexpertos, muchos exchanges limitan los activos disponibles para operar con apalancamiento, independientemente de su clase. Esta práctica ha funcionado bien tanto en los mercados bursátiles como en los de criptomonedas, pero todavía encuentra resistencia en muchos operadores profesionales del mercado, especialmente en el trading de criptomonedas, donde el apalancamiento es mucho más alto que en otros mercados.

¿Qué es un Margin Call y una liquidación de posiciones?

El margin call y la liquidación de posiciones son términos utilizados en los mercados financieros, especialmente en los mercados bursátiles y de divisas, donde los operadores no pueden mantener una posición abierta debido a fondos insuficientes (margen inicial) en la cuenta de operaciones.

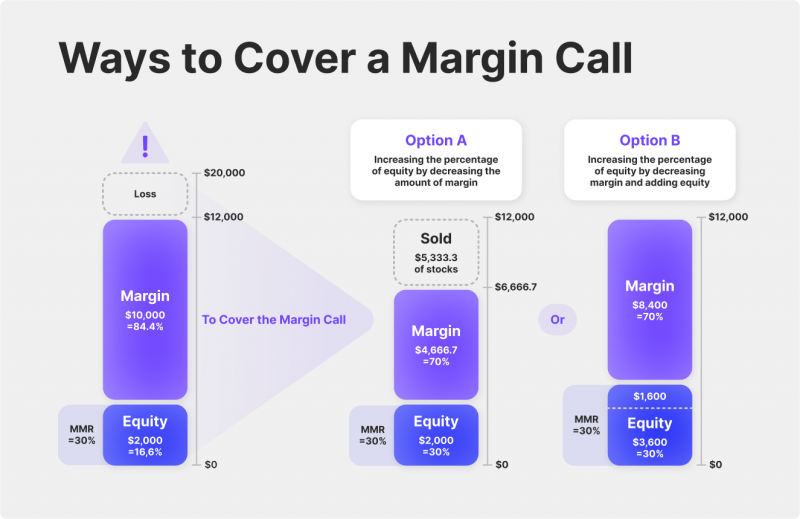

Cuando un inversor paga para comprar y vender valores utilizando una combinación de sus propios fondos y dinero prestado de su bróker, se llama comprar/vender con margen. La equidad de un inversor en una inversión es igual al precio de mercado de los valores menos la cantidad de dinero prestada por su bróker. El margin call se produce cuando la equidad del inversor, expresada como un porcentaje del valor total de los valores, cae por debajo de un cierto porcentaje requerido (margen de mantenimiento). Supongamos que el inversor no puede permitirse pagar la cantidad necesaria para que el valor de su cartera alcance el saldo requerido del margen de mantenimiento de la cuenta. En ese caso, el bróker puede verse obligado a liquidar los valores en la cuenta.

El uso de operaciones con margen será apropiado para transacciones de corta duración. El uso de margen suele ser común en el scalping o estrategias con múltiples operaciones durante un corto periodo de tiempo. En otros casos, los costos y riesgos de mantener una posición aumentan drásticamente. Cuanto mayor sea el apalancamiento, mayor será el costo del error. Si bien de 1 a 3 no causará pérdidas graves, un apalancamiento de 1 a 10 resultará en una pérdida del 30% sobre el capital. Sin embargo, con una tendencia positiva en la posición, un aumento o disminución del 3% en el precio de un activo con un apalancamiento de 1 a 10 traerá un beneficio del 30%. Es por eso que muchos operadores están empezando a usar posiciones con margen al implementar sus estrategias.

Por otra parte, la liquidación de posiciones es un proceso por el cual un bróker o exchange cierra automáticamente la posición del operador debido a la falta de fondos en su cuenta de negociación como resultado de exceder el nivel permitido de desviación del precio de mercado del activo del precio de apertura de una operación en posiciones largas y cortas. Esta situación se produce cuando el operador no repone su cuenta después de recibir un margin call o si el operador no puede mantener una posición abierta debido a una caída brusca en el precio del activo en el que opera.

En general, el margin call y la liquidación de posiciones son mecanismos que protegen al bróker y al trader de pérdidas. Cuando un operador recibe un margin call, significa que debe reaccionar rápidamente y depositar fondos para evitar la liquidación de una posición. Si el operador no cumple con este requisito, su posición se cerrará automáticamente, y perderá dinero. Por lo tanto, es imperativo controlar el nivel de margen en su cuenta de operaciones y reponerlo a tiempo para evitar un margin call y la liquidación de posiciones.

¿Qué es el margen cruzado y el margen aislado?

El margen cruzado es un margen asignado a una posición abierta utilizando el total de fondos del saldo disponible, lo que reduce el riesgo de liquidar una posición perdedora. Cualquier PNL realizado (ganancias y pérdidas) de otras posiciones puede ayudar a agregar margen a una posición perdedora. En el margen cruzado, todas las posiciones están garantizadas por el margen total y el saldo de la cuenta. Es decir, la pérdida en una sola posición puede ser mayor que el margen en esa posición. Cuando las posiciones no rentables alcanzan el punto de liquidación, todas las posiciones se liquidan simultáneamente por la fuerza, y el operador pierde todos los fondos invertidos.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

En el margen cruzado, se reserva un margen para la posición en el margen inicial de acuerdo con los requisitos mínimos establecidos. Por ejemplo, en el contrato ETHUSD, sólo se reserva el 1% como margen inicial para la entrada en la posición. Sin embargo, si se produce un movimiento negativo en dicha posición, el saldo completo del operador (de la moneda pertinente) se usará automáticamente para cubrir las pérdidas. En otras palabras, la pérdida máxima en el margen cruzado se calcula como la suma del margen inicial y el balance disponible de la cuenta. Dado que una posición abierta de margen cruzado puede reducir todo el saldo disponible a 0, el nivel preestablecido de apalancamiento no tiene sentido. El apalancamiento efectivo en el margen cruzado está determinado por el valor de la posición y el saldo disponible del usuario.

Un margen aislado es una herramienta que aísla el margen, asegurando algunas operaciones del margen de otras operaciones. El ejemplo más simple de la implementación de esta función es la negociación en dos o más cuentas independientes dentro de una misma cuenta de usuario. Por lo tanto, el margen entre cuentas estará aislado; es decir, una pérdida en una cuenta no dará lugar a un cambio en el saldo de otra cuenta. Por lo tanto, este método de margen tiene un mayor riesgo de liquidación, pero la pérdida se limita a una cantidad fija de garantía, no a toda la cuenta.

Vale la pena señalar que el margen aislado puede ser utilizado para posiciones especulativas. Se pueden limitar las pérdidas en el margen inicial establecido utilizando esta estrategia de margen. Esto ayuda a los day traders y a los inversores a corto plazo a reducir su exposición si una operación no sale como se esperaba.

Conclusión

El estilo de trading con margen se ha convertido en una herramienta popular para multiplicar el capital en varios mercados financieros. Al ofrecer un alto apalancamiento y una amplia variedad de activos comerciales disponibles para la especulación, esta estrategia comercial ofrece una gran promesa para el desarrollo, capaz de cambiar la idea de cómo ganar dinero en el futuro.

Artículos recomendados

Noticias recientes