Global Prime of Prime MULTI-ASSET MULTI-MARKET

Technology & Liquidity Provider

Technology & Liquidity Provider

Products Marketplace

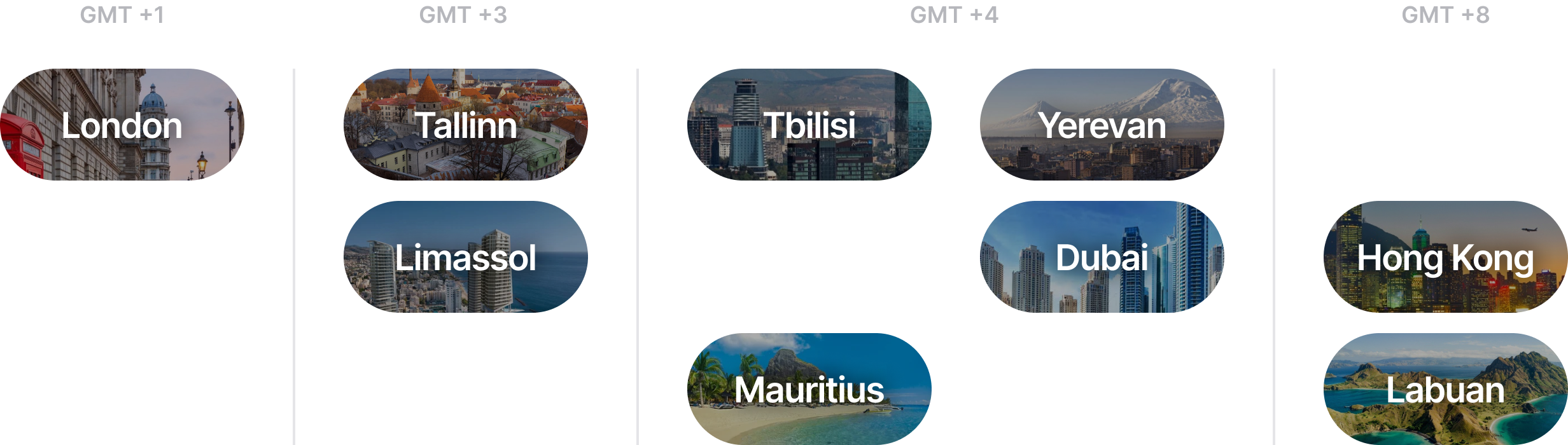

Our Network

500

Professionals

10

Years

10

Licenses

10

Offices

24/7

Customer Support

راهحلها

ترنکی

شروع کنید

تیم ما راهحل را ارائه خواهد داد، موارد نمایشی را نشان خواهد داد و پیشنهاد تجاری ارائه خواهد کرد.

بینشها

اشتراک

در کانال یوتیوب ما

رویدادهای آینده

کاوش در کتابخانه ما

دفاتر ما

رسانه درباره ما

شروع کنید

تیم ما راهحل را ارائه خواهد داد، موارد نمایشی را نشان خواهد داد، و یک پیشنهاد تجاری ارائه خواهد کرد.