بهترین شاخص های روند برای ترید در سال 2023

در حالی که ماهیت اصلی ترید را می توان در شرط بندی بر روی دارایی های درست و از بین بردن دارایی های نامناسب خلاصه کرد، این بازار گسترده بسیار عمیق تر از آن چیزی است که در نگاه اول به نظر می رسد. برای تریدران مشتاقی که می خواهند در این زمینه رقابتی موفق شوند، پیچیدگی ها و مفاهیم متعددی وجود دارد که باید یاد بگیرند.

برای تبدیل شدن به یک تریدر ماهر، باید اصول تحلیل، برنامه ریزی و اجرای بی عیب و نقص تجارت را درک کنید. با این حال، همه چیز با ارزیابی بازار و شناسایی الگوهای حرکت قیمت شروع می شود. تجزیه و تحلیل شاخص روند یک استراتژی تجاری است که به تریدران اجازه می دهد تا در مورد تغییرات قیمت مورد انتظار حدس بزنند.

نکات کلیدی

- معاملات روند یک استراتژی عالی است که به سرمایه گذاران اجازه می دهد تا پیش بینی های اطلاعاتی در مورد تغییرات قیمت دارایی را انجام دهند.

- اندیکاتورهای روند به تریدران در تجسم حرکت قیمت دارایی و نوسانات قیمت مورد انتظار کمک می کنند.

- شاخص های روند محبوب عبارتند از: باند بولینگر، MACD، شاخص قدرت نسبی، حجم در تعادل (OBV) و سهموی SAR.

- هر شاخص روند، داده های دارایی های قبلی را برای پیش بینی حرکات قیمت گذاری آتی تجزیه و تحلیل می کند.

معاملات روند چیست؟

همانطور که از نام آن پیداست، تریدرایشی عملی برای شناسایی و اقدام بر روی روندهای سودآور بازار است. تجارت روند به طور تجربی به عنوان یک استراتژی سالم و موثر در بازارهای مالی مختلف و سایر بخشهای تجاری ثابت شده است. علیرغم شرایط مختلف اقتصادی، سیاسی، اجتماعی و فنی، تمامی دارایی های معاملاتی پیشرفت خاصی را دنبال می کنند. هر دارایی قابل معامله یا در حال کاهش، افزایش یا حفظ قیمت فعلی خود است.

هدف از معاملات روند تجزیه و تحلیل داده های موجود و پیش بینی روندهای احتمالی آینده برای یک دارایی خاص است. به عنوان مثال، اگر دارایی A در حال افزایش باشد، تریدران می توانند از شیوه های معاملاتی روند برای درک بهتر ماهیت این الگو استفاده کنند. با این تجزیه و تحلیل، تریدران می توانند تشخیص دهند که دارایی A به تازگی حرکت صعودی خود را آغاز کرده است و به این زودی ها کند نمی شود. برعکس، تجزیه و تحلیل روند می تواند به تریدران اطلاع دهد که چرخه رشد دارایی A به پایان رسیده است و پنجره سرمایه گذاری به پایان رسیده است.

در حالی که مثال ذکر شده در بالا بی اهمیت است، به طور موثر ماهیت معاملات روند را به نمایش می گذارد. در حالی که این عمل به دور از دقت است، در بیشتر موارد نتایج مطلوبی را نشان داده است. به طور طبیعی، معاملات روند موفقیت را تضمین نمی کند، زیرا تحولات غیرقابل پیش بینی متعددی در صنایع تجاری وجود دارد.

با این حال، قانون میانگین ها بارها ثابت کرده است که روندها بدون توجه به صنعت یا شرایط خاص بازار، خود را تکرار می کنند. بنابراین، تجارت روند به یکی از محبوبترین استراتژیهای تجاری در سطح جهانی تبدیل شده است که به سرمایهگذاران اجازه میدهد. تصویر واضح تری از بازار معاملات بدست آورید و معاملات را بر اساس داده های پیچیده انجام دهید.

شاخصهای روند چیست؟

سرمایه گذاران برای انجام تجزیه و تحلیل معاملات روند باید با شاخص های معاملاتی مختلفی که ارزیابی بازار را ساده می کند، آشنا شوند. در اصل، شاخصهای روند معاملاتی به سرمایهگذاران اجازه میدهند تصویر بزرگتری از حرکات قیمت دارایی را شناسایی کنند. در نتیجه، سرمایهگذاران برای به دست آوردن داراییهای موفق یا از بین بردن داراییهای بازنده، مجبور نیستند به تحلیل سطحی تکیه کنند.

تریدران مشتاق میتوانند از شاخصهای فنی متعددی برای سادهسازی استراتژیهای سرمایهگذاری خود استفاده کنند. الف>. صرف نظر از محاسبات و فرمولهای خاص، همه شاخصها به دنبال ترسیم تصویری در مورد آینده نزدیک دارایی هستند. از آنجایی که بازارهای معاملاتی قرن هاست که وجود دارند، داده های زیادی برای تجزیه و تحلیل و ایجاد مدل های ریاضی وجود دارد که ادامه روند احتمالی را توصیف می کند. همانطور که در بالا ذکر شد، شاخص های روند بدون توجه به صنعت تجاری خاص، ابزارهای مفید و بسیار موثری هستند.

آنها همچنین انواع مختلفی از معاملات، از جمله کوتاه، طولانی، نگه داشتن و < را در خود جای می دهند. یک روش های تعداد نوسانی. در حالی که سرمایه گذاری روی روند دارایی برای تریدران بلندمدت مناسب تر است، می توان از آن برای سودهای کوتاه مدت نیز استفاده کرد. به طور طبیعی، شاخص های روند، تصویر واضحی از برخی صنایع را بهتر از سایرین ترسیم می کنند. به عنوان مثال، این عمل می تواند در مورد بازار کریپتو کمتر موثر باشد، زیرا بخش نسبتاً جوانی است. علاوه بر این، به دلیل تغییرات تکتونیکی مرتبط با اقتصاد و مقررات کریپتو، حوزه کریپتو بیثبات و کاملاً غیرقابل پیشبینی است.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

بنابراین، شاخصهای روند ممکن است برای پیشبینی این تحولات غیرقابل پیشبینی در بازار کریپتو مشکل داشته باشند. با این حال، با تنوع کافی و سرمایه گذاری دقیق، شاخص های روند حتی در نوسان ترین بازارها نیز مفید واقع شده اند. با این حال، توصیه میشود در بازارهای پرنوسان مراقب باشید، زیرا شاخصهای روند ممکن است گمراهکنندهتر باشند.

حتی آموزنده ترین و روشنگرترین شاخص های روند باید در ترکیب با سایر شاخص ها استفاده شوند، زیرا یک اندیکاتور واحد احتمالاً تصویری منحرف یا گمراه کننده از بازار ارائه می دهد.

بهترین شاخص های روند در بازار

در حالی که همه شاخصهای روند هدف یکسانی را دنبال میکنند، اما به شکلهای متفاوتی ارائه میشوند و تجزیه و تحلیل منحصربهفردی را ارائه میکنند. انواع مختلفی از اندیکاتورها برای انتخاب وجود دارد، و همه آنها یک سبک خاص برای ارزیابی حرکات احتمالی قیمت ارائه می دهند. پنج شاخص زیر محبوب ترین و پرکاربردترین ابزار تحلیل هستند. بیایید آنها را با جزئیات بیشتر مورد بحث قرار دهیم.

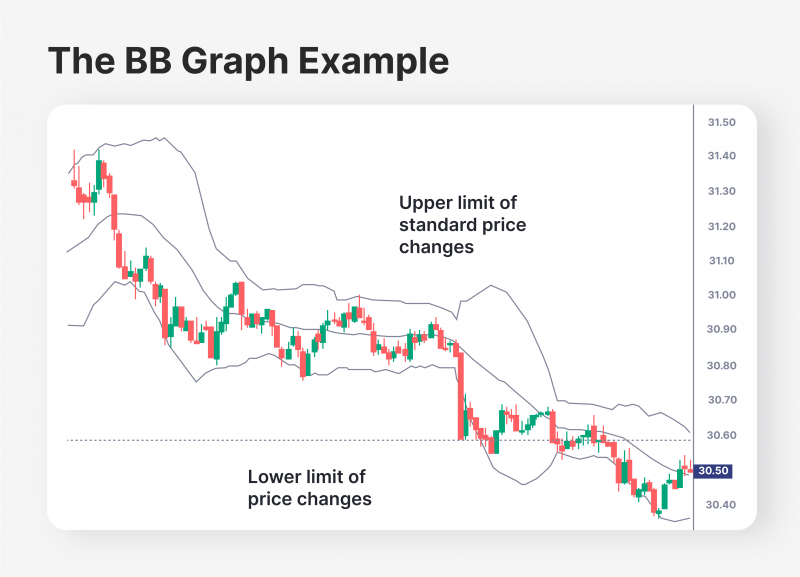

#1 – شاخص باند بولینگر (BB)

نخستین شاخص فنی در این لیست ممکن است پر استفاده ترین شاخص در بازار جهانی باشد. شاخص BB از مفهوم ریاضی انحراف استاندارد برای شناسایی نقاط پرت غیر معمول در حرکات قیمت گذاری استفاده می کند. فرمول انحراف استاندارد برای شناسایی نقاط داده پرت در یک مجموعه داده اختراع شد. به طور طبیعی، شناسایی روندهای قیمتگذاری پرت در بازارهای معاملاتی بسیار مهم است و شاخص BB به سرمایهگذاران اجازه میدهد تا این نقاط شکست را به سادگی تجسم کنند.

نشانگر BB از سه باند برای تجسم نمودار حرکت قیمت استفاده می کند. نوارهای بالا و پایین نشان دهنده انحرافات استاندارد هستند. اگر قیمت دارایی از هر یک از این باندها عبور کند، یک رویداد دور از ذهن در نظر گرفته میشود.

اما دقیقاً چرا نقاط شکست مهم هستند؟ آنها نشان می دهند که قیمت دارایی به رقم غیرمنتظره ای رسیده است که به احتمال زیاد توسط بازار اصلاح می شود. به عنوان مثال، تصور کنید که دارایی A در سه ماه گذشته به طور پیوسته افزایش یافته است. با این حال، در یک دوره کوتاه 2 روزه، دارایی A ناگهان 40٪ افزایش یافت. این حرکت قیمت به خوبی خارج از باند بالای اندیکاتور BB است. بنابراین، این احتمال وجود دارد که دارایی A بیش از حد خریداری شده باشد و به زودی وارد روند کاهش قیمت شود. در حالی که دارایی A ممکن است این روند بعید را ادامه دهد، شاخص BB بیان می کند که احتمال آن وجود ندارد. سرمایهگذاران میتوانند به نگهداری دارایی ادامه دهند، اما این احتمال وجود دارد که دارایی A ارزش خود را از دست داده و در بازه انحراف استاندارد بازدهی داشته باشد.

این مورد برای معکوس این مورد استفاده نیز صادق است. اگر قیمت دارایی A به زیر انحراف استاندارد کاهش یابد، به احتمال زیاد دارایی در حال حاضر کمتر از ارزش گذاری شده است و ممکن است زمان خوبی برای سرمایه گذاری باشد. بنابراین، شاخص BB میتواند شرایط خرید و فروش بیش از حد برای سرمایهگذاریهای خاص را شناسایی کند، که آن را به یکی از ضروریترین شاخصهای موجود در بازار تبدیل میکند.

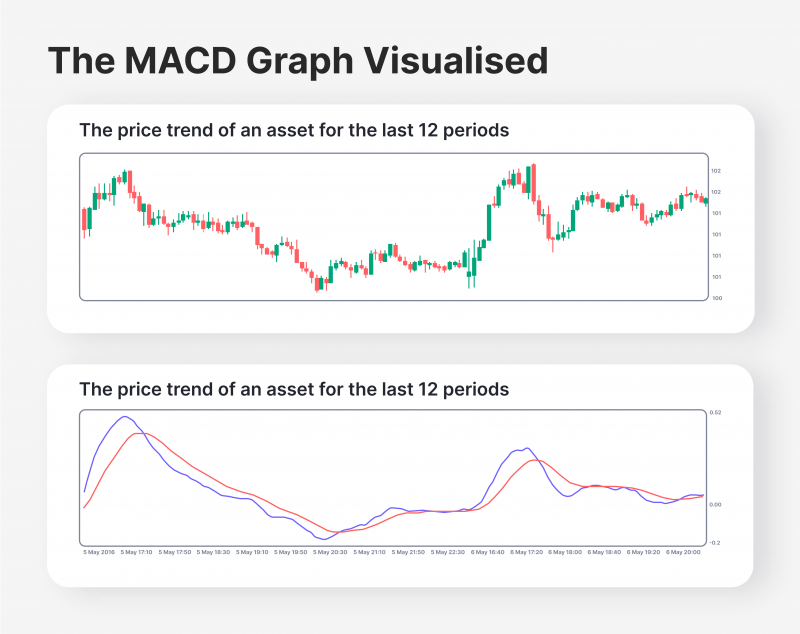

#2 – شاخص واگرایی همگرایی میانگین متحرک (MACD)

اندیکاتور MACD یکی دیگر از شاخص های روند و حرکت جهانی است که تحلیل حرکت قیمت را ساده می کند. فرمول MACD زیرمجموعه ای از شاخص های میانگین متحرک است که حرکت قیمت باز و بسته شدن دارایی را در بازه های زمانی مختلف و با سطوح مختلف پیچیدگی اندازه گیری می کند. سه تغییر عمده برای میانگین متحرک وجود دارد – میانگین متحرک ساده (SMA )، میانگین متحرک نمایی (EMA) و میانگین متحرک وزنی (WMA). هر یک از آنها برای انجام انواع مختلف تحلیل میانگین متحرک استفاده می شود. نشانگر MACD از EMA برای محاسبات خود استفاده می کند.

اما MACD چه چیزی را اندازه گیری می کند؟ این رابطه بین دو EMA مربوط به یک دارایی قابل معامله خاص را مشخص می کند. EMA خود یک میانگین متحرک نمایی برای دارایی های قابل معامله است. فرمول EMA مشابه میانگین متحرک ساده است اما بر تغییرات اخیر قیمت در محاسبات خود تأکید دارد. فرمول MACD نیاز به دو EMA مجزا برای محاسبه دارد – EMA 26 دوره ای و 12 دوره ای. پس از آن، مدل MACD روند خط 26 دوره ای را از EMA 12 دوره ای کم می کند. در نتیجه، تریدران می توانند عملکرد اخیر یک دارایی خاص را در مقایسه با عملکرد تجربی بلندمدت آن در گذشته اندازه گیری کنند. هر جا که اندیکاتور MACD در کنار نمودار بدبین شود، نشان دهنده روند نزولی برای یک دارایی خاص است. در مقابل، MACD مثبت نشان می دهد که قیمت دارایی ها احتمالاً افزایش خواهد یافت.

همانطور که در بالا ذکر شد، اندیکاتور MACD بسیار کاربردی و کاربردی است اما بهترین استفاده را با سایر اندیکاتورها دارد. در حالی که نمودار MACD اطلاعات قابل اعتمادی را نشان می دهد که دارایی در حال ورود به روند مثبت یا منفی است، عوامل متعددی می تواند دارایی را از ادامه روند پیش بینی شده باز دارد. بنابراین، توصیه میشود MACD را با شاخص BB ترکیب کنید تا شانس پیشبینی روند درست را به حداکثر برسانید.

#3 – شاخص قدرت نسبی (RSI)

اندیکاتور RSI کاملاً شبیه به MACD است، زیرا میانگین قیمت یک دارایی را در مدتی برای شناسایی فرصتهای معاملاتی بالقوه محاسبه میکند. با این حال، محاسبه RSI به طور قابل توجهی با مدل MACD متفاوت است. شاخص RSI نوسانات اخیر حرکت قیمت در 14 دوره گذشته را برای یک دارایی خاص محاسبه می کند. RSI با تقسیم سودهای 14 دوره آخر بر ضررهای 14 دوره مربوطه محاسبه می شود. در نتیجه، سرمایه گذاران تصویر واضحی از شتاب معاملات اخیر برای دارایی در دست دریافت می کنند.

فرمول نشانگر RSI نسبت 0 به 100 را به دست می دهد. اگر نسبت RSI بالاتر از 70 باشد، دارایی پایه در 14 دوره گذشته بیش از حد خرید شده است. بنابراین، ممکن است ایده خوبی باشد که به زودی فروش دارایی را شروع کنید، زیرا بازار مجبور است روند خرید بیش از حد را اصلاح کند. در مقابل، یک شاخص RSI زیر 30 نشان می دهد که دارایی در دوره های اخیر بیش از حد فروخته شده است. بنابراین، ممکن است زمان آن رسیده باشد که این دارایی را در حالی که ارزش آن نسبتاً پایین است، خریداری کنید.

در حالی که RSI یک شاخص موثر دیگر است، زمانی که به طور جداگانه مورد استفاده قرار گیرد ممکن است گمراه کننده باشد. از این گذشته، ممکن است دارایی ها به دلیل خوبی بیش از حد خرید یا بیش از حد فروش شوند و شاخص RSI به تنهایی شواهد کافی برای مقابله با حرکت بازار نیست. بنابراین، ترکیب RSI با مدل MACD و مقایسه یافتههای این دو شاخص یک استراتژی عالی است.

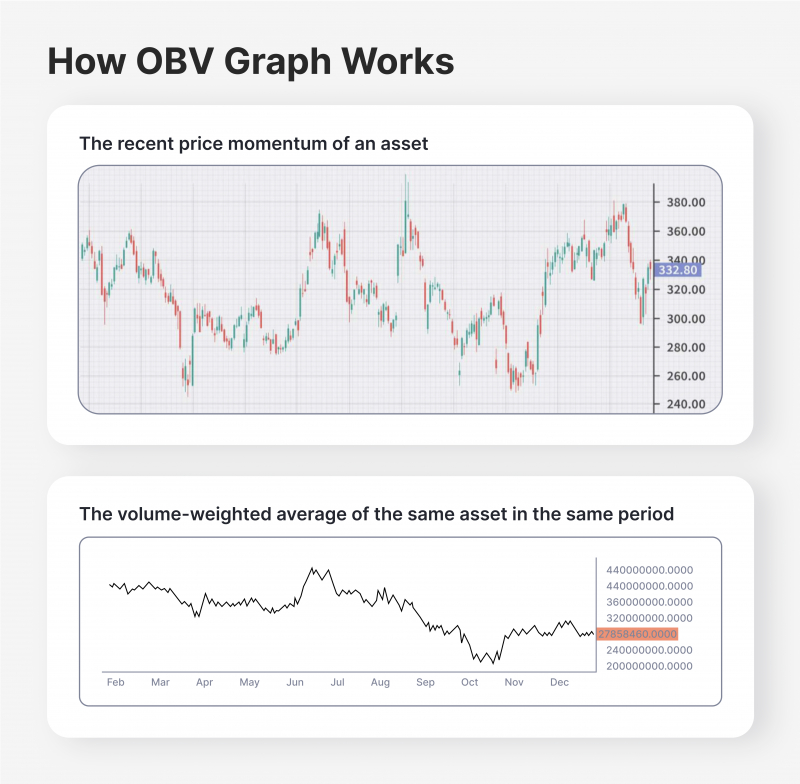

#4 – نشانگر میزان تعادل (OBV)

در حالی که نوسانات قیمت دارایی های قابل معامله را می توان با جزئیات اندازه گیری و تجزیه و تحلیل کرد، یک متغیر وجود دارد که تریدران باید به دقت در نظر بگیرند – حجم روند خرید یا فروش اخیر. شاخص OBV حجم معاملات پشت روند قیمت گذاری دارایی های قابل معامله را نشان می دهد. فرمول OBV با ارائه نموداری با میانگین قیمت وزنی حجمی به این امر دست می یابد. بنابراین، با نمودارهای OBV، تریدران میتوانند میزان حرکت قیمت دارایی را درک کنند.

نشانگر OBV برای تریدرانی که میخواهند یک دارایی خاص را به طور کامل تجزیه و تحلیل کنند، ضروری است، زیرا حجم حرکات در بازار را به تصویر میکشد. با اندیکاتور OBV، تشخیص اینکه آیا قیمت دارایی به طور ارگانیک در حال حرکت است یا اینکه توسط سفته بازان بازار یا نهادهای تجاری غالب دستکاری شده است، بسیار آسان تر خواهد بود. بنابراین، استفاده از شاخص OBV برای درک دامنه کلی تغییرات قیمت دارایی و اجتناب از تصمیم گیری های عجولانه ضروری است. در حالی که گزینه های دیگری وجود دارد، فرمول OBV یکی از دقیق ترین نشانگرهای حجم موجود است.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

#5 – شاخص سهموی SAR (PSAR)

در نهایت، شاخص PSAR یکی دیگر از ابزارهای اندازه گیری عالی برای شناسایی سطوح حمایت و مقاومت بالقوه دارایی های قابل معامله است. در حالی که محاسبه شاخص PSAR بسیار پیچیده است و به دانش ریاضی عمیق نیاز دارد، یک نمودار ساده و شهودی تولید میکند که نوسانات بالقوه حرکت برای داراییهای قابل معامله را نشان میدهد.

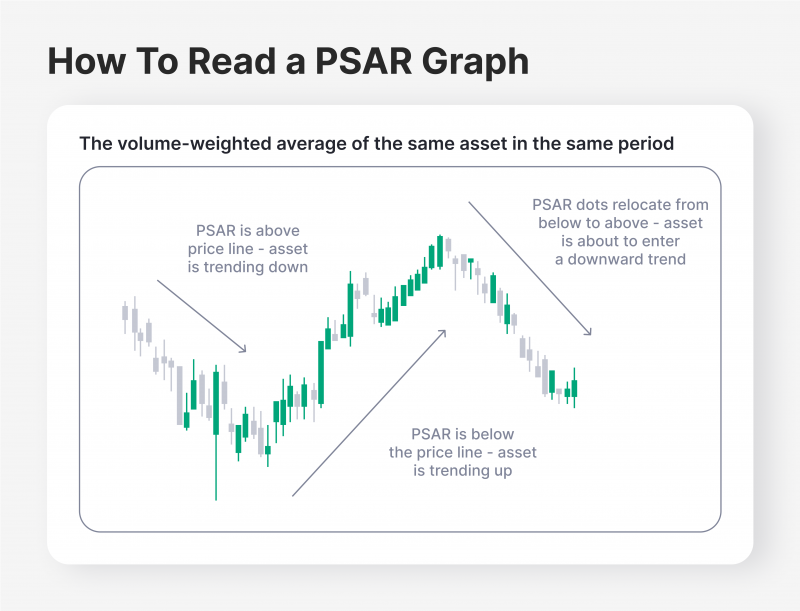

نشانگر PSAR یک خط نقطه چین ایجاد می کند که روند قیمت دارایی را در طول تغییرات قیمت آن دنبال می کند. اگر خط نقطه چین زیر روند قیمت دارایی قرار گیرد، حرکت بالقوه صعودی در قیمت دارایی را نشان می دهد. برعکس، اگر خطوط PSAR بالاتر از قیمت دارایی نقطه چین باشد، نشان دهنده افت احتمالی قیمت در آینده نزدیک است.

با این حال، بزرگترین کاربرد نشانگر PSAR در نقاط معکوس آن است. هنگامی که دارایی وارد یک سناریوی معکوس روند می شود، خطوط نقطه چین PSAR تمایل دارند محل خود را در رابطه با حرکت قیمت تغییر دهند. هنگامی که خطوط نقطه چین از بالا به پایین نمودار می روند، این نشان دهنده تغییر عمده در روند قیمت دارایی است و به تریدران این فرصت را می دهد تا موقعیت های سرمایه گذاری خود را بر این اساس معکوس کنند. با این حال، استفاده از شاخص PSAR در ترکیب با سایر ابزارهای تجزیه و تحلیل قیمت برای بررسی دوبار برگشت احتمالی قیمت بسیار مهم است.

نکات نهایی

معاملات روند تبدیل به یک استراتژی برای سرمایه گذاران متعدد در سراسر جهان شده است، زیرا درجه عدم اطمینان را به حداقل می رساند. با دانش، تخصص و تجربه عملی مناسب، تریدران میتوانند از شاخصهای روند برای به دست آوردن پیشبینی دقیق قیمتها استفاده کنند. به طور طبیعی، اندیکاتورهای روند همیشه حرکت قیمت را بدون نقص پیش بینی نمی کنند و تریدران باید عامل غیرقابل پیش بینی بودن را در نظر بگیرند.

با وجود تناقضات و محاسبات اشتباه گاه به گاه، شاخصهای روند دارای سابقه موفقیت آمیزی هستند. با تنوع کافی و استراتژی های دقیق، تریدران می توانند از این استراتژی سود قابل توجهی در کوتاه مدت و بلند مدت به دست آورند.

مقالات پیشنهادی

اخبار اخیر