بازاریابی چیست و چگونه کار می کند؟

مقالات

با حجم بالای تجارت و تغییر مداوم قیمت دارایی های مبادله ای، ثبات معاملات بازار که با ایجاد تعادل تعادلی بین قدرت خریداران و فروشندگان حاصل می شود، از اهمیت ویژه ای برخوردار است. در مواردی که تقاضا بیشتر از عرضه باشد، بی ثباتی مظنه ها ظاهر می شود و قیمت دارایی دستخوش تغییرات زیادی می شود. برای جلوگیری از چنین شرایطی، طبقه خاصی از فعالان بازار وجود دارد – بازارسازان، که از طریق فعالیت های خود از قیمت دارایی های مالی حمایت می کنند.

این مقاله به شما می گوید که بازارسازی چیست و ویژگی های آن چیست. علاوه بر این، با اهمیت این فرآیند و تاثیر آن بر بازار مالی آشنا خواهید شد. در نهایت، انواع بازارسازهای اولیه و ویژگیهای متمایز آنها را مورد بحث قرار میدهیم و شرایط لازم برای بازارسازی را بررسی میکنیم.

اقدامات کلیدی

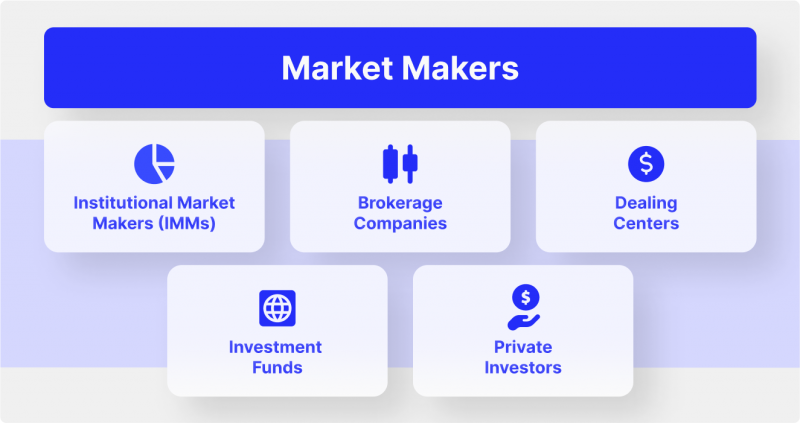

- انواع اصلی بازارسازان در بازار عبارتند از بازارسازان نهادی، کارگزاران، میز معاملات، صندوق های سرمایه گذاری و سرمایه گذاران خصوصی با ارزش خالص بالا.

- بازارسازان با تأمین نقدینگی لازم برای انجام معاملات خرید و فروش، مستقیماً در فرآیند بازارسازی مشارکت دارند.

- وظیفه اصلی سازندگان بازار این است که بین قدرت خریداران و فروشندگان تعادل برقرار کنند و در نتیجه احتمال نوسانات زیاد قیمت را کاهش دهند.

فرآیند بازارسازی چیست و چه ویژگی هایی دارد؟

به طور کلی، بازارسازی فرآیند حفظ نقدینگی یک ابزار معاملاتی با ایجاد و قرار دادن همزمان سفارشات مختلف برای خرید و فروش به منظور حفظ گردش مالی لازم و در نتیجه تثبیت مظنه ها است. این فرآیند به این دلیل است که برای امکان خرید یا فروش یک دارایی مالی، طرف دوم معامله همیشه باید در دسترس باشد. وقتی پیشنهادات متقابل کافی نیست، و بنابراین نقدینگی برای حمایت از قیمت دارایی، بازارسازان از نقدینگی رایگان برای متعادل کردن عرضه و تقاضا استفاده میکنند که به جلوگیری از تغییرات شدید قیمت و در نتیجه نوسانات بالا کمک میکند.

از دیدگاه معاملهگران متوسط، مقدار نقدینگی اغلب از طریق تغییرات در نوسانات بیان میشود. تغییرات در قیمتها در بازار غیر نقدشونده با سرعتی بینظم رخ میدهد و گاهی اوقات کاملاً قابل توجه است. یک مثال عالی بازار کریپتو است، یک بازار نسبتا جدید که نقدینگی کمتری نسبت به بازارهای فارکس یا سهام دارد. با توجه به اینکه بازارسازان دارای مقادیر زیادی پول هستند، می توانند سطح عرضه و تقاضا را تنظیم کنند، از جهش ناگهانی قیمت جلوگیری کنند، که اغلب منجر به سودهای چشمگیر و زیان قابل توجهی در معامله با ابزارهای پرریسک مانند مشتقات می شود.

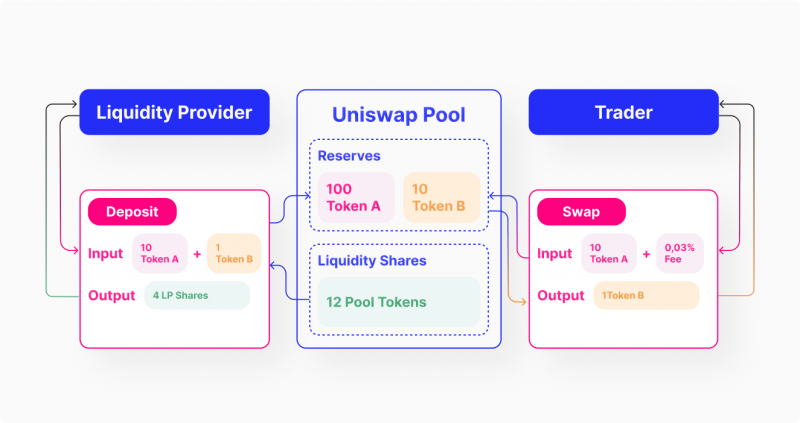

از سوی دیگر، ممکن است بازار کمبود بازیگران بازارساز داشته باشد که مستقیماً بر نقدینگی مورد نیاز برای حفظ ثبات قیمت دارایی ها تأثیر می گذارد. در بازار کریپتو، بهویژه در صرافیهای غیرمتمرکز، به اصطلاح سازندگان بازار خودکار (AMM) – پروتکلهایی که از الگوریتمهای خودکار برای مدیریت نقدینگی روی پلتفرم استفاده میکنند – وارد عمل میشوند.

سازندگان بازار خودکار با کمک قراردادهای هوشمند کار میکنند که به صرافیها اجازه میدهد تا به صورت خودکار و افزایش سرعت و کارایی سفارشهای تطبیق را افزایش دهند.

اهمیت ایجاد بازار: چه تأثیری بر بازار مالی دارد؟

اهمیت سازندگان بازار را نمی توان دست بالا گرفت، زیرا آنها بخشی جدایی ناپذیر از هر بازار مالی هستند که تجارت الکترونیکی ابزارهای مالی در آنها انجام می شود. با ارائه نقدینگی، بازارسازان نقش پایه ای را ایفا می کنند که بازار بر آن استوار است و ثبات آن به آن بستگی دارد. فعالیت بازارسازان تأثیر مستقیم و کاملاً اساسی بر خود بازار و سایر فعالان بازار دارد. در اینجا تعدادی از اثراتی که هنگام فعالیت بازارسازان ظاهر میشوند، آورده شده است.

حفظ عرضه و تقاضا (نقدینگی)

به لطف حضور بازارسازان، هر شرکت کننده این فرصت را دارد که هر دارایی مالی را در حجم مناسب با قیمت بازار خریداری یا بفروشد. مواردی وجود دارد که احساسات خریداران یا فروشندگان یا تعریف نشده است یا تقریباً بدون ابهام تعریف شده است. در حالت اول، عرضه و تقاضا به خوبی تعریف نشده است – تعداد پیشنهادات برای خرید یا فروش کم خواهد بود و فاصله بین بهترین قیمت ها می تواند به شدت بالا باشد. در حالت دوم، زمانی که احساسات بازار مبهم است، ممکن است اصلاً خریدار یا فروشنده ای در بازار وجود نداشته باشد. حضور بازارساز به حفظ نقدینگی کمک می کند، که به هر شرکت کننده در معاملات اجازه می دهد همیشه خریدار یا فروشنده پیدا کند.

حفظ ثبات قیمت

حضور بازارسازان به شما امکان می دهد تا ثبات نسبی دارایی های مالی را حفظ کرده و از تغییرات جهشی در ارزش آنها جلوگیری کنید. همانطور که قبلاً گفتیم، مواقعی وجود دارد که احساسات خریداران یا فروشندگان یا بلاتکلیف است یا تقریباً بدون ابهام. در حالت اول، اکثر خریداران به دنبال قرار دادن قیمتهای پایینتر هستند و فروشندگان – پیشنهادهایی بسیار بالاتر از آخرین معامله. در حالت دوم، ممکن است اصلاً پیشنهادی برای خرید یا فروش در بازار وجود نداشته باشد. وجود بازارساز به هر شرکت کننده اجازه می دهد در هر زمان خریدار یا فروشنده ای پیدا کند و با قیمت، همیشه به معامله قبلی نزدیک باشد. به این ترتیب، بازارسازان ثبات قیمت را حفظ می کنند.

حفظ حجم معاملات

سازندگان بازار نقدینگی و ثبات قیمت را فراهم میکنند. در نتیجه احتمال توقف معاملات در بازار به دلیل عدم توانایی خرید یا فروش یک ابزار مالی کمتر است. با توجه به این، گردش مالی (یا حجم) تجارت نیز پشتیبانی می شود. حجم معاملات بالا به فعالان بازار اجازه میدهد تا بلوکهای بزرگی از داراییها، اعم از سهام عادی، ارزهای رمزنگاری شده یا فارکس را به قیمت بازار بخرند یا بفروشند. این به نوبه خود، یک صرافی یا کارگزار را برای معامله گران و سرمایه گذاران جذاب می کند که معمولاً قبل از تصمیم گیری در مورد سرمایه گذاری، حجم معاملات را هدایت می کنند.

صرافی یا کارگزار ممکن است به بازارسازان اختیارات ویژه ای برای حفظ حجم معاملات بدهد. بنابراین، بهعنوان مثال، بهجز آخرین معاملات و «پشته» سفارشهای محدود – فهرست قیمتهای سفارشهای عمومی بازار همه معاملهگران – بازارساز میتواند سفارشهای معلق را ببیند، سود بگیرد و ضرر را متوقف کند.

به عنوان مثال، بورس اوراق بهادار نیویورک (NYSE) یک دسته از شرکت کنندگان در بازار سهام – متخصصان را اختصاص می دهد. متخصص در هر معامله با امنیت خاصی طرف دوم می شود. در نتیجه، ممکن است عملکردهای اضافی زیر را داشته باشد:

واسطه بین خریداران و فروشندگان

این عملکرد بازارساز به معنای فرآیند انجام کلیه معاملات در بورس فقط با مشارکت متخصصانی است که مناسب بودن عملکرد آنها را تعیین می کنند و سایر پارامترهای معامله را تعیین می کنند. چنین عملکردی می تواند در مواردی مفید باشد که لازم است اطمینان حاصل شود که معامله دقیقاً با قیمت تعیین شده بازار منعقد می شود و به طور کامل اجرا می شود.

ارائه اطلاعات به شرکت کنندگان در معاملات

این عملکرد بازارساز نشاندهنده فرآیندی است که در آن متخصصان متعهد میشوند همه معاملات باز و تکمیلشده را در دفتر متخصص ثبت کنند و همه اطلاعات لازم و مرتبط را در اختیار مناقصهگذاران قرار دهند.

تشخیص نقل قول ها

در این مورد متخصصان نقش تامین اطلاعات را ایفا می کنند. برای فعالان مختلف بازار، مانند صندوقهای سرمایهگذاری و بانکهای تجاری، شناسایی رسمی برخی قیمتها – قیمتهای بسته شدن، افتتاح، خرید و فروش و غیره مهم است. متخصص.

انواع بازارسازان و ویژگی های متمایز آنها

امروزه، معاملات داراییهای مختلف به سطح جدیدی رفته و سریعتر، راحتتر و کاربردیتر شده است. با توجه به این مزایا و سایر مزایا، هر روز معاملهگران و سرمایهگذاران بیشتری شروع به کاوش در اساس معاملات میکنند، چه بازار ارزهای دیجیتال یا فارکس. به منظور ارائه یک جریان دائمی نقدینگی به یک بازار خاص، فهرست کاملی از انواع مختلف بازارسازان وجود دارد که از ثبات آنها حمایت می کنند.

سازندگان بازار نهادی (IMM)

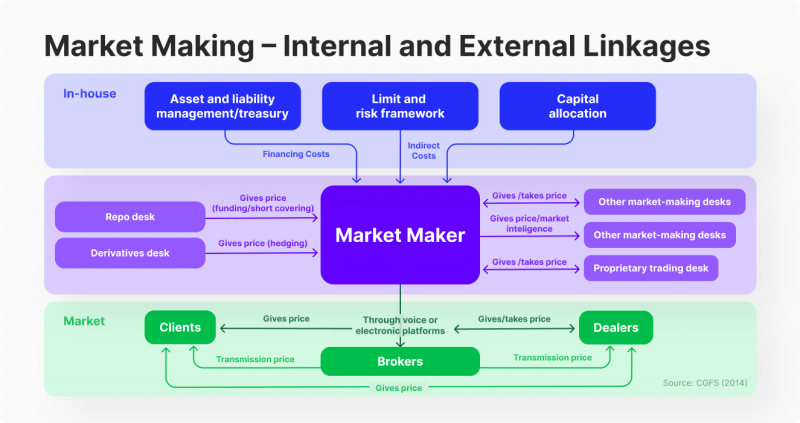

پول نهادی مارکت سازان عمدتاً بانکهای تجاری با اندازههای مختلف هستند که برای تامین نقدینگی مؤسسات مالی با یکدیگر همکاری میکنند، که در این میان باید توجه ویژهای به حوزه تجارت الکترونیکی شود، جایی که کارگزاران فارکس، صرافیهای ارز دیجیتال و سایر خدمات در آن فعالیت میکنند. به عنوان مصرف کنندگان نقدینگی که دسترسی به بازارهای سرمایه را ارائه می دهند. بازارسازان نهادی به دلیل حجم عظیم وجوهی که در اختیار دارند، نقش اصلی را در حفظ نقدینگی در بازارها ایفا می کنند. مشارکت آنها باعث ایجاد ثبات در هر بازار و جلوگیری از سقوط قیمت می شود.

شرکت های کارگزاری

شرکت های کارگزاری واسطه هایی بین بازارهای مالی و معامله گران هستند که با ثبت نام در این پلتفرم، قراردادی را منعقد می کنند که به آنها امکان دسترسی به ابزارهای مالی معاملاتی را می دهد. کارگزاران توسط مقامات مالی مانند سازمان تنظیم مقررات صنعت مالی (FINRA) تنظیم و مجوز دارند. شرکتهای کارگزاری با تمام تنوع خود، نقدینگی را به بازارهای مالی یا سایر مؤسسات مالی ارائه میکنند، بنابراین تعادل بین عرضه و تقاضا برای یک جفت ارز خاص یا هر ابزار تجاری دیگری حفظ میشود. شایان ذکر است که شرکتهای کارگزاری میتوانند نقدینگی نهادی را با همکاری بانکهای بزرگتر ارائه دهند، علیرغم حجم کمتر وجوه موجود در مقایسه با بازارسازان نهادی.

مراکز معاملات

شرکت معاملاتی یا مرکز، یک شرکت واسطه ای است که در بازار فارکس فعالیت می کند. این سازمان دسترسی به بازار ارز را برای معامله گرانی که دارایی کافی برای تجارت مستقل ندارند، تسهیل می کند. مراکز معاملات ممکن است سفارشات مشتریان را در بازار قرار ندهند، اما اگر یک مشتری بخواهد بفروشد و دیگری بخواهد بخرد، آنها را بین خودشان لغو کنند. به این وضعیت تسویه داخلی می گویند. اساساً این است که خریدار و فروشنده تفاوت قیمت خرید و فروش را مبادله می کنند. هر چه تعداد مشتریان بیشتر باشد، تراکنش های بیشتری با یکدیگر همپوشانی دارند. مراکز معامله از مازاد یک موقعیت هدایت شده تشکیل می دهند و آن را به بازار واقعی فارکس می آورند، بنابراین خود را در برابر تغییرات نامطلوب قیمت، کاهش هزینه ها و افزایش سود ایمن می کنند.

صندوق های سرمایه گذاری

صندوق سرمایه گذاری سازمانی است (دولتی، شهرداری یا خصوصی، تجاری) که پول سرمایه گذاران یا سپرده گذاران را مدیریت می کند. وظیفه اصلی صندوق سرمایهگذاری این است که پول سرمایهگذاران را در یک «دیگ مشترک» ترکیب کند و وجوه مشتریان را دفع کند تا بازده سرمایهگذاری در صندوق از نرخ تورم یا بازده بالقوه سپرده بیشتر شود. داراییهای سرمایهگذاران یا توسط مدیران صندوق یا توسط متخصصان شخص ثالث – کارمندان شرکتهای مدیریت، مدیریت میشود.

صندوق های سرمایه گذاری معمولاً دارای سرمایه قابل توجهی هستند که به آنها امکان می دهد در بازارهای مالی شرکت کنند و با تأمین حجم نقدینگی لازم به ثبات بازارها کمک کنند.

سرمایه گذاران خصوصی

بسیاری از سرمایه گذاران خصوصی دارای مقدار قابل توجهی پول نقد هستند که به آنها کمک می کند آزادانه در بسیاری از ابزارهای مالی تجارت کنند و درصدهای سودآوری را استخراج کنند. به همین دلیل، چنین سرمایه گذارانی اغلب به عنوان بازارساز عمل می کنند و سرمایه خود را به عنوان نوعی وثیقه برای امکان تامین نقدینگی برخی ابزارهای معاملاتی ارائه می کنند. سرمایهگذاران خصوصی که بهعنوان بازارساز عمل میکنند، از تفاوت بین قیمت خرید و فروش سود میبرند، که گاهی به مبلغ قابلتوجهی میرسد.

شایان ذکر است که سرمایهگذاران خصوصی بزرگ در تجارت، نهنگ نامیده میشوند، زیرا میتوانند مستقیماً بر رفتار قیمت داراییها در فرآیند خرید یا فروش حجمهای بزرگ تأثیر بگذارند که معمولاً باعث نوسانات جدی میشود.

پیش نیازهای فرآیند بازارسازی

کار سازندگان بازار فقط مهم نیست – معنای بسیار بیشتری از ارائه نقدینگی به بازار دارد. با این وجود، برای انجام فرآیند بازارسازی، این شرکت کنندگان باید چندین شرط ضروری را رعایت کنند که در زیر ارائه شده است.

حفظ گسترش پایدار

بازارساز باید تفاوت ثابتی را بین قیمت خرید و فروش – اسپرد قیمتها (پرداخت قیمت پیشنهادی – خرید) حفظ کند. این تفاوت می تواند در درصد یا ارزش مطلق ثابت باشد – در واحدهای پولی (به عنوان یک قاعده، در کسری آنها)، برای بازار سهام یا بازار فارکس، یا در واحد درصد برای بازار اوراق قرضه. بنابراین، یک بازارساز که با جفت روبل-دلار کار می کند می تواند 1.0850/1.1900 یورو، 1.0975/1.1025 یورو یا 1.1050/1.1100 یورو را برای 1 دلار قیمت گذاری کند، بنابراین اسپرد 0.005 روبل را حفظ کند. پایبندی به اسپرد، ثبات قیمت را برای ابزار مالی حفظ میکند و از نوسانات شدید و شکاف قیمتی جلوگیری میکند.

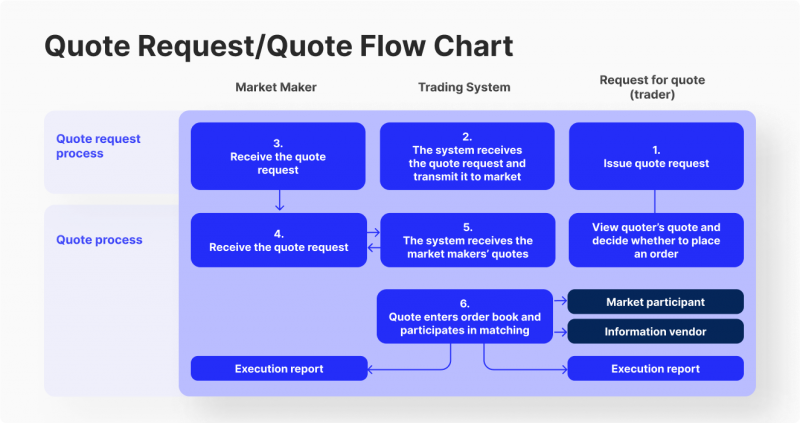

حفظ نقل قول های دوطرفه

یک بازارساز قیمت یک ابزار مالی، ارز خارجی، و/یا کالا را با ارسال و حفظ همزمان سفارشهای خرید و فروش (منظور دوجانبه) در مورد ابزار مالی، ارز خارجی و/یا کالاهای مربوطه در طول مدت انجام میدهد. جلسه معاملاتی درصورتیکه شرکتکننده معاملات تعهدی به سازماندهنده تجارت برای حفظ قیمت یک ابزار مالی، ارز خارجی و/یا کالا داشته باشد، سازماندهنده تجارت الزامات اجباری را برای انتشار یک مظنه دوجانبه بر اساس سفارشهای ارائهشده توسط بازارساز تعیین میکند. ، حداقل حجم سفارش های ارسال شده توسط بازارساز، دوره زمانی که بازارساز باید سفارشات مربوطه را ارسال کند.

نتیجه گیری

تصور بازار مالی بدون فرآیند بازارسازی غیرممکن است که ثبات کل بازار مالی را بهعنوان یک کل فراهم میکند و به شما امکان میدهد از موقعیتهای ناخوشایندی که منجر به زیانهای قابلتوجه در نتیجه نوسانات بالای قیمت میشود، اجتناب کنید. کار یک بازارساز همچنین به حفظ سطح نقدینگی مطلوب کمک میکند تا ریسک اسپرد گسترده و لغزش در معاملات کاهش یابد.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید