چرا اسکرینینگ AML اهمیت دارد؟

مقالات

پولشویی، یک جرم مالی بزرگ، در چند دهه گذشته رایج شده است. دفتر سازمان ملل متحد در امور مواد مخدر و جرم تخمین می زند که میزان پول شویی جهانی در یک سال حدود 800 میلیارد دلار تا 2 تریلیون دلار است که 2 تا 5 درصد از تولید ناخالص داخلی جهانی این وضعیت هشدار دهنده منجر به توسعه سیاستهای مبارزه با پولشویی (AML) شده است و غربالگری AML نقش مهمی در مبارزه با این جرایم مالی ایفا میکند.

نکات کلیدی

- پولشویی با انجام معاملات پیچیده، پول به دست آمده به طور غیرقانونی را پنهان میکند و داراییهای غیرقانونی را به نظر معاملات مشروع تبدیل میکند.

- روشهای AML مانند اسکرینینگ AML و نظارت بر معاملات، با مبارزه با پولشویی و جرائم مالی دیگر، اطمینان از تطابق با مقررات و تمامیت مالی را فراهم میکنند.

- قوانین مؤثر AML فعالیتهای مشکوک را بر اساس پروفایل خطر سازمان شما و معاملات مشتریان به شما اعلام میکنند. بهروزرسانیهای منظم برای تطابق با الگوهای جرم مالی ضروری است.

فهم پولشویی

پولشویی فرآیند غیرقانونی پنهانکردن منشأ پولی که از طریق راههای غیرقانونی تهیه شدهاست، با انجام ترتیبی پیچیده از انتقالهای بانکی یا معاملات تجاری است. هدف نهایی تبدیل دارایی غیرقانونی به پول تمیز است تا به صورت مخفی و غیرمستقیم به پولشوییکننده بازگردد.

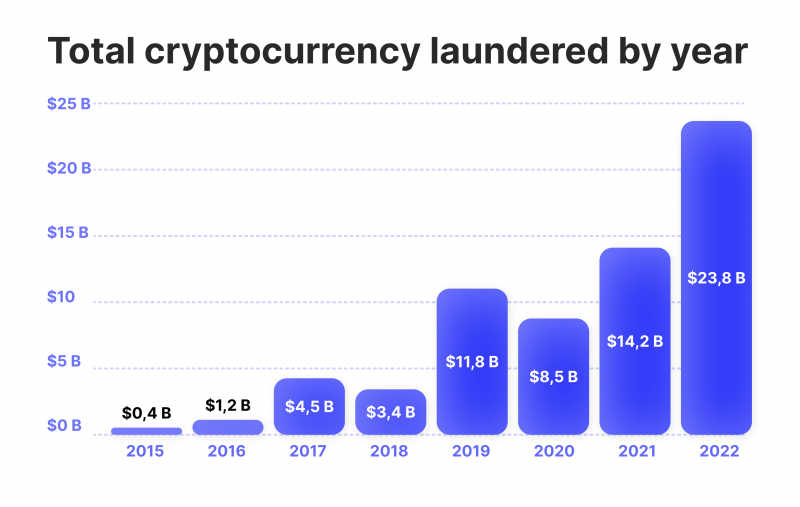

ML به یک روش گسترده در ارزهای رمزنگاری تبدیل شده است. ماهیت ناشناس تراکنش های رمزنگاری به یک هدف حیاتی برای فعالان غیرقانونی تبدیل شده است. این امر باعث ایجاد روشهای پیشگیری، مانند نرمافزار غربالگری AML و قوانین نظارت بر تراکنشهای رمزنگاری شده است که برای اطمینان از مشروعیت تراکنشها استفاده میشوند. به عنوان مثال، هر گونه انتقال بزرگ و غیرعادی ارزهای دیجیتال می تواند یک هشدار در سیستم ایجاد کند و تحقیقات بیشتر را به دنبال داشته باشد.

غربالگری AML چیست؟

غربالگری AML روشی است که برای ارزیابی ریسک مشتریان فعلی یا بالقوه یک شرکت تحت دستورالعملهای AML استفاده میشود. این فرآیند شامل نظارت بر تراکنش پرداخت، اطمینان از عدم حضور مشتریان در لیست های تحریم، PEP، لیست های ممنوعه یا تحت تعقیب، و داده های رسانه های نامطلوب است. لیست های خاکستری و سیاه، لیست های PEP، و انجام سایر بررسی های مبتنی بر مشخصات مشتری. این تجزیه و تحلیل برای برآوردن الزامات KYC/AML/CFT انجام شده است. و برای انجام تعهدات گزارشی تعیین شده توسط ناظران مالی.

غربالگری AML جزء کلیدی مقررات AML است که توسط مقامات ابداع شده است.

هدف غربالگری AML

هدف اولیه غربالگری AML شناسایی و خنثی کردن فعالیتهای غیرقانونی مانند پولشویی، تامین مالی تروریسم و کلاهبرداری است. غربالگری AML معمولاً در حین ورود مشتری اجرا میشود و در نتیجه از وقوع فعالیتهای غیرقانونی جلوگیری میکند.

علاوه بر این، غربالگری AML صرفاً یک عمل ایده آل نیست، بلکه یک الزام اجباری است. این یک اقدام انطباق با مقررات است که تضمین میکند افراد و سازمانها به قوانین AML و مقررات پایبند هستند.

اهداف خاص غربالگری AML شامل موارد زیر است:

- ارائه ایمنی، امنیت و اطمینان به همه طرف های درگیر از جمله افراد، سازمان ها، مشتریان و مشتریان بالقوه.

- حفاظت از شهرت نهادهایی که با پشتکار عملیات غربالگری AML خود را انجام می دهند.

- بهروز نگه داشتن اطلاعات مورد استفاده در چکهای AML، شرکتها را قادر میسازد تا با اضافه شدن نهادها به فهرست تحریمهای مربوطه، از الزامات قانونی در حال تغییر پیروی کنند.

یک برنامه قوی انطباق AML باید به این جزئیات دقیقتر و عملکردهای گستردهتر فرآیندهای غربالگری AML بپردازد و در نهایت ثبات مالی، امنیت، اعتماد، و انطباق و اطلاعات سازمانی را تضمین کند.

AML قوانین نظارت بر تراکنش: فرآیند غربالگری AML چگونه کار می کند؟

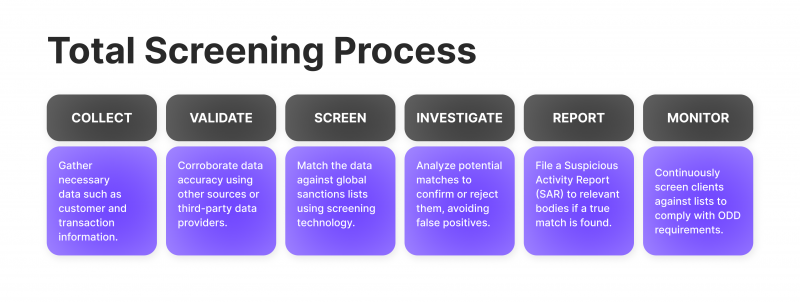

فرایند غربالگری AML دادههای مشتری، از جمله هویت و تراکنشها را جمعآوری و بررسی میکند. سپس از این داده ها برای تعیین اینکه آیا مشتریان مشروع هستند یا مشکوک هستند استفاده می شود. این فرآیند شناسایی عمدتاً با ارجاع متقابل دادههای تایید شده مشتری با فهرستهای تحریمی که توسط مقامات مالی یا سازمانهای دولتی مشخص شده است، به دست میآید.

اگر شرکتی در صنعتی فعالیت میکند که توسط قانون AML تنظیم میشود، کاربران جدیدی که به وبسایت نزدیک میشوند باید فرآیند غربالگری AML را انجام دهند. دادههای ثبتنامی که ارسال میکنند باید با پایگاههای اطلاعاتی فهرست پیگیری ارجاع داده شوند. اگر لیست پیگیری مشتری احتمالی را به عنوان یک پولشویی شناخته شده شناسایی کند، این نمونه ای از شکست مشتری در فرآیند غربالگری AML است. در اصل، این فرآیند با به دست آوردن اطلاعات جامع مشتری و ارجاع متقابل آن با معتبرترین پایگاه های داده موجود، بهینه عمل می کند.

جنبه های حیاتی فرآیند نظارت بر تراکنش های AML

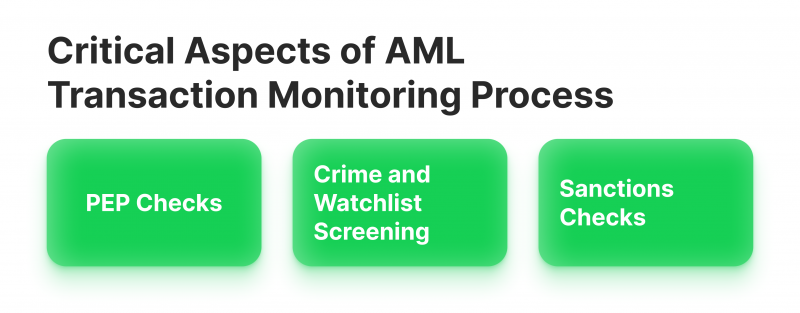

چندین جنبه مهم باید در طول فرآیند غربالگری مبارزه با پولشویی پوشش داده شود. بیایید سه مثال اصلی را بررسی کنیم.

بررسی PEP

بررسیهای افراد در معرض سیاسی (PEP) برای شناسایی افراد دارای موقعیتهای برجسته در دولت یا سایر بخشهای عمومی انجام میشود. این افراد، از جمله بستگان و وابستگان نزدیک آنها، به دلیل روابط سیاسی، ثروت و موقعیتشان، بیشتر در معرض فعالیت های پولشویی هستند. بررسیهای PEP برای افشای چهرههای سیاسی مشکوک و کمک به سازمانها برای درک خطرات گستردهتر مرتبط با برخورد با افراد در معرض سیاسی انجام میشود.

جنایت و فهرست نظارت

این فرآیند شامل بررسی جزئیات یک فرد در برابر یک یا چند پایگاه داده است که اسامی افرادی را که به عنوان مجرم شناخته شده یا مظنون ثبت شده اند ارائه می کند. غربالگری جرم شامل بررسی افراد شناخته شده یا مظنون به جرایم مالی، مانند پولشویی است، در حالی که غربالگری فهرست نظارت شامل بررسی افرادی است که با فعالیت های پرخطر، مانند تامین مالی تروریسم مرتبط هستند.

چک های تحریم

این بررسیها شامل ارجاع متقابل اطلاعات یک فرد در پایگاههای داده تخصصی است که تحریمهای دولتی را پوشش میدهد. تحریمهای دولتی مجازاتها یا اقدامات محدودکنندهای هستند که یک یا چند دولت علیه نام شخصی اعمال میکنند.

چه کسی باید غربالگری AML را انجام دهد؟

بر اساس حوزه قضایی محلی، غربالگری AML باید عموماً توسط نهادهایی که با تراکنشهای مالی سروکار دارند یا در سایر بخشهای عمودی با ارزشی که معمولاً توسط پولشویان استفاده میشود، انجام شود. سازمانهایی که مسئول مبالغ هنگفت پول هستند، مانند موسسات مالی، معاملهگران سهام، کازینو، کسبوکارهای فارکس، شرکتهای سرمایهگذاری، شرکتهای بیمه، آژانسهای املاک، و خردهفروشان با ارزش بالا، بهویژه باید غربالگری AML را انجام دهند.

صرف نظر از ماهیت سازمان شما، امنیت شما در برابر پولشویی فقط ایده آل نیست. همچنین یک ضرورت اساسی و یک الزام قانونی است. اگر مطمئن نیستید که آیا سازمان شما میتواند هدف احتمالی پولشویی باشد یا خیر، شایان ذکر است که روشهای پولشویی تکامل مییابند و در نتیجه تعداد فزایندهای از کسبوکارهای غیرقانونی میتوانند هدف قرار گیرند.

نحوه تنظیم قوانین نظارتی قوی تراکنش های AML

تنظیم قوانین موثر نظارت بر تراکنش های AML مستلزم درک جامعی از نمایه ریسک سازمان شما و ماهیت تراکنش های مشتریان شما است. اولین گام، ایجاد یک خط پایه رفتار تراکنش “عادی” برای مشتریان است. این می تواند بر اساس اندازه تراکنش، فراوانی و موقعیت جغرافیایی باشد.

به عنوان مثال، اگر شما یک بانک هستید و اکثر مشتریان شما افرادی هستند که تراکنش های داخلی بین 1000 تا 3000 دلار انجام می دهند، تراکنش 10000 دلاری یا تراکنش بین المللی 5000 دلاری ممکن است به عنوان مشکوک علامت گذاری شود.

هنگامی که یک خط پایه ایجاد کردید، میتوانید قوانینی را برای پرچمگذاری تراکنشهایی که از این هنجار انحراف دارند تنظیم کنید. به عنوان مثال، ممکن است قانونی را تعیین کنید تا هر تراکنش بیش از 10000 دلار یا چندین تراکنش از یک حساب با مجموع بیش از 10000 دلار را در یک روز علامت گذاری کنید.

یک قانون دیگر می تواند علامت گذاری هر گونه جابجایی سریع وجوه، مانند سپرده بزرگ و پس از برداشت فوری باشد. این می تواند نشان دهنده لایه بندی، یک تکنیک معمولی پولشویی باشد.

تنظیم قوانینی برای تراکنشهای مربوط به مکانهای پرخطر معروف به پولشویی یا تامین مالی تروریسم نیز ضروری است. به عنوان مثال، میتوان قاعدهای برای علامتگذاری هر تراکنش مربوط به کشورهایی در فهرست حوزههای قضایی پرخطر و غیرهمکار FATF تنظیم کرد.

به یاد داشته باشید، این قوانین باید به طور منظم بازبینی و به روز شوند تا با الگوهای در حال تغییر جرایم مالی و تغییرات در رفتار مشتری شما همگام شوند. یک سیستم نظارت بر تراکنش های AML قوی به شما امکان می دهد این قوانین را تنظیم کنید و یک دنباله حسابرسی انطباق مقرراتی جامع ارائه دهید.

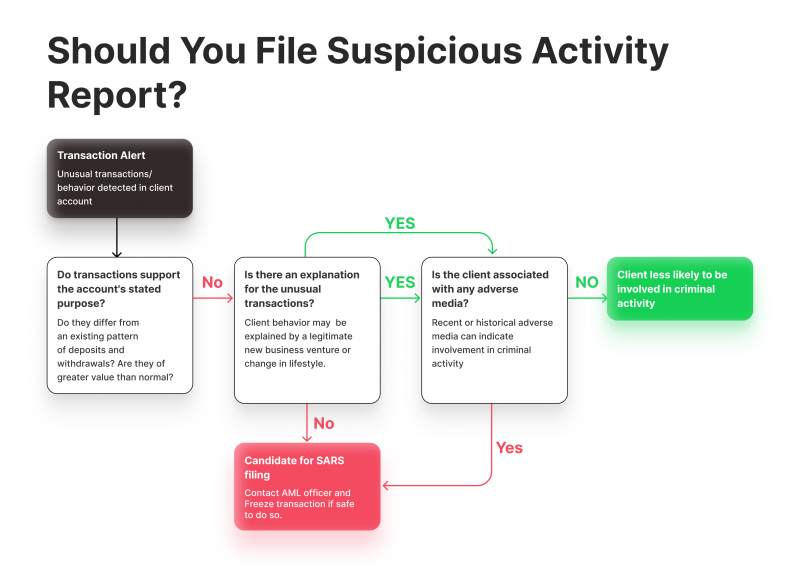

زمان ارائه گزارش فعالیت مشکوک غربالگری AML

گزارش فعالیت مشکوک غربالگری AML (SAR) باید زمانی ثبت شود که یک تراکنش یا مجموعهای از تراکنشها مشکوک به نظر میرسند یا با فعالیتهای تجاری قانونی یا شخصی شناختهشده یک مشتری مطابقت ندارند. این می تواند تراکنشی باشد که به طور قابل توجهی بزرگتر از حد معمول است، افزایش ناگهانی فراوانی تراکنش، یا تراکنش هایی که هدف اقتصادی یا قانونی مشخصی ندارند.

در نظر گرفتن رفتار مشتری، مانند عدم تمایل به ارائه اطلاعات یا تلاش برای اجتناب از آستانه گزارش، نیز بسیار مهم است. به یاد داشته باشید، تصمیم برای تشکیل یک SAR باید بر اساس دلایل منطقی برای سوء ظن باشد، و همیشه بهتر است در مورد ML یا سایر جرایم مالی احتیاط کنید.

نظرات پایانی

غربالگری AML و نظارت بر تراکنش ابزارهای حیاتی در مبارزه با پولشویی و سایر جرایم مالی هستند. آنها نه تنها به شناسایی و کاهش خطرات کمک می کنند، بلکه به حفظ یکپارچگی سیستم مالی نیز کمک می کنند. همانطور که تکنولوژی به پیشرفت خود ادامه می دهد، روش های پولشویی نیز به همین ترتیب ادامه می یابد و این امر باعث می شود که سیاست های AML همگام باشد. آینده غربالگری AML و نظارت بر تراکنش ها در استفاده از فناوری های پیشرفته و چارچوب های نظارتی قوی برای اطمینان از یک چشم انداز مالی امن نهفته است.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید