क्रिप्टो में लिक्विडिटी पूल कैसे काम करते हैं?

आर्टिकल्स

इस लेख में लिक्विडिटी पूल की परिभाषा, इसके अपसाइड और डाउनसाइड्स, लिक्विडिटी पूल में कैसे शामिल हों, और अब तक के सबसे लोकप्रिय लिक्विडिटी पूल पर चर्चा की गई है।

तरलता पूल क्या हैं?

सबसे पहले, क्रिप्टोकुरेंसी और वित्तीय बाजार दोनों तरलता पर निर्भर करते हैं। यदि बाजार में पर्याप्त तरलता नहीं है तो किसी परिसंपत्ति को नकदी में बदलने में पर्याप्त समय लगता है। उच्च तरलता का मतलब है कि अचानक मूल्य परिवर्तन को रोकने के लिए परिसंपत्तियों को नकदी में बदलने की प्रक्रिया त्वरित और प्रभावी है।

तरलता पूल एक विकेन्द्रीकृत वित्त बनाने में एक प्रमुख भूमिका निभाते हैं (DeFi) प्रणाली, जो क्रिप्टो क्षेत्र में अधिक से अधिक लोकप्रियता प्राप्त कर रही है।

वास्तविक दुनिया में ऐसी प्रणाली कैसे काम करती है, इसकी बेहतर समझ पाने के लिए, आइए निम्नलिखित उदाहरण पर एक नज़र डालें। मान लीजिए कि आप स्टोर पर कुछ ऑर्डर करने के लिए कतार में इंतजार कर रहे हैं। तरलता, इस मामले में, बहुत सारे कर्मचारियों के होने के बराबर है जो आपकी सेवा करने के लिए हैं। इससे ऑर्डर और लेनदेन में तेजी आएगी, जिससे ग्राहक खुश होंगे। दूसरी ओर, एक अतरल बाजार के मामले में, हम इसकी तुलना केवल एक कर्मचारी के उपलब्ध होने और ढेर सारे ग्राहकों से कर सकते हैं। जाहिर है, यह स्थिति धीमी ऑर्डर और अक्षम काम की ओर ले जाएगी, जो अंततः ग्राहक असंतोष की ओर ले जाती है।

इसके अलावा, पारंपरिक वित्त में, संपत्ति के खरीदार और विक्रेता तरलता प्रदान करते हैं। दूसरी ओर, डेफी काफी हद तक तरलता पूल पर निर्भर करता है। एक विकेन्द्रीकृत एक्सचेंज, या डीईएक्स, तरलता के बिना जीवित नहीं रहेगा। इसलिए, DEX को हमेशा लिक्विडिटी पूल से जोड़ा जाना चाहिए।

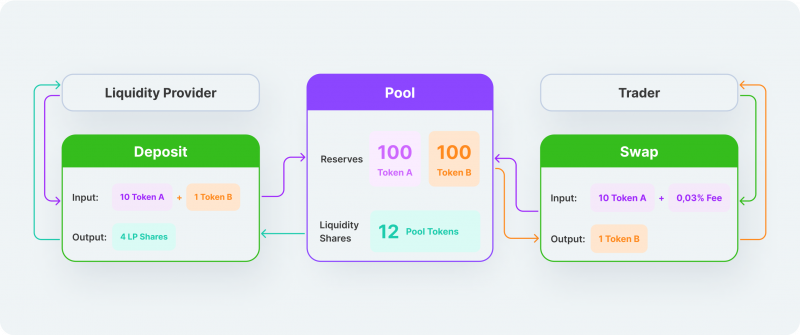

एक तरलता पूल क्रिप्टोकुरेंसी की एक डिजिटल आपूर्ति है जो एक स्मार्ट अनुबंध द्वारा सुरक्षित है। नतीजतन, तरलता का उत्पादन होता है, जिससे त्वरित लेनदेन की अनुमति मिलती है।

तरलता पूल का एक महत्वपूर्ण घटक स्वचालित बाजार निर्माता (एएमएम) है। DEX में, परिसंपत्तियों की कीमत पारंपरिक एक्सचेंजों की तरह ऑर्डर बुक के बजाय एल्गोरिथम के आधार पर तय की जाती है। सीधे शब्दों में कहें, एएमएम एक स्वचालित प्रोटोकॉल है जो संपत्ति की कीमत तय करता है।

एक तरलता पूल उन उपयोगकर्ताओं को पुरस्कृत करके नेटवर्क पर तरलता बनाए रखने में मदद करता है जो पूल में संपत्ति का योगदान करते हैं। इन उपयोगकर्ताओं को एक इनाम के रूप में तरल पूल टोकन प्राप्त होते हैं, जो पूल के भीतर होने वाले ट्रेडों से शुल्क का एक हिस्सा होते हैं। DeFi नेटवर्क पर इन टोकन के लिए विभिन्न उपयोग हैं, जैसे एक्सचेंज या अन्य स्मार्ट अनुबंध। Ethereum नेटवर्क (ERC-2) पर इन टोकन का उपयोग करने वाले सामान्य DeFi एक्सचेंज Uniswap और SushiSwap, जबकि पैनकेकस्वैप बीएनबी श्रृंखला पर बीईपी-20 टोकन का उपयोग करता है।

चलनिधि पूल व्यवहार में कैसे काम करता है?

एक विशिष्ट तरलता पूल अपने सदस्यों को पूल में डिजिटल संपत्ति जमा करने के लिए प्रोत्साहित करता है और क्षतिपूर्ति करता है। पुरस्कार क्रिप्टोक्यूरेंसी या एक्सचेंजों द्वारा भुगतान किए गए ट्रेडिंग कमीशन के एक हिस्से का रूप ले सकते हैं जहां वे अपनी संपत्ति जमा करते हैं।

आइए इसे एक उदाहरण के साथ स्पष्ट करते हैं, जहां सुशी स्वैप का उपयोग करने वाला एक विशिष्ट व्यापारी बीटीसी-यूएसडीसी जोड़ी में 1000 डॉलर का निवेश करता है।

सबसे पहले, आपको एक विशिष्ट वेबसाइट पर जाने की आवश्यकता है। इस मामले में, यह सुशीस्वैप होगा। बीटीसी और यूएसडीसी के लिए तरलता पूल खोजें। बीटीसी और यूएसडीसी को 50/50 के विभाजन में बीटीसी-यूएसडीसी तरलता पूल में जोड़ें, जो हमारे मामले में प्रत्येक परिसंपत्ति में 500 डॉलर होगा, जिसका अर्थ है कि आप वर्तमान विनिमय दर के अनुसार अपने सिक्के प्राप्त करेंगे। सहमत समय के बाद, आपको सुरक्षित रखने के लिए प्रतिबद्ध सुशी टोकन दिया जाएगा। यह एक निश्चित अवधि के लिए हो सकता है, जैसे एक सप्ताह या कई महीने।

तरलता पूल के लाभ

चलनिधि पूल अपने उपयोगकर्ताओं को निम्नलिखित लाभ प्रदान करते हैं:

मुख्य लाभ यह है कि आपको एक व्यापारिक भागीदार खोजने के बारे में चिंता करने की ज़रूरत नहीं है जो क्रिप्टोकुरेंसी में आपकी रुचि साझा करता है, क्योंकि तरलता पूल में सभी एक्सचेंज स्मार्ट अनुबंधों का उपयोग करके स्वचालित रूप से होते हैं।

यदि आपने कभी क्रिप्टो करेंसी का व्यापार करने का प्रयास किया है, तो आप शायद ऐसे लोगों का सामना कर चुके हैं जो अपनी होल्डिंग्स को हास्यास्पद रूप से उच्च कीमतों पर बेचना चाहते हैं या उन्हें कम रकम पर खरीदना चाहते हैं। सफल होने के लिए, आपको उत्कृष्ट सौदेबाजी कौशल और नैतिक चरित्र की मजबूत भावना की आवश्यकता होगी। हालांकि, हर किसी के पास ये नहीं होते हैं। अच्छी खबर यह है कि तरलता पूल बाजार विनिमय दर के अनुसार क्रिप्टोकरेंसी के मूल्य को संशोधित करता है।

क्रिप्टो एक्सचेंजों पर उपयोगकर्ता ट्रेडिंग के माध्यम से संपत्ति का अधिग्रहण नहीं करते हैं। वे एक तरलता पूल से संपत्ति प्राप्त करते हैं जिसे पहले ही वित्त पोषित किया जा चुका है। ये विनिमय दरों से उत्पादित होते हैं। इसलिए प्रक्रिया गोलाकार है।

यह ध्यान रखना महत्वपूर्ण है कि बाजार पर बहुत कम प्रभाव पड़ता है। तरलता पूल के लिए धन्यवाद, अब विक्रेता बाजार मूल्य से दोगुना या खरीदार औसत से कम छूट का भुगतान करने के इच्छुक नहीं हैं। इसलिए, लेनदेन बहुत अधिक सुचारू रूप से चलते हैं। चूंकि तरलता पूल एक स्मार्ट अनुबंध द्वारा सुरक्षित संपत्तियों का एक संग्रह है, उनके मूल्यों को लगातार विनिमय दरों के अनुसार अद्यतन किया जाता है।

तरलता पूल के विपक्ष

हालांकि तरलता पूल स्पष्ट रूप से कई फायदे और उच्च गुणवत्ता वाले अनुप्रयोग प्रदान करते हैं, लेकिन उनमें महत्वपूर्ण कमियां भी हैं।

तरलता पूल से संबंधित कुछ जोखिम यहां दिए गए हैं:

स्मार्ट अनुबंधों से संबंधित जोखिम

स्मार्ट कॉन्ट्रैक्ट्स से जुड़े खतरों को नजरअंदाज करने से महत्वपूर्ण नुकसान हो सकता है। एक तरलता पूल आपके द्वारा योगदान करने के बाद आपकी संपत्ति का अधिग्रहण करता है। भले ही कोई भी बिचौलिया आपके फंड का प्रबंधन न करे, अनुबंध स्वयं संरक्षक के रूप में काम कर सकता है। नतीजतन, अगर कोई प्रणालीगत गलती है, जैसे कि फ्लैश लोन, तो आप स्थायी रूप से अपना पैसा खो सकते हैं।

अस्थायी नुकसान का जोखिम

जब आप एएमएम तरलता प्रदान करते हैं, तो एक संभावना है कि आप एक त्वरित नुकसान का अनुभव कर सकते हैं। “पकड़” की तुलना में, इस तरह के नुकसान से मौद्रिक नुकसान होता है। यह छोटे और बड़े वॉल्यूम के बीच उतार-चढ़ाव कर सकता है। दो तरफा तरलता पूल में निवेश करने से पहले पूरी तरह से शोध करना सुनिश्चित करें।

पहुंच के जोखिम

उन परियोजनाओं के लिए देखें जहां डिजाइनर पूल के नियमों को अपनी इच्छानुसार संशोधित कर सकते हैं। एक कार्यकारी कोड या स्मार्ट अनुबंध कोड के लिए अन्य विशेष पहुंच डेवलपर्स के लिए उपलब्ध हो सकती है। इससे उन्हें नुकसान पहुंचाने का मौका मिल सकता है, जैसे कि पूल के पैसे को जब्त करना।

लिक्विडिटी पूल में कैसे शामिल हों?

तरलता पूल तक पहुँचने की प्रक्रिया आमतौर पर हर प्लेटफॉर्म पर अलग तरह से काम करती है। उनमें से कुछ अनुभव को यथासंभव सरल बनाने के लिए उपयोगकर्ता के अनुकूल और इंटरैक्टिव हैं, जबकि अन्य अधिक परिष्कृत हैं और अतिरिक्त ज्ञान की आवश्यकता है।

अब, जब आप एक क्रिप्टो तरलता पूल में भाग लेना चाहते हैं, तो आपको पहले अपनी पसंद के प्लेटफॉर्म पर एक खाता पंजीकृत करना होगा और उपयुक्त क्रिप्टोकुरेंसी वॉलेट को एक ऐसे प्लेटफॉर्म से लिंक करना होगा जो स्मार्ट अनुबंधों का समर्थन करता है। आपको क्रिप्टोक्यूरेंसी जोड़ी और तरलता पूल पर निर्णय लेने की आवश्यकता है जिसे आप अपनी क्रिप्टो संपत्ति में रखना चाहते हैं।

फिर, आपको यह पुष्टि करने की आवश्यकता है कि आपके पास उन दो संपत्तियों के लिए उपयुक्त राशि है जिन्हें आप जमा करना चाहते हैं। अपने टोकन प्राप्त करने के लिए, आपको दो संपत्तियां जमा करनी होंगी।

सबसे लोकप्रिय तरलता पूल

अब, 2022 तक तीन सबसे अधिक उपयोग किए जाने वाले क्रिप्टो तरलता पूल पर एक नज़र डालते हैं, साथ ही उनकी प्रमुख विशेषताओं के विवरण के साथ।

Uniswap – अपने उच्च ट्रेडिंग वॉल्यूम को देखते हुए, Uniswap उपलब्ध सभी तरलता पूलों की सूची में लगातार शीर्ष समाधानों में शुमार है। विकेन्द्रीकृत ईआरसी -20 टोकन एक्सचेंज एथेरियम अनुबंधों के साथ 1: 1 अनुपात में ईआरसी -20 टोकन अनुबंधों के मिलान का समर्थन करता है। इथेरियम और किसी अन्य ईआरसी -20 टोकन प्रकार से जुड़े एक्सचेंज का विकेंद्रीकरण भी सक्षम है। तथ्य यह है कि Uniswap एक ओपन-सोर्स एक्सचेंज चलाता है, जो इसे अपने प्रतिस्पर्धियों पर बढ़त देता है। कोई भी व्यक्ति बिना किसी शुल्क के किसी भी टोकन के लिए नए क्रिप्टो तरलता पूल बनाने के लिए ओपन-सोर्स एक्सचेंज का उपयोग कर सकता है।

इसका न्यूनतम ट्रेडिंग शुल्क एक अन्य विशेषता है जो Uniswap को सर्वश्रेष्ठ तरलता पूलों में से एक के रूप में अलग करती है। तरलता प्रदाताओं को तरलता पूल में शामिल होने के मुआवजे के रूप में विनिमय शुल्क का एक हिस्सा मिलता है। नेटवर्क को तरलता देने के लिए आपको केवल यूएनआई टोकन के बदले में क्रिप्टो संपत्ति जमा करने की आवश्यकता है।

कर्व फाइनेंस – बेहतरीन लिक्विडिटी पूल की आपकी खोज भी आपको कर्व जैसे प्रसिद्ध विकल्पों की ओर ले जाएगी। यह अनिवार्य रूप से एथेरियम के सिद्धांतों पर निर्मित एक विकेन्द्रीकृत तरलता पूल के रूप में कार्य करता है, जो स्थिर स्टॉक के लिए फायदेमंद व्यापारिक स्थितियों की पेशकश करता है। गैर-वाष्पशील स्थिर मुद्रा के कारण कम फिसलन की गारंटी के साथ कर्व फाइनेंस के मूल्य लाभ स्पष्ट हो जाते हैं।

हालाँकि, कर्व असामान्य है क्योंकि इसमें अभी तक एक देशी टोकन नहीं है, हालाँकि कोई जल्द ही आ सकता है। इस वजह से, यह स्थिर स्टॉक और क्रिप्टो परिसंपत्तियों के कई पूलों के लिए विनिमय की पेशकश करता है, जैसे कि कंपाउंड, बीयूएसडी, और अन्य। प्लेटफ़ॉर्म पर सात अलग-अलग पूल हैं, प्रत्येक में एक अद्वितीय ERC-20 पूल जोड़ी है।

Kyber नेटवर्क – Kyber को सर्वश्रेष्ठ तरलता पूलों में स्थान दिया गया है, इसके बेहतर यूजर इंटरफेस के लिए बड़े हिस्से के लिए धन्यवाद। डीएपी ऑन-चेन एथेरियम-आधारित तरलता तंत्र के लिए तरलता प्रदान कर सकते हैं। इसलिए, व्यवसाय उपभोक्ताओं को एक ही लेनदेन में विभिन्न टोकन का भुगतान, आदान-प्रदान या प्राप्त करने में तुरंत सहायता कर सकते हैं।

Kyber Network नेटिव कॉइन, KNC, इसके लिक्विडिटी पूल के लिए मौलिक है। KNC टोकन Kyber पारिस्थितिकी तंत्र के नियंत्रण के साथ-साथ Kyber नेटवर्क द्वारा प्रदान किए जाने वाले पुरस्कारों का एक महत्वपूर्ण घटक है। परिणामस्वरूप, उपभोक्ता पारिस्थितिकी तंत्र शासन में भाग लेने और स्मार्ट अनुबंधों की शर्तों के अनुसार पुरस्कार अर्जित करने के लिए अपने KNC टोकन को दांव पर लगा सकते हैं।

भविष्य के लिए पूर्वानुमान

चूंकि तरलता पूल एक गहन उद्योग में काम करते हैं, जहां निवेशक लगातार कहीं और बढ़े हुए रिटर्न की तलाश करते हैं, आकर्षक तरलता प्रदान करना चुनौतीपूर्ण हो सकता है।

नानसेन नामक एक ब्लॉकचैन एनालिटिक्स टूल खोज कि 42 उपज वाले किसानों का% जो लॉन्च के दिन पूल में तरलता का योगदान करते हैं, एक दिन के भीतर पूल छोड़ देते हैं। तीसरे दिन, उनमें से 70% गायब हो जाते हैं।

उदाहरण के लिए, ओलंपसडीएओ ने इस मुद्दे को हल करने के लिए “प्रोटोकॉल-स्वामित्व वाली तरलता” का परीक्षण किया है, जिसे “भाड़े की पूंजी” कहा जाता है। प्रोटोकॉल विक्रेताओं को तरलता पूल स्थापित करने के बजाय अपने रियायती प्रोटोकॉल टोकन, ओएचएम के बदले में अपने क्रिप्टोकुरेंसी को अपने खजाने में बदलने की अनुमति देता है।

हालांकि, मॉडल को एक समान समस्या का सामना करना पड़ा है: ऐसे व्यक्ति जो केवल टोकन को भुनाना चाहते हैं और अन्य विकल्पों पर आगे बढ़ना चाहते हैं, प्रोटोकॉल की स्थिरता में विश्वास को मिटाते हैं।

क्रिप्टो तरलता पूल के लिए बहुत अधिक परिवर्तन नहीं होगा जब तक कि DeFi तरलता के लेन-देन संबंधी पहलू को संबोधित नहीं करता है।

निष्कर्ष

आधुनिक डेफी में लिक्विडिटी पूल एक महत्वपूर्ण तकनीक है। वे विकेंद्रीकृत उधार, व्यापार और अन्य कार्यों के लिए इसे संभव बनाते हैं। डीआईएफआई का लगभग हर पहलू वर्तमान में स्मार्ट अनुबंधों द्वारा संचालित है, और यह प्रवृत्ति भविष्य में जारी रहने की संभावना है। नतीजतन, तरलता पूल निष्क्रिय आय के लिए क्रिप्टोकरेंसी का उपयोग करने का एक शानदार तरीका है। तकनीक और इसके फायदों को बेहतर ढंग से समझने के लिए, आप DeFi सीखना शुरू कर सकते हैं।

यदि आप क्रिप्टोकरेंसी के बारे में अधिक जानना चाहते हैं, तो आपको कुछ सबक लेने पर विचार करना चाहिए। आप कुछ ब्लॉकचेन सर्टिफिकेशन प्रोग्राम के लिए साइन अप करने का निर्णय भी ले सकते हैं। यदि आप क्रिप्टोक्यूरेंसी उद्योग में एक पेशेवर बनना चाहते हैं।

क्रिप्टो तरलता पूल का उदय क्रिप्टो और डेफी के व्यापक विस्तार के लिए आशाजनक संभावनाएं प्रदान करता है। क्रिप्टोक्यूरेंसी लेनदेन में, तरलता पूल मार्चिंग ऑर्डर की प्रतीक्षा करने की आवश्यकता को समाप्त कर देता है। तरलता पूल में स्मार्ट अनुबंधों का उपयोग करके विशिष्ट आवश्यकताओं के अनुसार बेहतरीन तरलता पूल तैयार करने की क्षमता भी सुनिश्चित की जाती है। क्रिप्टोक्यूरेंसी बाजार की तरलता के बारे में चिंताओं को हल करते हुए तरलता पूल अतिरिक्त लोगों को क्रिप्टो और डेफी उद्योग में आकर्षित कर सकते हैं। इसके अलावा, नए व्यापारी और तरलता प्रदाता क्रिप्टोक्यूरेंसी ट्रेडिंग में विश्वास के मुद्दों को हल करने के लिए तरलता पूल का उपयोग कर सकते हैं।