ऑल या नन ऑर्डर आखिर क्या होता है, और उसका इस्तेमाल कैसे किया जाता है?

टाइम-इन-फ़ोर्स ऑर्डरों ने डिजिटल ट्रेडिंग की दुनिया में अपना लोहा मनवाया है। उनकी उपस्थिति की बदौलत निवेशक सोचे-समझे फ़ैसले ले पाते हैं, सौदों के नतीजों से ज़्यादा कुशलता से निपट पाते हैं, और प्रतिकूल सौदों में फँस जाने वाले हालातों को खत्म कर पाते हैं।

ऑल या नन ऑर्डर सबसे ज़्यादा इस्तेमाल किए जाने वाले टाइम-इन-फ़ोर्स मैकेनिज़्मों में से एक है। इसकी बदौलत ट्रेडर एक लंबी समय-सीमा के दौरान मनचाहे सौदे प्राप्त कर अपनी सफलता की संभावनाओं में बढ़ोतरी ले आते हैं। इस लेख में हम चर्चा करेंगे कि ऑल-या-नन लिमिट अन्य टाइम-इन-फ़ोर्स ऑर्डरों से किस प्रकार भिन्न होती है व इस टूल के इस्तेमाल की सबसे बेहतरीन परिस्थितियाँ कौनसी होती हैं।

प्रमुख बिंदु

- ऑल-या-नन ऑर्डर ऑर्डरों को मैच करने वाली वे स्वचालित प्रणालियाँ होती हैं, जिनके माध्यम से ट्रेडर अपनी मनचाही एसेट वॉल्यूम को फ़िल कर पाते हैं।

- ऑल-या-नन ऑर्डरों में मूल्य और वॉल्यूम प्रीसेट्स की ज़रूरत होती है। लेकिन वॉल्यूम प्रीसेट सिर्फ़ एक सख्त प्रतिबंध ही होता है, क्योंकि AON को समूचे ऑर्डर को फ़िल करना होता है।

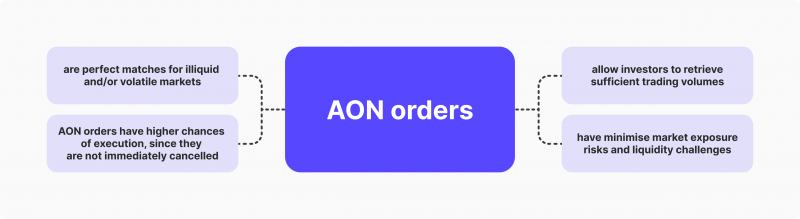

- AON उन गैर-लिक्विड और अस्थिर बाजारों के लिए लाजवाब साबित होते हैं, जहाँ एसेट मात्राएँ ज़्यादा दुर्लभ होती हैं और जिन्हें पूरा करना ज़्यादा मुश्किल होता है।

टाइम-इन-फ़ोर्स ऑर्डरों को पूरा करना

AON ऑर्डरों के मतलब के बारे में बात करने से पहले आइए फ़टाफ़ट टाइम-इन-फ़ोर्स सौदों के प्रकारों पर एक नज़र डाल लेते हैं। इन स्वचालित सौदों को मैन्युअल ट्रेड एक्सीक्यूशनों की जटिलता को हल करने के लिए ही बनाया गया था।

पहले ट्रेडरों को अपने हाथों से सौदों को मैन्युअल रूप से नेविगेट करते हुए पोज़ीशनों को खोलना-बंद करना पड़ता था। जहाँ कुछ सौदों को हैंडल करना आसान होता था, सक्रिय निवेशक अक्सर प्रतिकूल पोज़ीशनों को क्लोज़ न करने की गलती कर बैठते थे।

नतीजतन ट्रेडर या तो किसी मनचाही कीमत से हाथ धो बैठते थे या फिर कीमतों में आने वाले उतार-चढ़ावों का सामना कर पोर्टफ़ोलियो नुकसान करवाने वाला कोई सौदा कर बैठते थे। वैसे भी किसी खास कीमत के लिए बाज़ार की अच्छे से छानबीन करना काफ़ी चुनौतीपूर्ण काम था।

टाइम-इन-फ़ोर्स ऑर्डरों के मामलों में उपर्युक्त सभी प्रक्रियाएँ स्वचालित होती हैं, और ट्रेडर खरीदारी या बिक्री वाले अपने ऑर्डर के लिए बस पूर्व-शर्तें सेट कर सकते हैं।

इन स्वचालित सहायकों की बदौलत ट्रेडर रोज़मर्रा की अपनी ट्रेडिंग गतिविधियों की गुणवत्ता में अत्यावश्यक सुधार का अनुभव करते हैं, जिसके चलते वे सौदे की एक्सीक्यूशन की चिंता किए बगैर स्वतः ही समूचे ऑर्डर के मार्केट प्राइस और वॉल्यूम का चयन कर पाते हैं।

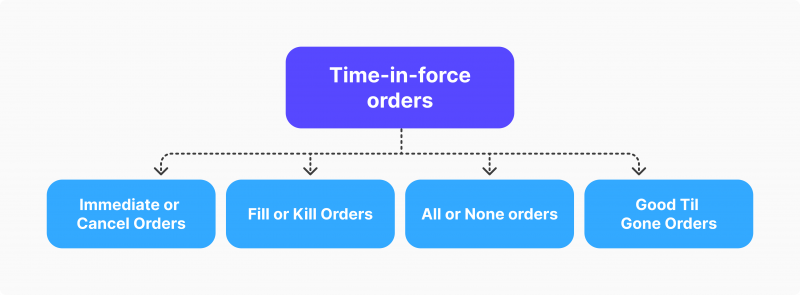

ट्रेडिंग बाज़ारों में अक्सर कई प्रचलित टाइम-इन-फ़ोर्स उपप्रकारों का चयन किया जाता है – इमीडियेट या कैंसल ऑर्डर, फ़िल या किल ऑर्डर, गुड टिल कैंसल्ड ऑर्डर, और इस लेख की विषय-वस्तु – ऑल या नन ऑर्डर।

AON ऑर्डर की परिभाषा

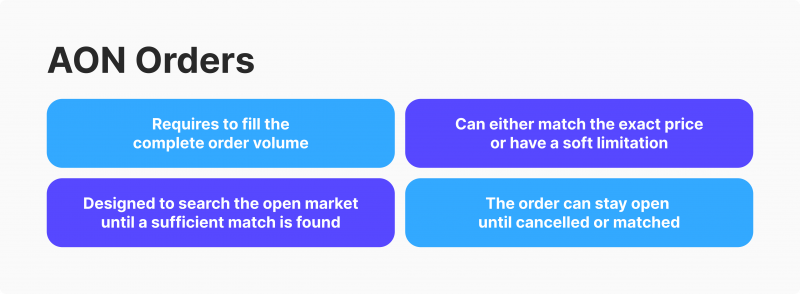

ऑल या नन ऑर्डर का ताल्लुक ट्रेडरों को अधिक लचीलापन मुहैया कराने वाले टाइम-इन-फ़ोर्स ऑर्डर परिवार से है। इस उपकरण के माध्यम से कीमत और वॉल्यूम के लिए पूर्व-शर्तें सेट करना मुमकिन होता है, लेकिन यह ज़रूरी नहीं कि एक्सीक्यूशन की समय-सीमा तात्कालिक हो। ट्रेडर या तो लेन-देन को एक्सीक्यूट करने के टाइमटेबल को निर्दिष्ट कर सकते हैं या फिर अगर सौदा बाज़ार में मैच न हो तो उसे रद्द भी कर सकते हैं।

ज़्यादातर मामलों में AON ऑर्डरों को कई ट्रेडिंग दिवसों के अंदर-अंदर या तो मैच किया जाता है या फिर बंद कर दिया जाता है। इस संरचना के अंतर्गत सौदे को चंद सेकंड में बंद करने के अन्य टाइम-इन-फ़ोर्स ऑर्डरों की जानी-मानी विधि को अपनाने की जगह AON ऑर्डर बाज़ार के प्रस्तावों का विश्लेषण करते हैं। नतीजतन निर्दिष्ट कीमत और वॉल्यूम को मैच करने के लिए अधिक समय उपलब्ध होने के कारण AON ऑर्डरों के मैच होने की अधिक संभावना होती है।

गौरतलब है कि नियामक ऑथोरिटियाँ अक्सर अनुभवहीन ट्रेडरों को AON और टाइम-इन-फ़ोर्स ऑर्डरों से दूरी बनाए रखने की सलाह देती हैं हैं क्योंकि इन तरीकों के लिए काफ़ी अनुभव और महारत की ज़रूरत होती है। सिक्योरिटीज़ एंड एक्सचेंज कमीशन ने गलत ढंग से लागू की गईं ट्रेडिंग रणनीतियों के दुर्भाग्यपूर्ण नतीजों के ऊपर कई बयान भी जारी किए हैं।

AON पूर्व-शर्तों को सेट करना

AON के मामले में प्राइस प्रेफ़ेरेंस दो संभावित विकल्पों वाली एक नरम लिमिटेशन होती है। या तो ट्रेडर लिमिट ऑर्डर का इस्तेमाल कर एक लिमिट प्राइस सेट कर देते हैं या फिर एक मार्केट ऑर्डर सेट कर खुले बाज़ार के कोट्स को करीब से मैच करते हैं। पहले विकल्प के तहत कीमत का सटीक मैच होना अनिवार्य होता है, जबकि दूसरा मैच बाज़ार के मौजूदा हालातों पर निर्भर करने वाली एक ज़्यादा रिलैक्स्ड आवश्यकता होती है।

ऑल या नन ऑर्डर टाइप के फ़ायदे

उपर्युक्त चर्चा के अनुसार टाइम-इन-फ़ोर्स उपप्रकार वाले परिवार में AON के कई अनूठे फ़ायदे होते हैं। सबसे पहले तो, आपकी विशिष्ट आवश्यकताओं के अनुसार, AON लिक्विड और इलिक्विड, दोनों ही मार्केट कंडीशनों के लिए एक कमाल का विकल्प होता है।

अगर ट्रेडिंग बाज़ार इलिक्विड है, तो एसेट वॉल्यूम सुनिश्चित करने के लिए AON ऑर्डर बढ़िया विकल्प होते हैं। इलिक्विड बाज़ार ट्रेडरों की ज़रूरतों को पूरा करने लायक पर्याप्त एसेट मुहैया कराने में अक्सर विफल रहते हैं, और कभी-कभी निवेश रणनीतियाँ सिर्फ़ पर्याप्त ट्रेडिंग वॉल्यूम के साथ ही काम करती हैं। AON यह सुनिश्चित करता है कि सौदे या तो एक्सीक्यूट हो जाएँगे या फिर असक्रिय रहेंगे।

दूसरी तरफ़, कुछ लिक्विड बाज़ारों के मुनाफ़े के ज़्यादा छोटे मार्जिन होते हैं। जहाँ स्टॉक ऑर्डरों से कमाल की रिटर्न्स मिल सकती हैं, विदेशी मुद्रा बाज़ार में एयर-टाइट मार्जिनों वाले कई सेक्टरों और मुद्राओं की जोड़ियाँ होती हैं।

ऐसे माहौल में सार्थक मुनाफ़ा कमाने के लिए ट्रेडरों को उच्च मुद्रा वॉल्यूमों में निवेश करना होता है। AON ऑर्डर यह सुनिश्चित करते हैं कि ट्रेडिंग फ़्लोर पर वॉल्यूम हमेशा मेल खाते हों।

ऑल या नन बनाम फ़िल या किल ऑर्डर

अब तक यह तो स्पष्ट हो चुका है कि AON ऑर्डर अपने करीबी टाइम-इन-फ़ोर्स रिश्तेदार, फ़िल या किल (FOK) ऑर्डरों, से काफ़ी मिलते-जुलते हैं। यहाँ सबसे अहम फ़र्क एक्सीक्यूशन की समय-सीमा का होता है।

FOK ऑर्डरों को भी मैचिंग प्राइस और समूची मात्रा वाला सौदा ढूँढने के लिए ही डिज़ाइन किया जाता है। इसलिए FOK और AON, दोनों ही आंशिक फ़िल की संभावना को समाप्त कर देते हैं। लेकिन एक विशिष्ट समय-सीमा होने की जगह FOK को फ़ौरन एक्सीक्यूट कर दिया जाता है।

ज़ाहिर है कि FOK ऑर्डरों के एक्सीक्यूट होने की संभावना काफ़ी कम होती है क्योंकि मैच ढूँढने के लिए स्वचालित मैचिंग प्रणाली की एक छोटी-सी विंडो होती है। लेकिन FOK ऑर्डरों को विशेषतः इलिक्विड और अस्थिर बाजारों में अनूठे ढंग से उपयोग किया जाता है। ऐसे हालातों में कुछ घंटों के इंतज़ार से भी बाज़ार की कीमतों में सौदे को प्रतिकूल बना देने वाली गिरावट देखने को मिल सकती है।

दूसरी तरफ़, AON ऑर्डरों के चलते ट्रेडरों को लंबे डाउनटाइम का सामना करना पड़ सकता है क्योंकि कोई मैच मिलने में सौदे को कुछ दिनों या हफ़्तों का समय लग सकता है। तेज़ चलने वाले बाजारों में ये समय-सीमाएँ अलाभकारी हो सकती हैं, जिसके चलते FOK ऑर्डर एक बेहतर विकल्प साबित होते हैं। लेकिन अगर बाज़ार के हालात बेहद अस्थिर और इलिक्विड हों, तो सफलता की अपनी अधिक संभावनाओं के चलते AON ऑर्डर एक तर्कसंगत विकल्प बनकर उभरते हैं।

बाज़ार के हालातों के अनुसार ऑल या नन ऑर्डरों को अक्सर FOK ऑर्डरों के साथ बदल दिया जाता है। लिक्विडिटी और वोलाटिलिटी मेट्रिक्स के नाज़ुक स्तरों पर पहुँच जाने पर निवेशक अक्सर FOK मॉडल की ओर रुख कर लेते हैं।

ऑल या नन ऑर्डर का उदाहरण

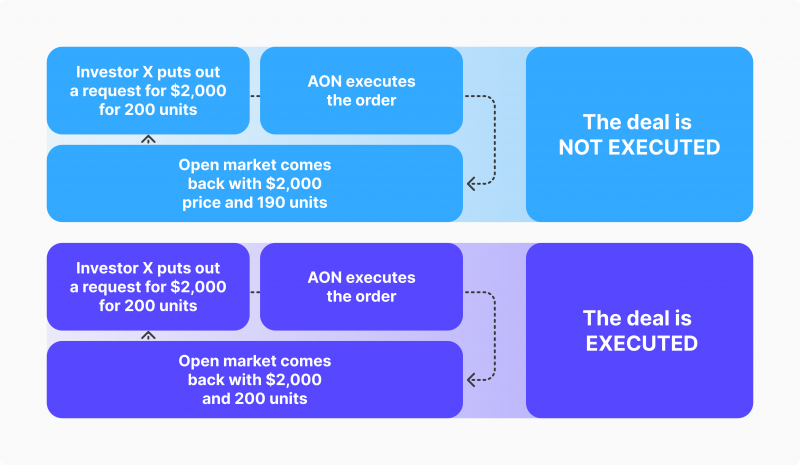

मान लीजिए निवेशक X लिक्विडिटी की कमी वाले किसी अस्थिर बाज़ार में फ़िलहाल ट्रेड कर रहा है। अपनी डिजिटल ट्रेडिंग रणनीति में AON ऑर्डर एप्रोच का चयन कर निवेशक X क्रिप्टो मुद्रा Y को $2,000 प्रति यूनिट के हिसाब से खरीदना चाहता है। मनचाही वॉल्यूम 200 यूनिट की है।

निवेशक X द्वारा पूर्व-शर्तें फ़िल कर दिए जाने के बाद, AON ऑर्डर का आगाज़ कर उसे खुले बाज़ार में भेज दिया जाता है। इसके बाद, सब कुछ बाज़ार की ऑफ़रिंग पर निर्भर करता है। अगर ऑर्डर को यह जानकारी प्राप्त होती है कि क्रिप्टो मुद्रा Y को $2,000 के हिसाब से बेचा जा रहा है लेकिन सिर्फ़ 190 यूनिट ही ऑफ़र किए जा रहे हैं, तो सौदा एक्सीक्यूट नहीं होगा।

अब $2,005 की कीमत और 200 कुल यूनिट वाली एक और ऑफ़रिंग सामने आ जाती है। AON ऑर्डर एक्सीक्यूशन इस बात पर निर्भर करता है कि क्या निवेशक X ने अपनी मनचाही खरीदारी के लिए कोई लिमिट प्राइस या मार्केट प्राइस निर्दिष्ट किया है या नहीं। लिमिट प्राइस की स्थिति में सौदा खुला रह जाएगा, लेकिन मार्केट प्राइस की स्थिति में अनुबंध फ़ौरन एक्सीक्यूट हो जाएगा।

इसलिए AON ऑर्डर उन निवेशकों के लिए अहम होते हैं, जो एसेट वॉल्यूम को प्राथमिकता तो देते हैं, लेकिन जिन्हें सौदे फ़ौरन एक्सीक्यूट नहीं करने होते। लेकिन AON ऑर्डरों के भी अपने नुकसान होते हैं। उनका सबसे बड़ा नकारात्मक पहलू तो यही होता है कि बाज़ार की लंबी प्रतीक्षा अवधि उन विशिष्ट परिस्थितियों में खामी साबित हो सकती है, जहाँ ट्रेडरों को सौदों को फ़ौरन एक्सीक्यूट करना होता है।

अंतिम टिप्पणियाँ

ऑल या नन ऑर्डर टाइम-इन-फ़ोर्स ऑर्डर परिवार का एक प्रमुख उपप्रकार होते हैं, जिनकी बदौलत ट्रेडर ज़्यादा सफलता दर के साथ मनचाही वॉल्यूम प्राप्त कर सकते हैं। उनके स्वचालित फ़ीचर अपर्याप्त वॉल्यूम वाले सौदे खरीदने की संभावना को खत्म कर देते हैं, जो इलिक्विड और यहाँ तक कि लिक्विड बाज़ारों में भी एक कमाल का विकल्प साबित होते हैं। लेकिन इस कमाल के टूल के इस्तेमाल के लिए ज्ञान और अनुभव की ज़रूरत भी पड़ती है।

नहीं तो प्लेस किए गए ऑर्डरों से आपकी लॉन्ग-टर्म ट्रेडिंग रणनीतियों को नुकसान पहुँच सकता है। इसलिए AON ऑर्डर टाइप खरीदने का विचार करने से पहले सभी संबंधित जानकारी की छानबीन कर बाज़ार के व्यावहारिक उदाहरणों का विश्लेषण करने का हम आपको सुझाव देंगे।

“सदस्यता लें” पर क्लिक करके, आप गोपनीयता नीति से सहमत होते हैं। आपकी द्वारा दी गई जानकारी का खुलासा या दूसरों के साथ साझा नहीं किया जाएगा।

हमारी टीम समाधान प्रस्तुत करेगी, डेमो केस दिखाएगी और एक व्यावसायिक प्रस्ताव प्रदान करेगी।