Open Banking की अवधारणा वित्तीय उद्योग को कैसे आकार देती है

बैंक विकेंद्रीकृत अर्थव्यवस्थाओं से कड़ी प्रतिस्पर्धा का सामना कर रहे हैं, और व्यवसाय में बने रहने का एकमात्र तरीका अत्याधुनिक तकनीकों और सेवाओं को पेश करना है जो अंतिम उपयोगकर्ताओं के साथ मेल खाते हैं और ग्राहकों को बनाए रखते हैं।

त्वरित डेटा प्रोसेसिंग और तात्कालिक विश्लेषण क्षमताओं तक कम पहुंच के लिए धन्यवाद, ओपन बैंकिंग की अवधारणा तेजी से लोकप्रिय हो रही है।

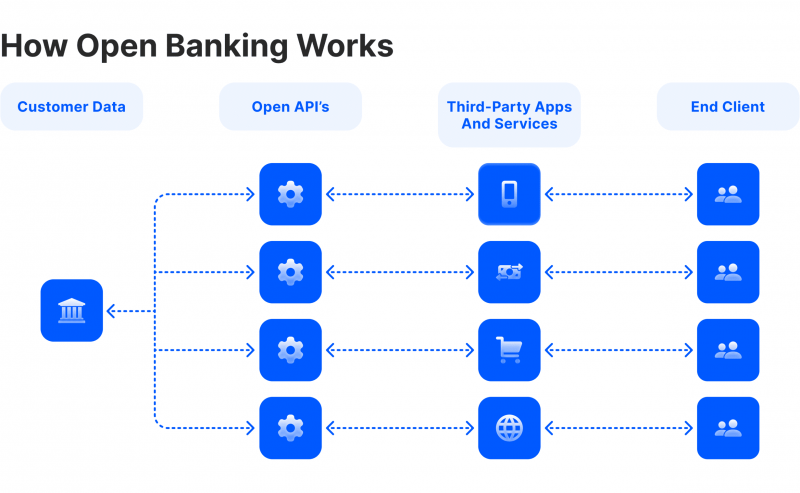

ओपन बैंकिंग उपयोगकर्ता डेटा को सुरक्षित करने, व्यक्तिगत सेवाएं प्रदान करने और व्यक्तियों और व्यवसायों के लिए नवीन वित्तीय समाधान प्रदान करने में मदद करता है। यह मॉडल पारदर्शी, ओपन बैंकिंग भुगतान और प्रसंस्करण की सुविधा के लिए सर्वरों और प्लेटफार्मों को इंटरकनेक्ट करने के लिए एपीआई की शक्ति का उपयोग करता है।

आइए ओपन बैंकिंग सिस्टम की अवधारणा और वित्तीय सेवा क्षेत्र को आकार देने वाले वर्तमान रुझानों के बारे में गहराई से जानें।

मुख्य बातें

- ओपन बैंकिंग उन्नत सेवाएं और नवाचार प्रदान करने के लिए वित्तीय जानकारी को तृतीय-पक्ष प्रदाताओं के साथ साझा करना है।

- यह तकनीक वित्तीय संस्थानों को ऋण जारी करने में सुधार, क्रेडिट स्कोर आकलन बढ़ाने और व्यक्तिगत सेवाएं प्रदान करने की अनुमति देती है।

- एपीआई वित्तीय डेटा विनिमय की सुविधा प्रदान करके और सुरक्षित डेटा प्रोसेसिंग सुनिश्चित करके ओपन बैंकिंग संचालन की सुविधा प्रदान करते हैं।

ओपन बैंकिंग का अर्थ समझना

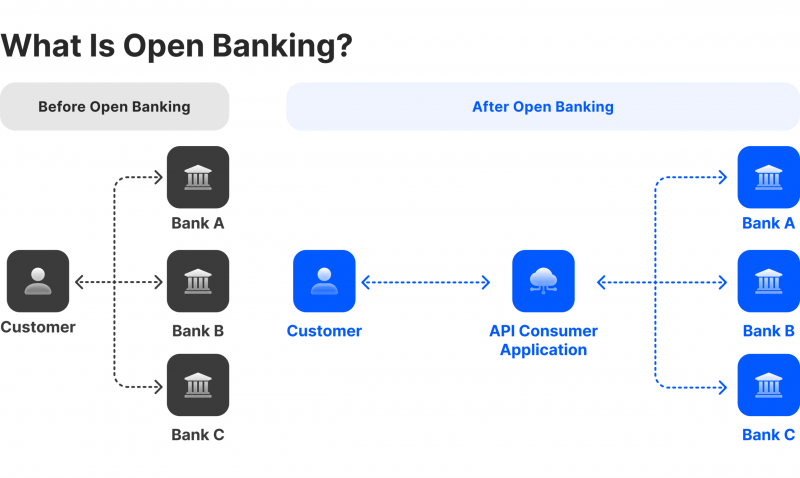

ओपन बैंकिंग का अर्थ है उन्नत विपणन, अनुकूलन और वित्तीय सेवाएं प्रदान करने के लिए तृतीय-पक्ष सेवा प्रदाताओं को बैंकिंग सिस्टम और डेटाबेस से वित्तीय जानकारी तक पहुंचने की अनुमति देना।

एपीआई (एप्लिकेशन प्रोग्रामिंग इंटरफेस) सेवा प्रदाताओं के साथ बैंकिंग और गैर-बैंकिंग वित्तीय संस्थानों को जोड़ने में प्रमुख भूमिका निभाते हैं।

यह विचार ओपन डेटा प्रबंधन, पारदर्शी संचालन और उपयोगकर्ता स्वामित्व में आधुनिक प्रथाओं के साथ-साथ प्रचलित होने लगा। डिजिटल बैंकिंग और विकेंद्रीकृत अर्थव्यवस्थाओं की बढ़ती लोकप्रियता के साथ ओपन बैंकिंग की अवधारणा सामने आई।

इसके अतिरिक्त, यह मॉडल कई इंटरकनेक्टेड वित्तीय संस्थानों के व्यापक नेटवर्क द्वारा संचालित व्यक्तिगत सेवाएं प्रदान करके ग्राहक संतुष्टि में सुधार करता है।

ओपन मार्केट बैंकिंग ऑनलाइन भुगतान को तेज़ बनाता है, पारदर्शिता और विश्वास में सुधार करता है और परिष्कृत जोखिम प्रबंधन प्रदान करता है। ज्यूनिपर रिसर्च ने बताया कि इस क्षेत्र में 2022 और 2027 के बीच 479% की वृद्धि होने का अनुमान है, जिसके बाद ओपन बैंकिंग भुगतानों में अनुमानित $57 बिलियन का अनुमान है।

ग्राहक डेटा को तृतीय-पक्ष ऑपरेटरों को उजागर करने के जोखिमों के बावजूद, जो उनकी वित्तीय और व्यक्तिगत सुरक्षा को खतरे में डाल सकते हैं, इस तकनीक के वायु-तंग सुरक्षा प्रणालियों और प्रोटोकॉल के साथ बढ़ने की संभावना है।

एपीआई ओपन बैंकिंग की अवधारणा को कैसे काम करते हैं?

एप्लिकेशन प्रोग्रामिंग इंटरफेस ओपन बैंकिंग का एक प्रमुख घटक है, जो बैंकों और अन्य वित्तीय संस्थानों को डेटा का तेजी से और सुरक्षित रूप से आदान-प्रदान करने के लिए एक तकनीकी पारिस्थितिकी तंत्र प्रदान करता है।

मूल रूप से, यह मॉडल पारंपरिक केंद्रीकृत बैंकिंग सिस्टम को विकेंद्रीकृत करने और डेटा को बंद संरचनाओं से सार्वजनिक रूप से साझा किए गए वातावरण में स्थानांतरित करने का लक्ष्य रखता है। केंद्रीकृत वित्तीय संस्थान निजी सर्वरों का उपयोग करते हैं, जिससे तृतीय-पक्ष एकीकरण काफी चुनौतीपूर्ण हो जाता है।

इसलिए, इन डेटाबेस को विकेंद्रीकृत करके और एपीआई का उपयोग करके, बाहरी एप्लिकेशन को डेटा के साथ इंटरैक्ट करने और इरादे से सेवाएं प्रदान करने के लिए वित्तीय प्रणालियों में आसानी से एकीकृत किया जा सकता है।

क्या आपको अपने ब्रोकरेज सेटअप से जुड़ा कोई सवाल है?

हमारी टीम आपकी मदद के लिए तैयार है — चाहे आप शुरुआत कर रहे हों या विस्तार।

ओपन बैंकिंग एपीआई तीन प्रकार के होते हैं:

- डेटा एपीआई: खाता डेटा, भुगतान इतिहास और शेष राशि तक सीमित पहुंच प्रदान करता है।

- लेनदेन एपीआई: ऑनलाइन लेनदेन की सुविधा प्रदान करता है और सीधे डेबिटिंग और निपटान शुरू करता है।

- उत्पाद एपीआई: वित्तीय साधनों, उत्पादों, दरों आदि तक पहुंच प्रदान करता है ताकि सूचनात्मक ब्रेकडाउन और दिशानिर्देश उत्पन्न किए जा सकें।

ओपन बैंकिंग सेवाओं के उपयोग के मामले

ओपन बैंकिंग एक बिल्कुल नया आविष्कार लग सकता है। हालाँकि, कई अनुप्रयोग हैं जो निम्नलिखित वित्तीय सेवाओं की सुविधा के लिए ओपन बैंकिंग प्लेटफ़ॉर्म का उपयोग करते हैं।

भुगतान सेवाएं

भुगतान गेटवे का उपयोग किए बिना बैंक खाते से सीधे ऑनलाइन भुगतान शुरू करना। इससे लेन-देन तेज़ और सस्ता हो सकता है क्योंकि यह पूरे प्रक्रिया से एक मध्यस्थ को हटा देता है।

खाता एकत्रीकरण

खाता प्रबंधक और वित्तीय सलाहकार उपयोगकर्ता की वित्तीय स्थिति की अधिक विस्तृत तस्वीर प्रदान करने के लिए विभिन्न स्रोतों और ग्राहकों के खातों से वित्तीय और पूंजी डेटा खींच सकते हैं। यह सूचित निर्णय लेने और तथ्यों पर आधारित निवेश करने में मदद कर सकता है।

ऋण और क्रेडिट

प्रौद्योगिकी और तेज़ एपीआई प्रसंस्करण का उपयोग तेजी से ऋण मूल्यांकन और जारी करने का कारण बन सकता है। बैंक और अन्य वित्तीय संस्थान उपयोगकर्ता के संचालन और गतिविधियों के आधार पर व्यक्तिगत ब्याज दरें और ऋण की शर्तें पेश कर सकते हैं।

इसके अलावा, ओपन बैंकिंग तकनीक अधिक स्वचालित और पारदर्शी क्रेडिट स्कोर मूल्यांकन और मार्गदर्शन को सशक्त बना सकती है।

स्वचालित वित्तपोषण

बैंक उपयोगकर्ताओं को बेहतर खर्च प्रबंधन उपकरण प्रदान कर सकते हैं जो उपयोगकर्ताओं के खर्च को ट्रैक करते हैं और उनकी प्राथमिकताओं और आय के अनुरूप बजट योजना प्रदान करते हैं।

यह आवर्ती भुगतानों और खर्चों के लिए अधिक सटीक रिपोर्ट और समीक्षाओं का कारण बन सकता है, बिना उन्हें मैन्युअल रूप से दर्ज किए।

व्यक्तिगत सेवाएं

ओपन बैंकिंग खुदरा विक्रेताओं और बैंकरों को ग्राहक संतुष्टि और प्रतिधारण बढ़ाने के लिए अनुकूलित सेवाएं प्रदान करने में मदद करता है। इन पेशकशों में वफादारी कार्यक्रम, बोनस पुरस्कार और अनुकूलित वित्तीय सलाह शामिल हो सकती हैं।

सुरक्षा स्तरों को बढ़ाया गया

स्वचालित सिस्टम और समय पर डेटा विश्लेषण के साथ, नेटवर्क विसंगतियों का पता बहुत तेजी से लगा सकते हैं और वित्तीय क्षति या उपयोगकर्ता डेटा एक्सपोजर को कम करने के लिए त्वरित कार्रवाई कर सकते हैं।

इसके अतिरिक्त, संगठनात्मक और सरकारी खुले शुल्क और खर्चों का विकेंद्रीकरण उपयोगकर्ताओं और ग्राहकों के बीच आत्मविश्वास बढ़ा सकता है। हालाँकि, कुछ कंपनियाँ प्रतिस्पर्धात्मक कारणों से वर्गीकृत वित्तीय जानकारी साझा नहीं करना चाह सकती हैं।

कौन ओपन बैंकिंग सिस्टम का उपयोग करता है?

विकेंद्रीकृत अर्थव्यवस्थाओं और क्रिप्टोकरेंसी के उदय के साथ ओपन बैंकिंग की अवधारणा पारंपरिक बैंकिंग प्रणाली को बढ़ाती है, जिसे कई लोग मानते हैं कि केंद्रीकृत वित्त को पछाड़ देगा।

व्यक्तिगत और अंतिम उपयोगकर्ता ओपन बैंकिंग के पहले लाभार्थी हैं। वे तृतीय-पक्ष प्रदाताओं द्वारा संचालित उन्नत वित्तीय उत्पादों और सेवाओं की एक विस्तृत श्रृंखला तक पहुंचने में सक्षम होंगे। इनमें विस्तृत बजट, सरल ऋण आवेदन और स्वचालित आवर्ती भुगतान शामिल हो सकते हैं।

स्टार्टअप और छोटे व्यवसाय भी कुछ वित्तीय कार्यों को कम लागत पर स्वचालित करने के लिए खुले खाता सेवाओं से लाभ उठा सकते हैं। इसमें चालान, प्राप्तियों को एकत्रित करना, देय राशि निर्धारित करना, उपयोगकर्ता प्रोफाइल का आकलन करना और केवाईसी और एएमएल स्क्रीनिंग शामिल हो सकते हैं।

इसके अलावा, बैंक और गैर-बैंक वित्तीय संस्थान अपने प्रसाद का विस्तार कर सकते हैं ताकि अधिक ग्राहकों को बनाए रखा जा सके और ग्राहक सेवा में सुधार किया जा सके, ऋण अनुरोधों को स्वचालित किया जा सके, ब्याज दर आकलन किया जा सके और अंतिम उपयोगकर्ताओं के साथ उनकी सेवाओं और इंटरैक्शन को आधुनिक बनाया जा सके।

इन उपयोगिताओं के लिए फिनटेक कंपनियों को नवीन तकनीकों को प्रदान करने और उपयोगकर्ता डेटा सुरक्षा को बढ़ावा देने के लिए अपने बुनियादी ढांचे को कई वित्तीय प्रणालियों और सर्वरों में प्लग करने की आवश्यकता होती है।

पहली ओपन बैंकिंग पहल 1980 के दशक में हुई थी जब जर्मन संघीय डाकघर (ड्यूश बुंडेसपोस्ट) ने बाहरी कंप्यूटरों और 2,000 उपयोगकर्ताओं का उपयोग करके टीवी और एक अद्वितीय कोड का उपयोग करके घर से लेन-देन करने के लिए “माई बैंक इन द लिविंग रूम” नामक एक परीक्षण चलाया था, जिसे ओपन बैंकिंग और स्व-सेवाओं में पहला कदम बताया गया था।

ओपन मार्केट बैंकिंग की वृद्धि

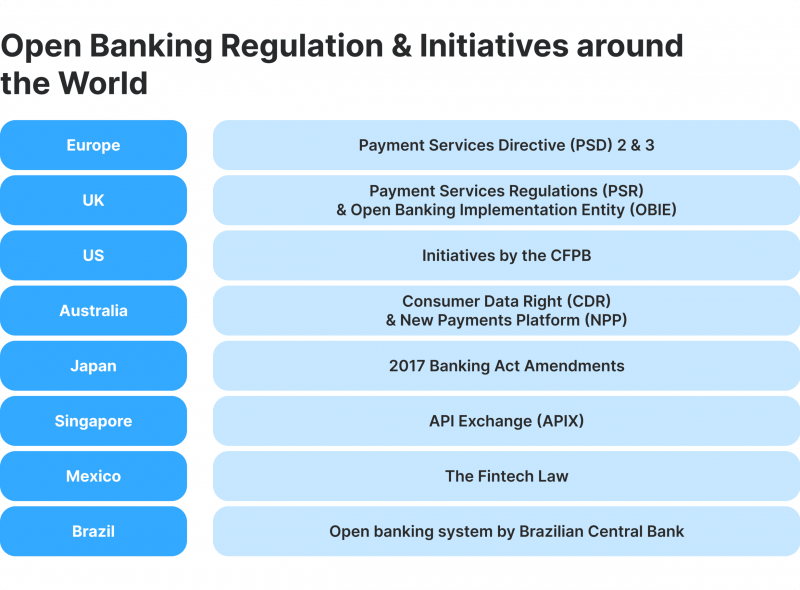

आज, ओपन बैंकिंग लगभग हर जगह है, और दुनिया भर के नियामकों ने इसके सुरक्षित उपयोग को बढ़ावा देने के लिए मार्गदर्शक सिद्धांत और विनियम स्थापित किए हैं।

यूरोप में, पहली विनियम 2018 में अद्यतन पेमेंट सर्विसेज़ डायरेक्टिव (पीएसडी2) के साथ लागू हुई, जिसने “स्ट्रॉन्ग कस्टमर ऑथेंटिकेशन” पेश किया और एक अधिक पारदर्शी, प्रतिस्पर्धी और सुरक्षित भुगतान वातावरण बनाया।

2023 में, नियामक सुधारों का एक और बैच पेश किया गया, जिसमें भुगतान सेवाओं के विनियमों में सुधार करने वाला संशोधित पीएसडी3 भी शामिल था।

यूके ने बैंकिंग उद्योग के आधुनिकीकरण का नेतृत्व किया है। 2017 में, भुगतान सेवा विनियम (पीएसआर) यूरोपीय पीएसडी2 को यूके मानकों में अपनाने के लिए पेश किए गए थे।

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

2018 में, ओपन बैंकिंग इंप्लीमेंटेशन एंटिटी की स्थापना निष्पक्ष, प्रतिस्पर्धी और पारदर्शी ओपन बैंकिंग इंफ्रास्ट्रक्चर विकसित करने और बनाए रखने के लिए की गई थी।

यूएस में, विनियम थोड़े बाद में आए, क्योंकि सुरक्षित डेटा ट्रांसफर स्थापित करने पर ध्यान केंद्रित था, जिसके परिणामस्वरूप 2018 में फाइनेंशियल डेटा एक्सचेंज (एफडीएक्स) का निर्माण हुआ।

ओपन बैंकिंग पहलों के लिए कुछ नियामक सुधार पेश किए गए थे। हालाँकि, वित्तीय सेवा प्रदाताओं की प्रतिस्पर्धात्मकता बढ़ाने और सुरक्षित वित्तीय डेटा विनिमय और ऑनलाइन बैंकिंग संचालन सुनिश्चित करने के लिए 2024 में पूरी तरह से विकसित ढांचे पेश किए जाने की उम्मीद है।

एशिया में, जापान, दक्षिण कोरिया और सिंगापुर ओपन बैंकिंग नवाचारों की दौड़ में सबसे आगे हैं। जापान में, 2017 में बैंकिंग अधिनियम संशोधन आया, जिसमें बैंकों को तृतीय-पक्ष सेवा प्रदाताओं के साथ सहयोग करने की आवश्यकता थी, जिससे फिनटेक बदलाव और नवाचारी सहयोग की बड़ी लहर पैदा हुई।

हालाँकि, दक्षिण कोरिया ने 2019 में ओपन बैंकिंग के लिए पूर्ण पैमाने पर औद्योगिक संक्रमण की घोषणा की, जिसमें फिनटेक स्टार्टअप्स, बैंक, क्रेडिट/डेबिट कार्ड जारीकर्ताओं और निवेश निगमों के 120 ऑपरेटर शामिल थे।

निष्कर्ष

ओपन बैंकिंग की अवधारणा पारंपरिक बैंकों को विकेंद्रीकृत वित्त में हाल के विकास के साथ समकक्ष बनाती है और ऑनलाइन मौद्रिक सेवाओं को बढ़ाती है। यह परिचय वित्तीय सेवा प्रदाताओं और टेक कंपनियों द्वारा किया जाता है जो बैंकिंग सिस्टम के डेटाबेस तक पहुंचने, संचालन को प्रोसेस करने और अत्याधुनिक सेवाएं बनाने के लिए एपीआई का उपयोग करते हैं।

यह बैंकों को उन्नत कार्यक्षमताएं प्रदान करने की अनुमति देता है, जिसमें स्वचालित ऋण आवेदन, व्यक्तिगत बजट और वित्तीय योजना और स्वचालित भुगतान शुरू करने वाली सेवाएं शामिल हैं।

तृतीय पक्षों के साथ उपयोगकर्ता के व्यक्तिगत और वित्तीय डेटा को साझा करने के डर के बावजूद, सरकारें डेटा गोपनीयता सुनिश्चित करने और एपीआई एकीकरण और प्रदाताओं का बैक-चेक करने के लिए व्यापक नियम पेश कर रही हैं।

अनुशंसित लेख

नवीनतम समाचार