Come il Concetto di Open Banking Modella l’Industria Finanziaria

Le banche affrontano una forte concorrenza dalle economie decentralizzate e l’unico modo per rimanere in attività è introdurre tecnologie e servizi all’avanguardia che risuonino con gli utenti finali e fidelizzino i clienti.

Il concetto di open banking sta diventando sempre più popolare grazie all’accesso facilitato al rapido trattamento dei dati e alle capacità di analisi istantanea.

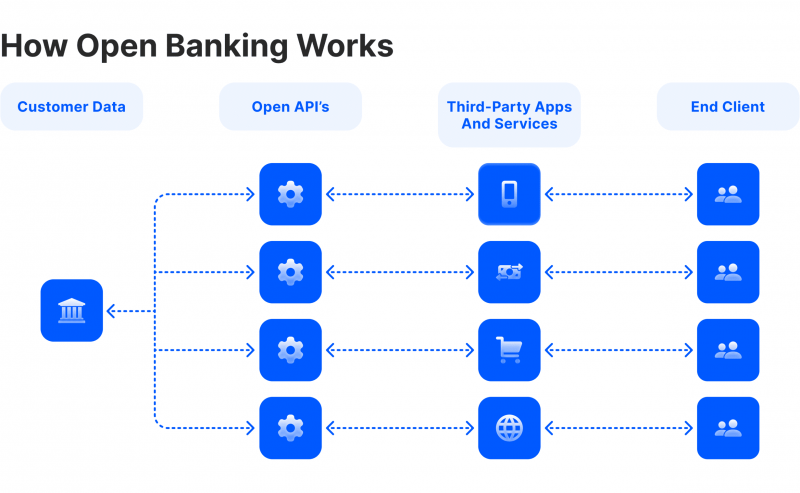

L’open banking aiuta a proteggere i dati degli utenti, offre servizi personalizzati e fornisce soluzioni finanziarie innovative per individui e aziende. Questo modello utilizza la potenza delle API per interconnettere server e piattaforme al fine di facilitare pagamenti bancari trasparenti e aperti e il relativo trattamento.

Approfondiamo il concetto dei sistemi di open banking e le tendenze attuali che stanno plasmando il settore dei servizi finanziari.

Punti Chiave

- L’open banking consiste nel condividere informazioni finanziarie con fornitori terzi per offrire servizi avanzati e innovazioni.

- Questa tecnologia consente alle istituzioni finanziarie di migliorare l’emissione di prestiti, potenziare la valutazione dei punteggi di credito e offrire servizi personalizzati.

- Le API facilitano le operazioni di open banking agevolando lo scambio di dati finanziari e garantendo un trattamento sicuro dei dati.

Comprendere il Significato di Open Banking

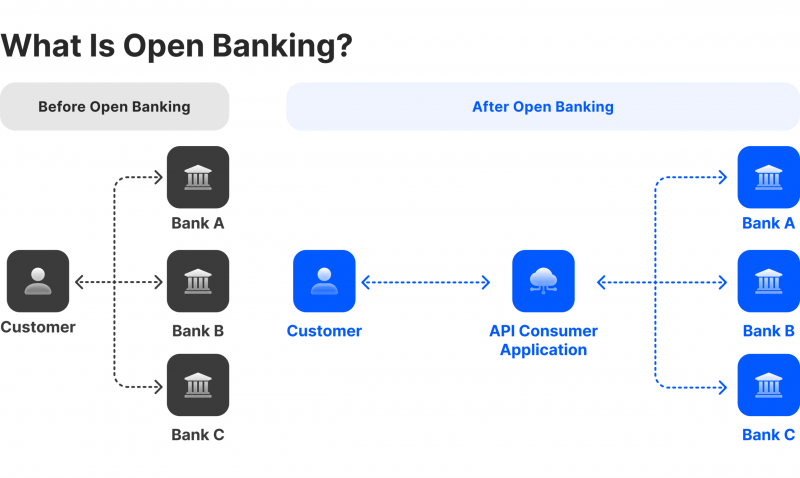

L’open banking significa permettere ai fornitori di servizi terzi di accedere alle informazioni finanziarie dai sistemi e database bancari per offrire servizi di marketing avanzati, personalizzazione e servizi finanziari.

Le API (interfacce di programmazione delle applicazioni) svolgono un ruolo fondamentale nel connettere le istituzioni finanziarie bancarie e non bancarie con i fornitori di servizi.

Questa idea ha iniziato a prevalere insieme alle pratiche moderne nella gestione dei dati aperti, alle operazioni trasparenti e alla proprietà degli utenti. Il concetto di open banking è nato con la crescente popolarità della banca digitale e delle economie decentralizzate.

Inoltre, questo modello migliora la soddisfazione del cliente offrendo servizi personalizzati alimentati da una vasta rete di istituzioni finanziarie interconnesse.

La banca di mercato aperta rende i pagamenti online più veloci, migliora la trasparenza e la fiducia e offre una gestione sofisticata dei rischi. Juniper Research ha riportato che questo settore dovrebbe crescere del 479% tra il 2022 e il 2027 dopo una stima di 57 miliardi di dollari in pagamenti di open banking.

Nonostante i rischi di esporre i dati dei clienti agli operatori terzi, che possono compromettere la loro sicurezza finanziaria e personale, la tecnologia continuerà a crescere con sistemi e protocolli di sicurezza a tenuta stagna.

Come le API Fanno Funzionare il Concetto di Open Banking?

L’interfaccia di programmazione delle applicazioni è un componente chiave dell’open banking, fornendo alle banche e ad altre istituzioni finanziarie un ecosistema tecnologico per scambiare dati in modo rapido e sicuro.

In sostanza, questo modello mira a decentralizzare i sistemi bancari centralizzati tradizionali e a spostare i dati da strutture chiuse a ambienti condivisi pubblicamente. Le istituzioni finanziarie centralizzate utilizzano server privati, il che rende l’integrazione di terzi piuttosto difficile.

Pertanto, decentralizzando questi database e utilizzando le API, le applicazioni esterne possono essere facilmente integrate nei sistemi finanziari per interagire con i dati e fornire i servizi previsti.

Hai una domanda sulla configurazione del tuo broker?

Il nostro team è qui per aiutarti, che tu stia iniziando o espandendo la tua attività.

Le API di open banking si dividono in tre tipi:

- API di Dati: Fornisce un accesso limitato ai dati del conto, alla cronologia dei pagamenti e al saldo.

- API di Transazione: Facilita le transazioni online e avvia addebiti diretti e regolamenti.

- API di Prodotto: Offre accesso a strumenti finanziari, prodotti, tassi, ecc., per generare analisi informative e linee guida.

Casi d’Uso dei Servizi di Open Banking

L’open banking potrebbe sembrare un’invenzione completamente nuova. Tuttavia, ci sono diverse applicazioni che utilizzano una piattaforma di open banking per facilitare i seguenti servizi finanziari.

Servizi di Pagamento

Iniziare pagamenti online diretti da un conto bancario senza utilizzare un gateway di pagamento. Questo può rendere le transazioni più veloci e più economiche perché elimina un intermediario dall’intero processo.

Aggregazione dei Conti

I gestori di conti e i consulenti finanziari possono estrarre dati finanziari e di capitale da numerose fonti e conti dei clienti per fornire un quadro più dettagliato della situazione finanziaria dell’utente. Questo può aiutare a prendere decisioni informate e investimenti basati sui fatti.

Prestiti & Crediti

L’uso della tecnologia e del rapido trattamento delle API può portare a una valutazione e un’emissione di prestiti più rapide. Le banche e altre istituzioni finanziarie possono offrire tassi di interesse e condizioni di prestito personalizzati in base alle operazioni e alle attività dell’utente.

Inoltre, la tecnologia dell’open banking può consentire una valutazione e una guida dei punteggi di credito più automatizzate e trasparenti.

Finanziamento Automatizzato

Le banche possono offrire agli utenti migliori strumenti di gestione delle spese che tracciano le spese degli utenti e offrono una pianificazione del budget che si adatta alle loro preferenze e al loro reddito.

Questo può portare a rapporti e analisi più accurati per pagamenti e spese ricorrenti senza doverli inserire manualmente.

Servizi Personalizzati

L’open banking aiuta i rivenditori e i banchieri a offrire servizi personalizzati per aumentare la soddisfazione e la fidelizzazione dei clienti. Queste offerte possono includere programmi di fidelizzazione, premi bonus e consulenza finanziaria su misura.

Livelli di Sicurezza Elevati

Con sistemi automatizzati e analisi tempestive dei dati, le reti possono rilevare anomalie molto più rapidamente ed eseguire un’azione rapida per ridurre al minimo i danni finanziari o l’esposizione dei dati degli utenti.

Inoltre, la decentralizzazione delle spese organizzative e governative può aumentare la fiducia tra gli utenti e i clienti. Tuttavia, alcune aziende potrebbero non voler condividere informazioni finanziarie classificate per ragioni di concorrenza.

Chi Utilizza i Sistemi di Open Banking?

Il concetto di open banking eleva il sistema bancario tradizionale, soprattutto con l’ascesa delle economie decentralizzate e delle criptovalute che molti credono supereranno la finanza centralizzata.

Gli individui e gli utenti finali sono i primi beneficiari dell’open banking. Potranno accedere a una vasta gamma di prodotti e servizi finanziari avanzati forniti da terze parti. Queste funzionalità possono includere una pianificazione dettagliata del budget, applicazioni di prestiti semplificate e pagamenti ricorrenti automatizzati.

Le startup e le piccole imprese possono anche beneficiare dei servizi di conto aperto per automatizzare alcune attività finanziarie a costi inferiori. Questo può includere la fatturazione, la raccolta delle ricevute, la pianificazione dei pagamenti, la valutazione dei profili degli utenti, e KYC e lo screening AML.

Inoltre, le banche e le istituzioni finanziarie non bancarie possono estendere le loro offerte per trattenere più clienti migliorando il servizio clienti, automatizzando le richieste di prestito, la valutazione dei tassi di interesse e altre funzionalità per modernizzare i loro servizi e le interazioni con gli utenti finali.

Questi utilitari richiedono che le aziende FinTech colleghino la loro infrastruttura a più sistemi e server finanziari per fornire tecnologie innovative e promuovere la sicurezza dei dati degli utenti.

La prima iniziativa di open banking risale agli anni ’80, quando la Posta Federale Tedesca (Deutsche Bundespost) condusse un test, “La Mia Banca in Salotto”, utilizzando computer esterni e 2.000 utenti per effettuare transazioni da casa utilizzando le TV e un codice unico, descritto come il primo passo verso l’open banking e i servizi self-service.

La Crescita della Banca di Mercato Aperta

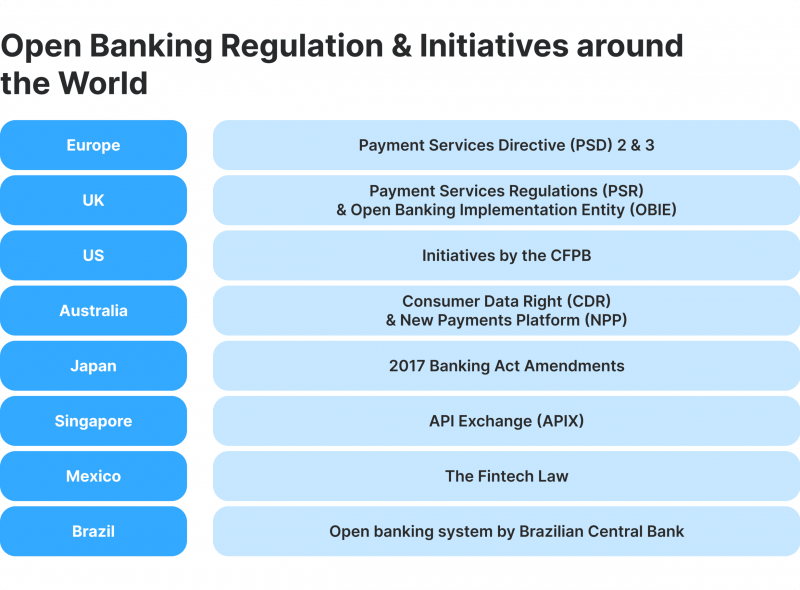

Oggi, l’open banking è quasi ovunque, e i regolatori di tutto il mondo hanno stabilito principi guida e regolamenti per promuoverne l’uso sicuro.

In Europa, le prime regolamentazioni sono entrate in vigore nel 2018 con l’aggiornamento della Direttiva sui Servizi di Pagamento (PSD2), che ha introdotto l’“Autenticazione Forte del Cliente” e ha creato un ambiente di pagamento più trasparente, competitivo e sicuro.

Nel 2023, è stato introdotto un altro lotto di miglioramenti normativi, compresa la revisione della PSD3, che ha apportato riforme alle normative sui servizi di pagamento.

Il Regno Unito ha guidato la modernizzazione dell’industria bancaria. Nel 2017, sono stati introdotti i Regolamenti sui Servizi di Pagamento (PSR) per adottare la PSD2 europea negli standard del Regno Unito.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

Nel 2018, è stata istituita l’Entità di Implementazione dell’Open Banking per sviluppare e mantenere un’infrastruttura di open banking equa, competitiva e trasparente.

Negli Stati Uniti, le regolamentazioni sono arrivate un po’ più tardi, concentrandosi sull’istituzione di un trasferimento sicuro dei dati creando il Financial Data Exchange (FDX) nel 2018.

Sono state introdotte alcune riforme normative per le iniziative di open banking. Tuttavia, si prevede l’introduzione di quadri completamente sviluppati nel 2024 per aumentare la competitività dei fornitori di servizi finanziari e garantire uno scambio sicuro di dati finanziari e operazioni bancarie online.

In Asia, Giappone, Corea del Sud e Singapore sono in testa alla corsa per le innovazioni di open banking. In Giappone, gli emendamenti alla legge bancaria sono arrivati nel 2017, richiedendo alle banche di cooperare con i fornitori di servizi terzi, il che ha stimolato un vasto cambiamento FinTech e collaborazioni innovative.

Tuttavia, la Corea del Sud ha annunciato una transizione industriale su larga scala verso l’open banking nel 2019, coprendo 120 operatori di start-up FinTech, banche, emittenti di carte di credito/debito e società di investimento.

Conclusione

Il concetto di open banking mette le banche tradizionali allo stesso livello degli sviluppi recenti nella finanza decentralizzata e migliora i servizi monetari online. Questa introduzione è guidata dai fornitori di servizi finanziari e dalle aziende tecnologiche che utilizzano le API per accedere al database del sistema bancario, elaborare operazioni e creare servizi all’avanguardia.

Questo consente alle banche di offrire funzionalità avanzate, inclusi moduli di prestito automatizzati, pianificazione e gestione finanziaria personalizzate e servizi di avvio dei pagamenti automatizzati.

Nonostante la paura di condividere dati personali e finanziari degli utenti con terze parti, i governi stanno introducendo regolamentazioni complete per garantire la privacy dei dati e verificare le integrazioni API e i fornitori.