La liquidità come servizio nel settore delle criptovalute

La liquidità è un pilastro fondamentale per la costruzione di mercati monetari correttamente funzionanti in tutto il mondo. La liquidità mostra la rapidità con cui è possibile convertire una valuta in un’altra e quanto il mercato sia attivo nel flusso di denaro complessivo. In parole povere, la liquidità misura quanto sia facile scambiare criptovalute senza ritardi, commissioni di trading eccessive e incapacità di trovare acquirenti e venditori sul mercato.

Quindi, i servizi di liquidità sono fondamentali in qualsiasi mercato delle criptovalute in tutto il mondo. Questi servizi sono offerti principalmente dai fornitori di liquidità che forniscono liquidity pool al mercato e colmano le lacune della domanda che emergono nel panorama del trading di criptovalute. Queste entità assicurano che i rispettivi mercati forex abbiano una liquidità sufficiente. Un’elevata liquidità equivale a un ambiente di trading sano. Ma perché è così, esattamente? Vediamo di approfondire l’argomento.

Punti Chiave

- La liquidità nei mercati delle criptovalute facilita la fluidità del trading consentendo conversioni rapide di valuta senza ritardi o costi significativi.

- I Liquidity Provider (LP) migliorano la liquidità del mercato creando pool di liquidità, incrementando i volumi di trading giornalieri e stabilizzando le fluttuazioni dei prezzi.

- I vari tipi di LP, tra cui le grandi banche, i prime broker e i market maker, contribuiscono in modo unico a fornire liquidità e ad attirare più trader nel panorama delle criptovalute.

- Un’eccessiva offerta di liquidità può portare a un aumento dei costi di negoziazione e a un controllo monopolistico da parte degli LP, sottolineando la necessità di un approccio equilibrato per mantenere un ambiente di mercato competitivo.

Liquidità – Un esempio pratico

Per visualizzare meglio il concetto di liquidità, immaginiamo uno scenario in cui il venditore A vuole vendere la criptovaluta X. Se l’acquirente A opera sul mercato con un’elevata liquidità, convertirà la criptovaluta X nella sua valuta preferita quasi istantaneamente e senza abbassare il prezzo.

Con la scarsa liquidità, il venditore A dovrà aspettare o prendere in considerazione la possibilità di vendere a prezzi più bassi del previsto, poiché il mercato è piuttosto arido e privo di acquirenti attivi. Anche se il venditore A probabilmente troverà un buon affare alla fine, il mercato degli scambi di criptovalute è molto sensibile al tempo e il venditore A probabilmente perderà la sua finestra di opportunità di profitto.

Alcuni mercati di scambio di criptovalute sono naturalmente molto liquidi, ma questo non è il caso di molti settori. Quindi, come può un mercato a bassa liquidità invertire la rotta e diventare sufficientemente liquido? È qui che entrano in gioco i fornitori di liquidità per aumentare la liquidità complessiva acquistando e vendendo alti volumi di criptovalute specifiche.

Come risultato, l’intera nicchia delle criptovalute avrà quotazioni più favorevoli per la vendita e l’acquisto di asset crittografici, attirando nuovi trader verso le sue offerte e aumentando l’attività di trading in generale.

Perché il servizio di liquidità è essenziale per i mercati di criptovaluta

Come discusso in precedenza, il concetto di liquidità fa sì che tutto scorra nelle borse delle criptovalute di tutto il mondo. Tuttavia, l’alta liquidità si raggiunge solo a volte in modo naturale nel panorama delle criptovalute. A causa dell’elevata volatilità e dei rischi significativi legati al trading nel settore delle criptovalute, la liquidità tende a essere notevolmente inferiore rispetto alle valute fiat e ai rispettivi mercati di scambio.

Ecco perché gli LP e i loro servizi sono praticamente indispensabili nel settore delle criptovalute. Senza i loro sforzi per iniettare liquidità nei mercati delle criptovalute, avremmo un ambiente di criptovalute molto lento, con acquirenti e venditori che raramente trovano accordi reciprocamente vantaggiosi.

Crypto CFD Liquidity Explained by John Murillo, CDO at B2BROKER | iFX Cyprus Keynot

At iFX Cyprus, John Murillo, CDO of B2BROKER, presented a detailed analysis of Crypto CFD Liquidity. The speech covered the formation of this liquidity type, its distinction from perpetual futures, and its variance from crypto spot liquidity.

Quindi, un fornitore di liquidità per le criptovalute può aumentare in modo significativo il volume giornaliero degli scambi. Inoltre, stabilizza il mercato poiché una maggiore liquidità significa una minore fluttuazione dei prezzi e una riduzione dei rischi di ribasso delle criptovalute.

Hai una domanda sulla configurazione del tuo broker?

Il nostro team è qui per aiutarti, che tu stia iniziando o espandendo la tua attività.

Per il loro prezioso impegno, i fornitori di liquidità ricevono una commissione sotto forma di spread, ovvero la differenza tra le quantità vendute e acquistate di una determinata criptovaluta. Con questa metodologia, gli LP sono in grado di ottenere profitti costanti e hanno un forte incentivo a fornire liquidità ai mercati.

Quindi, con gli LP che prendono l’iniziativa di fornire liquidità a un determinato mercato, abbiamo un miglioramento del mercato. Dall’aumento della stabilità e del volume degli scambi all’accelerazione dell’esecuzione delle operazioni di scambio, gli LP aumentano la qualità e la portata di un determinato mercato di scambio.

Tipi di fornitori di liquidità in cripto

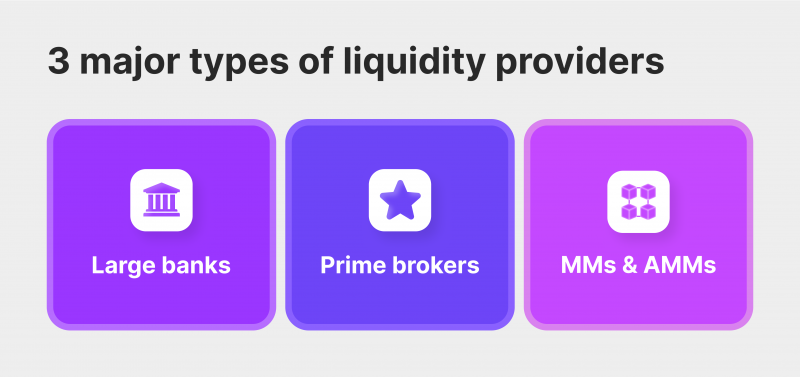

Gli LP si presentano in molte forme e dimensioni, offrendo diverse varietà di liquidità e servizi aggiuntivi che assistono i trader di criptovalute. Sebbene la fornitura di liquidità sia la loro principale responsabilità, gli LP offrono molti servizi complementari, aiutando le aziende e i privati a comprendere il solido mercato delle criptovalute e le sue sfide. Di seguito presentiamo i tre principali tipi di LP e le loro proposte di valore uniche.

Le grandi banche

Le grandi istituzioni bancarie sono considerate leader di mercato nel segmento LP. Le grandi banche possiedono un capitale enorme e reti internazionali estese, che consentono loro di acquistare e vendere volumi colossali di criptovalute e, in alcuni casi, di aumentare la liquidità quasi da sole.

Anche se le grandi banche ospitano per lo più interi mercati e fungono da fornitori generali di liquidità, puoi comunque beneficiare direttamente dei loro servizi. Le grandi banche offrono ampie opportunità agli aspiranti trader di criptovalute con un capitale iniziale per acquisire la liquidità essenziale per la crescita.

Tuttavia, i requisiti sono molto rigidi e la tua azienda deve essere idonea per quanto riguarda la sua portata e la sua redditività per poter utilizzare questi servizi di liquidità. Dopo tutto, i grandi istituti finanziari hanno costi operativi elevati a causa delle loro dimensioni e della loro complessità. Per questo motivo, la collaborazione con i clienti più piccoli spesso non è redditizia per i loro scopi. Tuttavia, alcune grandi banche dispongono di servizi di liquidità dedicati alle piccole e medie imprese.

Prime Brokers

Anche se i prime broker offrono servizi di liquidità simili a quelli delle grandi banche, la loro proposta va ben oltre. I prime broker hanno la missione generale di aiutare i trader a crescere i loro portafogli di criptovalute attraverso un trading diligente e strategie di investimento vincenti. Pertanto, la loro offerta di liquidità è spesso accompagnata da ricerca, consulenza e persino gestione del portafoglio.

I broker premium introducono i trader di criptovalute anche a strumenti finanziari avanzati come i contratti di opzione, il margin trading e altri concetti. Facilitano la transizione dal semplice trading in borsa al complesso panorama delle criptovalute che richiede un’ampia esperienza finanziaria.

Quindi, se vuoi acquisire liquidità per la tua attività di scambio di criptovalute ma hai anche bisogno di alcuni servizi complementari per accelerare la tua crescita, i prime broker sono la strada da percorrere. Tuttavia, questi servizi sono piuttosto costosi ed è bene prendere in considerazione altre opzioni se la tua attività non è del tutto idonea.

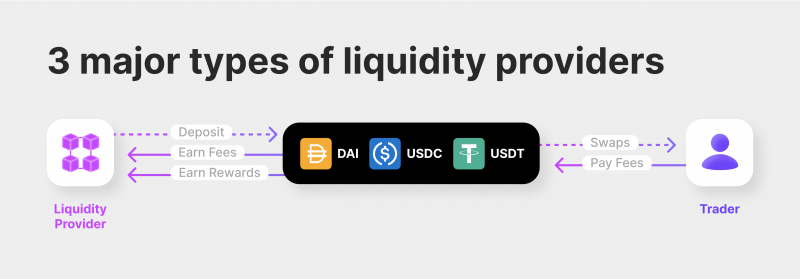

Market Makers (MMs) & Automated Market Makers (AMMs)

Infine, abbiamo i market maker. Queste entità hanno scopi molto diversi tra loro. Ci sono market maker enormi e altri relativamente più piccoli, ognuno dei quali soddisfa le rispettive esigenze di liquidità. Tuttavia, tutti gli MM hanno lo stesso scopo: acquistare e vendere una determinata criptovaluta a prezzi vantaggiosi.

A differenza delle grandi banche e dei prime broker, i market maker si concentrano esclusivamente sulla fornitura di ampia liquidità. Nella maggior parte dei casi, gli MM attraggono diversi investitori per accumulare grandi quantità di liquidità e poi colmare i vuoti di liquidità nel mercato. La loro principale fonte di guadagno è lo spread, ovvero la differenza tra i prezzi offerta e domanda.

Nonostante il loro semplice concetto operativo, gli MM devono affrontare numerose sfide nel mercato delle criptovalute. In un settore così volatile e imprevedibile, gli MM hanno bisogno di ampie capacità di ricerca di mercato, analisi approfondite e competenze per evitare investimenti di liquidità sbagliati.

Il panorama delle criptovalute è ancora relativamente giovane e ci sono solo poche valute che riescono a mantenere una certa stabilità. Pertanto, i MM devono rimanere vigili e sostenere le criptovalute con un forte valore intrinseco e un futuro luminoso.

Invece, abbiamo automated market makers, che hanno lo stesso scopo degli MM ma agiscono rigorosamente secondo un algoritmo predeterminato. Proprio come i market maker tradizionali, gli AMM devono individuare le giuste lacune di liquidità per mantenere i prezzi stabili ed evitare che un determinato mercato delle criptovalute subisca delle perturbazioni superficiali.

Grazie a algoritmi avanzati, gli AMM monitorano i prezzi di mercato delle criptovalute e automaticamente dispensano o bruciano le criptovalute che si sono sbilanciate oltre i loro valori di mercato. Le AMM forniscono liquidità con schemi prevedibili, il che è ottimo per i trader che partecipano al mercato.

Anche se questo metodo è meno incline all’errore umano e al comportamento opportunistico, c’è comunque la possibilità di una manipolazione umana dell’algoritmo. Quindi, le AMM offrono diversi miglioramenti rispetto alle MM standard, ma portano anche notevoli rischi sul tavolo.

I pro e i contro della fornitura di pool di liquidità

Ora che abbiamo una solida conoscenza dei tipi di LP nel mercato delle criptovalute, approfondiamo i valori generali che li accomunano tutti. Gli LP spesso fungono da agente stabilizzatore nell’ampio mercato delle criptovalute. La loro presenza e il loro coinvolgimento attivo vanno oltre il semplice aumento della liquidità.

Pro

Alti volumi di trading – Quando un determinato LP interviene per fornire ampia liquidità, un determinato segmento di cripto attirerà più trader. Questo afflusso di partecipanti al mercato aumenta la competizione sui prezzi e la distribuzione degli asset. Di conseguenza, nessun singolo trader o entità possiederà fondi sufficienti per avere un impatto negativo sul mercato degli scambi.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

Stabilità del mercato – Le LPP hanno anche un interesse intrinseco a mantenere i prezzi stabili. Per questo motivo, spesso contrastano qualsiasi spostamento improvviso dei prezzi, fornendo la liquidità necessaria a stabilizzare qualsiasi deviazione improvvisa dei prezzi.

Crescita accelerata del mercato – L’afflusso di nuovi trader facilita anche le attività e i volumi di trading, permettendo ai mercati delle criptovalute di crescere in modo esponenziale. I maggiori volumi di trading portano a una maggiore concorrenza e a una richiesta di pool di liquidità più ampi, e il ciclo continua. Sebbene questa crescita sia un po’ superficiale e alimentata da un LP, ha un impatto positivo sull’economia generale delle criptovalute, senza quasi alcun aspetto negativo.

Segnale positivo per gli aspiranti trader – Inoltre, gli LP inviano buoni segnali agli aspiranti trader che vogliono entrare nel panorama delle criptovalute. È importante ricordare la concezione pubblica che le criptovalute includono una volatilità intrinseca e minacce informatiche. La presenza di LP attenua questa visione scettica, inviando ai potenziali trader di criptovalute il segnale che il mercato è relativamente sicuro e che molto probabilmente non subirà enormi fluttuazioni nel prossimo futuro. Pertanto, il semplice coinvolgimento degli LP rappresenta un’opportunità di crescita.

Contro

Aumento dei costi di transazione – Quando la liquidità raggiunge un certo livello e volume, il mercato delle criptovalute può subire un aumento dei costi di transazione, spread più ampi e commissioni più elevate per l’utilizzo dei pool di liquidità. Questo accade a causa del maggiore potere degli LP in un particolare segmento, che permette loro di dominare il mercato e di stabilire le condizioni che preferiscono senza temere conseguenze negative.

Rischi di monopolizzazione e crisi di liquidità – Come in tutti gli altri settori finanziari, non è auspicabile dare agli LP una leva schiacciante per dettare le condizioni, lasciando il mercato con opzioni limitate. In questo caso, gli LP possono aumentare le loro spese in modo esponenziale, causando potenzialmente una flessione del mercato. Un’elevata dipendenza dalla fornitura di liquidità potrebbe anche causare una crisi di liquidità, portando a un potenziale collasso di un determinato mercato delle criptovalute. Come regola economica generale, è meglio mantenere il libero mercato libero ed evitare la monopolizzazione del potere da parte di una singola istituzione o partito.

Sommario

La liquidità è il concetto principale del mercato del trading di criptovalute in tutto il mondo. È un pilastro della stabilità, dell’attività, degli alti volumi di trading e della crescita. Con gli LP, le piattaforme di scambio di criptovalute e gli interi mercati possono facilitare il trading continuo e rendere felici i partecipanti. Dopotutto, il mercato delle criptovalute si basa sul trading rapido e sulla capitalizzazione di nuove opportunità senza ritardi.

Domande frequenti

A cosa serve la liquidità in cripto?

La liquidità delle criptovalute facilita l’acquisto e la vendita di asset senza provocare variazioni di prezzo significative, garantendo un trading fluido e prezzi stabili sul mercato.

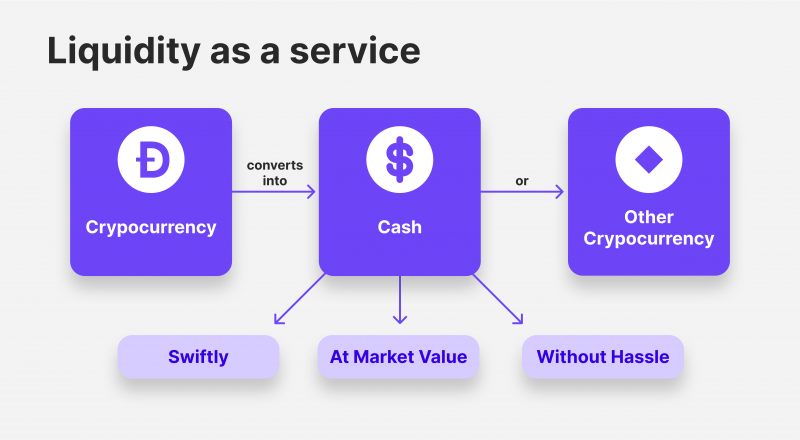

Cos'è la liquidità come servizio nella DeFi?

La liquidità come servizio (LaaS) nella DeFi si riferisce a piattaforme o servizi che forniscono liquidità a borse decentralizzate o a protocolli facilitati da fornitori di liquidità che mettono in comune le loro attività per ridurre lo slittamento dei prezzi e migliorare l’efficienza del trading.

Quale criptovaluta ha più liquidità?

A partire dal 2023, Bitcoin (BTC) ed Ethereum (ETH) sono in genere le criptovalute più liquide grazie alla loro elevata capitalizzazione di mercato e ai consistenti volumi di scambio nei vari exchange.

Come si calcola la liquidità nelle criptovalute?

La liquidità delle criptovalute viene calcolata utilizzando metriche come il volume degli scambi, la profondità dell’Order Book, lo spread bid-ask e lo slippage, che aiutano a determinare la facilità di esecuzione delle operazioni senza un impatto significativo sul prezzo.