オープンバンキングの概念が金融業界に与える影響

銀行は分散型経済からの激しい競争に直面しており、事業を継続する唯一の方法は、エンドユーザーに共鳴し、顧客を保持する最先端の技術とサービスを導入することです。

オープンバンキングの概念は、迅速なデータ処理と即時分析の能力へのアクセスが低下したおかげで、ますます人気が高まっています。

オープンバンキングはユーザーデータのセキュリティを確保し、個別化されたサービスを提供し、個人および企業向けの革新的な金融ソリューションを提供します。このモデルは、サーバーとプラットフォームを相互接続するためにAPIの力を利用して、透明でオープンなバンキング支払いと処理を促進します。

オープンバンキングシステムの概念と、現在の金融サービスセクターを形作るトレンドについて詳しく見ていきましょう。

重要なポイント

- オープンバンキングとは、先進的なサービスとイノベーションを提供するために、金融情報を第三者プロバイダーと共有することです。

- この技術により、金融機関はローンの発行を改善し、信用評価を強化し、個別化されたサービスを提供できます。

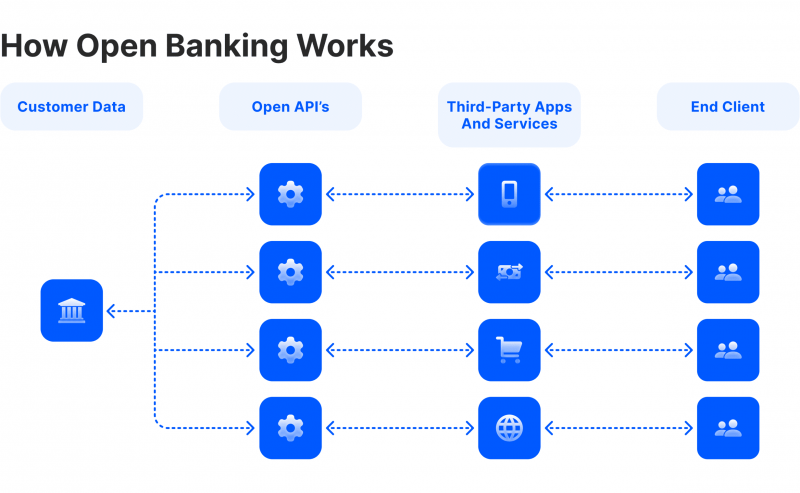

- APIは、金融データの交換を促進し、安全なデータ処理を保証することで、オープンバンキングの運営をサポートします。

オープンバンキングの意味を理解する

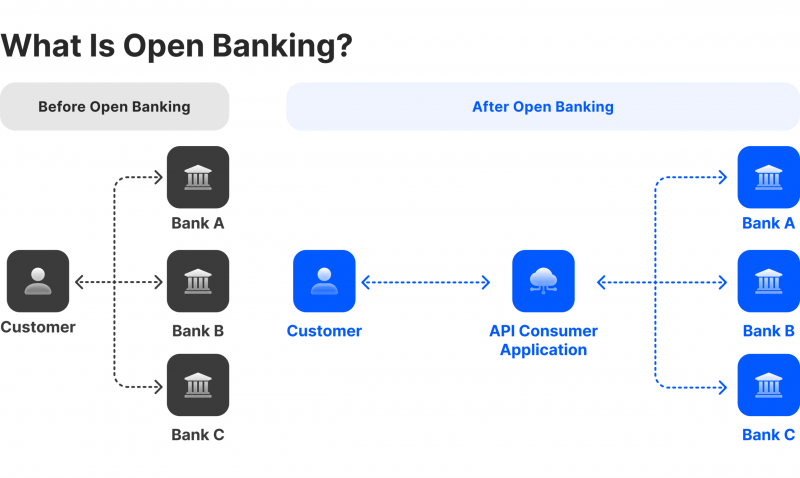

オープンバンキングとは、第三者サービスプロバイダーが銀行システムおよびデータベースから金融情報にアクセスし、高度なマーケティング、カスタマイズ、および金融サービスを提供できるようにすることを意味します。

API(アプリケーションプログラミングインターフェース)は、銀行および非銀行の金融機関とサービスプロバイダーを接続する上で重要な役割を果たします。

このアイデアは、オープンデータ管理、透明な運営、ユーザーの所有権の現代的な実践とともに広まり始めました。オープンバンキングの概念は、デジタルバンキングと分散型経済の人気が高まる中で登場しました。

さらに、このモデルは、複数の相互接続された金融機関の広範なネットワークによって支えられた個別化されたサービスを提供することで、顧客満足度を向上させます。

オープンマーケットバンキングは、オンライン支払いを迅速化し、透明性と信頼性を向上させ、洗練されたリスク管理を提供します。ジュニパーリサーチによると、このセクターは2022年から2027年にかけて479%成長し、オープンバンキングの支払いで570億ドルが予測されています。

顧客データを第三者オペレーターに公開するリスクがあるにもかかわらず、技術は密閉されたセキュリティシステムとプロトコルで成長し続けるとされています。

APIがオープンバンキングの概念をどのように機能させるか

アプリケーションプログラミングインターフェースは、オープンバンキングの重要なコンポーネントであり、銀行やその他の金融機関に迅速かつ安全にデータを交換するための技術エコシステムを提供します。

本質的に、このモデルは従来の中央集権型バンキングシステムを分散化し、データを閉じた構造から公開された環境に移行することを目指しています。中央集権型の金融機関はプライベートサーバーを使用しており、第三者の統合が非常に困難です。

したがって、これらのデータベースを分散化し、APIを使用することで、外部アプリケーションが金融システムに容易に統合され、データと対話し、意図されたサービスを提供できるようになります。

オープンバンキングAPIには、次の3種類があります。

- データAPI:アカウントデータ、支払い履歴、残高への限定アクセスを提供します。

- トランザクションAPI:オンライン取引を促進し、直接の引き落としと決済を開始します。

- プロダクトAPI:金融商品、製品、料金などへのアクセスを提供し、情報に基づいた分析とガイドラインを生成します。

オープンバンキングサービスのユースケース

オープンバンキングは全く新しい発明のように思えるかもしれません。しかし、以下の金融サービスを促進するためにオープンバンキングプラットフォームを使用するいくつかのアプリケーションがあります。

支払いサービス

支払いゲートウェイを使用せずに銀行口座からの直接オンライン支払いを開始します。これにより、プロセス全体から1つの仲介者を排除することで、取引がより迅速かつ安価になります。

アカウント集約

アカウントマネージャーやファイナンシャルアドバイザーは、さまざまな情報源やクライアントのアカウントから金融データと資本データを引き出し、ユーザーの財務状況のより詳細な全体像を提供できます。これにより、情報に基づいた意思決定や事実に基づく投資が可能になります。

ローン&クレジット

技術と高速API処理を使用することで、ローン評価と発行が迅速化されます。銀行やその他の金融機関は、ユーザーの操作や活動に基づいて、個別化された金利やローン条件を提供できます。

さらに、オープンバンキング技術により、より自動化され透明性の高い信用評価とガイダンスが可能になります。

自動化されたファイナンス

銀行は、ユーザーの支出を追跡し、彼らの好みや収入に合った予算計画を提供することで、より優れた支出管理ツールを提供できます。

これにより、手動で入力することなく、定期的な支払いと支出のより正確なレポートとレビューが可能になります。

個別化されたサービス

オープンバンキングは、小売業者や銀行業者が顧客満足度と保持率を向上させるためにカスタマイズされたサービスを提供するのを支援します。これらのオファリングには、ロイヤルティプログラム、ボーナスリワード、および特別な金融アドバイスが含まれる場合があります。

高度なセキュリティレベル

自動化システムとタイムリーなデータ分析により、ネットワークは異常をはるかに迅速に検出し、迅速な対応を実行して財務的損害やユーザーデータの漏えいを最小限に抑えることができます。

さらに、組織や政府の公開費用を分散化することで、ユーザーや顧客の信頼を高めることができます。ただし、一部の企業は競争上の理由から機密の金融情報を共有したくない場合があります。

オープンバンキングシステムを利用するのは誰ですか?

オープンバンキングの概念は、特に分散型経済や暗号通貨の台頭により、伝統的な銀行システムを向上させます。これらは多くの人が中央集権型金融を超えると考えています。

個人やエンドユーザーはオープンバンキングの最初の恩恵を受ける人々です。彼らは、第三者プロバイダーによって提供される高度な金融商品やサービスにアクセスできるようになります。これには、詳細な予算編成、簡素化されたローン申請、および自動化された定期支払いが含まれる場合があります。

スタートアップや中小企業も、低コストで一部の金融業務を自動化するためにオープンアカウントサービスを活用できます。これには、請求書作成、債権回収、支払いスケジュールの設定、ユーザープロファイルの評価、KYCやAMLスクリーニングが含まれる場合があります。

さらに、銀行や非銀行の金融機関は、顧客サービスを改善し、ローンリクエストの自動化、金利評価などの機能を提供することで、より多くの顧客を保持するための提供を拡大できます。

これらのユーティリティには、FinTech企業が複数の金融システムやサーバーにインフラを接続して革新的な技術を提供し、ユーザーデータのセキュリティを促進することが必要です。

最初のオープンバンキングの取り組みは1980年代にさかのぼります。ドイツ連邦郵便局(Deutsche Bundespost)が「リビングルームの私の銀行」というテストを実施し、外部コンピューターと2,000人のユーザーを使用してテレビとユニークなコードを使って自宅から取引を行ったことが、オープンバンキングとセルフサービスへの第一歩として説明されました。

オープンマーケットバンキングの成長

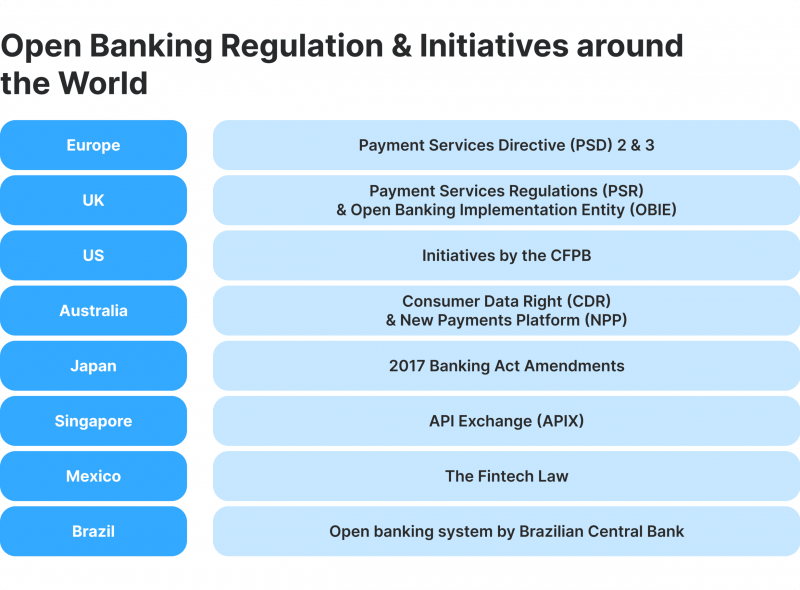

今日、オープンバンキングはほぼどこにでも存在し、世界中の規制当局はその安全な使用を促進するための指針と規制を確立しています。

ヨーロッパでは、2018年に最初の規制が施行され、更新された支払いサービス指令(PSD2)により、「強力な顧客認証」が導入され、より透明で競争力のある安全な支払い環境が作られました。

2023年には、PSD3の改訂を含む一連の規制改善が導入され、支払いサービスの規制に改革がもたらされました。

イギリスは銀行業界の近代化をリードしています。2017年には、ヨーロッパのPSD2をイギリス基準に採用するために支払いサービス規則(PSR)が導入されました。

2018年には、公正で競争力があり透明なオープンバンキングインフラを開発・維持するためにオープンバンキング実施機関が設立されました。

アメリカでは、2018年に金融データ交換(FDX)を創設することで、安全なデータ転送の確立に焦点が当てられたため、規制は少し遅れて到着しました。

オープンバンキングの取り組みのためにいくつかの規制改革が導入されました。しかし、完全な枠組みは2024年に導入されると予想されており、金融サービスプロバイダーの競争力を高め、安全な金融データ交換とオンラインバンキング操作を保証します。

アジアでは、日本、韓国、シンガポールがオープンバンキングの革新の競争をリードしています。日本では、2017年に銀行法の改正が行われ、銀行が第三者サービスプロバイダーと協力することが義務付けられ、大規模なFinTechの変革と革新的なコラボレーションが促進されました。

しかし、韓国は2019年に120のFinTechスタートアップ、銀行、クレジット/デビットカード発行者、投資会社を含む全面的な産業転換を発表しました。

結論

オープンバンキングの概念は、従来の銀行を分散型金融の最新の発展と同等にし、オンライン金融サービスを向上させます。この導入は、銀行システムのデータベースにアクセスし、操作を処理し、最先端のサービスを作成するためにAPIを使用する金融サービスプロバイダーと技術企業によって主導されています。

これにより、銀行は自動化されたローン申請、個別化された予算編成および財務計画、自動化された支払い開始サービスなどの高度な機能を提供できるようになります。

ユーザーの個人情報や金融データを第三者と共有する恐れがあるにもかかわらず、政府はデータのプライバシーを確保し、API統合とプロバイダーをバックチェックするための包括的な規制を導入しています。

おすすめの記事

最近のニュース