O que é Liquidez em Exchanges de Criptomoedas, e Onde Encontrá-la?

O mercado global de criptomoedas está avaliado em 1,99 trilhões de dólares, refletindo uma queda de 0,5% no último dia. O volume total do mercado de criptomoedas também caiu 6,72%, totalizando 63,45 bilhões de dólares. Deste total, 4,95%—ou 3,14 bilhões de dólares—foi negociado no setor DeFi nas últimas 24 horas.

Esses números destacam as rápidas flutuações na capitalização de mercado e no volume de negociação em apenas um dia. Apresentamos esses dados para enfatizar o papel crítico da liquidez, permitindo negociações eficientes e garantindo transações rápidas a preços estáveis.

Este artigo explicará a importância e a necessidade de liquidez para exchanges de criptomoedas e apresentará várias fontes para encontrá-la.

Principais Considerações

- A rapidez com que os ativos podem ser comprados ou vendidos sem afetar seu preço é conhecida como liquidez em exchanges de criptomoedas.

- A liquidez de um ativo é específica para cada criptomoeda, enquanto a liquidez de mercado refere-se à facilidade geral de negociação em uma plataforma. A liquidez em exchanges centralizadas costuma ser maior do que nas descentralizadas.

- Exchanges de criptomoedas utilizam market makers, traders de arbitragem, agregadores de liquidez e liquidez interna para manter altos níveis de liquidez e reduzir a volatilidade dos preços.

O que é Liquidez em Exchanges de Criptomoedas?

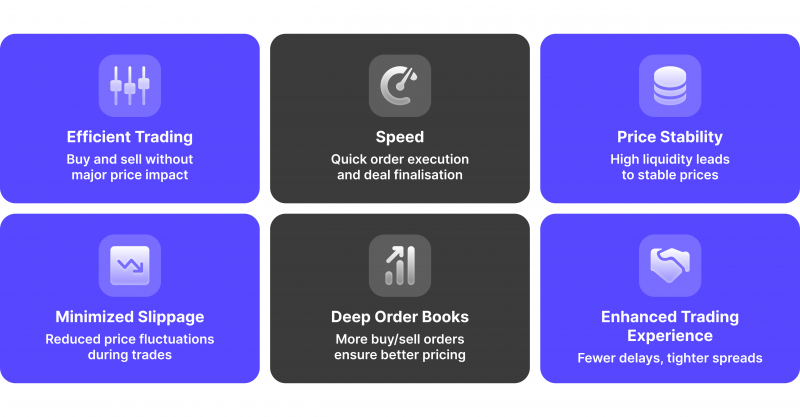

A facilidade e a eficiência com que ativos digitais são comprados ou vendidos sem afetar substancialmente seus preços são conhecidas como liquidez em exchanges de criptomoedas. Em outras palavras, está relacionada à rapidez com que uma exchange consegue conectar compradores e vendedores e finalizar negócios.

Há mais participantes ativos no mercado quando há alta liquidez, o que leva a preços mais estáveis e menos casos de slippage—quando o preço varia entre o momento em que a ordem é feita e quando é executada.

A liquidez é um componente-chave de uma exchange de criptomoedas que influencia a experiência de negociação. As negociações podem ser concluídas rapidamente e a preços próximos ao valor de mercado quando há muitas ordens de compra e venda ou livros de ordens profundos.

Por outro lado, exchanges com liquidez insuficiente podem enfrentar aumento do slippage, maiores discrepâncias entre os preços de compra e venda, além de atrasos na execução de ordens.

Fatores que Influenciam a Liquidez

Para entender melhor o conceito, vamos detalhar o que afeta a liquidez. Ela pode ser influenciada por vários fatores, como:

Volume de Negociação

Devido ao aumento da atividade de compradores e vendedores no mercado, volumes de negociação mais altos normalmente se traduzem em melhor liquidez.

Profundidade do Livro de Ordens

A liquidez melhora quando há livros de ordens profundos com muitas ordens de compra e venda em diferentes níveis de preço.

Taxas de Transação

Exchanges que reduzem as taxas de transação podem atrair mais traders, aumentando o volume de negociação e a liquidez.

Participação de Market Makers

Como eles colocam consistentemente ordens de compra e venda, os market makers são essenciais para fornecer liquidez, pois garantem que sempre haja uma contraparte para as transações.

Quantidade de Pares de Negociação

Mais traders são atraídos por exchanges que oferecem uma ampla seleção de pares de negociação, o que pode melhorar a liquidez.

Provedores de Liquidez de Cripto

Essas organizações ou empresas fornecem grandes pools de ativos para exchanges para fornecer liquidez. Eles facilitam a manutenção de altos níveis de liquidez, permitindo que os traders executem ordens grandes com pouca flutuação nos preços.

Tipos de Liquidez nos Mercados de Criptomoedas

Todos os interessados devem ter uma compreensão completa dos vários tipos de liquidez. Cada tipo contribui de maneira diferente para o funcionamento do mercado, impactando desde a estabilidade dos preços até a eficiência das negociações. Vamos analisá-los.

Liquidez de Mercado vs. Liquidez de Ativo

A liquidez de mercado é a facilidade geral com que os ativos podem ser comprados ou vendidos em um mercado específico sem alterar significativamente seus preços. Isso inclui tudo relacionado à negociação, como o número de transações, o número de usuários e a eficácia do pareamento de ordens em uma plataforma.

Quando há muitos compradores e vendedores participando ativamente, resulta em spreads menores entre os preços de compra e venda, o que indica alta liquidez de mercado. Por outro lado, mercados com baixa liquidez são caracterizados por spreads maiores e mais desafios para executar transações sem afetar os preços.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Por outro lado, a liquidez de um ativo é específica para cada criptomoeda. Ela mede a rapidez e simplicidade com que uma criptomoeda específica pode ser trocada sem desvalorizar seu preço no mercado. O volume de negociação de um ativo, o número de ordens no livro de ordens e sua popularidade entre as exchanges afetam sua liquidez.

É possível negociar rapidamente e com pouca variação de preço com ativos de alta liquidez, como Ethereum e Bitcoin. No entanto, tokens menos populares podem ter baixa liquidez, tornando mais difícil comprar ou vender a taxas desejadas.

Liquidez Centralizada vs. Descentralizada

Exchanges centralizadas (CEXs), onde a exchange atua como intermediária, mantendo o livro de ordens e retendo os fundos dos clientes, são os locais usuais para encontrar liquidez centralizada.

Essas plataformas geralmente oferecem liquidez superior devido às suas grandes bases de usuários, ampla seleção de pares de negociação e presença consolidada no mercado.

As CEXs frequentemente utilizam técnicas de criação de mercado e algoritmos sofisticados para preservar a liquidez e garantir a rápida execução de negociações.

Por outro lado, a liquidez descentralizada funciona em exchanges descentralizadas (DEXs), onde os usuários realizam transações diretamente usando contratos inteligentes. Como essas plataformas não precisam de uma autoridade central para supervisionar as negociações, os pools de liquidez fornecidos pelos usuários são a fonte da liquidez.

Os formadores de mercado automatizados, ou AMMs, são uma fonte comum de manutenção da liquidez e suporte às negociações em DEXs. Embora a liquidez descentralizada ofereça aos consumidores mais controle e transparência, ela também pode ser mais volátil e fragmentada.

Liquidez Interna vs. Externa

O termo “liquidez interna” descreve a liquidez que uma exchange de criptomoedas gerencia com seus próprios ativos, como pools de liquidez e livros de ordens internos. As exchanges frequentemente utilizam seus próprios algoritmos e técnicas de criação de mercado para garantir que haja liquidez suficiente disponível para negociação. As exchanges podem melhorar as condições de negociação, como spreads mais apertados e menor slippage, ao manter liquidez interna suficiente.

Obter liquidez de fontes externas à exchange, como parcerias com provedores de liquidez externos ou integração de mercado, é conhecido como liquidez externa. Ao usar essa estratégia, as exchanges podem acessar um pool maior de liquidez, melhorando a estabilidade e a profundidade do mercado.

A liquidez externa torna-se ainda mais crítica quando a volatilidade excessiva do mercado ou a liquidez interna não conseguem atender às necessidades de negociação. As exchanges podem fornecer aos usuários uma plataforma de negociação mais confiável e eficiente ao combinar fontes de liquidez internas e externas.

Por que a Alta Liquidez é Importante para os Traders de Criptomoedas

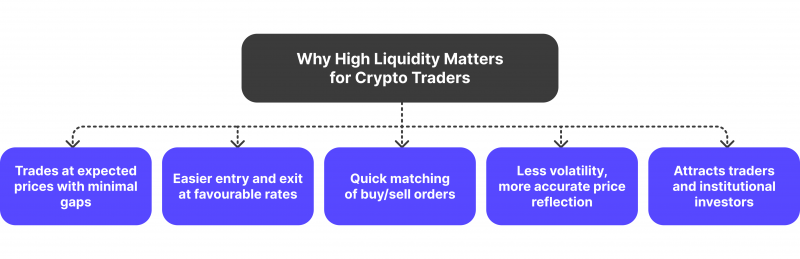

Nos mercados de criptomoedas, slippage é a diferença entre o preço previsto e o preço real em que uma negociação é executada. Minimizar essa diferença requer alta liquidez. Muitas ordens de compra e venda garantem que as negociações possam ser realizadas no preço de mercado esperado ou próximo a ele em um mercado com alta liquidez, reduzindo o slippage.

Além disso, spreads menores—diferença entre os preços de compra e venda—resultantes do aumento da liquidez tornam mais simples para os traders entrarem e saírem de posições a taxas vantajosas. Isso afeta diretamente a lucratividade dos traders; portanto, é especialmente crítico para aqueles que operam com margens pequenas.

Execução Mais Rápida de Negociações

A velocidade com que as negociações são executadas também é significativamente influenciada pela liquidez. Como muitas ordens estão disponíveis em diferentes níveis de preço em mercados líquidos, as negociações são rapidamente combinadas e executadas. Isso é vital em mercados instáveis de criptomoedas, onde as oscilações de preço podem ocorrer rapidamente. Negociações que são executadas prontamente permitem que os indivíduos aproveitem as oportunidades do mercado e evitem possíveis perdas. Para manter operações de negociação eficazes, a alta liquidez garante que os traders possam executar grandes ordens sem sofrer atrasos significativos ou mudanças no preço de mercado.

Estabilidade do Mercado

A alta liquidez desempenha um papel crucial na manutenção da estabilidade geral dos mercados. Ordens grandes de compra ou venda têm menos probabilidade de resultar em flutuações bruscas de preço em um mercado altamente líquido, pois há profundidade suficiente no mercado para acomodar essas transações. Evitar a volatilidade excessiva e a manipulação de preços contribui para a preservação da estabilidade do mercado.

Investidores institucionais e traders ativos buscam ambientes onde os preços de mercado refletem com precisão a dinâmica de oferta e demanda, e eles são mais propensos a participar de um mercado estável.

A alta liquidez também aumenta a confiança dos investidores, promovendo um ambiente estável e saudável para negociação, onde o sentimento de mercado é menos vulnerável a mudanças abruptas.

Uma razão de liquidez compara os ativos líquidos de uma empresa com suas obrigações atuais para determinar quão bem posicionada ela está para satisfazer suas obrigações de curto prazo. A razão rápida (Ativos Correntes menos Inventário / Passivos Correntes) ou a razão corrente (Ativos Correntes / Passivos Correntes) são duas fórmulas usadas para calculá-la.

Fontes de Liquidez em Exchanges de Criptomoedas

Qualquer pessoa que negocie criptomoedas precisa estar ciente das fontes de liquidez. Aqui, exploraremos os principais contribuintes para a liquidez nas exchanges de criptomoedas e como eles impactam o ambiente de negociação.

Profundidade do Livro de Ordens

Para manter as exchanges de criptomoedas líquidas, um livro de ordens profundo é essencial. Ele mostra quantas ordens de compra e venda estão disponíveis em diferentes níveis de preço. Ordens grandes podem ser processadas em troca de um livro de ordens profundo sem afetar significativamente os preços.

Isso ocorre porque o volume pode ser absorvido sem alterar significativamente o preço de mercado, pois há ordens suficientes em vários pontos de preço. A profundidade do livro de ordens é crucial para os traders que buscam condições de negociação adequadas, pois é um indicador significativo da capacidade de uma exchange em gerenciar grandes volumes de negociação.

Market Makers

Os market makers são essenciais para manter a liquidez constante. Eles fazem isso colocando simultaneamente ordens de compra e venda em diferentes níveis de preço, estabelecendo um mercado para os traders. Traders ou empresas que lucram com a diferença entre os preços de compra e venda (spread) são considerados market makers.

A presença deles em uma exchange facilita a execução de ordens pelos traders de forma rápida e a preços esperados, reduzindo a volatilidade dos preços e mantendo spreads estreitos. Embora os market makers sejam cruciais para fornecer liquidez, eles podem cobrar por seus serviços, e as exchanges, para mantê-los, podem precisar atender a certos requisitos de volume.

Por exemplo, a exchange de criptomoedas deseja garantir um mercado profundo e líquido para uma das moedas. Para alcançar isso, ela faz parceria com uma empresa de market maker. Vamos ver como essa empresa opera:

Eles colocam ordens de compra e venda em diferentes preços enquanto monitoram de perto o mercado. Eles ajustam suas cotações em resposta às mudanças no preço do mercado para manter o spread constante. Por exemplo, podem colocar uma ordem de compra da moeda por $29.990 e uma ordem de venda por $30.010.

O algoritmo da empresa automaticamente combina uma ordem colocada dentro desse spread e executa a negociação, lucrando $20 por cada moeda. Usando estratégias de hedge, eles diversificam suas negociações em vários mercados, controlam o risco e limitam a exposição às inevitáveis flutuações de preço.

Oportunidades de Arbitragem

Traders de arbitragem aumentam a liquidez do mercado explorando as disparidades de preço entre exchanges de criptomoedas. Para nivelar os preços entre as plataformas, eles compram ativos a um preço mais baixo em uma exchange e vendem a um preço mais alto em outra.

Essa ação garante que a liquidez seja distribuída de forma mais equilibrada entre as exchanges e ajuda a preservar a eficiência do mercado. Os traders de arbitragem contribuem para a estabilização do mercado ao lucrar com essas diferenças de preço e reduzir a possibilidade de grandes disparidades de preços entre várias plataformas de negociação. Suas atividades são essenciais para manter um mercado equilibrado e sustentável.

Suponha que a Exchange A experimente um aumento repentino na demanda pela moeda X, elevando seu preço a um pico temporário de $30.000. Devido à demanda reduzida, o preço na Exchange B permanece em $29.500.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Um investidor de arbitragem pode lucrar com essa discrepância de preço da seguinte maneira:

- Comprar X na Exchange B: Eles pagam $29.500, um preço reduzido.

- Vender X na Exchange A: Eles vendem o X recém-adquirido imediatamente, cobrando $30.000.

- Lucrar com a Diferença: O trader de arbitragem ganha $500 para cada X ($30.000 – $29.500).

O trader de arbitragem contribui para a equalização de preços entre as duas exchanges e garante um mercado mais eficiente ao aproveitar essa diferença de preço.

Agregadores de Liquidez

Os agregadores de liquidez melhoram significativamente a liquidez das exchanges de criptomoedas ao se conectar a uma vasta rede de fornecedores externos. Ao agregar liquidez de várias fontes, como market makers, mesas OTC e outras exchanges, essas plataformas permitem que as exchanges ofereçam livros de ordens mais amplos.

Os agregadores de liquidez ajudam a garantir preços competitivos e reduzir o impacto no mercado, direcionando eficazmente as ordens de negociação para as melhores fontes disponíveis. A capacidade deles de distribuir liquidez entre várias fontes e mitigar riscos os torna um componente crucial para exchanges que buscam proporcionar uma experiência de negociação aprimorada, com spreads mais precisos e maior profundidade de mercado.

Suponha que uma exchange queira aumentar a liquidez de ETH. Eles colaboram com um Agregador de Liquidez, que oferece conexões com outros provedores de liquidez, como mesas OTC, market maker A e market maker B.

O agregador coleta informações do livro de ordens e cotações de preços em tempo real de várias fontes de liquidez. Por exemplo, o market maker A pode oferecer para comprar ETH por $1.990 e vender por $2.000, enquanto o market maker B pode cotar $1.985 e $1.995. O agregador encontra os melhores preços disponíveis e a liquidez total em cada nível de preço, combinando várias cotações em um panorama abrangente do mercado de ETH.

O agregador avalia uma ordem colocada por um trader para comprar ou vender Ethereum e a envia para o melhor provedor de liquidez com base em volume, preço e outras considerações. Por exemplo, se o trader desejar comprar Ethereum por $1.995, a ordem pode ser encaminhada ao market maker B pelo agregador, pois ele tem o melhor preço.

O agregador emprega técnicas de gestão de risco, incluindo limitação do tamanho das ordens, hedge de risco de mercado e monitoramento do risco de contraparte para proteger a exchange e os provedores de liquidez.

Conclusão

Como vimos, o conceito de liquidez é essencial para operações eficientes. Manter um ambiente de negociação estável requer que uma exchange acomode ordens sem grandes oscilações de preço, o que é garantido ao obter liquidez de vários provedores.

Boas exchanges oferecem aos traders uma plataforma mais atraente e reduzem o risco de slippage e volatilidade. Adotar uma solução de liquidez resiliente aumenta a confiança dos usuários e melhora a experiência de negociação.

FAQ

O que é liquidez em uma exchange de criptomoedas?

Refere-se à facilidade com que é possível comprar ou vender ativos sem impactar o preço. Diferenças de preço reduzidas, transações mais rápidas e menor volatilidade de mercado são permitidas por uma alta liquidez.

Como aumentar a liquidez de criptomoedas?

À medida que mais pessoas compram, vendem e negociam, a liquidez aumenta.

Onde verificar a liquidez?

O volume de negociação nas exchanges, que você pode ver em sites como CoinMarketCap ou CoinGecko, pode ser usado para determinar isso. Maior volume geralmente se traduz em maior liquidez.