O que é um mecanismo de correspondência de criptomoedas e como utilizá-lo para o seu negócio?

Artigos

Os avanços tecnológicos diminuíram significativamente as barreiras do acesso aos mercados financeiros e, agora, praticamente qualquer um pode negociar em várias indústrias utilizando vários instrumentos e títulos.

Este desenvolvimento está associado a soluções avançadas que asseguram que o mercado permanece eficiente perante o crescente número de traders. O mecanismo de correspondência de ordens é uma dessas inovações utilizadas para executar ordens de mercado, e muitos traders podem nem sequer saber que existe.

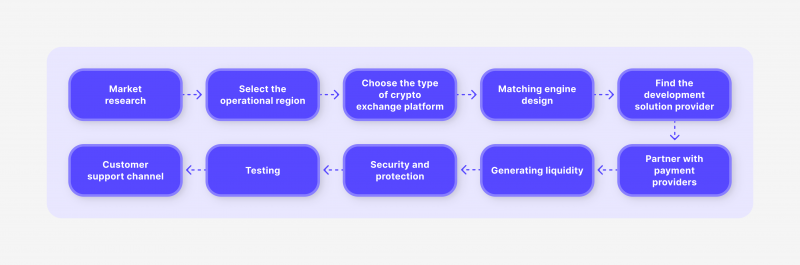

Hoje, falaremos do mecanismo de correspondência de criptomoedas dado que é um dos mercados mais quentes, e explicaremos o que precisa saber antes de criar um negócio de criptomoedas.

Principais considerações

- Os mecanismos de correspondência de criptomoedas ligam compradores e vendedores para executarem negociações em milissegundos.

- Os mecanismos de correspondência implementam vários algoritmos para “varrerem” os livros de ordens e encontrarem as ordens que correspondem melhor ao pretendido.

- Os algoritmos de emparelhamento executam ordens segundo uma prioridade de primeiro a chegar, primeiro a sair, enquanto outras abordagens dão prioridade ao maior volume de negociação ou ao preço mais alto.

- Os mecanismos de correspondência podem ser centralizados ou descentralizados consoante as suas necessidades comerciais. Um sistema de emparelhamento centralizado é mais rápido, ao passo que uma abordagem descentralizada é mais segura.

Compreender o mecanismo de correspondência das criptomoedas

O mecanismo de correspondência do câmbio de criptomoedas é software que as bolsas e corretoras descentralizadas utilizam para realizar ordens de mercado. Este software é a espinha dorsal do trading, servindo diferentes mercados, como o das ações, mercadorias, ETFs e criptomoedas.

Este sistema funciona encontrando um pedido de ordem correspondente e concretizando-o segundo os pedidos de ordem de mercado do trader. Por exemplo, se um trader quiser entrar numa posição de mercado comprando dez ações da Microsoft, o mecanismo de correspondência encontrará um trader disposto a vender dez ações da Microsoft ao preço do mercado.

Note que os preços do comprador e do vendedor não têm de corresponder a 100% porque o vendedor quer vender ao preço mais alto possível, enquanto o comprador quer comprar ao preço mais baixo possível. A diferença entre os dois preços designa-se por spread.

O spread, ou a diferença entre o “preço de venda do vendedor” e o “preço de compra do comprador”, fica habitualmente para a corretora sob a forma de comissões sobre a transação por cada posição finalizada.

O mesmo cenário aplica-se ao mecanismo de correspondência de ordens das bolsas de criptomoedas, onde esta solução procura um trader disposto a assumir a contraparte da negociação e a executá-la.

Como funcionam os mecanismos de correspondência de criptomoedas?

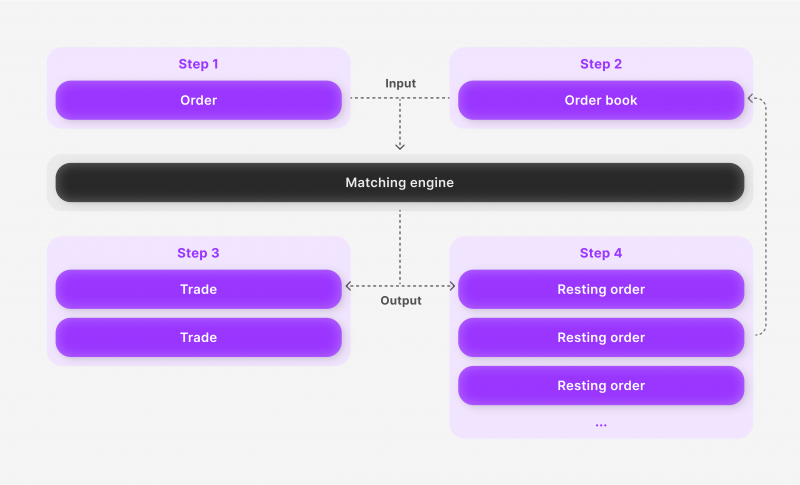

Os mecanismos de correspondência empregam diferentes algoritmos que vasculham o livro de ordens para encontrarem e liquidarem negociações solicitadas adequadas. O algoritmo do mecanismo recolhe dados de livros de ordens fornecidos por diferentes corretoras e plataformas com o intuito de encontrar ambos os lados da negociação, ou seja, um comprador e um vendedor do mesmo produto, estabelecendo a correspondência entre estes ao melhor preço possível.

Quando a liquidez do mercado é baixa, o algoritmo só encontra um punhado de ordens disponíveis e executa-as a um preço mais alto. Resumindo, o algoritmo não consegue fornecer muitas opções e alternativas que se adequem ao vendedor/comprador.

Os algoritmos do mecanismo de correspondência seguem diferentes modelos de execução, dando prioridade às primeiras propostas de negociação ou às que apresentam volumes mais significativos.

Tipos de algoritmos de mecanismos de correspondência

Os algortimos que emparelham as ordens ditam o funcionamento do sistema, bem como as condições que são necessárias para executar ordens, e aqui tem alguns exemplos.

- FIFO: o primeiro a entrar, primeiro a sair é um método de entrega que executa as ordens dando prioriedade àquelas que chegam primeiro e que estão pendentes há mais tempo. Esta abordagem também se designa pelo método tempo/preço, que dá prioridade à ordem mais antiga com um preço correspondente.

- Pro-rata: esta abordagem é semelhante à supracitada “primeira a chegar, primeira a sair”, mas dá prioridade às ordens de mercado com volumes maiores. Assim sendo, se duas negociações estiverem pendentes na mesma altura e ao mesmo preço, aquela com uma maior quantidade negociada é executada primeiro.

- Pro-rata ponderada pelo tempo: este método segue o mesmo algoritmo pro-rata, mas dá prioridade às ordens realizadas a um melhor preço do que o preço de mercado atual. Por exemplo, se 1 BTC = 30 000 $, um trader disposto a comprar 1 BTC por 30 200 $ verá o seu pedido de negociação a ser liquidado primeiro.

Os algoritmos do mecanismo de correspondência de criptomoedas podem ser centralizados ou descentralizados. O algoritmo do mecanismo centralizado é mais rápido e mais comum, utilizando um servidor local para analisar os livros de ordens da mesma plataforma, incluindo execuções mais rápidas.

Por outro lado, os mecanismos descentralizados associam ordens de vários livros fora da consola local e utilizam uma rede peer-to-peer. Este método é mais seguro porque não há nenhum servidor central que possa ser violado, contudo, pode ser mais lento.

O software do mecanismo de correspondência da bolsa surgiu pela primeira vez no início dos anos 80, do século XX, com o lançamento do primeiro mecanismo de correspondência de livro de ordens de ações, da Bolsa de Valores de Chicago, concebido para permitir a execução de ordens com a mínima intervenção por parte do ser humano.

Fatores que afetam o funcionamento de um mecanismo de correspondência de criptomoedas

Os algoritmos do mecanismo de correspondência de criptomoedas não são unificados para todas as corretoras e bolsas, e cada plataforma utiliza um mecanismo que se adequa aos seus requisitos, orçamento, base de utilizadores e volume de negociação.

- Liquidez: a liquidez do mercado ou a disponibilidade dos ativos é um fator essencial no funcionamento de um mecanismo de correspondência de criptomoedas. Quanto maior a liquidez, mais potenciais negociações se encontram no estado pendente e mais rápida é a execução. Habitualmente, os livros de ordens maiores são associados a fornecedores de liquidez de grande dimensão, que fornecem títulos negociáveis ao mercado.

- Latência: a rapidez com que as ordens são executadas é crucial. Habitualmente, o tempo de execução da negociação é medido em milissegundos, e ter inúmeras ordens pendentes na plataforma de criptomoedas leva a uma maior latência.

Componentes de um mecanismo de correspondência

Os mecanismos de correspondência funcionam de diferentes formas consoante os requisitos e expetativas do negócio, e pode escolher aquele que se adequa melhor a si. Há três componentes de mecanismos de criptomoedas que deve considerar.

Velocidade

A velocidade do mecanismo de correspondência é um fator crucial para o seu negócio, que se refere à velocidade a que as ordens de mercado são executadas. A velocidade do mecanismo pode não ser uma grande preocupação caso tenha uma plataforma de trading de criptomoedas nova com poucos traders.

No entanto, a velocidade da correspondência é crítica para as bolsas de criptomoedas de grande dimensão que oferecem ativos digitais e criptomoedas em grande quantidade, a múltiplos utilizadores, e que procuram fornecer trading de alta frequência. Caso contrário, as ordens de mercado serão atrasadas e o servidor local ficará congestionado.

Habitualmente, um mecanismo de correspondência centralizado é mais rápido porque opera a execução de ordens de compra e de venda num servidor, enquanto um mecanismo de correspondência descentralizado é, habitualmente, mais lento, mas mais seguro.

Segurança

A proteção e segurança de um mecanismo de correspondência é um dos recursos essenciais mais importantes de uma plataforma de trading. No entanto, há um compromisso importante entre um mecanismo centralizado e um descentralizado.

Os mecanismos centralizados são mais rápidos e fornecem execuções de ordem mais rápidas. Contudo, eles são menos seguros porque operam num servidor e os piratas cibernéticos podem almejá-lo e violar a sua infraestrutura.

Por outro lado, os mecanismos descentralizados são mais seguros porque fornecem operações de rede diretas entre vendedores e compradores, mas, habitualmente, são mais lentos.

Por conseguinte, tem de encontrar o equilíbrio entre estes dois ou utilizar um mecanismo de negociação centralizado e assegurar que tem um sistema de segurança robusto.

Taxas

A política de preços é um componente essencial porque determina o modelo de negócio das plataformas bolsa. Habitualmente, as empresas de corretagem e as bolsas de criptomoedas cobram uma taxa fixa ou baseada em comissões por cada execução.

Estes preços derivam de múltiplos fatores como o spread e os recursos necessários no desenvolvimento do mecanismo de correspondência.

Habitualmente, as bolsas que utilizam algoritmos de correspondência centralizados cobram taxas mais altas porque empregam mais recursos para manterem os seus servidores seguros e cumprirem com ordens de compra e venda com uma maior frequência. Habitualmente, as descentralizadas que utilizam uma rede peer-to-peer são menos caras.

Porque motivo devo utilizar o mecanismo de correspondência de criptomoedas?

Um mecanismo de correspondência de criptomoedas decide como executa as negociações na sua plataforma e como funciona o seu negócio. As principais bolsas implementam um ou mais algoritmos para encontrarem o melhor par para as suas expetativas e condições de mercado.

Se um trader quiser comprar 1 000 $ em ETH, seria difícil as bolsas procurarem manualmente por vendedores que ofereçam as suas criptomoedas ao mesmo valor, ou a plataforma teria de vender os seus ativos.

Por conseguinte, a maioria das plataformas de trading funciona agora com a correspondência de ordens entre compradores e vendedores, e no exemplo acima, o mecanismo de correspondência procurará outro pedido de negociação para vender ETHs o mais perto possível do preço de venda e executá-lo.

O processo de procura, correspondência e execução acontece em milissegundos, e as bolsas de criptomoedas utilizam o melhor software de correspondência para fornecerem negociações rápidas, bem como para atraírem traders para as suas plataformas.

Escolher um mecanismo de correspondência de criptomoedas para o seu negócio

Caso esteja a operar uma plataforma de bolsa de criptomoedas, é crucial que compreenda os tipos de mecanismos de correspondência, bem como as diferenças entre estes.

Nem todos os traders têm consciência destes conceitos, porque eles funcionam nos bastidores de cada negociação e apenas os operadores da bolsa estão envolvidos na forma de funcionar destes mecanismos, bem como aqueles que devem escolher.

Como encontrar a correspondência correta?

Para compreender que tipos de algoritmos de mecanismo deve utilizar, precisa de encontrar aqueles que afetam a sua experiência de utilizador. Os traders procuram executar as suas ordens rapidamente, assegurar que as suas ordens de limite de paragem são definidas corretamente e dispor dos níveis de spread mais baixos possíveis.

Por conseguinte, a capacidade de fornecer dados em tempo real e a sua seleção de algoritmo são fatores importantes na escolha do mecanismo de correspondência correto.

Encontre um algoritmo primeiro a chegar, primeiro a sair para corresponder as ordens de compra o mais depressa possível, minimizando o tempo de espera para cada transação e melhorando a experiência do utilizador.

Além disso, as bolsas de criptomoedas empregam grandes dados e dependem do fornecimento de informação rapidamente e com precisão. Por conseguinte, encontre um mecanismo de correspondência que potencia os departamentos de compra e venda com a troca rápida de dados e utiliza servidores rápidos.

Critérios a considerar quando escolhe um mecanismo de correspondência

Além das características rápidas e eficientes de um mecanismo, há outras características que pode explorar para expandir a funcionalidade e usabilidade da sua plataforma.

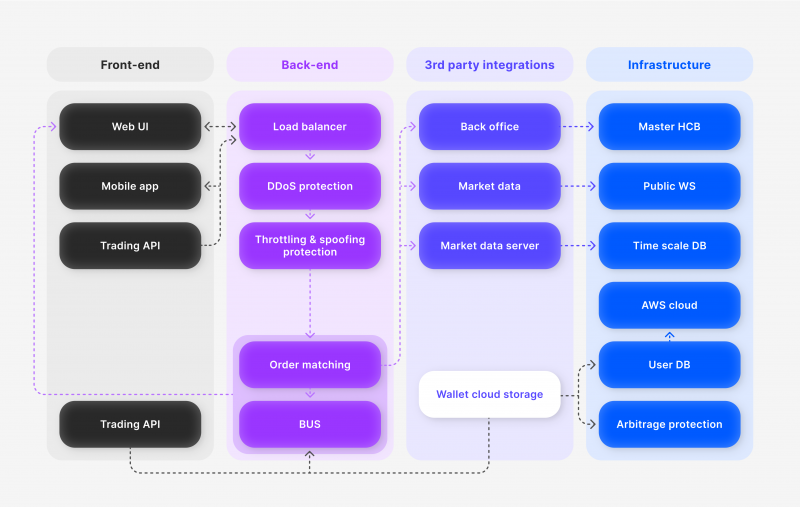

- Integrações de APIs: a capacidade do mecanismo integrar-se com diferentes aplicações e prestadores de serviço utilizando múltiplas APIs para fornecer um serviço melhor, como a troca rápida de dados, ligação segura, entre outros.

- Disponibilidade: assegurar que o mecanismo de correspondência não se depara com tempo de inatividade ou que se desliga frequentemente do seu servidor, o que afeta o funcionamento da sua bolsa de criptomoedas.

- Interface do utilizador: é importante que o processo de correspondência seja fácil de compreender quer para os traders como para os proprietários do CRM. Isto ajuda os programadores a endereçarem os problemas quando estes surgem e a interagirem rapidamente com eles.

- Escalabilidade: a capacidade do mecanismo de correspondência em servir uma base de utilizadores maior quando o seu negócio cresce sem ter de mudar todo o mecanismo.

Também pode descobrir soluções de marca branca que o ajudam a desenvolver uma plataforma de trading personalizada que se adequa às suas preferências e necessidades comerciais. Estes prestadores de soluções aplicam a sua experiência no desenvolvimento de software semelhante, utilizando os critérios supramencionados, entre outros, para encurtar o tempo que precisa para encontrar um CRM de negociação de criptomoedas ou para desenvolvê-lo por sua conta.

Vantagens e desvantagens dos mecanismos de correspondência de criptomoedas

Após compreender o que são os mecanismos de emparelhamento de criptomoedas e como funcionam, analisemos as suas vantagens e desvantagens. A análise dos prós e dos contras ajuda-o a tornar a sua bolsa de criptomoedas mais eficiente e adequada ao seu modelo de negócio.

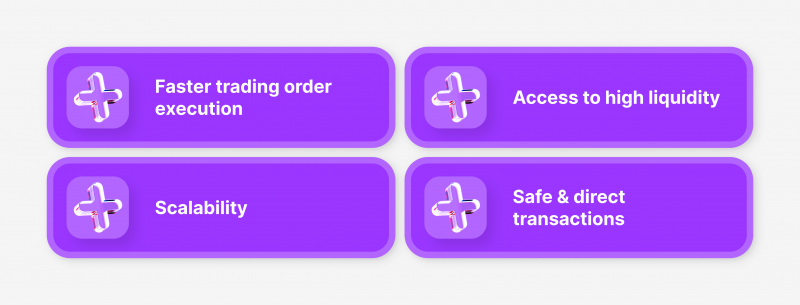

Benefícios

- Uma forma mais rápida e mais eficaz em termos de encargos de executar as negociações, eliminando a necessidade de intermediários e de criadores de mercado em encontrarem negociações de contraparte. Os mecanismos analisarão e encontrarão ordens adequadas em milissegundos.

- Acesso a pools de liquidez maiores utilizando algoritmos descentralizados que ligam os traders de diferentes livros de ordens. Desta forma, as ordens são correspondidas através de um mercado mais abrangente, diretamente entre os traders.

- Ambiente mais seguro utilizando algoritmos de mecanismos de correspondência que utilizam redes peer-to-peer sem dependerem de um servidor central e fazendo com que seja difícil os piratas cibernéticos rastrearem as transações e violarem-nas.

- Os algoritmos de correspondência são escaláveis e pode escolher aquele que se adequa às suas necessidades e preferências de negócio. Além disso, convém descobrir as suas integrações e usabilidade numa maior base de utilizadores.

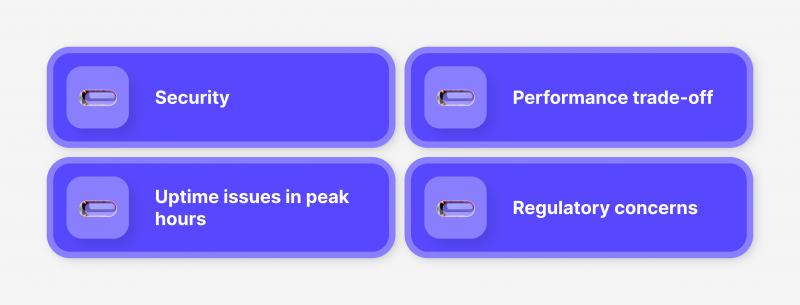

Desafios

- Compromisso da segurança com o desempenho. Habitualmente, os sistemas de correspondência com melhor desempenho são propícios a violações e ataques, enquanto as redes mais seguras podem ser mais lentas, levando a mais tempo de espera.

- Manter o tempo de disponibilidade do mecanismo durante o maior período de atividade do mercado quando está a ser solicitado um enorme número de negociações e a plataforma está a passar pelo aumento de tráfego. Caso o mecanismo não mantenha a sua velocidade, a negociação pode ser atrasada, acumulando mais transações pendentes.

- As criptomoedas não são reguladas. Os sistemas de correspondência não estão sujeitos a leis, e os intervenientes de mercado significativos podem utilizá-los para manipularem o mercado ou para aplicarem condições injustas.

Conclusão

Um motor de correspondência de criptomoedas é um sistema que corresponde ordes de compra com vendedores, ligando os traders no mercado para executarem negociações em milissegundos. Estes motores empregam diferentes algoritmos para realizarem ordens utilizando várias abordagens, como primeiro a chegar, primeiro a sair, ou dando prioridade a pedidos de ordem com maiores volumes ou preços.

A escolha do algoritmo e do mecanismo corretos é crucial caso tenha uma plataforma de criptomoedas e queira fornecer a execução rápida para os seus utilizadores. Por conseguinte, encontre software que fornece trading seguro e rápido acedendo a pools de liquidez maiores.

Perguntas frequentes

O que é um mecanismo de correspondência de criptomoedas?

Um mecanismo de correspondência de criptomoedas é um sistema que “varre” os livros de ordens e liga compradores e vendedores de criptomoedas. Por exemplo, se um trader quiser vender 1 BTC, o mecanismo de correspondência procurará por um comprador disposto a pagar um preço aproximado do preço para adquirir o 1 BTC oferecido.

Como funciona um mecanismo de correspondência de bolsa?

Os mecanismos de emparelhamento analisam vários livros de ordens e encontram uma ordem com a correspondência mais próxima envolvendo o mesmo ativo com o preço mais próximo possível.

Qual é a diferença entre um mecanismo de correspondência e um livro de ordens?

O livro de ordens é o registo que lista todos os pedidos de ordem de mercado quando um trader quer abrir/fechar uma posição. O mecanismo de correspondência “varre” o livro de ordens para emparelhar compradores com vendedores.

O que é o algoritmo para a correspondência de compradores e de vendedores?

Há diferentes abordagens para emparelhar algoritmos, tais como a FIFO (primeiro a entrar, primeiro a sair), servindo a transação mais antiga numa lista prioritária. Outras formas incluem pro-rata e volume ponderado, que dão prioridade ao preço ou volume mais alto, respetivamente.

Procurando respostas ou conselhos?

Compartilhe suas dúvidas no formulário para obter assistência personalizada

Contate-Nos