10 Лучших Инвестиционных Стратегий и Рекомендаций в 2023 Году

Статьи

Не так давно быть инвестором было роскошью, доступной лишь избранным. Только те, кто располагал огромными средствами, могли войти в этот захватывающий мир и попытать счастье в перспективных инвестиционных проектах. В 2023 году инвестирование в различные товары и инструменты стало практически необходимостью, повышающей ценность денег и настраивающей человека на долгосрочный успех. Однако, несмотря на то, что инвестирование стало массовым и доступным, оно по-прежнему остается сложным и зачастую трудным. Многие инвесторы потеряли огромные средства из-за недостатка усердия и грамотных стратегий для обеспечения безопасности своих портфелей.

В этой статье мы рассмотрим основные и важнейшие факторы, которые необходимо учитывать в инвестиционной сфере, подчеркнем их значение в грандиозной схеме инвестиционного успеха. Используя эти советы, рекомендации и тактику, начинающие инвесторы смогут максимально увеличить свои шансы на успех в долгосрочной перспективе.

Ключевые Моменты

- Инвестирование — весьма прибыльное занятие, но оно требует полной самоотдачи и твердого знания фундаментальных понятий.

- Определение и понимание своих целей и устремлений имеет решающее значение для разработки выигрышных инвестиционных стратегий.

- Очень важно диверсифицировать инвестиционные портфели, поскольку такая практика обеспечивает минимальные потери при наихудших сценариях развития событий.

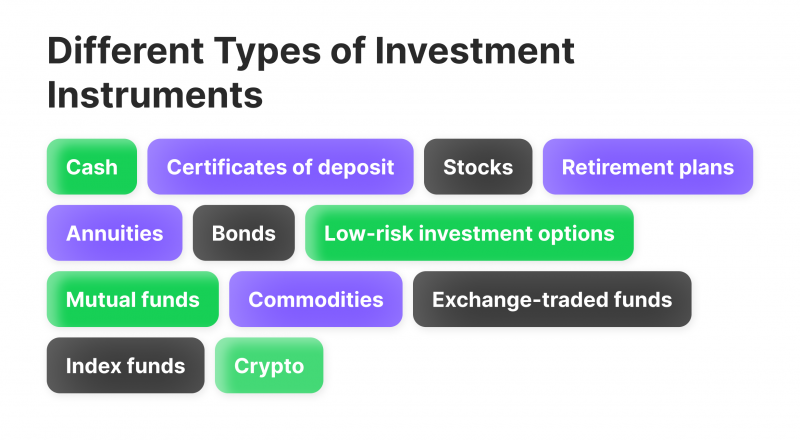

- Среди других важных стратегий — применение методов снижения рисков, наличие достаточных денежных резервов и знакомство с различными видами активов, представленных на рынке.

Определите Свои Конкретные Долгосрочные Инвестиционные Цели

Первым делом, прежде чем выходить на инвестиционный рынок или брать на вооружение устоявшиеся инвестиционные стратегии, необходимо понять собственные долгосрочные цели и устремления. Помните, что инвестирование — это не объективная миссия с универсальной целью для каждого человека или компании.

Инвестирование — это игра с предпочтениями, и у каждого есть своя конечная цель в этой области. От получения краткосрочной прибыли, нивелирования инфляции и экономической неопределенности до формирования внушительных портфелей и совершения покупок, основанных на потенциале, каждый инвестор должен четко понимать, зачем он вообще пришел на этот рынок.

Кроме того, следует учитывать классы активов и типы рынков, в которых заинтересованы физические или юридические лица. Множество секторов предоставляют уникальные возможности и преимущества для начинающих инвесторов, и очень важно понять, соответствуют ли они вашим конкретным потребностям в краткосрочной и долгосрочной перспективе..

Кроме того, выбор подходящего рынка — не только вопрос доходности и прибыли. Некоторые инвесторы предпочитают надежные, нестареющие сектора, такие как недвижимость, в то время как другие могут отдать предпочтение технологиям или здравоохранению. В конце концов, стать инвестором — значит правильно выбрать товар, который будет обеспечивать как финансовый доход, так и нематериальную ценность.

Познакомьтесь со Стратегиями Работы на Фондовом Рынке

После определения и оценки своих конкретных целей и устремлений инвестор должен восполнить пробелы в знаниях и опыте, относящихся к общей науке инвестирования. Наилучшим вариантом здесь является изучение и исследование стратегий фондового рынка — наиболее устоявшихся и проверенных концепций в сфере инвестиций.

Начиная с относительно простых понятий, таких как соотношение цены и прибыли и показателя Beta, и заканчивая все более сложными механизмами, такими как деривативы и ETF, начинающие инвесторы должны изучить множество технических деталей, прежде чем совершать серьезные покупки. Несмотря на необходимость понимания фундаментальных основ, не существует верхнего предела того, сколько человек может узнать о фондовом рынке.

Эта отрасль постоянно меняется и развивается, ежегодно вводя новые гибридные тактики и механизмы. Поэтому для того, чтобы выйти на рынок и не остаться в стороне от жесткой конкуренции, необходимы постоянное обучение и опыт. Даже опытные инвесторы активно следят за частыми обновлениями и новостями рынка, сопоставляя их со своими существующими стратегиями и рассматривая возможные модификации своего инвестиционного подхода.

Таким образом, начинающие инвесторы должны посвятить значительное время и силы тому, чтобы впитать в себя все знания о фондовом рынке. Таким образом, они смогут без труда избежать типичных для отрасли «подводных камней» и уверенно начать свой инвестиционный путь.

Внимательно Анализируйте Рыночные Процентные Ставки

Процентные ставки, также известные как рыночная доходность, являются, безусловно, наиболее важным показателем при инвестировании. Процентные ставки — это, как правило, ежегодный доход, который инвесторы получают от различных товаров, таких как акции и облигации. Этот показатель определяет стоимость конкретной инвестиции и учитывает потенциальные риски, связанные с ее вложением. Помните, что фондовый рынок всегда включает в себя различные риски, в том числе волатильность рынка, инфляцию, ликвидность и общие экономические условия в данном секторе.

Для того чтобы удовлетворить потенциальных инвесторов, эти риски должны быть компенсированы соответствующим вознаграждением. В конце концов, инвестиционные возможности с более высокими рисками должны иметь более высокую потенциальную доходность. Процентные ставки фактически являются численным выражением этих дополнительных рисков. Однако рассчитать объективную стоимость различных рисков, связанных с конкретной инвестицией, и затем преобразовать ее в беспристрастную цифру процентной ставки, естественно, сложно.

Поэтому потенциальные инвесторы должны иметь представление о том, как рассчитывается та или иная процентная ставка. Более высокие процентные ставки, как правило, означают очень высокие риски для инвестиционных возможностей. Поэтому целесообразно понять причину повышения процентной ставки и оценить потенциальный доход в сравнении с наихудшим сценарием. Если данный актив характеризуется высокой волатильностью или подвержен инфляции, то даже экстраординарные процентные ставки могут оказаться недостаточными для того, чтобы свести на нет эти негативные возможности.

Рассмотрите Возможность Инвестирования в Паевые Инвестиционные Фонды

Для потенциальных инвесторов, желающих легко освоить инвестиционную индустрию или просто не тратить на это много сил, идеальным решением могут стать паевые инвестиционные фонды. Паевые фонды — это финансовые инструменты, объединяющие различные инвестиционные активы, такие как акции, облигации или сырьевые товары. Они управляются отраслевыми экспертами, обладающими большим опытом и знаниями в мире инвестиций.

Паевые фонды позволяют различным инвесторам вкладывать средства в части большого, стабильного и доходного портфеля. Существует множество типов ПИФов, включая фонды облигаций, фонды денежного рынка, индексные фонды, фонды акций и даже комбинацию различных типов. К каждому ПИФу прилагается проспект, в котором описываются основы стратегии, цели и структура портфеля. Благодаря цифровым инновациям большинство паевых фондов можно получить и приобрести в цифровом виде, либо через управляющие компании, либо через простой брокерский счет.

С учетом всех этих преимуществ и достоинств инвестирование в паевые инвестиционные фонды является отличной стратегией как для начинающих, так и для опытных инвесторов. Они обеспечивают стабильный доход без необходимости проводить исследования, ежедневно управлять активами и постоянно разрабатывать стратегию. Однако для заинтересованных инвесторов ПИФы могут оказаться дорогостоящим мероприятием, поскольку они взимают ежегодную плату или комиссионные.

В некоторых случаях расходы, связанные с ПИФами, могут существенно снизить чистую прибыль от всей инвестиции, сделав владение активом нецелесообразным. Таким образом, инвесторы должны тщательно проанализировать потенциальную прибыль в сравнении с соответствующими комиссиями ПИФов и принять взвешенное решение о покупке.

Имейте Достаточные Денежные Резервы с Помощью Высокодоходных Сберегательных Счетов

Хотя мир инвестиций интересен и выгоден, всегда необходимо иметь план Б на случай, если первоначальные стратегии не сработают. Постоянно работающие инвесторы должны иметь достаточные денежные резервы для решения самых разных задач. От корректировки инвестиционных стратегий и расширения практики снижения рисков до обретения финансовой свободы — денежные резервы могут освободить инвестора и позволить ему уверенно вести бизнес.

Сохранение и увеличение денежных резервов может быть достигнуто с помощью различных стратегий. Например, инвесторы могут направить часть своих средств на приобретение дивидендных фондовых активов. Дивидендные акции — это практически те же самые акции, что и обычные, но с одним существенным отличием — они выплачивают дивиденды акционерам. Таким образом, инвесторы могут получать дополнительный денежный доход без фактического сокращения своего портфеля.

Однако поддержание здоровых денежных резервов вовсе не означает, что инвесторы должны просто положить свои деньги на неработающий счет. Напротив, многие инвесторы размещают свои ликвидные активы на высокодоходном сберегательном счете, который приносит более высокий, чем обычно, процентный доход.

Однако инвесторам следует помнить, что высокодоходные сберегательные счета имеют переменные процентные ставки, которые иногда могут быть ниже отраслевых стандартов. Рекомендуется следить за процентными ставками Федеральной резервной системы США, чтобы иметь уверенные ожидания относительно того, как эти ставки могут измениться с течением времени и повлиять на прирост денежных резервов.

Независимо от выбранной стратегии, у инвесторов есть масса возможностей либо накапливать, либо постоянно поддерживать здоровый объем денежных резервов. При таком подходе инвесторы могут брать на себя определенные инвестиционные риски, приобретать активы с потенциалом вместо немедленного дохода и многое другое.

Диверсифицируйте Инвестиционный Портфель

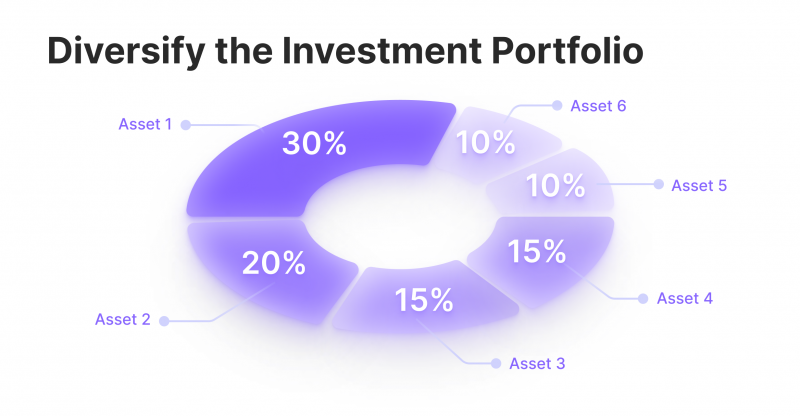

Само собой разумеется, что инвестирование практически в любом случае является рискованным мероприятием. Заинтересованные физические и юридические лица должны понимать, что инвестирование практически в любой актив включает в себя негативные сценарии. Поэтому всегда необходимо иметь достаточно диверсифицированный портфель. Хотя степень диверсификации зависит от конкретных обстоятельств, распределение активов стало необходимостью в современном мире инвестирования.

Без диверсификации практически невозможно контролировать и управлять всеми возможными рисками на рынке. Как уже не раз было замечено, даже самые прочные отрасли, такие как инвестиционные фонды недвижимости, могут стать нестабильными в считанные месяцы. Несмотря на то, что существует множество способов снижения рисков, диверсификация инвестиционного портфеля — это проверенный и верный метод, который позволяет нивелировать множество негативных сценариев.

Проще говоря, диверсифицированные портфели имеют меньше неотъемлемых рисков, таких как волатильность, инфляция и общие экономические или политические события. При таком подходе, если в одной отрасли или нише происходят колебания цен или другие нестабильные события, это повлияет только на небольшую часть данного портфеля. Таким образом, желательно диверсифицировать как можно больше и шире. Таким образом, волновой эффект падающего рынка с меньшей вероятностью коснется других активов в портфеле.

Сохраняйте Спокойствие, Даже Если Рынок Паникует

Как правило, многие эксперты в этой области советуют проявлять терпение и настойчивость при инвестировании. Многие инвесторы совершают ошибку, мгновенно реагируя на определенные изменения и спады рынка. В некоторых случаях это может быть правильным подходом, но во многих других инвесторы должны сохранять терпение и доверять общему процессу.

Несмотря на то, что некоторые спады на рынке являются губительными, в большинстве случаев колебания цен и волатильность носят временный характер и часто предшествуют прибыльному росту курса. Поэтому очень важно видеть общую картину и проявлять исключительное терпение, а не продавать акции, когда кажется, что рынок находится в хаосе. Терпение очень хорошо служило многим инвесторам эмпирическим путем, и продолжает служить в последнее время.

Многие отрасли, пережившие временный спад, впоследствии вознаградили верных инвесторов высокими доходами. Хотя не рекомендуется всегда ждать, не предпринимая никаких действий, эта стратегия просто подчеркивает важность отказа от поспешных решений. Хотя инвестиционные рынки могут быть неумолимыми и быстро меняющимися, почти всегда есть время рассмотреть варианты инвестиций, прежде чем принять решение.

Рассмотрите Стратегию Инвестирования на Повышение

Хотя конечной целью инвестирования практически всегда является получение значительной прибыли, иногда лучше играть в долгую игру, отдавая предпочтение активам с потенциалом роста, вместо получения дохода. Инвестирование в рост является одним из наиболее перспективных альтернативных видов инвестиций на рынке. Как правило, инвестирование на повышение предполагает покупку акций стартапов и других компаний, которые, как ожидается, в будущем будут сильно расти. В результате в долгосрочной перспективе инвесторы могут многократно увеличить первоначальную стоимость своих вложений.

Инвестиции в растущие компании весьма привлекательны для большинства инвесторов, поскольку потенциально могут обеспечить огромную прибыль при ограниченных инвестициях. Однако это также и рискованное мероприятие, поскольку большинство компаний, являющихся объектом инвестирования, еще должны быть созданы или реально протестированы. Поэтому многие потенциально прибыльные акции роста могут стать банкротами, даже не оправдав своей первоначальной стоимости. Однако многие инвесторы все же готовы пойти на этот риск, учитывая потенциальную прибыль, если все получится.

.В основном инвесторы ищут акции роста на быстро развивающихся рынках, например в технологическом секторе. Компании, выпускающие акции, как правило, являются новичками с огромным потенциалом и прочным фундаментом. Выбор прибыльной акции роста зависит от различных факторов, в том числе от компетентности, опыта и профессионализма компании-эмитента. Естественно, не обойтись и без доли везения, поскольку на вышеперечисленные компании могут положительно или отрицательно влиять различные экономические, политические и социальные факторы по всему миру.

Понимание Налоговых Нюансов

Как и в любой другой отрасли, налогообложение является ключевым элементом в сфере инвестирования. На разных инвестиционных рынках, в разных странах и даже географических регионах действуют различные налоговые ставки, которые необходимо своевременно уплачивать. Налоги фактически уменьшают валовую прибыль инвестиционного портфеля и, следовательно, играют важную роль в определении будущих инвестиций.

Перед выходом на тот или иной рынок активов инвесторы должны внимательно изучить налоговые ставки, поскольку они могут существенно повлиять на чистый доход, остающийся после вычета всех расходов. В разных странах и суверенных государствах существуют различные виды налогообложения, связанные с инвестиционными товарами. Налогообложение также зависит от типа приобретаемых и удерживаемых активов. Например, дивидендные акции имеют более высокую ставку налогообложения, поскольку инвестор фактически получает ликвидную прибыль. И наоборот, акции растущих компаний и другие активы, для которых приоритетом является рост стоимости, могут облагаться очень низким налогом.

Таким образом, налогообложение имеет большое значение при рассмотрении следующей инвестиционной возможности. Во многих случаях оно может стать решающим фактором между покупкой или воздержанием от приобретения того или иного актива. Независимо от предпочтений, инвесторы должны всегда помнить о налоговых последствиях и всегда изучать налоговые ставки при рассмотрении нового варианта инвестирования.

Освойте Методы Снижения Рисков

И, наконец, инвестор должен всегда думать о минимизации рисков, связанных с его портфелем. К способам минимизации рисков можно отнести рассмотренные выше стратегии диверсификации, хеджирование рисков, снижение волатильности портфеля и др. Объективных способов обеспечения минимального риска не существует, поскольку конкретные инвестиционные обстоятельства требуют применения отдельных методов управления рисками.

Инвестор должен сам проанализировать свой портфель и понять, что можно улучшить с точки зрения минимизации рисков. Как правило, рекомендуется поддерживать диверсификацию портфеля, не допускать волатильности и регулярно проводить переоценку установленных стратегий. Существует множество других стратегий для повышения устойчивости портфеля к риску, но все зависит от конкретных условий и уникальных целей инвестора.

Таким образом, в вопросе управления рисками нет правильных или неправильных ответов. Основное правило — тщательно следить за состоянием портфеля и инвестировать с запасом прочности, полностью избегая рискованных решений. Управление рисками иногда сводится к терпению и усердию, поскольку инвесторы часто становятся жертвами кажущихся привлекательными возможностей. Важно помнить, что инвестирование — это долгосрочная деятельность, и каждая инвестиция требует тщательного изучения, а не импульсивных решений.

Выводы

Инвестирование — сложное и в то же время выгодное занятие как для физических, так и для юридических лиц. Инвестирование обеспечивает рост активов, надежный доход и защиту от инфляции. Однако инвестирование может быть и весьма рискованным занятием, приводящим к значительным потерям. Для начинающих инвесторов очень важно изучить основы, ознакомиться с тактикой инвестирования и быть внимательными на каждом шагу.

Для физических и юридических лиц, стремящихся создать прибыльный инвестиционный портфель, необходимо ознакомиться с фундаментальными понятиями и понять, с какими рисками это связано. Хотя инвестирование может быть весьма прибыльным занятием, оно требует самоотдачи, энергии и времени. Те, кто готов обеспечить все эти три составляющие, имеют все шансы добиться успеха в краткосрочной и долгосрочной перспективе.

Ищете ответы или советы?

Оставьте свои вопросы в форме, чтобы получить индивидуальную помощь

Связаться