Что такое маркет-мейкинг и как он работает?

Статьи

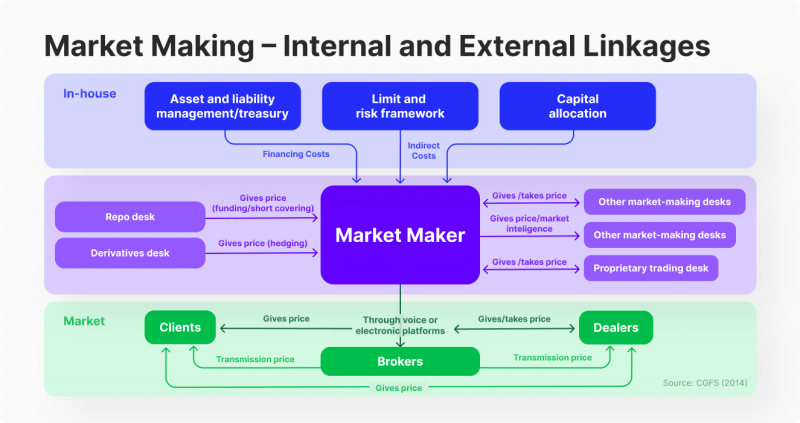

В условиях большого объема торговли и постоянно меняющейся цены биржевых активов особенно важна стабильность рыночной торговли, которая достигается путем создания равновесного баланса между силами покупателей и продавцов. В случаях, когда спрос превышает предложение, возникает дестабилизация котировок, и цена актива претерпевает большие изменения. Для предотвращения подобных ситуаций существует особый класс участников рынка – маркет-мейкеры, которые своей деятельностью поддерживают цены на финансовые активы.

Эта статья расскажет вам о том, что такое маркет-мейкинг и каковы его особенности. Кроме того, вы узнаете о важности этого процесса и о том, как он влияет на финансовый рынок. В конце концов, мы обсудим основные типы маркет-мейкеров и их отличительные характеристики, а также рассмотрим несколько условий, необходимых для проведения маркет-мейкинга.

КЛЮЧЕВЫЕ ВЫВОДЫ

- Основные типы маркет-мейкеров на рынке включают институциональных маркет-мейкеров, брокеров, дилинговые центры, инвестиционные фонды и частных инвесторов с высокой чистой стоимостью.

- Маркет-мейкеры непосредственно участвуют в процессе создания рынка, предоставляя ликвидность, необходимую для проведения сделок купли-продажи.

- Основная задача маркет-мейкеров – сбалансировать силы покупателей и продавцов, тем самым уменьшая вероятность больших колебаний цен.

Что такое процесс создания рынка и каковы его особенности?

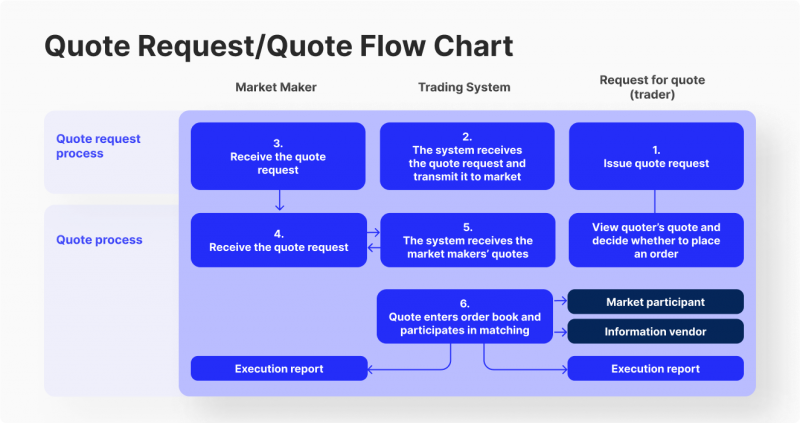

Маркетмейкинг – это процесс поддержания ликвидности торгового инструмента. Это делается созданием и размещением одновременно различных заявок на покупку и продажу с целью поддержания необходимого торгового оборота и тем самым стабилизации котировок. Для возможности покупки или продажи финансового актива, вторая сторона сделки всегда должна быть доступна. Когда встречных заявок недостаточно, а значит, недостаточно ликвидности для поддержания цены актива, маркет-мейкеры используют свободные денежные средства, чтобы сбалансировать спрос и предложение, что помогает избежать резких изменений цен и, как следствие, высокой волатильности.

С точки зрения рядового трейдера, количество ликвидности часто выражается через изменения волатильности. Изменения котировок на неликвидном рынке происходят в хаотичном темпе и иногда бывают весьма значительными. Отличным примером является рынок криптовалют – относительно новый рынок, который является менее ликвидным, чем Forex или фондовые рынки. Благодаря тому, что маркет-мейкеры располагают большими суммами денег, они могут регулировать уровень спроса и предложения, избегая резких скачков цен, которые часто приводят к впечатляющим прибылям и значительным убыткам при торговле высокорисковыми инструментами, такими как деривативы.

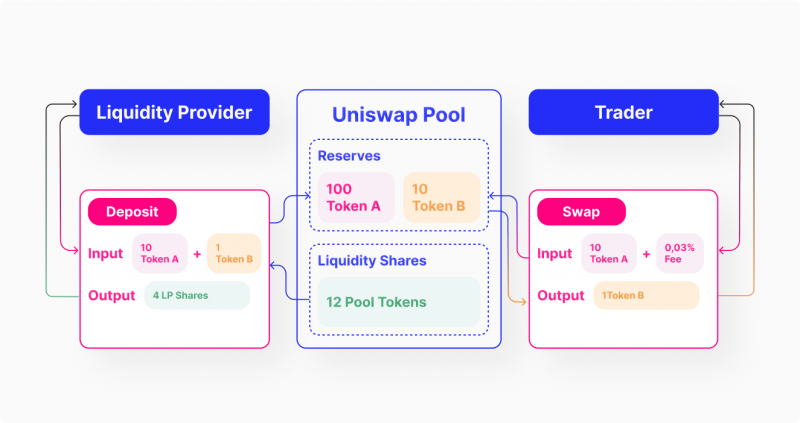

С другой стороны, на рынке может наблюдаться нехватка игроков-маркетмейкеров, что напрямую влияет на ликвидность. На криптовалютном рынке, особенно на децентрализованных биржах, в игру вступают так называемые автоматические маркет-мейкеры (АММ) – протоколы, использующие автоматические алгоритмы для управления ликвидностью на платформе.

Автоматизированные маркет-мейкеры работают с помощью смарт-контрактов, что позволяет биржам автоматизировать и увеличить скорость и эффективность согласования ордеров.

Важность маркет-мейкинга: Какое влияние он оказывает на финансовый рынок?

Важность маркет-мейкеров невозможно переоценить, поскольку они являются неотъемлемой частью любого финансового рынка, на котором происходит электронная торговля финансовыми инструментами. Предоставляя ликвидность, маркет-мейкеры играют роль фундамента, на котором держится рынок и от которого зависит его стабильность. Работа маркет-мейкеров оказывает прямое и весьма существенное влияние как на сам рынок, так и на других его участников. Ниже приведены несколько эффектов, которые проявляются при работе маркет-мейкеров.

Поддержание спроса и предложения (ликвидности)

Благодаря присутствию маркет-мейкеров любой участник имеет возможность купить или продать любой финансовый актив в нужном объеме по рыночным ценам. Бывают случаи, когда настроение покупателей или продавцов либо не определено, либо определено почти однозначно. В первом случае спрос и предложение будут плохо определены – количество заявок на покупку или продажу будет небольшим, а спред между лучшими ценами может быть резко высоким. Во втором случае, когда настроение рынка однозначно, может оказаться, что на рынке вообще нет ни покупателей, ни продавцов. Присутствие маркет-мейкера помогает поддерживать ликвидность, что позволяет любому участнику торгов всегда найти покупателя или продавца.

Поддержание стабильности цен

Присутствие маркет-мейкеров позволяет поддерживать относительную стабильность финансовых активов и предотвращать скачкообразные изменения их стоимости. Как мы уже говорили, бывают моменты, когда настроения покупателей или продавцов либо не определены, либо почти однозначны. В первом случае большинство покупателей будут стремиться выставить более низкие цены, а продавцы – стремиться выставить предложения намного выше, чем при последней сделке. Во втором случае на рынке может вообще не быть заявок на покупку или продажу. Наличие маркет-мейкера позволяет любому участнику в любое время найти покупателя или продавца, причем, с ценой, всегда близкой к предыдущей сделке. Таким образом, маркет-мейкеры поддерживают стабильность цен.

Поддержание объема торгов

Маркет-мейкеры обеспечивают ликвидность и стабильность цен. Следовательно, снижается вероятность остановки сделок на рынке из-за невозможности купить или продать финансовый инструмент. Благодаря этому поддерживается и торговый оборот (или объем). Высокий объем торгов позволяет участникам рынка покупать или продавать крупные блоки активов, будь то обычные акции, криптовалюты или валюты Forex, по рыночной цене. Это, в свою очередь, делает биржу или брокера привлекательным для трейдеров и инвесторов, которые обычно ориентируются на объем торгов, прежде чем принять решение об инвестировании.

Биржа или брокер могут предоставить маркет-мейкерам особые полномочия для поддержания объема торгов. Так, например, кроме последних сделок и «стопки лимитных ордеров» – списка ценовых общерыночных ордеров всех трейдеров – маркет-мейкер может видеть отложенные ордера, тейк-профиты и стоп-лоссы.

Например, Нью-Йоркская фондовая биржа (NYSE) выделяет категорию участников фондового рынка – специалистов. Специалист становится второй стороной в каждой сделке с определенной ценной бумагой. В результате он может выполнять следующие дополнительные функции:

Посредничество между покупателями и продавцами

Эта функция маркет-мейкера подразумевает процесс совершения всех сделок на бирже только при участии специалистов, которые определяют целесообразность их проведения и устанавливают другие параметры сделки. Такая функция может быть полезна в случаях, когда необходимо гарантировать, что сделка будет заключена строго по установленной рыночной цене и будет исполнена в полном объеме.

Предоставление информации участникам торговли

Эта функция маркет-мейкера представляет собой процесс, в котором специалисты обязуются регистрировать все открытые и завершенные сделки в книге специалиста и предоставлять участникам торгов всю необходимую и сопутствующую информацию.

Распознавание котировок

В данном случае специалисты играют роль поставщика информации. Для различных участников рынка, таких как инвестиционные фонды и коммерческие банки, важно официальное признание определенных цен – цен закрытия, открытия, покупки и продажи и т.д. Обязанность определять такие цены для отдельных инструментов возлагается биржей на специалиста.

Виды маркет-мейкеров и их отличительные характеристики

Сегодня торговля различными активами перешла на новый уровень и стала более быстрой, удобной и функциональной. Благодаря этим и другим преимуществам, с каждым днем все больше трейдеров и инвесторов начинают изучать основы трейдинга, будь то криптовалютный рынок или Forex. Для того чтобы обеспечить постоянный приток ликвидности на тот или иной рынок, существует целый перечень различных типов маркет-мейкеров, поддерживающих их стабильность.

Институциональные маркет-мейкеры (IMMs)

Институциональные денежные маркет-мейкеры – это преимущественно коммерческие банки различных размеров, которые совместно работают над обеспечением ликвидности финансовых институтов, среди которых особое внимание следует уделить сфере электронной торговли, где Форекс-брокеры, криптобиржи и другие сервисы выступают в качестве потребителей ликвидности, предлагая доступ к рынкам капитала. Институциональные маркет-мейкеры играют первостепенную роль в поддержании ликвидности на рынках благодаря огромному объему средств, находящихся в их распоряжении. Их участие позволяет стабилизировать любой рынок и предотвратить обвал цен.

Брокерские компании

Брокерские компании являются посредниками между финансовыми рынками и трейдерами, которые, регистрируясь на платформе, заключают соглашение, дающее им доступ к торговле финансовыми инструментами. Деятельность брокеров регулируется и лицензируется финансовыми органами, такими как Управление по регулированию финансовой индустрии (FINRA). Во всем своем многообразии брокерские компании также обеспечивают ликвидность финансовых рынков или других финансовых институтов, поддерживая тем самым баланс между спросом и предложением на определенную валютную пару или любой другой торговый инструмент. Стоит отметить, что брокерские компании могут предлагать институциональную ликвидность в сотрудничестве с более крупными банками, несмотря на более скромный объем доступных средств по сравнению с институциональными маркет-мейкерами.

Дилинговые центры

Дилинговая компания, или ДЦ, – это компания-посредник, работающая на рынке Forex. Эта организация облегчает доступ на валютный рынок трейдерам, не имеющим достаточных активов для самостоятельной торговли. Дилинговые центры могут не выставлять ордера клиентов на рынок, а отменять их между собой, если один клиент хочет продать, а другой – купить. Такая ситуация называется внутренним клирингом; по сути, она заключается в том, что покупатель и продавец обмениваются разницей в цене покупки-продажи. Чем больше клиентов, тем больше сделок перекрывают друг друга. Дилинговые центры формируют из излишков направленную позицию и выводят ее на реальный рынок Форекс, тем самым обезопасив себя от неблагоприятных изменений цен, снижая издержки и увеличивая прибыль.

Инвестиционные фонды

Инвестиционный фонд – это организация (государственная, муниципальная или частная, коммерческая), которая управляет деньгами инвесторов или вкладчиков. Основная задача инвестиционного фонда – объединить деньги инвесторов в «общий банк» и распорядиться средствами клиентов так, чтобы доходность инвестиций в фонд превышала уровень инфляции или потенциальную доходность вклада. Активами инвесторов управляют либо менеджеры фонда, либо сторонние специалисты – сотрудники управляющих компаний.

Инвестиционные фонды, как правило, обладают значительным капиталом, что позволяет им участвовать в финансовых рынках и вносить вклад в стабильность рынков, обеспечивая необходимый объем ликвидности.

Частные инвесторы

Многие частные инвесторы располагают солидной суммой наличности, которая помогает им свободно торговать многими финансовыми инструментами и извлекать звонкие проценты прибыли. В связи с этим такие инвесторы часто выступают в роли маркет-мейкеров, предоставляя свой капитал в качестве своеобразного залога за возможность обеспечения ликвидности определенных торговых инструментов. Частные инвесторы, выступающие в роли маркет-мейкеров, получают прибыль от разницы между ценой покупки и продажи, которая иногда достигает значительных сумм.

Следует отметить, что крупных частных инвесторов в трейдинге называют китами, поскольку они способны напрямую влиять на поведение цен активов в процессе покупки или продажи больших объемов, что обычно вызывает серьезную волатильность.

Предпосылки для процесса создания рынка

Работа маркет-мейкеров не просто важна – она имеет гораздо большее значение, чем простое обеспечение ликвидности рынка. Тем не менее, для того чтобы осуществлять маркет-мейкинг, эти участники должны соблюдать несколько обязательных условий, которые представлены ниже.

Поддержание стабильного спреда

Маркет-мейкер должен поддерживать стабильную разницу между ценой покупки и ценой продажи – ценовой котировочный спред (bid-ask spread). Эта разница может быть стабильной как в процентном, так и в абсолютном значении – в денежных единицах (как правило, в их долях), для фондового рынка или рынка Forex, или в процентных пунктах для рынка облигаций. Так, маркет-мейкер, работающий с парой рубль-доллар, может котировать EUR 1.0850/1.1900, EUR 1.0975/1.1025 или EUR 1.1050/1.1100 за $1, поддерживая тем самым спред ₽0.005. Соблюдение спреда поддерживает стабильность цен на финансовый инструмент, предотвращая резкие колебания и ценовые разрывы.

Ведение двусторонних котировок

Маркет-мейкер осуществляет поддержание цены финансового инструмента, иностранной валюты и (или) товара путем подачи и одновременного поддержания в течение торговой сессии заявок на покупку и продажу (двусторонних котировок) о соответствующем финансовом инструменте, иностранной валюте и (или) товаре. В случае принятия участником торгов обязательства перед организатором торговли по поддержанию цены финансового инструмента, иностранной валюты и (или) товара организатор торговли устанавливает обязательные требования к разбросу двусторонней котировки по подаваемым маркет-мейкером заявкам, минимальному объему подаваемых маркет-мейкером заявок, сроку, в течение которого маркет-мейкер должен подать соответствующие заявки.

Заключение

Невозможно представить финансовый рынок без процесса маркет-мейкинга, который обеспечивает общую стабильность и позволяет избежать неприятных ситуаций, приводящих к значительным потерям в результате сильных колебаний цен. Работа маркет-мейкера также помогает поддерживать необходимый уровень ликвидности для снижения риска широких спредов и проскальзывания в торговле.

Ищете ответы или советы?

Оставьте свои вопросы в форме, чтобы получить индивидуальную помощь

Связаться